Il 60% della paghetta della Generazione Alpha, ossia i nati dalla metà del 2010, finisce in fast food e fast fashion: a dirlo è il primo report del Barometro a cura di Pixpay, startup francese che opera nel settore del teen banking, fondata con lo scopo di fornire ai ragazzi dai 10 anni in su uno strumento di pagamento all’avanguardia e di educarli finanziariamente.

L’indagine realizzata nell’ambito del programma Teenage Lab by Pixpay, ha analizzato le abitudini di adolescenti e genitori riguardo la paghetta, le spese dei ragazzi e il modo in cui gestiscono il denaro. In particolare sono state considerate oltre 500.000 transazioni, eseguite dagli utenti nel periodo dell’ultimo anno scolastico (compreso tra settembre 2023 e giugno 2024). Tra i dati più rilevanti vi è il paniere degli acquisti, che permette di evidenziare quali sono i brand preferiti dagli adolescenti. Un paniere che contribuisce a delineare l’immagine di una generazione fast food e fast fashion. Infatti guardando ai consumi delle ragazze ai primi tre posti troviamo brand quali Shein, McDonald’s e Apple, mentre i ragazzi prediligono McDonald’s, Apple e Playstation. Nella top ten delle ragazze, decisamente “moda-centriche”, figurano inoltre al quarto posto Deliveroo, seguito da Amazon, Subdued, Tezenis, Uber, Zara e Vinted. I ragazzi si confermano “gamer”, visto che al quarto posto troviamo Google, seguito da Deliveroo, Amazon, Vinted, Shein, Steam Games e Burger King.

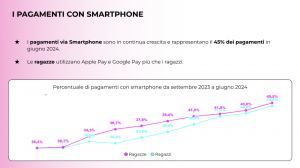

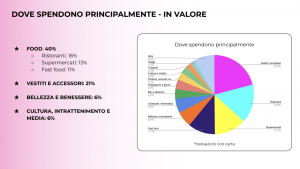

Complessivamente le “paghette” vengono spese (dati in valore) principalmente in cibo (40%), di cui il 16% nei ristoranti, il 13% nei supermercati/alimentari e l’11% nei fast food. Seguono poi gli acquisti per vestiti & accessori (21%) e quelli in bellezza e benessere (6%), appaiati con cultura, intrattenimento e media appaiati (tra cui i libri, con una percentuale di poco sotto il 3%). Le transazioni avvengono sia con la carta (il cui uso è in crescita) sia e soprattutto attraverso gli smartphone, che a giugno hanno visto transitare il 45% dei pagamenti totali, con le ragazze che utilizzano Apple Pay e Google Pay più frequentemente dei ragazzi. Gli adolescenti italiani fanno in media 4 pagamenti con la carta al mese (versus 7 degli adolescenti francesi) con un importo medio della transazione pari a 12,25€. Nel dettaglio circa 2 transazioni in fascia 10-12 anni, 4 transazioni in fascia 12-14 anni, 5 transazioni in fascia 14-16 anni e 5,5 transazioni in fascia 16-18 anni. Da rilevare che il 30% degli acquisti dei ragazzi – più orientati al mondo del gaming, sono realizzati online, mentre per le ragazze solo il 18%. Sul fronte dei risparmi, solo l’11% dei ragazzi riesce a risparmiare, per un “tesoretto” medio di 96€ raccolto durante i mesi di scuola da settembre 2023 e giugno 2024. In Italia i ragazzi risparmiano in media più delle ragazze: 108€ contro 85€.

Complessivamente le “paghette” vengono spese (dati in valore) principalmente in cibo (40%), di cui il 16% nei ristoranti, il 13% nei supermercati/alimentari e l’11% nei fast food. Seguono poi gli acquisti per vestiti & accessori (21%) e quelli in bellezza e benessere (6%), appaiati con cultura, intrattenimento e media appaiati (tra cui i libri, con una percentuale di poco sotto il 3%). Le transazioni avvengono sia con la carta (il cui uso è in crescita) sia e soprattutto attraverso gli smartphone, che a giugno hanno visto transitare il 45% dei pagamenti totali, con le ragazze che utilizzano Apple Pay e Google Pay più frequentemente dei ragazzi. Gli adolescenti italiani fanno in media 4 pagamenti con la carta al mese (versus 7 degli adolescenti francesi) con un importo medio della transazione pari a 12,25€. Nel dettaglio circa 2 transazioni in fascia 10-12 anni, 4 transazioni in fascia 12-14 anni, 5 transazioni in fascia 14-16 anni e 5,5 transazioni in fascia 16-18 anni. Da rilevare che il 30% degli acquisti dei ragazzi – più orientati al mondo del gaming, sono realizzati online, mentre per le ragazze solo il 18%. Sul fronte dei risparmi, solo l’11% dei ragazzi riesce a risparmiare, per un “tesoretto” medio di 96€ raccolto durante i mesi di scuola da settembre 2023 e giugno 2024. In Italia i ragazzi risparmiano in media più delle ragazze: 108€ contro 85€.

Paghette regolari ed extra: andare bene a scuola paga

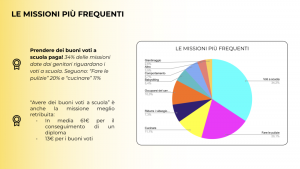

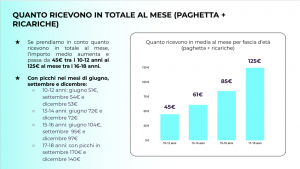

Il Barometro evidenzia come il 41% dei ragazzi riceva una paghetta regolare, settimanale o mensile. In Francia (paese dove il servizio di Pixpay è attivo già da anni) la percentuale ha raggiunto il 54%, mentre in Spagna è attorno al 48%. Nel gruppo del 41% di ragazze e ragazzi a cui viene corrisposta una paghetta regolare, il 60% la riceve mensilmente e il 40% settimanalmente. In genere la paghetta media programmata è di 35€ per i 10-12enni, 43€ per i 13-14enni, 58€ per i 15-16enni fino ad arrivare a 76€ per i 17-18enni. Sommando anche le ricariche puntuali l’importo medio aumenta per tutte le fasce d’età e passa da 45€ per i 10-12enni, fino a 125€ al mese per i 17-18enni con picchi significativi nei mesi di giugno, settembre e dicembre. Secondo il Barometro, tra settembre 2023 e giugno 2024 i genitori hanno creato 4.961 missioni remunerate sull’app Pixpay. Circa un terzo delle famiglie (34%) assegna missioni legate alla condotta scolastica, con una media di 61€ per il conseguimento di un diploma e 13€ per i buoni voti. Dietro i voti, una famiglia su 5 assegna missioni legate al “Fare le pulizie” (20%) e una su 10 a “cucinare” (11%).

“Grazie ai dati che la prima edizione del Barometro ha messo a disposizione vogliamo continuare a lavorare con i genitori per trasmettere i concetti base di educazione finanziaria e sostenibilità necessari per far fare ai ragazzi delle scelte di spesa più consapevoli, sviluppando capacità di pianificazione e risparmio. Consigliamo ai genitori di programmare l’invio di una paghetta automatica settimanale o mensile per farli familiarizzare con la gestione di un budget definito, di spingerli a fare qualche lavoretto per guadagnarsi qualche extra o creare delle money mission che tengano conto di aspetti quali la sostenibilità, le spese legate alle attività culturali e sportive” commenta Matilde Bille, Country Manager Italia di Pixpay.

“Gli esercenti si trovano spesso costretti a navigare tra più fornitori per gestire efficacemente la propria attività, che può richiedere molto tempo e distogliere dall’assistenza ai clienti. Grazie alla nostra partnership con Sunmi, abbiamo eliminato questo problema. Insieme ci impegniamo per promuovere la diffusione dei pagamenti digitali, tramite una soluzione all-in-one che offre flessibilità e qualità, consentendo agli esercenti di avere più tempo per concentrarsi su ciò che conta davvero, ovvero la crescita”, osserva Michele Petrelli, Head of Strategic ISVs & Hardware Partners di Viva.com.

“Gli esercenti si trovano spesso costretti a navigare tra più fornitori per gestire efficacemente la propria attività, che può richiedere molto tempo e distogliere dall’assistenza ai clienti. Grazie alla nostra partnership con Sunmi, abbiamo eliminato questo problema. Insieme ci impegniamo per promuovere la diffusione dei pagamenti digitali, tramite una soluzione all-in-one che offre flessibilità e qualità, consentendo agli esercenti di avere più tempo per concentrarsi su ciò che conta davvero, ovvero la crescita”, osserva Michele Petrelli, Head of Strategic ISVs & Hardware Partners di Viva.com.

Il futuro è senza contatto

Il futuro è senza contatto Criptovalute e blockchain

Criptovalute e blockchain

Adyen, la piattaforma di pagamento scelta da molte tra le più importanti aziende a livello globale, spiega come ottimizzare la Checkout Experience attraverso cinque semplici passaggi da introdurre al momento del pagamento, favorendo così l’aumento delle entrate e dei tassi di conversione.

Adyen, la piattaforma di pagamento scelta da molte tra le più importanti aziende a livello globale, spiega come ottimizzare la Checkout Experience attraverso cinque semplici passaggi da introdurre al momento del pagamento, favorendo così l’aumento delle entrate e dei tassi di conversione.

“La logica ‘One Stop Shopping’ consente, infatti, a chi ha un piccolo business – come micro imprenditori, rivenditori, hobbisti o artigiani – di centralizzare la ricerca e l’acquisto di soluzioni innovative utili a sviluppare la propria attività, facendo riferimento ad un unico luogo. In questo modo, semplificano la vita lavorativa e risparmiano tempo prezioso”, spiega Umberto Zola, Country Growth Lead Italia di SumUp. I piccoli commercianti possono, così, dotarsi rapidamente di un terminale di pagamento elettronico (POS), nello stesso negozio in cui, ad esempio, acquistano lo smartphone per usare un numero aziendale o la carta per la stampante, senza doversi recare in un centro specializzato o in una filiale bancaria, iniziando ad accettare i pagamenti elettronici il giorno stesso, senza vincoli e costi nascosti o necessità di stipulare contratti, potendo implementare anche i pagamenti a distanza.

“La logica ‘One Stop Shopping’ consente, infatti, a chi ha un piccolo business – come micro imprenditori, rivenditori, hobbisti o artigiani – di centralizzare la ricerca e l’acquisto di soluzioni innovative utili a sviluppare la propria attività, facendo riferimento ad un unico luogo. In questo modo, semplificano la vita lavorativa e risparmiano tempo prezioso”, spiega Umberto Zola, Country Growth Lead Italia di SumUp. I piccoli commercianti possono, così, dotarsi rapidamente di un terminale di pagamento elettronico (POS), nello stesso negozio in cui, ad esempio, acquistano lo smartphone per usare un numero aziendale o la carta per la stampante, senza doversi recare in un centro specializzato o in una filiale bancaria, iniziando ad accettare i pagamenti elettronici il giorno stesso, senza vincoli e costi nascosti o necessità di stipulare contratti, potendo implementare anche i pagamenti a distanza.