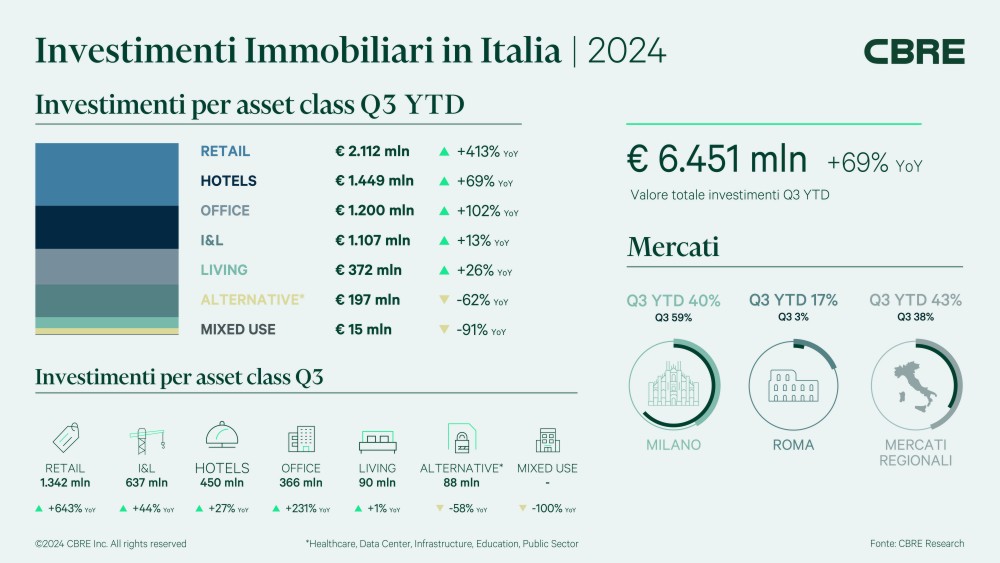

È il settore retail a primeggiare per volume d’investimento complessivo nel terzo trimestre 2024 nel real estate, facendo registrare 1,3 miliardi di euro, per un totale di 2,1 miliardi di euro da inizio anno. A dirlo una recente ricerca CBRE che evidenzia come i volumi di questa asset class siano stati guidati in modo molto significativo da una singola operazione su trophy asset nel quadrilatero del lusso di Milano ad opera di un occupier. L’interesse degli occupier per il mercato high street è rimasto forte, contribuendo negli ultimi anni a mitigare l’impatto dell’aumento dei tassi d’interesse sui repricing in questo settore. Gli investitori istituzionali, invece, continuano a preferire grocery e retail warehouse, in particolare grazie a net-lease-buyer alla ricerca di opportunità a rendimenti competitivi su immobili in sale & leaseback con contratti a lungo termine. Torna l’interesse degli investitori, non più solo opportunistici, per i centri commerciali dominanti all’interno del proprio bacino di utenza, anche per ticket di grande dimensione.

“La crescita dei volumi d’investimento nel terzo trimestre del 2024 ha interessato in modo trasversale tutte le principali asset class, nonostante il persistere di un certo attendismo da parte dei capitali core”, afferma Silvia Gandellini, Head of Capital Markets and Head of A&T High Street di CBRE Italy. “Gli investitori continuano a guardare soprattutto a iniziative value-add, pur rimanendo selettivi nella scelta delle location e dei prodotti su cui investire, prestando grande attenzione ai fondamentali del mercato occupier. Sarà necessario più tempo per un ritorno più consistente degli investitori esteri “core”, ma le prospettive rimangono positive grazie alla riduzione del costo del debito e alla stabilizzazione dei rendimenti”.

Nel terzo trimestre 2024 hotels è stata la seconda asset class per volumi d’investimento, con 450 milioni di euro investiti, per un totale di 1,4 miliardi di euro da inizio anno. Il mercato è dominato da operazioni di owner operator, che rappresentano oltre la metà dei volumi complessivi del trimestre. La strategia di investimento più diffusa in questa fase rimane il value-add, guidata appunto dagli owner operator e investitori private equity. La performance dell’industria alberghiera italiana rimane positiva, come testimoniato dalla continua crescita dei valori di Average Daily Rate (ADR), soprattutto nei segmenti upscale e luxury. I valori di occupancy mostrano alcuni segnali di rallentamento a fronte dell’aumento dei prezzi medi dei pernottamenti, un trend osservato soprattutto nelle maggiori città nel corso della passata stagione estiva. Restano ottime le performance dei mercati leisure, che contribuiscono a rafforzare un forte interesse tra gli investitori, e registrano circa il 40% dei volumi.

Nel terzo trimestre 2024 hotels è stata la seconda asset class per volumi d’investimento, con 450 milioni di euro investiti, per un totale di 1,4 miliardi di euro da inizio anno. Il mercato è dominato da operazioni di owner operator, che rappresentano oltre la metà dei volumi complessivi del trimestre. La strategia di investimento più diffusa in questa fase rimane il value-add, guidata appunto dagli owner operator e investitori private equity. La performance dell’industria alberghiera italiana rimane positiva, come testimoniato dalla continua crescita dei valori di Average Daily Rate (ADR), soprattutto nei segmenti upscale e luxury. I valori di occupancy mostrano alcuni segnali di rallentamento a fronte dell’aumento dei prezzi medi dei pernottamenti, un trend osservato soprattutto nelle maggiori città nel corso della passata stagione estiva. Restano ottime le performance dei mercati leisure, che contribuiscono a rafforzare un forte interesse tra gli investitori, e registrano circa il 40% dei volumi.

Risultati positivi anche per il settore office, che nei soli primi nove mesi dell’anno è riuscito ad eguagliare i volumi d’investimento dell’intero 2023, per un totale di 1,2 miliardi di euro da inizio 2024, di cui circa 370 milioni registrati nel terzo trimestre. Gli investitori continuano ad essere focalizzati sul value-add, rimanendo fortemente selettivi sui mercati prime, dove le performance dei mercati occupier si confermano molto solide. La raccolta di fondi per gli investimenti core è in ripresa, ma permane ancora un certo attendismo, che potrebbe attenuarsi con nuove riduzioni del costo del debito e la stabilizzazione dei rendimenti, anche se nel trimestre abbiamo registrato operazioni core plus da parte di capitale domestico. Le compressioni dei rendimenti richiederanno tempo, ma con un outlook di stabilità per i mercati prime a fine anno. Nei mercati secondari, invece, si osserva un persistente bid-ask spread, in particolare sul prodotto value-add, a causa di alcuni segnali di debolezza provenienti da un mercato occupier sempre più attento alla qualità del prodotto e della location.

I volumi d’investimento nel mercato industrial & logistics salgono a quota 1,1 miliardi di euro da inizio anno, di cui circa 640 milioni registrati nel solo terzo trimestre. Nonostante il significativo impatto di un’operazione core sui volumi d’investimento di questo trimestre, gli investitori istituzionali attivi sul mercato italiano continuano a guardare soprattutto a opportunità value-add o con ottimi margini di reversion sui canoni di locazione. L’interesse degli investitori si concentra soprattutto sui mercati occupier primari, ma si mantiene un buon interesse anche nei mercati secondari, sebbene con una certa cautela dovuta al rallentamento delle prospettive di crescita dei canoni di locazione.

I volumi d’investimento nel mercato industrial & logistics salgono a quota 1,1 miliardi di euro da inizio anno, di cui circa 640 milioni registrati nel solo terzo trimestre. Nonostante il significativo impatto di un’operazione core sui volumi d’investimento di questo trimestre, gli investitori istituzionali attivi sul mercato italiano continuano a guardare soprattutto a opportunità value-add o con ottimi margini di reversion sui canoni di locazione. L’interesse degli investitori si concentra soprattutto sui mercati occupier primari, ma si mantiene un buon interesse anche nei mercati secondari, sebbene con una certa cautela dovuta al rallentamento delle prospettive di crescita dei canoni di locazione.

Nel settore living i volumi d’investimento restano limitati a causa del divario persistente tra le aspettative di prezzo degli investitori core e le richieste nel mercato degli studentati, unita alla scarsità di prodotti nel segmento build-to-rent. Nel trimestre, i volumi d’investimento dell’intera asset class sono stati pari a 90 milioni di euro, quasi esclusivamente concentrati nel segmento degli studentati. Gli investitori internazionali mostrano interesse per questo settore, soprattutto per le maggiori città universitarie, mentre gli investitori domestici guardano con favore anche a mercati più locali. Negli ultimi anni i tassi di occupancy delle strutture purpose-built student accommodation (PBSA) sono riusciti a infondere una grande fiducia negli investitori, grazie a risultati anche al di sopra delle aspettative iniziali dei business plan. Nel mercato del Build-to-Sell la crescita dei capital value continua a sostenere le attività di sviluppo, sia a Milano, dove attualmente si osserva un rallentamento delle costruzioni a causa della necessità di chiarimenti sugli iter autorizzativi, che a Roma, sempre più attenzionata dagli investitori.

I volumi d’investimento nel settore alternative continuano a risentire del rallentamento della pipeline provocato dall’aumento dei costi operativi nel settore healthcare e dall’aumento dei costi di costruzione registrato nel post-pandemia. Nel terzo trimestre del 2024, complessivamente sono stati investiti meno di 100 milioni di euro, per un totale di circa 200 milioni da inizio anno. Rimane comunque positivo l’interesse degli investitori per l’Operational Real Estate, in particolare nel settore delle infrastrutture e in quello delle strutture sanitarie, non più solo limitatamente agli investimenti in RSA, come testimonia una significativa pipeline di investimenti nel segmento acute care. Infine, per quanto riguarda il segmento dei data centre, la crescita dei volumi d’investimento rimane arginata dalla mancanza di prodotto stabilizzato, ma l’attività di compravendita di terreni da destinare allo sviluppo di nuovi centri rimane molto intensa, attestando un forte interesse per il mercato italiano da parte degli operatori del settore.

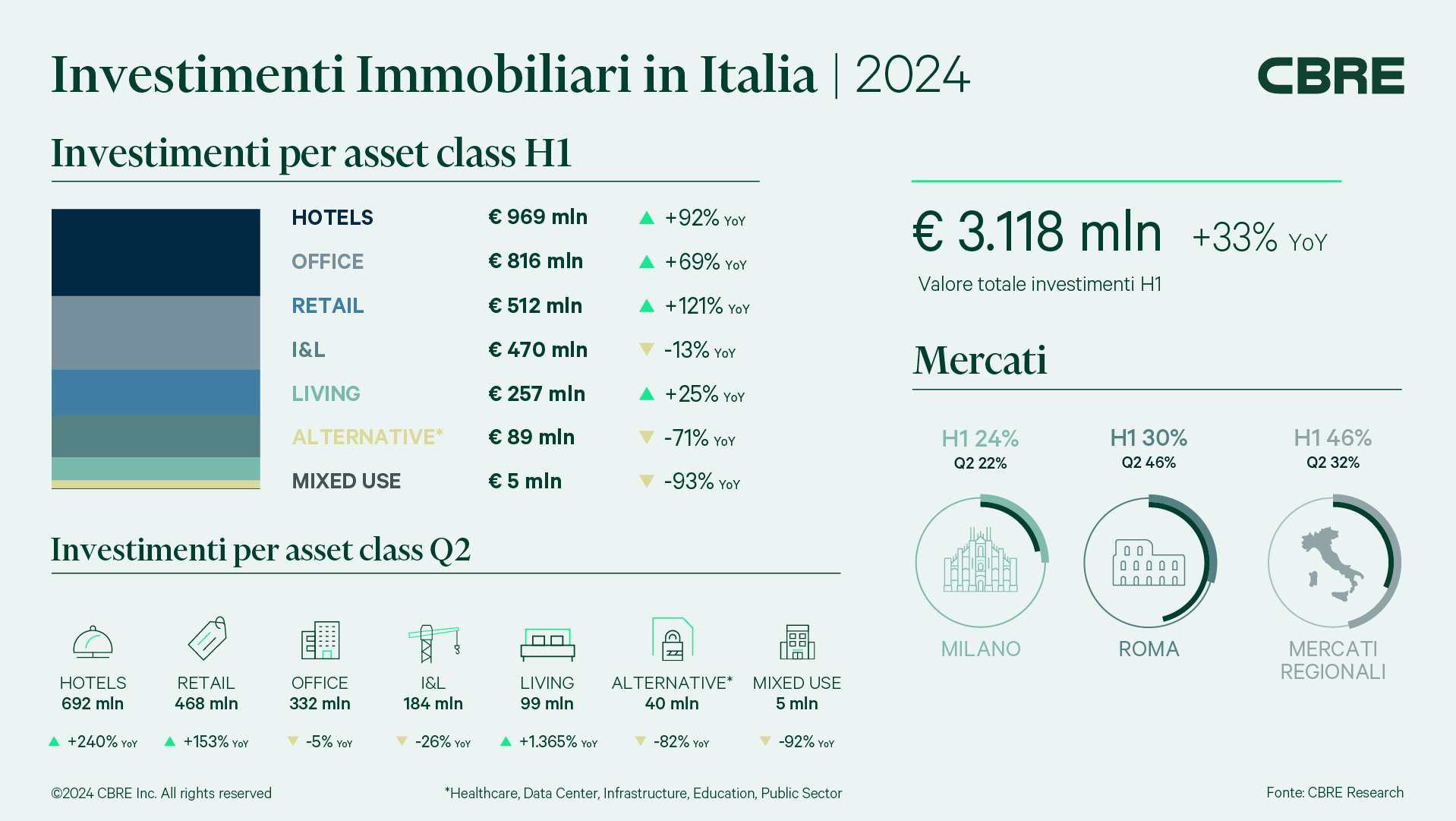

Nel secondo trimestre del 2024 l’asset class che ha registrato i volumi d’investimento più elevati è stata hotels, con oltre 690 milioni di euro investiti (+240% rispetto allo stesso periodo del 2023), per un totale di quasi 1 miliardo di euro da inizio anno (+92% rispetto allo scorso anno). In questo settore i volumi sono stati guidati da importanti operazioni su hotel di lusso a Venezia, Roma e sul lago di Como, caratterizzate da elevati prezzi per camera e confermando il forte appetito degli investitori per le destinazioni leisure di maggiore prestigio. Si sottolinea anche una forte componente di acquirenti owner operator, responsabili per oltre la metà dei volumi transati, che reinvestono la liquidità raccolta negli ultimi anni, grazie alle ottime performance delle proprie strutture, in ulteriori espansioni dei propri portafogli. La crescita degli investimenti in Hotels conferma, inoltre, i risultati raccolti dalla recente 2024 European Hotel Investor Intentions Survey realizzata da CBRE, dove emerge un trend strutturale di forte propensione ad investire in questa asset class grazie alle ottime prospettive sui fondamentali del settore nei prossimi anni.

Nel secondo trimestre del 2024 l’asset class che ha registrato i volumi d’investimento più elevati è stata hotels, con oltre 690 milioni di euro investiti (+240% rispetto allo stesso periodo del 2023), per un totale di quasi 1 miliardo di euro da inizio anno (+92% rispetto allo scorso anno). In questo settore i volumi sono stati guidati da importanti operazioni su hotel di lusso a Venezia, Roma e sul lago di Como, caratterizzate da elevati prezzi per camera e confermando il forte appetito degli investitori per le destinazioni leisure di maggiore prestigio. Si sottolinea anche una forte componente di acquirenti owner operator, responsabili per oltre la metà dei volumi transati, che reinvestono la liquidità raccolta negli ultimi anni, grazie alle ottime performance delle proprie strutture, in ulteriori espansioni dei propri portafogli. La crescita degli investimenti in Hotels conferma, inoltre, i risultati raccolti dalla recente 2024 European Hotel Investor Intentions Survey realizzata da CBRE, dove emerge un trend strutturale di forte propensione ad investire in questa asset class grazie alle ottime prospettive sui fondamentali del settore nei prossimi anni. Il settore retail con 470 milioni di euro investiti nel secondo trimestre (+153% rispetto al secondo trimestre 2023, per un totale di 510 milioni nel primo semestre, +121% sull’H1 2023) segna uno dei volumi trimestrali più alti degli ultimi tre anni e un forte recupero rispetto ai risultati del primo trimestre dell’anno, soprattutto grazie a due grandi operazioni nel settore out-of-town che hanno visto come protagonisti centri commerciali e immobili della grande distribuzione organizzata. L’andamento dei volumi d’investimento del secondo trimestre dell’anno anticipa il deciso cambio di passo del Retail atteso per i prossimi mesi, quando assisteremo a nuove operazioni con importanti ticket, in particolare nelle high street del lusso e nei segmenti out-of-town, dove il periodo di repricing sembra ormai essersi concluso.

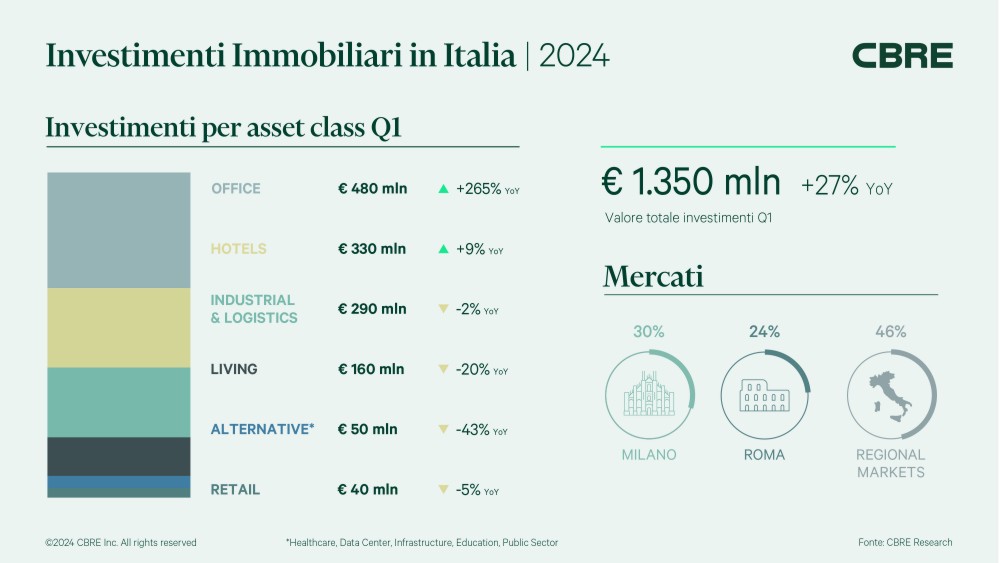

Il settore retail con 470 milioni di euro investiti nel secondo trimestre (+153% rispetto al secondo trimestre 2023, per un totale di 510 milioni nel primo semestre, +121% sull’H1 2023) segna uno dei volumi trimestrali più alti degli ultimi tre anni e un forte recupero rispetto ai risultati del primo trimestre dell’anno, soprattutto grazie a due grandi operazioni nel settore out-of-town che hanno visto come protagonisti centri commerciali e immobili della grande distribuzione organizzata. L’andamento dei volumi d’investimento del secondo trimestre dell’anno anticipa il deciso cambio di passo del Retail atteso per i prossimi mesi, quando assisteremo a nuove operazioni con importanti ticket, in particolare nelle high street del lusso e nei segmenti out-of-town, dove il periodo di repricing sembra ormai essersi concluso. Nel settore office gli investimenti del secondo trimestre sono stati pari a 330 milioni di euro, in calo del 5% rispetto allo stesso periodo dello scorso anno, ma in deciso recupero se guardiamo ai primi sei mesi del 2024, che con 816 milioni di euro segnano un aumento del +69% rispetto alla prima metà del 2023. Gli investimenti si sono concentrati soprattutto nelle zone più centrali di Milano e Roma e sono stati guidati da strategie di riposizionamento e massimizzazione del valore degli asset in contesti caratterizzati da livelli molto bassi di vacancy e forte domanda per immobili di primario standing. In questi mercati la disponibilità di capitale per operazioni value-add è molto elevata, ma le opportunità rimangono limitate.

Nel settore office gli investimenti del secondo trimestre sono stati pari a 330 milioni di euro, in calo del 5% rispetto allo stesso periodo dello scorso anno, ma in deciso recupero se guardiamo ai primi sei mesi del 2024, che con 816 milioni di euro segnano un aumento del +69% rispetto alla prima metà del 2023. Gli investimenti si sono concentrati soprattutto nelle zone più centrali di Milano e Roma e sono stati guidati da strategie di riposizionamento e massimizzazione del valore degli asset in contesti caratterizzati da livelli molto bassi di vacancy e forte domanda per immobili di primario standing. In questi mercati la disponibilità di capitale per operazioni value-add è molto elevata, ma le opportunità rimangono limitate. Nel secondo trimestre del 2024 il settore industrial & logistics ha visto investimenti per un totale di 180 milioni di euro (in calo del 26% rispetto al secondo trimestre del 2023), per un totale di 470 milioni di euro da inizio anno (in calo del 13% rispetto all’H1 2023). Gli investimenti in questo settore continuano a essere frenati dal permanere di divari tra le aspettative di prezzo tra venditori e potenziali acquirenti, nonostante la buona presenza di capitali disponibili per essere investiti. Il mercato logistico occupier italiano continua a mostrare un buon equilibrio tra domanda e offerta, anche a fronte di una stabilizzazione dei volumi di take-up, comunque superiori alla media storica, grazie a un rallentamento dell’attività di costruzione in seguito alla limitata disponibilità di terreni da destinare a nuovi sviluppi.

Nel secondo trimestre del 2024 il settore industrial & logistics ha visto investimenti per un totale di 180 milioni di euro (in calo del 26% rispetto al secondo trimestre del 2023), per un totale di 470 milioni di euro da inizio anno (in calo del 13% rispetto all’H1 2023). Gli investimenti in questo settore continuano a essere frenati dal permanere di divari tra le aspettative di prezzo tra venditori e potenziali acquirenti, nonostante la buona presenza di capitali disponibili per essere investiti. Il mercato logistico occupier italiano continua a mostrare un buon equilibrio tra domanda e offerta, anche a fronte di una stabilizzazione dei volumi di take-up, comunque superiori alla media storica, grazie a un rallentamento dell’attività di costruzione in seguito alla limitata disponibilità di terreni da destinare a nuovi sviluppi. Anche nel settore living l’attività d’investimento rimane concentrata su operazioni value-add. I volumi d’investimento rimangono contenuti a causa della mancanza di prodotto, ma le attività di sviluppo proseguono. Nelle principali città italiane, sui mercati di studentati e abitazioni in affitto si continua a osservare un ampio divario tra domanda degli utenti finali e offerta disponibile, come confermato dalla crescita dei canoni di locazione, proseguita nel corso degli ultimi sei mesi. Si sviluppa anche il settore dei serviced apartment in città d’arte e in destinazioni leisure, dove il loro successo si pone in continuità con le ottime performance registrate negli ultimi anni dall’industria ricettiva.

Anche nel settore living l’attività d’investimento rimane concentrata su operazioni value-add. I volumi d’investimento rimangono contenuti a causa della mancanza di prodotto, ma le attività di sviluppo proseguono. Nelle principali città italiane, sui mercati di studentati e abitazioni in affitto si continua a osservare un ampio divario tra domanda degli utenti finali e offerta disponibile, come confermato dalla crescita dei canoni di locazione, proseguita nel corso degli ultimi sei mesi. Si sviluppa anche il settore dei serviced apartment in città d’arte e in destinazioni leisure, dove il loro successo si pone in continuità con le ottime performance registrate negli ultimi anni dall’industria ricettiva.

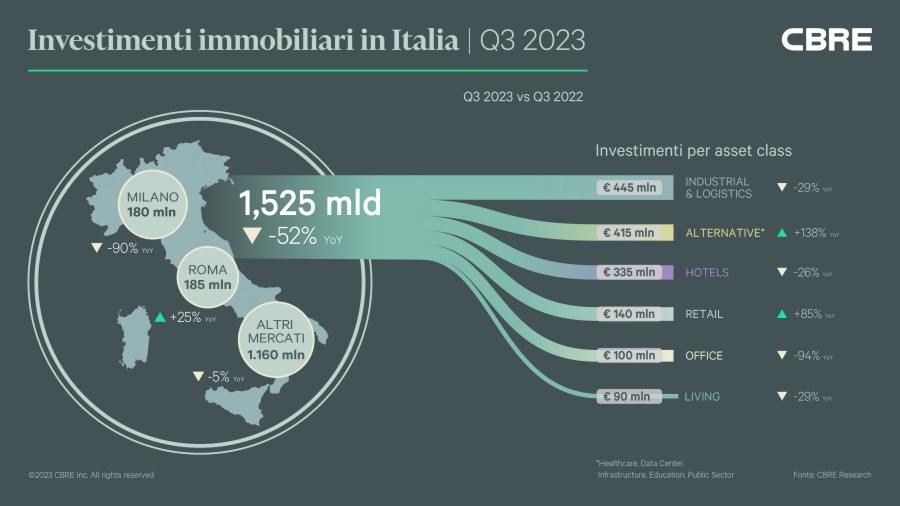

Industrial & Logistics si conferma la prima asset class di investimento, nonostante anche in questo caso si rilevi un calo dei volumi, del numero e della dimensione delle singole operazioni rispetto al 2022. Le performance del mercato occupier continuano ad alimentare un outlook molto positivo sulla crescita dei canoni di locazione, favorendo gli investimenti in operazioni core+ e value add. La domanda di spazi in questo settore non sembra infatti arrestarsi, confermando l’Italia come uno dei best performer tra i mercati logistici europei, sia in termini di performance di assorbimento che in termini di margini di crescita. In linea con la prima metà dell’anno, continua a rafforzarsi l’interesse verso operazioni in immobili industriali affittati nel lungo periodo ad aziende manifatturiere con covenant forti. Le ottime performance dei fondamentali dell’industria di riferimento continuano a sostenere anche gli investimenti in Hotels, dove l’aumento dei prezzi medi per camera, e quindi dei valori di RevPAR (Revenue Per Available Room), incoraggiano l’investimento in questa asset class. Il mercato dell’ultimo trimestre ha visto una crescente attività da parte di hotels operator oltre a corporate deal. Gli acquirenti più attivi in questa fase si confermano i cash buyer, in particolare i family office, in grado di completare rapidamente le acquisizioni in un contesto di elevato costo del debito.

Industrial & Logistics si conferma la prima asset class di investimento, nonostante anche in questo caso si rilevi un calo dei volumi, del numero e della dimensione delle singole operazioni rispetto al 2022. Le performance del mercato occupier continuano ad alimentare un outlook molto positivo sulla crescita dei canoni di locazione, favorendo gli investimenti in operazioni core+ e value add. La domanda di spazi in questo settore non sembra infatti arrestarsi, confermando l’Italia come uno dei best performer tra i mercati logistici europei, sia in termini di performance di assorbimento che in termini di margini di crescita. In linea con la prima metà dell’anno, continua a rafforzarsi l’interesse verso operazioni in immobili industriali affittati nel lungo periodo ad aziende manifatturiere con covenant forti. Le ottime performance dei fondamentali dell’industria di riferimento continuano a sostenere anche gli investimenti in Hotels, dove l’aumento dei prezzi medi per camera, e quindi dei valori di RevPAR (Revenue Per Available Room), incoraggiano l’investimento in questa asset class. Il mercato dell’ultimo trimestre ha visto una crescente attività da parte di hotels operator oltre a corporate deal. Gli acquirenti più attivi in questa fase si confermano i cash buyer, in particolare i family office, in grado di completare rapidamente le acquisizioni in un contesto di elevato costo del debito.