L’ultimo biennio ha messo alla prova la resilienza dei consumatori. Secondo la Global Consumer Insights Survey di PwC, che nell’edizione primaverile del 2022 ha raccolto il punto di vista di 9.069 consumatori su 25 Paesi e territori, i consumatori continuano ad adattarsi alle interruzioni della catena di fornitura e all’inflazione crescente.

Molti tra i consumatori che hanno vissuto problematiche a livello di forniture, come la carenza della disponibilità dei prodotti o le consegne in ritardo rispetto ai tempi prestabiliti, affermano di essere propensi a modificare i propri comportamenti d’acquisto. Più di un terzo (37%) valuta la possibilità di rivolgersi a un rivenditore diverso per soddisfare le proprie esigenze o di passare all’acquisto online, nei casi in cui prima acquistava in negozio, mentre quasi un terzo (29%) di chi acquista online dichiara di poter dare una chance all’acquisto in negozio per una maggiore soddisfazione, mente il 40% potrebbe usare siti comparativi per verificare la disponibilità dei prodotti.

Anche le incertezze globali e le problematiche della catena di approvvigionamento stanno spingendo molti consumatori a rivolgersi maggiormente ai mercati del proprio circondario; otto intervistati su dieci hanno espresso la volontà di pagare un prezzo più alto della media per prodotti di provenienza locale o nazionale.

Finora, la maggior parte dei consumatori intervistati si trova ad affrontare un’inflazione più elevata; per i prossimi sei mesi, oltre il 75% prevede di mantenere o aumentare gli attuali livelli di spesa nella maggior parte delle categorie. Nello specifico, il 47% di intervistati ipotizza di spendere di più nei generi alimentari, ma in quello che potrebbe essere un segnale degli accadimenti futuri, più di un quarto dei consumatori prevede di ridurre le spese in una serie di categorie, inclusi beni di lusso/premium (37% degli intervistati), ristoranti (34%), arte, cultura e sport (30%) e moda (25%).

Nel complesso, l’aumento dei prezzi dei generi alimentari è stato il problema più diffuso, citato dai consumatori che acquistano in negozio (65%) e online (56%), circostanza che oltre la metà degli intervistati (57%) afferma di aver vissuto quasi sempre o di frequente. Con il 69%, Stati Uniti e Canada seguono solo Sudafrica (76%) e Brasile (74%) tra i paesi con il maggior numero di intervistati che ravvisa un’inflazione nei generi alimentari.

Anche gli intoppi della catena di approvvigionamento hanno influito sull’esperienza di acquisto, in particolare l’impossibilità di acquistare un prodotto a causa dell’esaurimento delle scorte (online, 43%; in negozio 37%). I consumatori citano anche tempi di consegna più lunghi per gli acquisti online (42%) e code più lunghe o negozi affollati (36%).

Erika Andreetta, EMEA Luxury Community Leader PwC Italia, dichiara: “La fortuna dell’Italia è che abbiamo filiere produttive, sia nel settore alimentare che nel mondo dell’abbigliamento e del lusso, radicate nel nostro Paese. Gli imprenditori italiani stanno rafforzando gli stabilimenti produttivi in patria, congiuntamente ad azioni di reshoring, con l’intento di essere maggiormente reattivi ai cambiamenti che i consumatori impongono. È indubbio che abbiamo dei costi paese storicamente elevati – dal costo dell’energia al costo del lavoro- e pertanto è fondamentale lavorare sui tempi del Go-to-market, mantenendo alta la qualità di nostri prodotti e delle nostre filiere. Le aziende agili, quelle in grado di gestire interruzioni multiple mantenendo il focus sulla domanda dei propri clienti, si trovano attualmente nella migliore posizione per avere successo in questo scenario turbolento”.

Erika Andreetta, EMEA Luxury Community Leader PwC Italia, dichiara: “La fortuna dell’Italia è che abbiamo filiere produttive, sia nel settore alimentare che nel mondo dell’abbigliamento e del lusso, radicate nel nostro Paese. Gli imprenditori italiani stanno rafforzando gli stabilimenti produttivi in patria, congiuntamente ad azioni di reshoring, con l’intento di essere maggiormente reattivi ai cambiamenti che i consumatori impongono. È indubbio che abbiamo dei costi paese storicamente elevati – dal costo dell’energia al costo del lavoro- e pertanto è fondamentale lavorare sui tempi del Go-to-market, mantenendo alta la qualità di nostri prodotti e delle nostre filiere. Le aziende agili, quelle in grado di gestire interruzioni multiple mantenendo il focus sulla domanda dei propri clienti, si trovano attualmente nella migliore posizione per avere successo in questo scenario turbolento”.

I consumatori e le nuove abitudini che stanno prendendo piede

I consumatori hanno cambiato lo stile di vita e le abitudini di acquisto a seguito della pandemia e molte di queste sembrano essersi radicate e troveranno un consolidamento nei prossimi sei mesi.

A causa della pandemia, il 63% dei consumatori intervistati ha dichiarato di aver già aumentato i propri acquisti online, mentre il 42% ha diminuito gli acquisti nei negozi fisici. La metà degli intervistati cucinava di più a casa e il 50% aveva aumentato le attività ricreative/di tempo libero domestiche. In prospettiva, le previsioni sono:

- il 50% prevede di acquistare di più online, dato più alto tra i millennial (58%), i giovani millennial (57%) e la Generazione Z (57%) e più basso tra i baby boomer (32%) e la Generazione X (42%); il 39% prevede di continuare a comprare online ai livelli attuali;

- il 46% prevede di cucinare di più a casa;

- il 41% organizzerà più attività ricreative/di tempo libero a casa;

- il 41% comprerà di più da rivenditori che garantiscono consegne/ritiri efficienti;

- il 22% acquisterà di meno nei negozi fisici; solo il 33% aumenterà i propri acquisti nei negozi.

I fattori ESG e la sicurezza dei dati hanno una forte influenza sulla fiducia nei brand

I fattori ESG continuano a influenzare le percezioni dei consumatori. Per circa metà degli intervistati, l’approccio delle aziende ai fattori ESG influenza spesso o sempre la fiducia in quest’ultima o la probabilità di raccomandarla (lo stesso vale per il suo marchio) ad altri. Per considerare l’acquisto, l’importanza dei fattori di governance (41%) e sociali (40%) supera quella dell’impegno ambientale di un’impresa (30%). I fattori ESG pesano di più per la Generazione Z e i giovani millennial intervistati e di meno per la Generazione X e i baby boomer, mentre i fattori più significativi identificati per promuovere la fiducia del marchio riguardano la sicurezza dei dati e l’esperienza del cliente. La protezione dei dati personali è al primo posto (58% degli intervistati) per aver influito in larga misura sulla fiducia nel marchio, in crescita di 11 punti negli ultimi sei mesi. Anche le risposte “soddisfa sempre le mie aspettative” e “garantisce un servizio clienti eccezionale” hanno ricevuto un punteggio alto da oltre la metà degli intervistati (rispettivamente 53% e 52%).

La realtà virtuale è ancora in fase di adozione ma sta già impattando il mercato

L’impatto della realtà virtuale (VR) e del metaverso come canale di consumo, seppur agli inizi, ha già implicazioni gigantesche per aziende e rivenditori. A livello globale, il 32% dei consumatori intervistati ha utilizzato la realtà virtuale negli ultimi sei mesi (i dati sono più alti in Cina, 56%; India, 46%; e Qatar, 45%; e tra Gen-Z e giovani millennial, entrambi al 39%). Di questi, più della metà ha utilizzato la VR per il gaming o per guardare film/spettacoli televisivi (51%) o entrare in un mondo virtuale; ma quasi un terzo (32%) degli utenti di VR afferma di aver acquistato prodotti dopo averli testati o aver visitato gli store in maniera virtuale, mentre quasi due su dieci (19%) hanno fatto ricorso alla VR per acquistare beni di lusso. Il 45% prevede altresì di aumentare la propria spesa futura nella VR in sei categorie.

Erika Andreetta aggiunge: “La convergenza dei negozi fisici con gli acquisti online su più dispositivi ha definito l’esperienza omnicanale dei consumatori. Oggi la realtà virtuale e il metaverso stanno aggiungendo una dimensione completamente nuova e, sebbene quest’ultimo sia ancora un canale emergente, le aziende e i rivenditori dovranno considerarlo sempre più come parte della propria presenza omnicanale. D’altro canto, l’Italia ha dimostrato di sapersi adattare alle nuove tecnologie, complici i mutamenti che il mercato richiede, come dimostra l’adozione progressiva dei sistemi di pagamento elettronici che, solo nell’ultimo anno, sono aumentati del 56%, con un incremento della modalità contactless del 53% e degli acquisti via smartphone del 37%. Una conferma della capacità crescente dei consumatori di cogliere positivamente nuove modalità di acquisto diverse e innovative”.

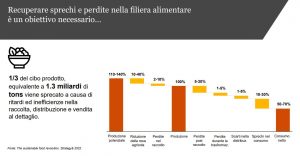

“Oggi i consumatori sono molto più sensibili agli obiettivi di riduzione degli sprechi alimentari” spiega Erika Andreetta, Partner PwC Italia. “Nel contesto economico attuale segnato da un alto tasso di inflazione, che vede l’innalzamento dei prezzi di acquisto, c’è una particolare attenzione a evitare ogni tipo di spreco. Anche le imprese del settore agroalimentare si stanno muovendo nella stessa direzione. Per evitare che circa 1/3 del cibo prodotto in tutto il mondo venga sprecato, le imprese si stanno muovendo per riorganizzare le intere filiere alimentari, efficientandole con l’obiettivo di ridurre e recuperare le perdite”.

“Oggi i consumatori sono molto più sensibili agli obiettivi di riduzione degli sprechi alimentari” spiega Erika Andreetta, Partner PwC Italia. “Nel contesto economico attuale segnato da un alto tasso di inflazione, che vede l’innalzamento dei prezzi di acquisto, c’è una particolare attenzione a evitare ogni tipo di spreco. Anche le imprese del settore agroalimentare si stanno muovendo nella stessa direzione. Per evitare che circa 1/3 del cibo prodotto in tutto il mondo venga sprecato, le imprese si stanno muovendo per riorganizzare le intere filiere alimentari, efficientandole con l’obiettivo di ridurre e recuperare le perdite”.

Il costo della vita pesa sulla fiducia dei consumatori

Il costo della vita pesa sulla fiducia dei consumatori Erika Andreetta, Partner PwC Italia, EMEA Fashion & Luxury Leader, spiega: “La crisi legata all’aumento del costo della vita sta avendo ripercussioni a livello materiale sul modo in cui i consumatori fanno acquisiti, tanto online quanto in negozio. A causa dell’aumento dei prezzi, i consumatori di tutto il mondo stanno rimandando gli acquisiti di beni non essenziali, mentre dedicano più tempo a cercare alternative più economiche. Nonostante tutti i settori interessati dalla ricerca registrino una riduzione prevista della spesa nei prossimi sei mesi, stiamo comunque notando che i consumatori continuano a scegliere prodotti realizzati in modo etico e sostenibile. Se desiderano prosperare in questo complesso ambiente macroeconomico e mantenere coinvolti i consumatori, i rivenditori devono sfruttare e diversificare i loro canali di distribuzione, offrire prezzi competitivi, investire in catene di fornitura più resilienti e compensare la crescente riluttanza dei consumatori a condividere dati online monitorando meglio la base clienti e i programmi di fidelizzazione”.

Erika Andreetta, Partner PwC Italia, EMEA Fashion & Luxury Leader, spiega: “La crisi legata all’aumento del costo della vita sta avendo ripercussioni a livello materiale sul modo in cui i consumatori fanno acquisiti, tanto online quanto in negozio. A causa dell’aumento dei prezzi, i consumatori di tutto il mondo stanno rimandando gli acquisiti di beni non essenziali, mentre dedicano più tempo a cercare alternative più economiche. Nonostante tutti i settori interessati dalla ricerca registrino una riduzione prevista della spesa nei prossimi sei mesi, stiamo comunque notando che i consumatori continuano a scegliere prodotti realizzati in modo etico e sostenibile. Se desiderano prosperare in questo complesso ambiente macroeconomico e mantenere coinvolti i consumatori, i rivenditori devono sfruttare e diversificare i loro canali di distribuzione, offrire prezzi competitivi, investire in catene di fornitura più resilienti e compensare la crescente riluttanza dei consumatori a condividere dati online monitorando meglio la base clienti e i programmi di fidelizzazione”. I prodotti sostenibili sono molto richiesti dai consumatori

I prodotti sostenibili sono molto richiesti dai consumatori

Erika Andreetta, EMEA Luxury Community Leader PwC Italia, dichiara: “La fortuna dell’Italia è che abbiamo filiere produttive, sia nel settore alimentare che nel mondo dell’abbigliamento e del lusso, radicate nel nostro Paese. Gli imprenditori italiani stanno rafforzando gli stabilimenti produttivi in patria, congiuntamente ad azioni di reshoring, con l’intento di essere maggiormente reattivi ai cambiamenti che i consumatori impongono. È indubbio che abbiamo dei costi paese storicamente elevati – dal costo dell’energia al costo del lavoro- e pertanto è fondamentale lavorare sui tempi del Go-to-market, mantenendo alta la qualità di nostri prodotti e delle nostre filiere. Le aziende agili, quelle in grado di gestire interruzioni multiple mantenendo il focus sulla domanda dei propri clienti, si trovano attualmente nella migliore posizione per avere successo in questo scenario turbolento”.

Erika Andreetta, EMEA Luxury Community Leader PwC Italia, dichiara: “La fortuna dell’Italia è che abbiamo filiere produttive, sia nel settore alimentare che nel mondo dell’abbigliamento e del lusso, radicate nel nostro Paese. Gli imprenditori italiani stanno rafforzando gli stabilimenti produttivi in patria, congiuntamente ad azioni di reshoring, con l’intento di essere maggiormente reattivi ai cambiamenti che i consumatori impongono. È indubbio che abbiamo dei costi paese storicamente elevati – dal costo dell’energia al costo del lavoro- e pertanto è fondamentale lavorare sui tempi del Go-to-market, mantenendo alta la qualità di nostri prodotti e delle nostre filiere. Le aziende agili, quelle in grado di gestire interruzioni multiple mantenendo il focus sulla domanda dei propri clienti, si trovano attualmente nella migliore posizione per avere successo in questo scenario turbolento”.