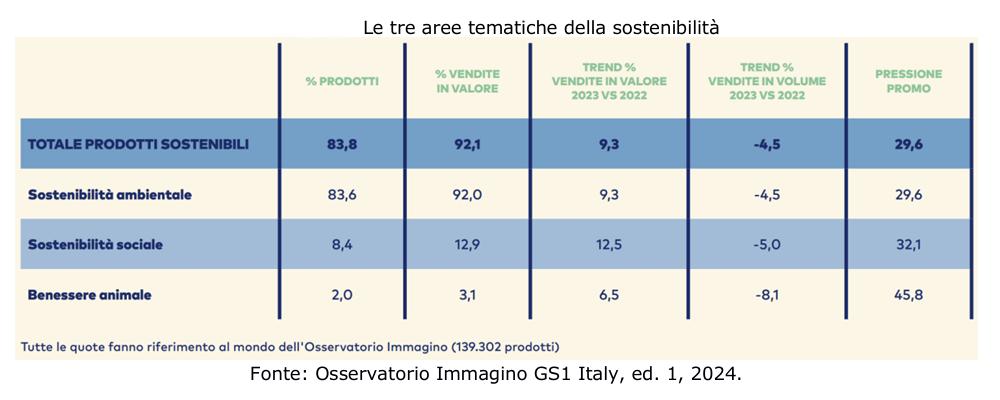

Gli scaffali della Gdo sono sempre più green: merito dell’“onda verde” dei 116.699 prodotti che comunicano in etichetta la loro sostenibilità attraverso uno dei numerosi claim relativi a questa tematica rilevati dall’Osservatorio Immagino di GS1 Italy, il report semestrale che dal 2017 analizza e racconta i cambiamenti del carrello della spesa partendo dalle informazioni presenti sulle etichette di 139.302 prodotti, responsabili dell’83,1% del giro d’affari 2023 del canale supermercati e ipermercati italiani. Complessivamente il paniere dei prodotti “green” genera 43,8 miliardi di euro di vendite, contribuendo per il 92,1% al giro d’affari complessivo del largo consumo confezionato. Le vendite a valore nel 2023 sono cresciute di +9,3% su base annua, mentre i volumi sono calati di -4,5%.

“Nonostante il contesto non facile, il tema della sostenibilità si rivela sempre più importante per l’industria del largo consumo, con produttori e distributori che continuano a investire in quest’area per rispondere alle esigenze dei consumatori e alla legislazione vigente. Le tematiche che abbiamo voluto affrontare fanno riferimento non solo al prodotto in sé ma anche al suo packaging e, più in generale, all’impegno delle aziende per ridurre l’impatto ambientale, rinforzare il loro ruolo sociale e garantire il rispetto e la salvaguardia del benessere animale in tutta la filiera” spiega Marco Cuppini, research and communication director di GS1 Italy.

Tra le tre macro-declinazioni della sostenibilità, la più “praticata” è quella ambientale (83,6% dei prodotti), espressa soprattutto dalle indicazioni pratiche per la gestione del prodotto e della raccolta differenziata. Gli oltre 116 mila prodotti di questo paniere hanno realizzato 43,8 miliardi di euro di vendite. L’analisi per reparto merceologico condotta dall’Osservatorio Immagino ha rilevato la maggior presenza di prodotti che comunicano la sostenibilità ambientale in etichetta nel freddo (100% delle referenze) e nel fresco (99,6%), mentre per quanto riguarda la tipologia di produttori spiccano le private label (91,0%) e i brand top 20 (90,5%).

Ma quali sono le singole caratteristiche ambientali più riportate sulle etichette dei prodotti di largo consumo nella Gdo? La più diffusa è la riciclabilità del packaging, presente sul 54,5% dei prodotti monitorati dall’Osservatorio Immagino e con vendite in aumento di +13,3% a valore e in calo di -1,9% a volume su base annua. Segue l’indicazione della formulazione sostenibile degli ingredienti, rilevata sul 21,5% delle referenze e con un trend di vendita annuo di +8,2% a valore e di -4,6% a volume. A livello di performance annua, rispetto alla media, si sono fatti notare i claim riciclato (+15,7 a valore e -1,3% a volume), le informazioni sulla biodegradabilità (+33,4 a valore e -1,7% a volume) e quelle sulla plastica ridotta (+13,8 a valore e -1,4% a volume). La seconda dimensione analizzata dall’Osservatorio Immagino è quella della sostenibilità sociale, richiamata sulle confezioni di 11.650 prodotti (8,4% del totale) che hanno sviluppato 6,1 miliardi di euro di fatturato. Le aree merceologiche più impegnate su questo fronte sono freddo e cura persona (rispettivamente 11,5% e 10,0% dei prodotti). Tra i produttori spiccano i follower (21-200) e i top 20 (rispettivamente 11,0% e 10,4%). Infine, l’impegno per il benessere animale accomuna 2.803 prodotti (2,0%) con 1,4 miliardi di euro di sell-out, diffusi soprattutto nel reparto gelati e surgelati (4,9% dei prodotti) e tra le referenze realizzate dai produttori follower (3,1%).

Ma quali sono le singole caratteristiche ambientali più riportate sulle etichette dei prodotti di largo consumo nella Gdo? La più diffusa è la riciclabilità del packaging, presente sul 54,5% dei prodotti monitorati dall’Osservatorio Immagino e con vendite in aumento di +13,3% a valore e in calo di -1,9% a volume su base annua. Segue l’indicazione della formulazione sostenibile degli ingredienti, rilevata sul 21,5% delle referenze e con un trend di vendita annuo di +8,2% a valore e di -4,6% a volume. A livello di performance annua, rispetto alla media, si sono fatti notare i claim riciclato (+15,7 a valore e -1,3% a volume), le informazioni sulla biodegradabilità (+33,4 a valore e -1,7% a volume) e quelle sulla plastica ridotta (+13,8 a valore e -1,4% a volume). La seconda dimensione analizzata dall’Osservatorio Immagino è quella della sostenibilità sociale, richiamata sulle confezioni di 11.650 prodotti (8,4% del totale) che hanno sviluppato 6,1 miliardi di euro di fatturato. Le aree merceologiche più impegnate su questo fronte sono freddo e cura persona (rispettivamente 11,5% e 10,0% dei prodotti). Tra i produttori spiccano i follower (21-200) e i top 20 (rispettivamente 11,0% e 10,4%). Infine, l’impegno per il benessere animale accomuna 2.803 prodotti (2,0%) con 1,4 miliardi di euro di sell-out, diffusi soprattutto nel reparto gelati e surgelati (4,9% dei prodotti) e tra le referenze realizzate dai produttori follower (3,1%).

In questa sua quindicesima edizione, l’Osservatorio Immagino ha voluto inserire un ulteriore approfondimento: l’analisi socio-demografica delle famiglie acquirenti per claim di sostenibilità in etichetta. Ne è risultata una mappatura inedita e dettagliata, che ha evidenziato sia la maggior sensibilità delle famiglie giovani con figli piccoli, sia il ruolo discriminante della fascia di reddito nelle scelte dei prodotti sostenibili. Da quest’analisi dell’Osservatorio Immagino è emerso che ci sono claim (come “riciclato” e “riciclabile”) che sono diffusi in modo trasversale e omogeneo tra i diversi cluster di famiglie. Altri, invece, sono più segmentati: ad esempio, il claim “contenuto bio-based”, è più presente nel carrello della spesa delle famiglie giovani con figli sotto i sei anni, mentre quelli relativi ai “disciplinari di filiera” sono presenti con dati superiori alla media nelle famiglie a reddito più alto, in quelle più giovani senza figli e in quelle con età più matura e senza figli conviventi.

In questa sua quindicesima edizione, l’Osservatorio Immagino ha voluto inserire un ulteriore approfondimento: l’analisi socio-demografica delle famiglie acquirenti per claim di sostenibilità in etichetta. Ne è risultata una mappatura inedita e dettagliata, che ha evidenziato sia la maggior sensibilità delle famiglie giovani con figli piccoli, sia il ruolo discriminante della fascia di reddito nelle scelte dei prodotti sostenibili. Da quest’analisi dell’Osservatorio Immagino è emerso che ci sono claim (come “riciclato” e “riciclabile”) che sono diffusi in modo trasversale e omogeneo tra i diversi cluster di famiglie. Altri, invece, sono più segmentati: ad esempio, il claim “contenuto bio-based”, è più presente nel carrello della spesa delle famiglie giovani con figli sotto i sei anni, mentre quelli relativi ai “disciplinari di filiera” sono presenti con dati superiori alla media nelle famiglie a reddito più alto, in quelle più giovani senza figli e in quelle con età più matura e senza figli conviventi.

Free from: le 16 sfumature del “senza”

Free from: le 16 sfumature del “senza” Rich-in: le 12 declinazioni salutistiche dei prodotti arricchiti

Rich-in: le 12 declinazioni salutistiche dei prodotti arricchiti Prodotti per intolleranze alimentari: dal gluten free al “senza lattosio”

Prodotti per intolleranze alimentari: dal gluten free al “senza lattosio”

I 13 macro-fenomeni della spesa degli italiani

I 13 macro-fenomeni della spesa degli italiani