Si è conclusa ieri l’edizione 2021 di Mapic Italy, l’evento più importante dedicato al mercato immobiliare commerciale in Italia, che ha visto tra i protagonisti il CNCC – Consiglio Nazionale dei Centri Commerciali, quale Official & Content Partner dell’iniziativa. Un’occasione di confronto sul tema “People and Places: A New Chapter” rivolto alla community degli operatori del settore, con un’attenzione particolare, dopo oltre 18 mesi caratterizzati dalla pandemia, alle prospettive e alle sfide del mercato nel prossimo futuro, alla ridefinizione del retail mix delle location commerciali e alle tendenze di nuovi concept esperienziali.

Il presidente del CNCC, Roberto Zoia, intervenendo nel panel “Beyond retail property: what’s next?” ha ribadito l’ottimismo registrato nei mesi scorsi dall’industria dei centri commerciali, con fatturati che si stanno riprendendo e gradualmente allineando al livello pre-Covid, in un trend positivo che continuerà a migliorare se la situazione sanitaria resterà sotto controllo e vi sarà un progressivo ritorno alla normalità (rientro a scuola, negli uffici pubblici e privati, ecc.). Il cambiamento che sta caratterizzando i centri commerciali, sempre più destinazioni sociali, oltre che commerciali, è un aspetto che sta subendo un’accelerazione nei progetti di re-fitting delle strutture, ma si stava in realtà già consolidando prima dello shock che il retail ha avuto a causa dall’emergenza sanitaria. Un’evoluzione vera e propria, quella fotografata dal CNCC, che ruoterà attorno al servizio e all’esperienza e ad una dimensione focalizzata sul cliente e non sul prodotto, in cui il retail fisico e il commercio tradizionale non spariranno ma si arricchiranno con l’offerta omni-channel e in cui si vedrà un ulteriore rafforzamento del modello di innovazione aperto tipico di queste realtà, contraddistinto da una forte partnership tra proprietà, retailer, gestori e clienti.

Il presidente del CNCC, Roberto Zoia, intervenendo nel panel “Beyond retail property: what’s next?” ha ribadito l’ottimismo registrato nei mesi scorsi dall’industria dei centri commerciali, con fatturati che si stanno riprendendo e gradualmente allineando al livello pre-Covid, in un trend positivo che continuerà a migliorare se la situazione sanitaria resterà sotto controllo e vi sarà un progressivo ritorno alla normalità (rientro a scuola, negli uffici pubblici e privati, ecc.). Il cambiamento che sta caratterizzando i centri commerciali, sempre più destinazioni sociali, oltre che commerciali, è un aspetto che sta subendo un’accelerazione nei progetti di re-fitting delle strutture, ma si stava in realtà già consolidando prima dello shock che il retail ha avuto a causa dall’emergenza sanitaria. Un’evoluzione vera e propria, quella fotografata dal CNCC, che ruoterà attorno al servizio e all’esperienza e ad una dimensione focalizzata sul cliente e non sul prodotto, in cui il retail fisico e il commercio tradizionale non spariranno ma si arricchiranno con l’offerta omni-channel e in cui si vedrà un ulteriore rafforzamento del modello di innovazione aperto tipico di queste realtà, contraddistinto da una forte partnership tra proprietà, retailer, gestori e clienti.

Un altro fattore imprescindibile, messo in luce dall’Associazione, riguarda anche la sempre maggiore attenzione al territorio che i player dell’industria devono dedicare, creando dei modelli personalizzati di centri commerciali a seconda del bacino di riferimento, in quanto le differenze territoriali sono molto marcate, sia da un punto di vista di affluenza che di spesa. L’Osservatorio CNCC1, infatti, registra che a parità di chiusure e limitazioni dei mesi scorsi, le strutture presenti al Sud Italia si sono dimostrate più resilienti segnando un -25,5% del fatturato del primo semestre di quest’anno rispetto al 2019, mentre per lo stesso periodo di confronto si raggiunge un -29,7% al Centro e -30,3% al Nord. Inoltre, secondo il CNCC, emerge chiaramente come il segmento “salute & benessere” giocherà un ruolo centrale nel rinnovamento del merchandise mix. Il successo degli hub vaccinali organizzati in 23 centri commerciali nel nostro Paese, è l’esempio concreto di come queste strutture siano capaci non solo di adattarsi in tempi rapidissimi alle esigenze del momento, ma siano anche una valida alternativa, per operatori pubblici e privati, da tenere in considerazione per i bisogni dei cittadini, oltre che dei clienti.

“In questi due giorni di discussione e confronto con i principali stakeholder dell’industria dei centri commerciali, abbiamo avuto l’ennesima conferma del grande ottimismo e fermento a cui stiamo assistendo. Dopo mesi molto complicati, è stato particolarmente incoraggiante rilevare che l’industria ne sta uscendo rafforzata: infatti, come sintesi di questi due giorni di confronti tra i diversi operatori, abbiamo riscontrato un’unità d’intenti che sarà fondamentale per sostenere e realizzare tutti i progetti e le idee su cui lavoreremo. A partire dai prossimi mesi, ci aspettiamo importanti investimenti sul patrimonio immobiliare, relativi sia al merchandise mix, sia a interventi in un’ottica di sostenibilità a tutto tondo. L’impegno del CNCC verterà proprio nell’innestare questi investimenti all’interno del PNRR, perché siamo convinti che l’industria dei centri commerciali potrà essere un volano importantissimo per la ripartenza del Paese”.

Come discusso durante la sessione “Shopping centers: the new age”, dedicata alle analisi di CNCC, la leva del PNRR potrebbe, infatti, essere impiegata per rafforzare la vocazione sociale dei centri commerciali contribuendo a raggiungere gli obiettivi di almeno quattro Missioni del Piano. In tema di Digitalizzazione, 5G e banda ultra-larga i centri commerciali agiscono come poli di connettività a livello territoriale, soprattutto in quelle aree particolarmente svantaggiate dal punto di vista infrastrutturale. Per quanto riguarda invece la Rivoluzione verde e la transizione ecologica, il contributo delle strutture retail passa dall’efficientamento energetico e l’adeguamento sismico, oltre che dalla riduzione dell’impatto ambientale attraverso una gestione efficiente delle risorse, l’implementazione di nuove tecnologie per l’energia rinnovabile e promuovendo varie iniziative per incentivare la mobilità sostenibile (stazioni di ricarica, car sharing, ecc.). Inclusione e coesione saranno, invece, raggiunti con una rigenerazione urbana che passa anche dal sociale: i centri commerciali come nuove opportunità di socialità e cultura per le comunità locali in cui sono insediati (ad esempio con biblioteche comunali e campagne di sensibilizzazione), ma anche spazi di co-working liberamente accessibili e aree dedicate a scuole per l’infanzia e primarie. Infine, la Salute che dopo l’esperienza degli hub vaccinali nei centri commerciali potrà evolvere con nuove opportunità, ad esempio con la realizzazione di Case di Comunità che consentirebbero di rafforzare i servizi di assistenza sanitaria territoriale, aspetto chiave della riforma della pianificazione sanitaria.

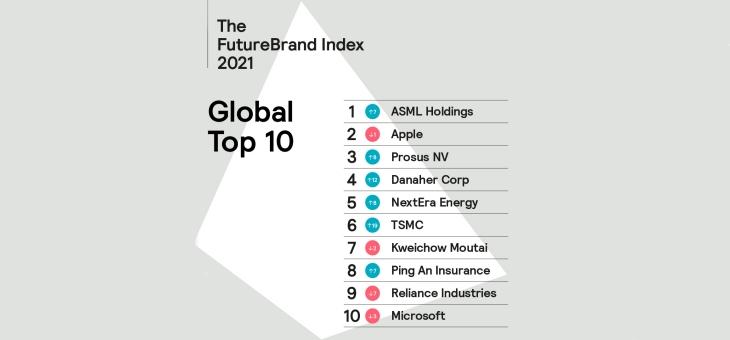

Giunto al settimo anno, il Future Brand Index è uno studio globale sulla percezione che rivede la posizione delle aziende della Top 100 per capitalizzazione stilata annualmente da PwC, riorganizzandole in base alla forza con cui sono percepite anziché rispetto alla loro forza finanziaria. Lo studio si basa su un impianto di ricerca rigoroso e coinvolge un campione di oltre 3.000 professionisti in tutto il mondo, esperti a vari livelli di almeno 7 delle 100 aziende in classifica nell’anno in corso.

Giunto al settimo anno, il Future Brand Index è uno studio globale sulla percezione che rivede la posizione delle aziende della Top 100 per capitalizzazione stilata annualmente da PwC, riorganizzandole in base alla forza con cui sono percepite anziché rispetto alla loro forza finanziaria. Lo studio si basa su un impianto di ricerca rigoroso e coinvolge un campione di oltre 3.000 professionisti in tutto il mondo, esperti a vari livelli di almeno 7 delle 100 aziende in classifica nell’anno in corso.

2020: un anno “bipolare” per l’universo Non Food. Chi scende, chi sale

2020: un anno “bipolare” per l’universo Non Food. Chi scende, chi sale