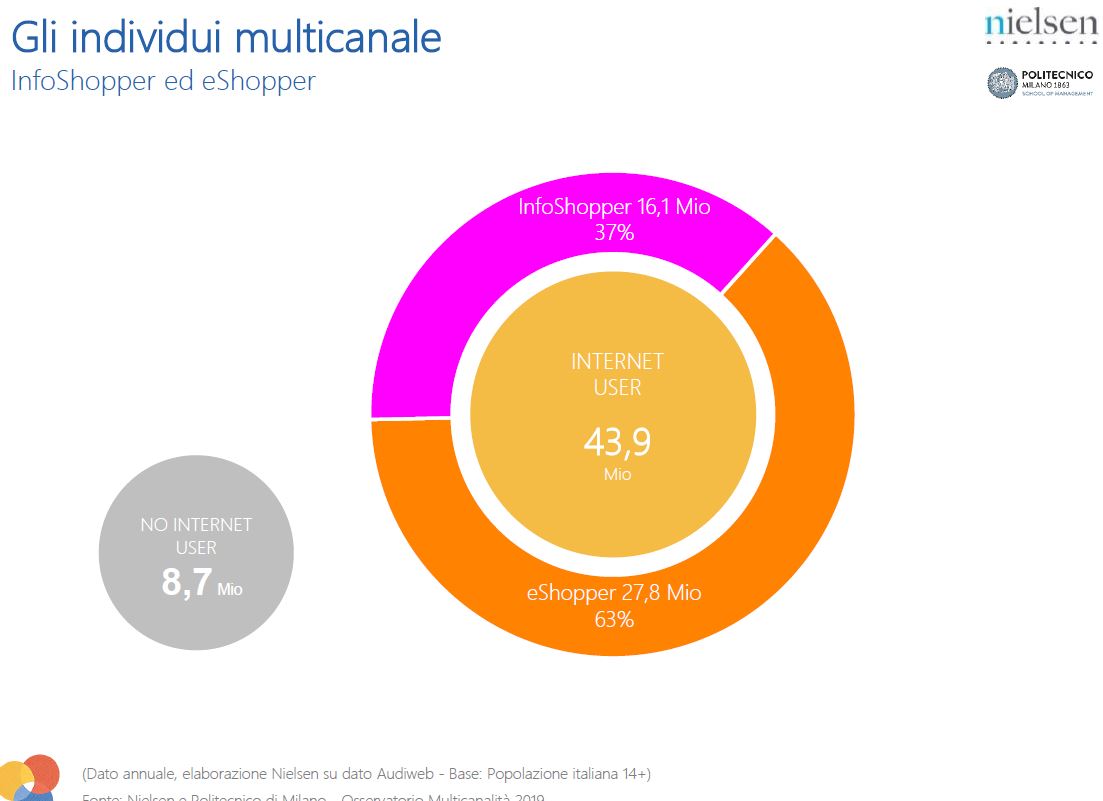

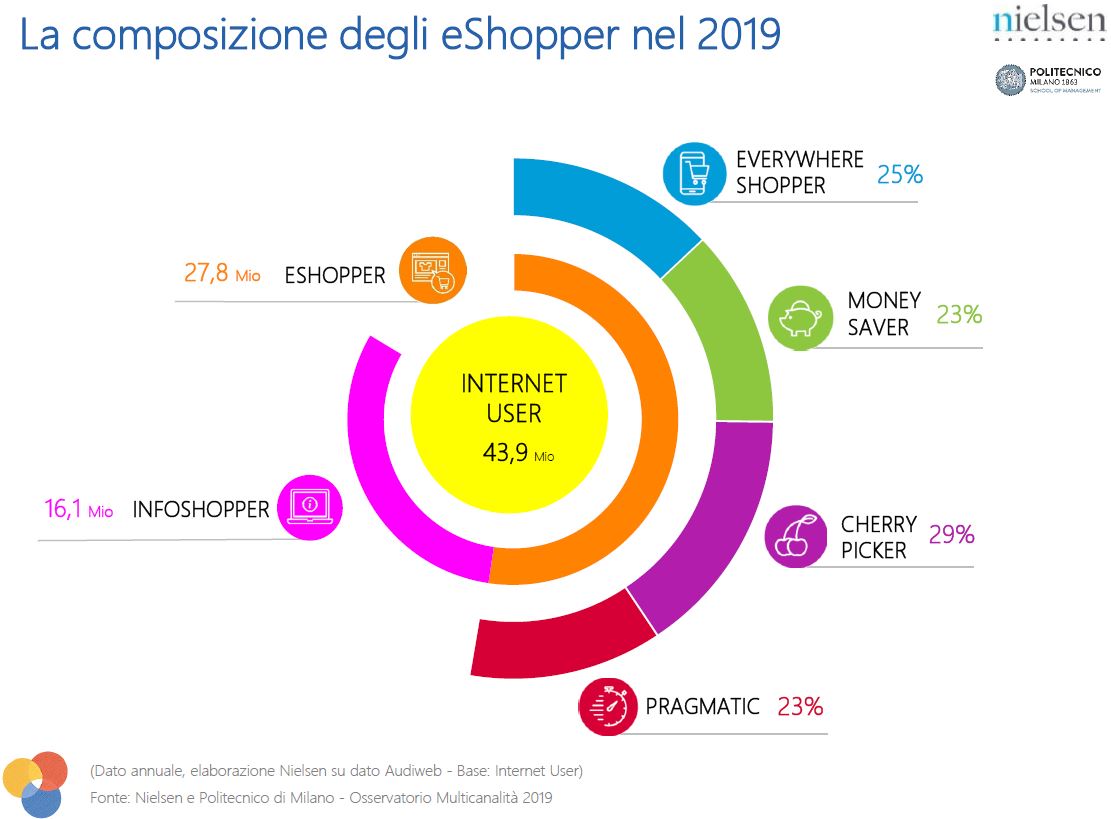

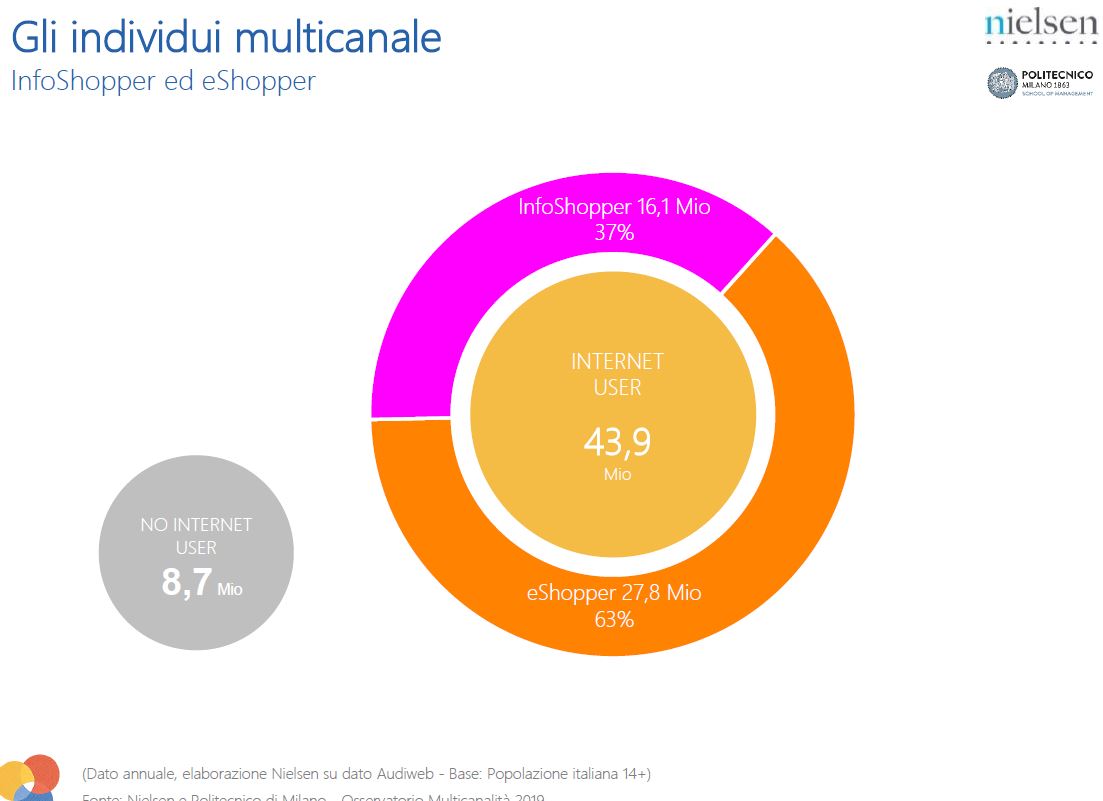

Nell’ultimo anno il digitale ha avuto un ruolo nel percorso di acquisto dell’83% della popolazione italiana sopra i 14 anni (43,9 milioni ). Fra i consumatori multicanale circa un terzo è rappresentato da InfoShopper, gli utenti che usano la rete solo per informarsi (16,1 milioni, il 37%), mentre quasi due terzi sono eShopper, coloro che la impiegano anche per comprare (27,8 milioni, il 63%). Ecco alcuni dei punti principali emersi dall’Osservatorio Multicanalità promosso dalla School of Management del Politecnico di Milano e da Nielsen.

Entrambi i gruppi navigano abitualmente nel web per cercare informazioni (61% degli InfoShopper vs 88% degli eShopper), confrontare prezzi (60% vs 90%), scegliere i punti vendita (41% vs 65%), condividere commenti positivi (27% vs 46%) o negativi (29% vs 46%). Ma gli InfoShopper sono molto più cauti quando si tratta di acquistare prodotti che richiedono un pagamento anticipato (78% vs 47% degli eShopper), che non si possono vedere o toccare (80% vs 39%) o senza avere un contatto diretto con il venditore (71% vs 35%).

“Ci troviamo di fronte a consumatori che vivono la multicanalità come uno spazio integrato (offline e online) di interazione con la marca. Gli individui ormai seguono percorsi di acquisto differenziati in relazione a attitudini e prodotti di interesse e, nel contempo, cambiano comportamento in virtù del contesto in cui si svolge il percorso di acquisto – afferma Giuliano Noci, Responsabile Scientifico dell’Osservatorio Multicanalità -. Dai risultati della ricerca emerge inoltre che anche per gli utenti più affezionati al negozio fisico i canali digitali sono diventati un punto di contatto fondamentale e che l’interazione con i brand avviene ovunque, a qualunque ora della giornata e da qualsiasi dispositivo. Per approfittare di queste evoluzioni, le imprese devono affrontare la sfida della multicanalità da un punto di vista strategico attraverso una progettazione integrata (tra spazio fisico e ambiente digitale) dell’architettura di interazione con il mercato e rinnovare funzione e ruolo dei punti (fisici) di vendita integrandoli con i canali digitali per consentire esperienze di acquisto ibride e prive di salti esperienziali”.

“La multicanalità nel percorso d’acquisto è un fenomeno ormai maturo in gran parte del Paese – afferma Stefano Cini, Sales & Marketing Analytics Leader South Europe di Nielsen -. Ciò che continua a cambiare sono gli schemi di path-to-purchase, sempre più personalizzati, contestuali e differenti a seconda della categorie. Tra gli italiani sopra i 14 anni osserviamo che l’83% è connesso a Internet, il 53% ha compiuto almeno un acquisto online nel corso dell’ultimo anno, e il 13% utilizza quotidianamente Internet pre, durante e post acquisto. Produttori e distributori devono adattarsi a questo contesto passando dalla ricerca della “fedeltà del consumatore” al concetto di “fedeltà al consumatore”. Il segreto: trasformare dati e processi complessi in un’esperienza d’acquisto sempre più semplice e appagante”.

“La ricerca conferma come il mobile sia chiave per portare consumatori in negozio – dichiara Marco Durante, Country Manager Italia di ShopFully -. Persino il volantino, che resta fondamentale come formato, è sempre meno utilizzato nella versione cartacea dai consumatori, che ne spostano l’utilizzo online. I player della GDO e dell’elettronica hanno intercettato questo cambiamento . Oltre 40 retailer sono in fase avanzata con noi nel processo di riduzione della carta, introducendo un nuovo mix con il digitale che crea saving economici nella distribuzione del volantino e aumenta l’efficacia e la misurabilità nel portare traffico in negozio. Senza dimenticare la riduzione dell’impatto ambientale con il risparmio di tonnellate di carta”.

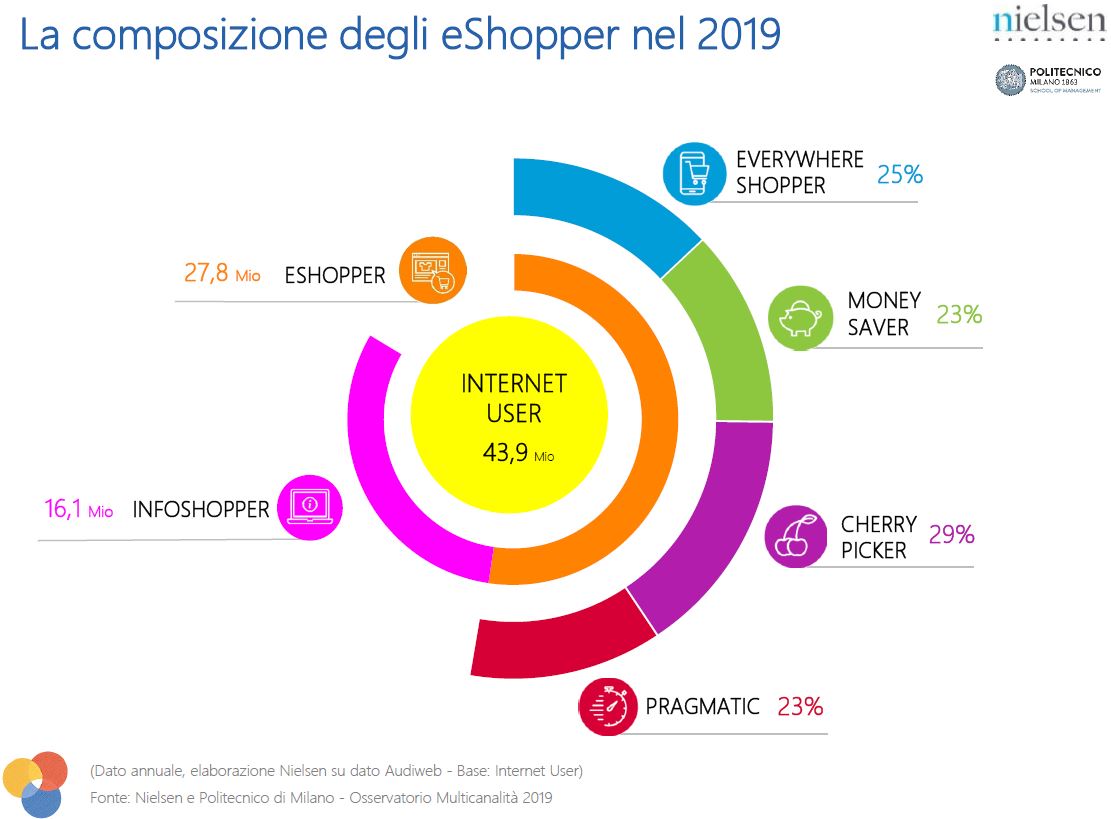

Le 4 tipologie di e-Shopper

L’Osservatorio Multicanalità ha individuato quattro segmenti all’interno del gruppo dei consumatori eShopper.

Il gruppo più numeroso nel 2019 è quello dei Cherry Picker (8,1 milioni, il 29% degli eShopper) gli individui più conservatori, che si informano prevalentemente attraverso le fonti di informazione tradizionali e la tv generalista e apprezzano la relazione diretta col venditore e la possibilità di vedere il prodotto prima di acquistarlo. Il 50% dei Cherry Picker è uomo, il 26% è Millennial, il 40% fa parte della Generazione X, mentre il 34% appartiene ai Baby Boomer. All’estremo opposto, si collocano gli Everywhere Shopper, il gruppo più evoluto, in grado di utilizzare i punti di contatto online in qualsiasi luogo e momento della giornata e muovendosi liberamente da un canale all’altro durante tutte le fasi del processo di acquisto. Hanno una grande dimestichezza con le ultime tecnologie e usano la rete come canale principale per informarsi, confrontare i prezzi e acquistare prodotti e servizi, ascoltano la radio e guardano meno la tv rispetto agli altri eShopper. Il 52% degli Everywhere Shopper è di genere maschile, il 37% è un Millennial, il 16% è un Baby Boomer e il 47% appartiene alla Generazione X.

I Money Saver sono gli utenti che si avvicinano ai servizi di eCommerce spinti dalla possibilità di risparmiare. Sono compratori attirati dalle piattaforme efficienti, anche se dimostrano una maggiore attenzione, rispetto al passato, alla esperienza di acquisto. Il loro mezzo di informazione preferito è la televisione generalista, leggono molte riviste, mentre utilizzano meno tutto ciò che è legato al mondo digital, ai quotidiani e alla radio. All’interno di questo gruppo, il 50% degli individui è uomo, il 29% appartiene ai Millennial, il 39% fa parte della Generazione X e il 32% è Baby Boomer.

Il gruppo dei Pragmatic è composto da utenti amanti dell’innovazione e della tecnologia, che usano il web per risparmiare tempo e aumentare l’efficienza del processo di acquisto. Acquistano online quando ciò permette di risparmiare tempo, trovare prezzi più bassi ed accedere al servizio in orari non garantiti dai canali tradizionali. Questi consumatori considerano le piattaforme eCommerce il canale privilegiato per gli acquisti, a patto che sia garantito un processo d’acquisto veloce. I loro negozi online preferiti sono quelli generalisti, caratterizzati da una forte usabilità ed efficienza. Il 26% è Millennial, il 46% fa parte della Generazione X e il 28% è Baby Boomer, mentre il 56% degli individui è di sesso maschile.

Il percorso d’acquisto

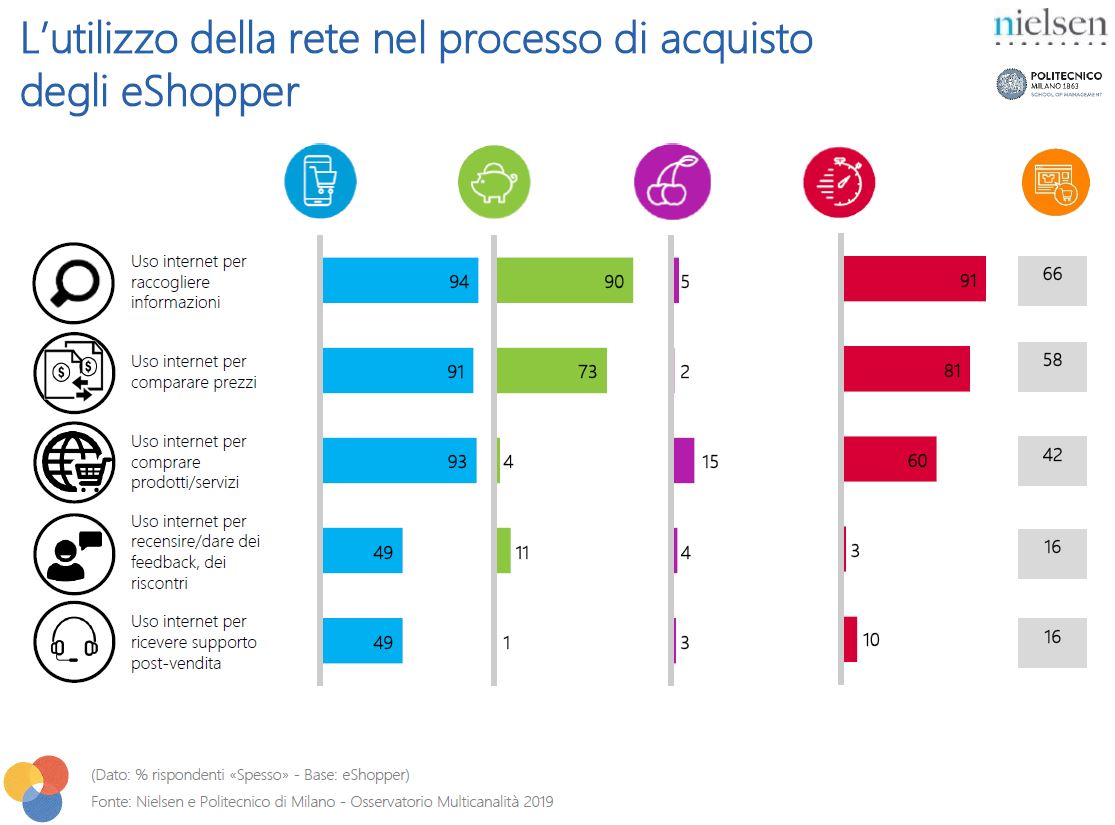

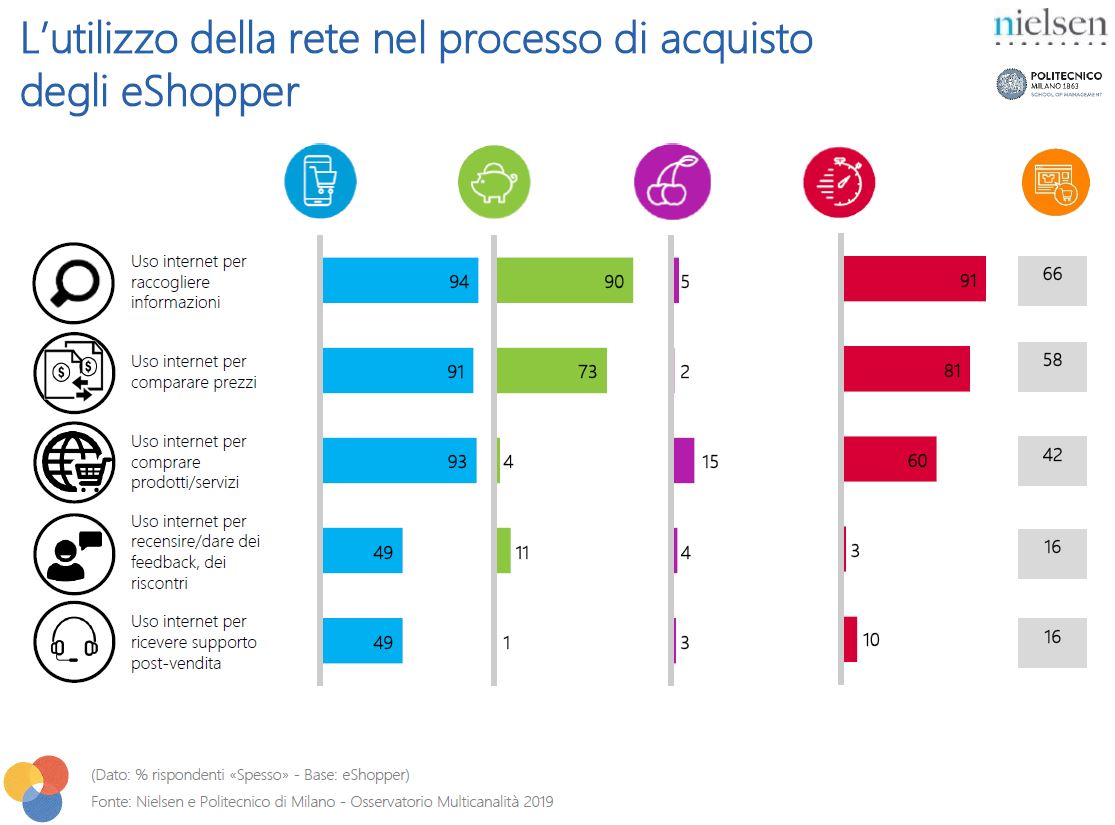

Nella fase di pre-acquisto la raccolta delle informazioni e la comparazione dei prezzi avviene frequentemente online per gli Everywhere Shopper (94% e 91%), i Money Saver (90% e 73%) e i Pragmatic (91% e 81%). I Cherry Picker, invece, utilizzano in modo più limitato internet nella fase di pre-acquisto (il 5% lo usa spesso per raccolta informazioni e il 2% per lo usa spesso per comparare prezzi).

Il 93% degli Everywhere Shopper usa spesso internet per comprare prodotti o servizi, contro il 60% dei Pragmatic il 15% dei Cherry Picker e il 4% dei Money Saver. Per quanto riguarda i dispositivi utilizzati, gli Everywhere Shopper utilizzano indistintamente Pc e smartphone per fare acquisti online (74% dei casi), mentre il Pc rimane lo strumento principalmente utilizzato dagli altri segmenti (71% per i Money Saver, 67% per i Cherry Picker e 76% per i Pragmatic). Lo smartphone viene usato per acquistare online dal 49% dei Money Saver, dal 47% dei Cherry Picker e dal 52% dei Pragmatic. Nella maggior parte dei casi l’acquisto da smartphone viene effettuato in casa, in ufficio, a scuola o all’università: nel 93% delle occasioni per gli Everywhere Shopper, 95% per i Money Saver, 89% per i Cherry Picker e 95% per i Pragmatic. Soltanto gli Everywhere Shopper e i Pragmatic presentano buone percentuali di acquisto in mobilità (rispettivamente 30% e 21%). Il Tablet è tuttora utilizzato in modo meno intensivo per l’acquisto online anche a causa della sua più limitata diffusione presso la popolazione. Infatti, nell’ultimo anno lo ha impiegato solo il 20% degli Everywhere Shopper. Anche per il Tablet il contesto di utilizzo privilegiato per l’acquisto online è principalmente quello di casa, ufficio, scuola e università: tra coloro che lo utilizzano per l’acquisto ciò avviene per il 91% degli Everywhere Shopper, il 95% dei Money Saver, il 91% dei Cherry Picker e il 98% dei Pragmatic.

Lo showrooming, ossia l’acquisto online dopo aver visto il prodotto in negozio, è una pratica comune fra gli Everywhere Shopper (78% dichiara di aver messo in pratica questo comportamento), molto meno fra Money Saver (54%), Cherry Picker (39%) e Pragmatic (55%). Il processo inverso, invece, cioè la raccolta di informazioni online seguita dall’acquisto in negozio (infocommerce) viene portato a termine dal 43% degli Everywhere Shopper, dal 61% dei Money Saver, dal 38% dei Pragmatic e dal 52% dei Cherry Picker. Tutti i segmenti preferiscono la consegna a casa rispetto al ritiro presso un punto fisico, sebbene vi siano percentuali significative di Everywhere Shopper e Money Saver che dichiarano di apprezzare questa ultima modalità (43% e 42% rispettivamente). Infine, solo gli Everywhere Shopper dichiarano di utilizzare frequentemente la rete nella fase successiva all’acquisto: il 49% per recensire i prodotti comprati e ricevere supporto post vendita. Soltanto l’11% dei Money Saver fornisce commenti online sui prodotti acquistati e ancora meno i Cherry Picker e i Pragmatic, rispettivamente 4% e 3%. Da questi segmenti il web non è percepito come uno strumento positivo a supporto nemmeno per l’assistenza post vendita (1% Money Saver, 3% Cherry Picker e 10% Pragmatic).

Il percorso di acquisto multicanale nei vari settori

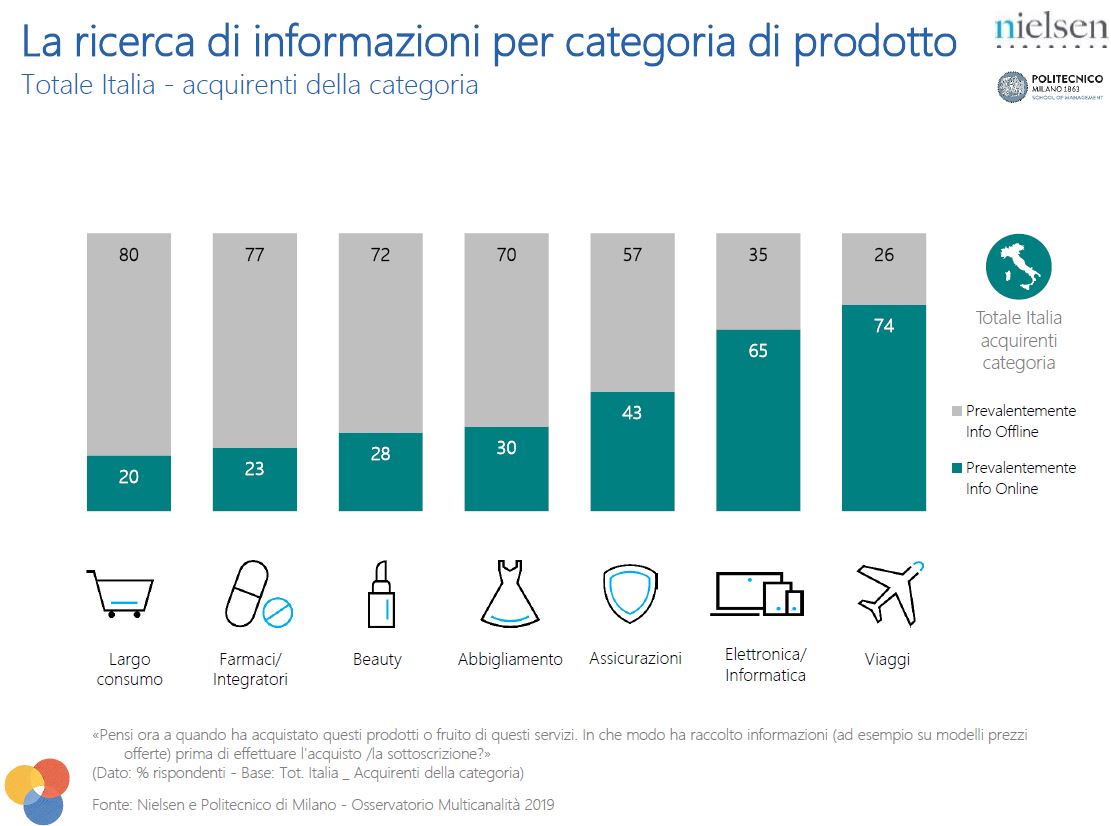

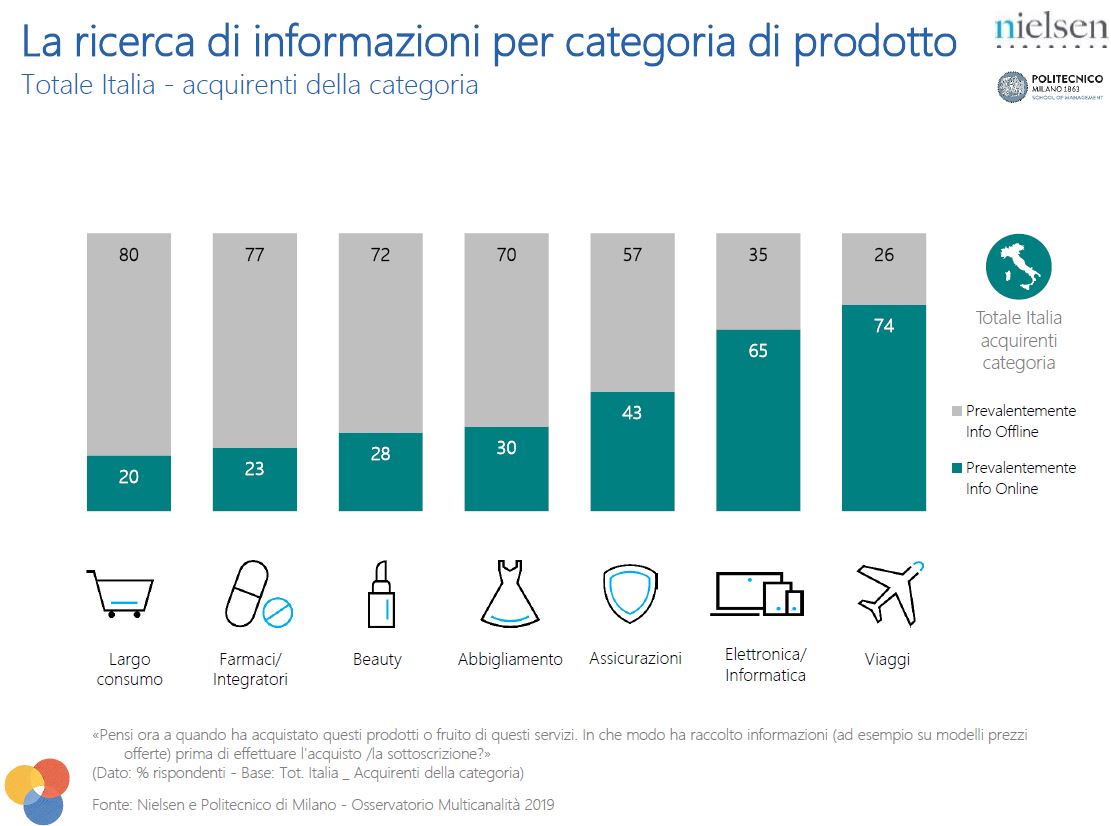

Vediamo adesso come ciascun gruppo di Internet User affronta le diverse fasi del processo di acquisto nei settori largo consumo, farmaci, beauty, abbigliamento, assicurazioni, elettronica e viaggi. Nei settori elettronica e viaggi la maggior parte della popolazione si informa prevalentemente online, rispettivamente nel 65% e nel 74% dei casi, mentre nelle altre categorie merceologiche è più frequente affidarsi ai canali tradizionali. Il 90% degli Everywhere Shopper cerca online informazioni sui viaggi, l’89% su elettronica e informatica, il 65% sulle assicurazioni, il 59% sull’abbigliamento e il 58% su prodotti di bellezza. Le percentuali scendono sotto la metà del campione per il largo consumo (46%) e i farmaci (47%).

Gli acquirenti italiani comprano utilizzando un mix di canali tradizionali e digitali, dimostrando di aver raggiunto una profonda maturità in termini di approccio multicanale. Vi sono infatti ampi segmenti di acquirenti che comprano sia offline che online prodotti di elettronica/informatica (50% dei casi), abbigliamento (38%), beauty e viaggi (28%), farmaci/integratori (21%), largo Consumo (19%) e, infine, assicurazioni (17%). Il 47% compra esclusivamente online nel settore viaggi, il 23% nelle assicurazioni, il 13% nell’elettronica. Anche in questo caso sono gli Everywhere Shopper il gruppo di utenti più evoluto, che acquista o esclusivamente online o integrando il canale fisico al web: il 91% nell’elettronica, il 93% nei viaggi, il 77% nell’abbigliamento, il 57% nelle assicurazioni, il 63% nel beauty, il 46% nel settore farmaci e il 44% nel largo consumo.

Cresce in misura rilevante la diffusione della pratica di utilizzo dei canali in modo sinergico ed ibrido con un mix di punti di contatto offline e online tra fasi diverse del processo d’acquisto. Mettono in pratica questa tipologia di customer journey ibridi oltre 10 milioni di acquirenti di prodotti di largo consumo, quasi 11 milioni per i farmaci/integratori, circa 13 milioni per il beauty, oltre 17 milioni per l’abbigliamento e oltre 20 milioni per elettronica/informatica. Inoltre i touchpoint digitali sono diventati un punto di contatto fondamentale, anche per coloro che continuano ad esprimere un forte bisogno di tangibilità e fisicità all’interno del proprio processo di acquisto. Dimostrano questo comportamento circa 12 milioni di acquirenti di viaggi e quasi 7 milioni di acquirenti di prodotti assicurativi.

La fruizione di Tv, Radio e canali digitali

L’indagine 2019 conferma la tendenza del pubblico italiano ad alternare canali tradizionali (soprattutto tv e radio, meno i quotidiani e i magazine) e digitali (Pc e smartphone), con la televisione che mantiene il ruolo dominante già evidenziato dalle precedenti edizioni. Il mezzo televisivo, infatti, raggiunge quotidianamente l’81,5% degli Internet User (contro il 62,7% della radio, il 32,4% dei quotidiani e il 29,7% dei periodici), il 78,4% degli Everywhere Shopper e anche il 58% dei No + Light Viewer, il segmento che non guarda la televisione o lo fa solo saltuariamente.

Anche analizzando il tempo medio speso quotidianamente su ogni mezzo, la televisione si colloca in vetta alle preferenze degli individui con 315 minuti per gli Internet User,340 per gli InfoShopper, 282 per gli Everywhere Shopper, 327 per i Money Saver, 324 per i Cherry Picker, 307 per i Pragmatic e 121 per i No + Light Tv Viewer. Segue la radio, molto rilevante sia per gli Internet User (230 minuti) sia per InfoShopper (217 minuti) e per i No + Light Tv Viewer (222 minuti). Fra gli eShopper, gli utenti più affezionati al mezzo radiofonico sono i Pragmatic, con 238 minuti, e gli Everywhere Shopper, con 237 minuti, seguiti dai Money Saver, con 228 minuti, e dai Cherry Picker, con 225. A seguire gli strumenti digitali, che raggiungono nel giorno medio il 76,3% degli Internet User (26,4% Pc, 67% Mobile) e degli Everywhere Shopper (27,8% Pc e 69% Mobile) e il 60,7% degli InfoShopper (19,3% Pc e 53,7% Mobile). Il tempo medio giornaliero speso su questi mezzi è minore di quello dedicato a radio e tv: in media 195 minuti al giorno per gli Internet User (191 minuti da Mobile, 76 minuti da Pc), con Everywhere Shopper come utenti più attivi (197 da Mobile, 82 minuti da Pc).

“L’instabilità del contesto e l’evoluzione delle abitudini di consumo, segnate da un calo del potere d’acquisto, spingono i retailer italiani a lavorare su due cantieri: efficienza dei processi e personalizzazione dell’esperienza del cliente – dichiara Valentina Pontiggia, Direttrice dell’Osservatorio eCommerce B2c e dell’Osservatorio Innovazione Digitale nel Retail (nella foto a sinistra) –. Il digitale diventa indispensabile non solo per abilitare modelli di continuità fisico-digitale, ma anche per automatizzare il processo di acquisto in store — tramite self scanning, self check-out e digital couponing — e per evolvere verso nuove frontiere come l’Agentic AI, che promette sistemi in grado di anticipare autonomamente i bisogni dei consumatori. Il 2025 è stato infatti l’anno in cui grandi player hanno iniziato a rilasciare guide e protocolli per rendere i siti leggibili e interagibili dagli agenti: sebbene il ritmo e l’estensione futura dell’Agentic Commerce siano ancora poco chiari, la tecnologia sta migliorando rapidamente così come la sua integrazione nei modelli esistenti”.

“L’instabilità del contesto e l’evoluzione delle abitudini di consumo, segnate da un calo del potere d’acquisto, spingono i retailer italiani a lavorare su due cantieri: efficienza dei processi e personalizzazione dell’esperienza del cliente – dichiara Valentina Pontiggia, Direttrice dell’Osservatorio eCommerce B2c e dell’Osservatorio Innovazione Digitale nel Retail (nella foto a sinistra) –. Il digitale diventa indispensabile non solo per abilitare modelli di continuità fisico-digitale, ma anche per automatizzare il processo di acquisto in store — tramite self scanning, self check-out e digital couponing — e per evolvere verso nuove frontiere come l’Agentic AI, che promette sistemi in grado di anticipare autonomamente i bisogni dei consumatori. Il 2025 è stato infatti l’anno in cui grandi player hanno iniziato a rilasciare guide e protocolli per rendere i siti leggibili e interagibili dagli agenti: sebbene il ritmo e l’estensione futura dell’Agentic Commerce siano ancora poco chiari, la tecnologia sta migliorando rapidamente così come la sua integrazione nei modelli esistenti”. “L’evoluzione dei modelli di consumo e la ricerca di esperienzialità durante la visita in store spingono i retailer verso una profonda revisione dei tradizionali formati di negozio – afferma Elisabetta Puglielli, Direttrice dell’Osservatorio Innovazione Digitale nel Retail (nella foto a destra) –. La visita in store non è più finalizzata esclusivamente alla transazione. I retailer lavorano alla progettazione di ambienti dinamici, in grado di stimolare il cliente all’interazione diretta con prodotti e servizi, attraverso soluzioni tecnologiche e non, creando un legame più profondo con il brand. Si investe, inoltre, su formati in grado di aumentare il valore e la qualità della visita in negozio e sviluppare un senso di community, tramite l’offerta di esperienze coinvolgenti, consulenze personalizzate e attività ad hoc, come workshop e corsi di formazione”.

“L’evoluzione dei modelli di consumo e la ricerca di esperienzialità durante la visita in store spingono i retailer verso una profonda revisione dei tradizionali formati di negozio – afferma Elisabetta Puglielli, Direttrice dell’Osservatorio Innovazione Digitale nel Retail (nella foto a destra) –. La visita in store non è più finalizzata esclusivamente alla transazione. I retailer lavorano alla progettazione di ambienti dinamici, in grado di stimolare il cliente all’interazione diretta con prodotti e servizi, attraverso soluzioni tecnologiche e non, creando un legame più profondo con il brand. Si investe, inoltre, su formati in grado di aumentare il valore e la qualità della visita in negozio e sviluppare un senso di community, tramite l’offerta di esperienze coinvolgenti, consulenze personalizzate e attività ad hoc, come workshop e corsi di formazione”.

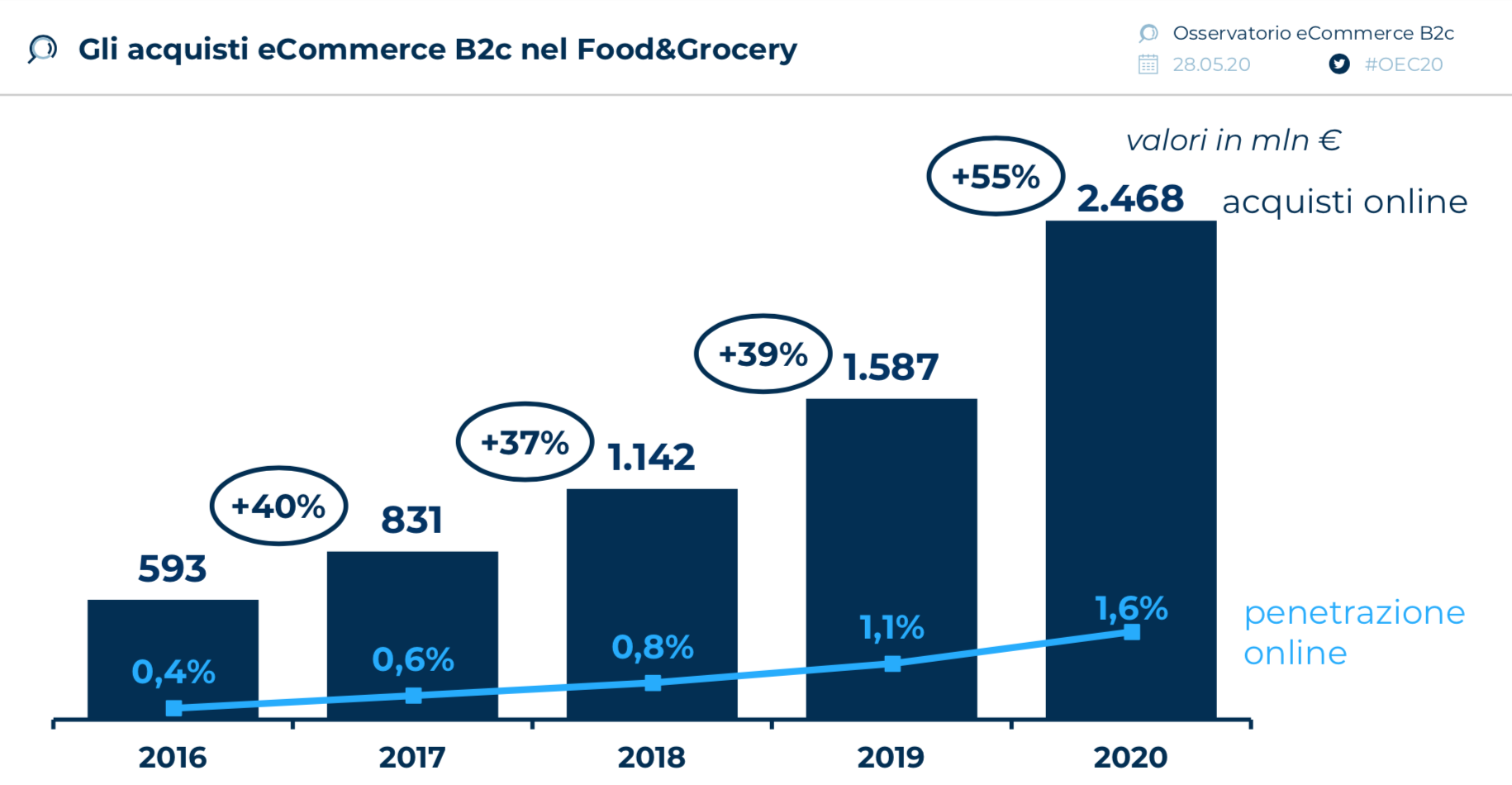

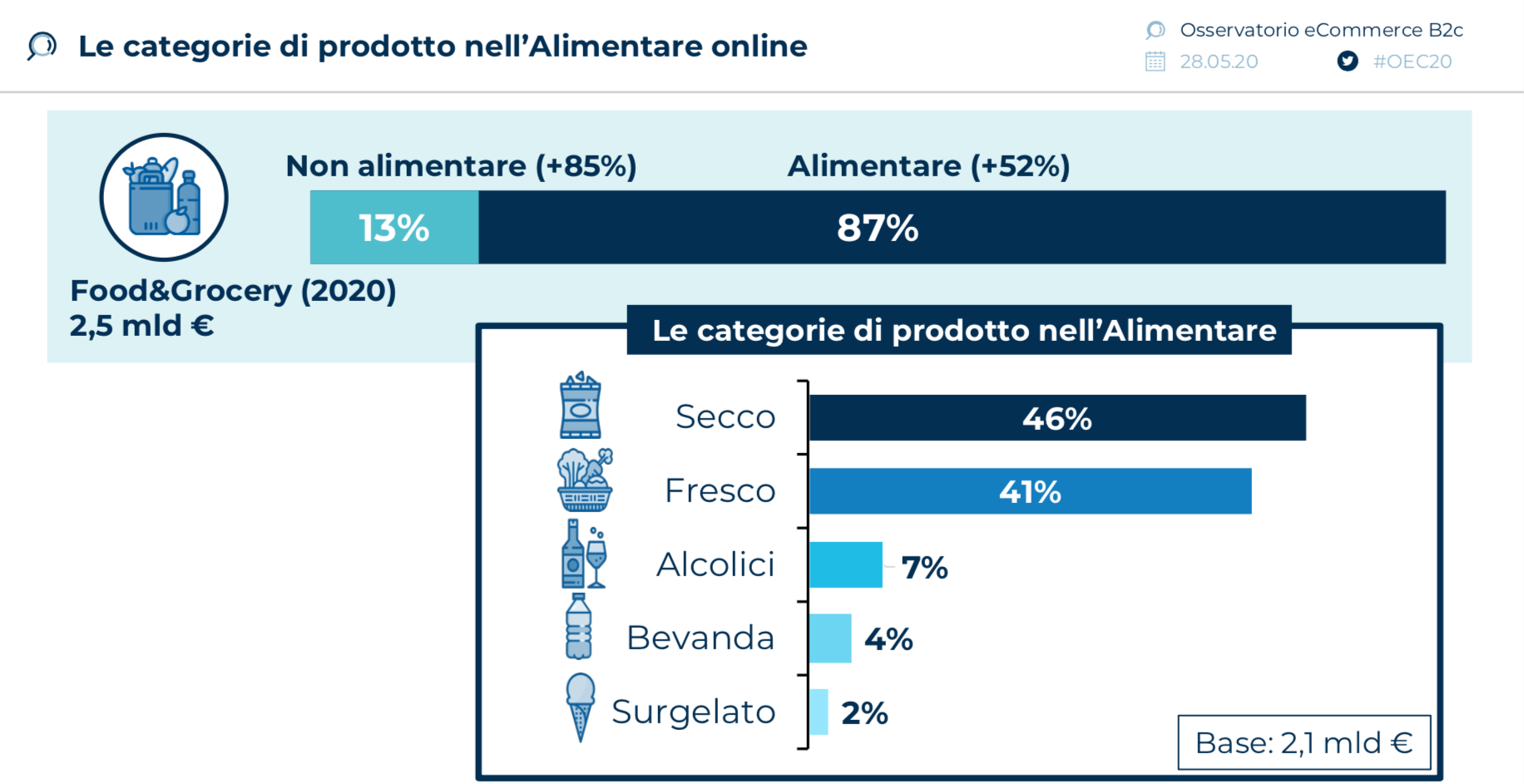

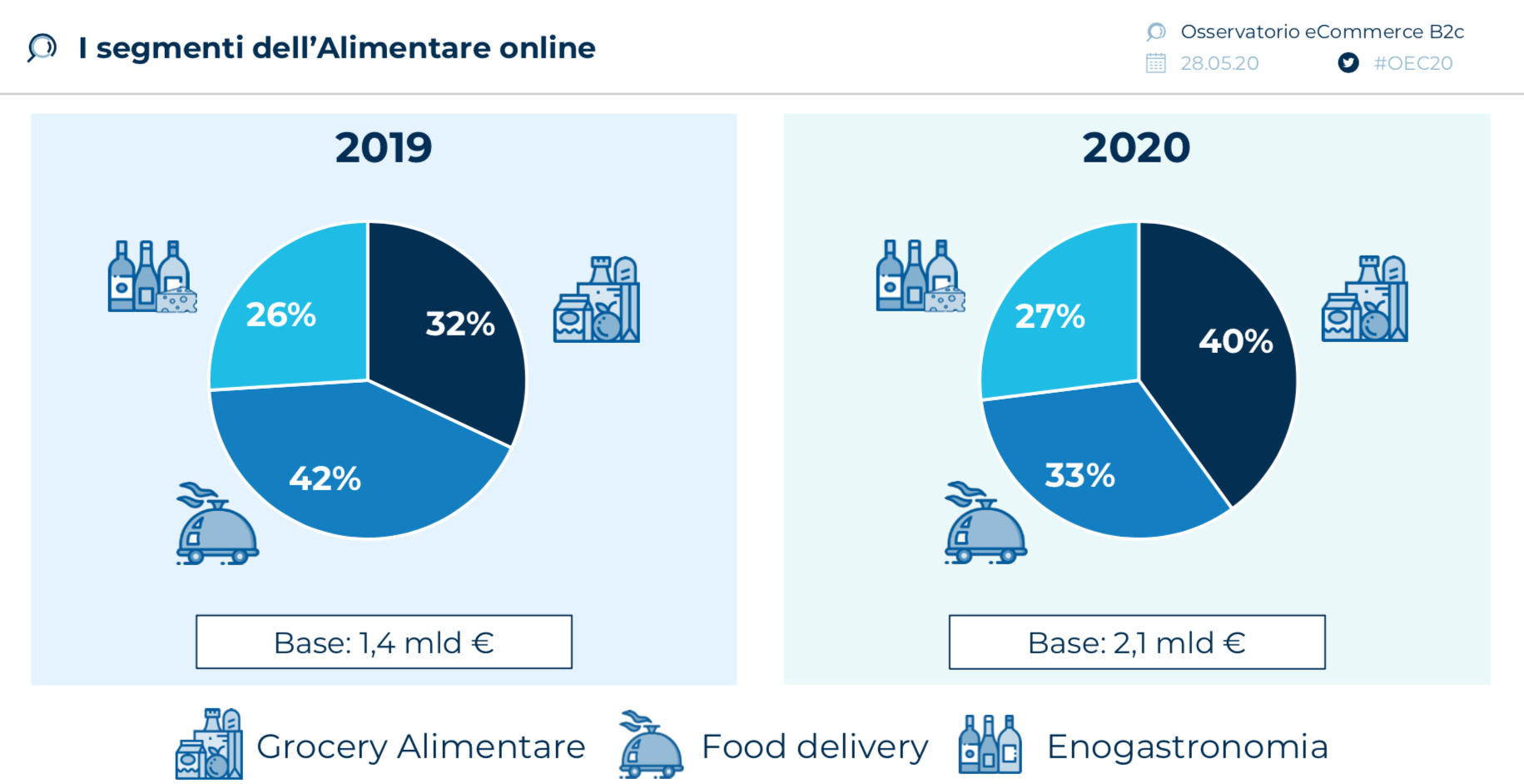

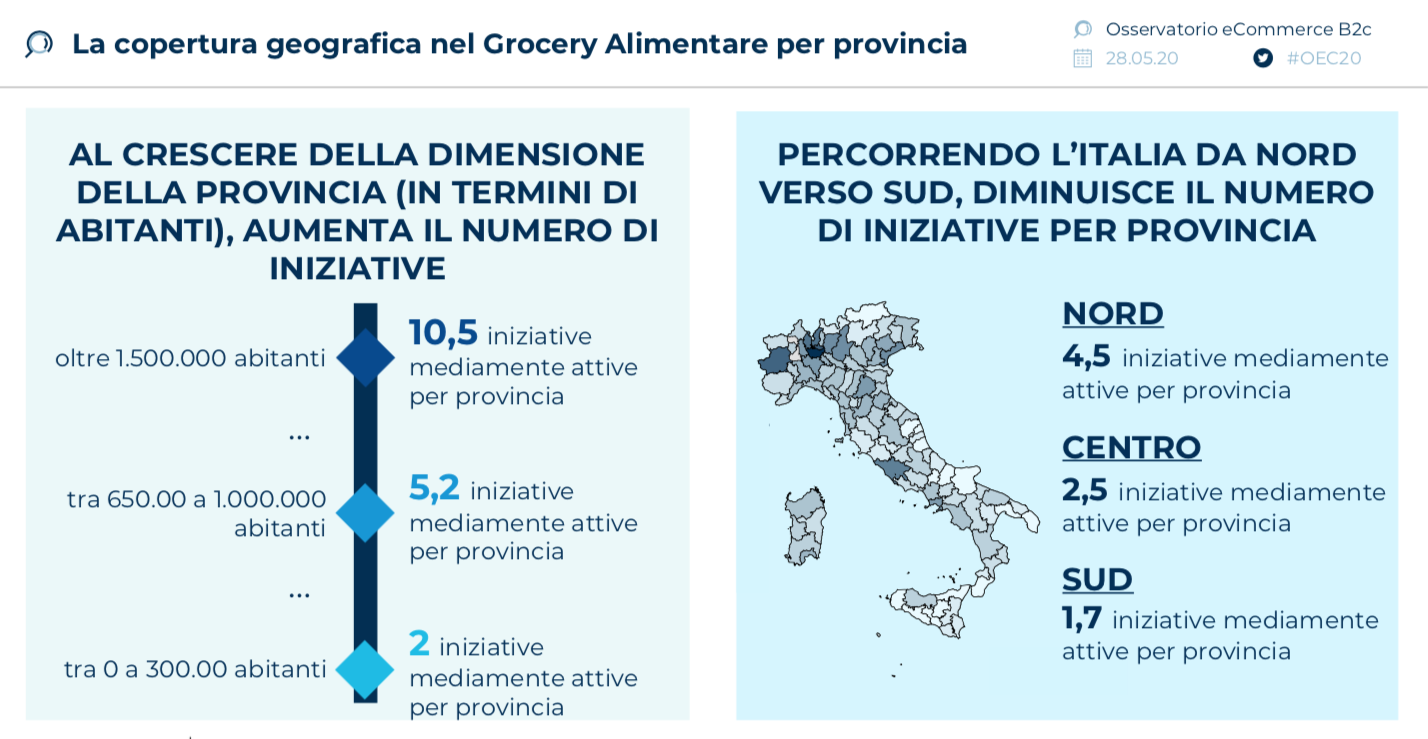

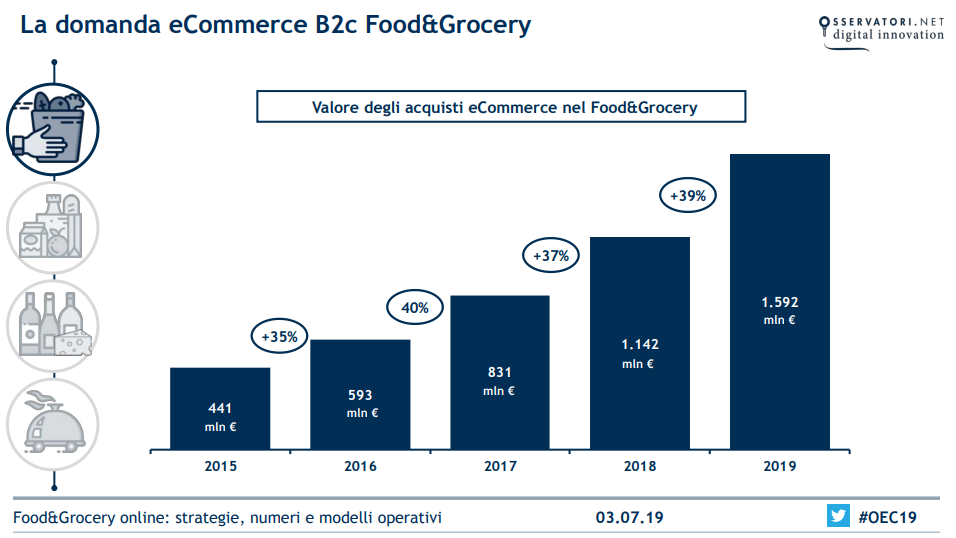

Ad ogni modo vale senz’altro la pena di analizzarne la composizione e le prospettive di crescita, con l’ausilio della fotografia scattata dall’Osservatorio eCommerce B2c, giunto alla diciannovesima edizione e promosso dalla School of Management del Politecnico di Milano e da Netcomm.

Ad ogni modo vale senz’altro la pena di analizzarne la composizione e le prospettive di crescita, con l’ausilio della fotografia scattata dall’Osservatorio eCommerce B2c, giunto alla diciannovesima edizione e promosso dalla School of Management del Politecnico di Milano e da Netcomm.