Continua la crescita del biologico italiano: a confermarlo sono i dati su superfici agricole, operatori ed export. Positive anche le performance del mercato interno, grazie al traino dei consumi fuori casa (ristorazione commerciale e collettiva segnano un +18% sul 2022) ma anche di una ripresa a valore dei consumi domestici (+7% anno terminante luglio 2023 rispetto all’anno precedente), certamente spinta dalle dinamiche inflattive data la lieve flessione riportata a volume in distribuzione moderna. Sono questi alcuni dei dati che Nomisma ha presentato pochi giorni fa in occasione della prima giornata di Rivoluzione Bio 2023, gli Stati generali del biologico. Nell’ambito dell’Osservatorio Sana, strumento che propone il monitoraggio dei numeri chiave della filiera biologica, dalla produzione fino alle dimensioni del mercato, Nomisma ha presentato le ultime stime sul mercato interno, i risultati di una survey sul consumatore italiano e un’indagine su 254 imprese alimentari e vitivinicole.

Le dimensioni del mercato bio in Italia

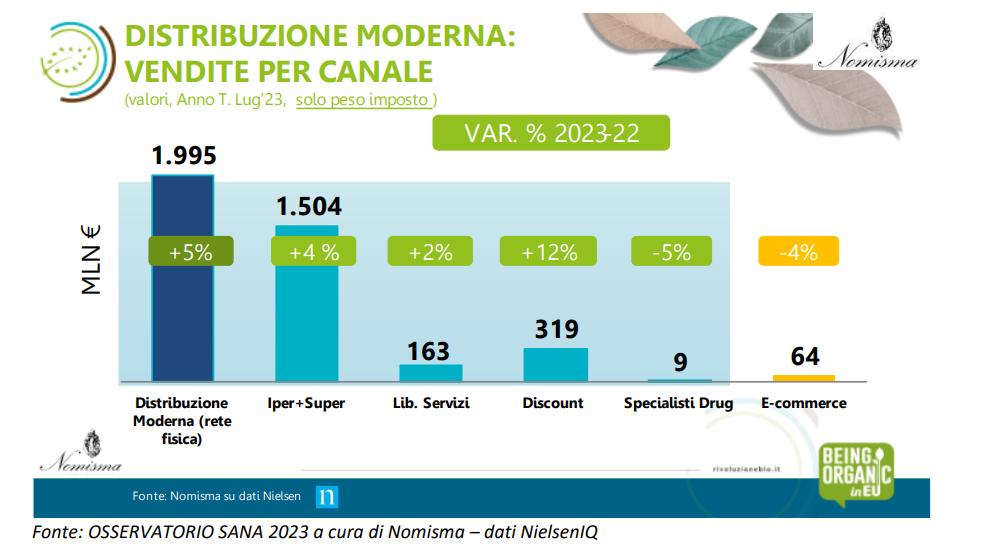

Nel 2021 le vendite alimentari bio nel mercato interno (consumi domestici e consumi fuori casa) hanno superato i 5 miliardi di euro e rappresentano il 4% delle vendite al dettaglio biologiche mondiali. A trainare la crescita del mercato sono i consumi fuori casa che sfiorano 1,3 miliardi di euro, segnando una crescita del +18% rispetto al 2022 legata al balzo in avanti dei prezzi più che all’aumentare delle occasioni di consumo. Fondamentale però è la ripresa dei consumi domestici che, dopo la leggera flessione dello scorso anno (-0,8% a valore rispetto al 2021), registrano una variazione del +7%. Anche in questo caso la crescita è da collegare soprattutto alla spinta inflazionistica dell’ultimo anno, confermata dal calo dei volumi in grande distribuzione (-3% le confezioni di prodotti bio vendute rispetto allo stesso periodo del 2022).

Bio consumer base

Bio consumer base

I risultati della consumer survey Nomisma su 1.000 responsabili degli acquisti alimentari italiani hanno mostrato come la consumer base di prodotti bio sia rimasta costante rispetto allo scorso anno (89% della popolazione 18-65 anni ha acquistato consapevolmente almeno un prodotto alimentare bio nell’ultimo anno). Chi acquista bio sceglie principalmente in base all’origine: il 29% seleziona prodotti bio 100% italiani, un ulteriore 17% quelli di origine locale/km 0 e l’11% cerca l’ulteriore presenza del marchio DOP/IGP. Anche la marca gioca da sempre un ruolo fondamentale nella scelta dei prodotti bio da mettere nel carrello (8% preferisce la marca industriale e il 7% la marca del supermercato).

L’export

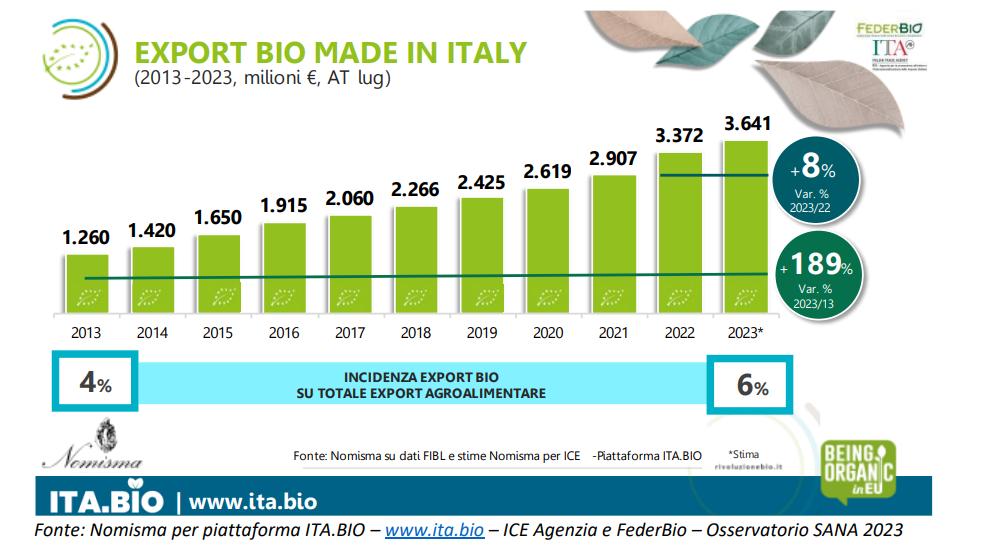

Positiva anche quest’anno la performance dell’export di prodotti agroalimentari italiani bio che raggiunge i 3,6 miliardi di euro nel 2023, segnando una crescita del +8% (anno terminante luglio) rispetto all’anno precedente. Nonostante si registri una crescita più contenuta rispetto allo scorso anno, comunque in linea con l’export agroalimentare nel complesso, il riconoscimento per il bio Made in Italy sui mercati internazionali risulta rafforzato dall’evoluzione di lungo periodo (+189% rispetto al 2013) e dal crescente ruolo del bio sul paniere dei prodotti Made in Italy esportati (il peso nel 2023 ha raggiunto oggi il 6% a fronte del 4% registrato dieci anni fa). Le aziende bio italiane dimostrano dunque la loro resilienza, nonostante un contesto fortemente condizionato da scenario inflattivo, emergenze energetiche e climatiche. Per gran parte delle aziende (il 74%) infatti l’aumento del costo delle materie prime e dell’energia sono state le principali criticità da affrontare negli ultimi 6-12 mesi, seguite dalla riduzione della domanda di prodotti bio (riscontrata da un terzo delle aziende) ma le previsioni per il futuro sull’export bio italiano sono positive (anche più caute rispetto a quelle dello scorso anno). Nello specifico, il 38% delle aziende prevede di aumentare nei prossimi 12 mesi il fatturato realizzato sui mercati internazionali, quota che sale al 61% con riferimento al vino. Più timide le proiezioni riguardo al mercato interno, soprattutto da parte delle aziende del food. Nel wine, invece, ben 1 azienda su 2 prevede in Italia una crescita del fatturato nel fuori casa e 1 su 3 scommette sullo specializzato (enoteche, wine shop..). Meno entusiasmo sulla Gdo sia da parte delle aziende del vino che del food.

“L’interesse del consumatore per il biologico è confermato, ma l’attuale contesto economico, i consumi in forte revisione per lo scenario inflattivo e gli stili di vita e alimentari in continuo mutamento dove la crescita a valore è confermata ma a fronte di un rallentamento dei volumi venduti” commenta Silvia Zucconi, Chief Operating Officer Nomisma. “Fondamentale risulta dunque promuovere efficaci azioni di informazione verso i consumatori con l’obiettivo di rafforzare conoscenze e consapevolezza sui valori del biologico e sulle garanzie sottostanti la certificazione. In questa logica determinanti le opportunità legate alle iniziative del Piano di Azione Nazionale per l’agricoltura biologica a partire soprattutto dalla scuola e coinvolgimento delle nuove generazioni rappresentano oggi più che mai i pilastri per porre le basi di una corretta educazione alimentare. Fondamentale inoltre sgombrare il campo da elementi confusori relativi al profilo della sostenibilità ambientale di un prodotto; il 40% dei consumatori è confuso dalla presenza di green claims, favorendo attività informative sul punto vendita che per il 92% dei consumatori rappresentano un elemento molto efficace per comprendere le caratteristiche di sostenibilità ambientale del prodotto biologico”.

Nel 2022 sono stati prodotti 55 milioni e 814 mila chili di mozzarella Dop, con una crescita del 3,8% sull’anno precedente. Aumenta anche la quantità di latte idoneo alla Dop, passando da 295.434 tonnellate del 2021 a 305.829 del 2022. Inoltre negli ultimi dieci anni, dal 2012 al 2022, si è ampliato pure il patrimonio di bufale da latte allevate nell’area Dop, passando da 321.433 a 374.297 capi.

Nel 2022 sono stati prodotti 55 milioni e 814 mila chili di mozzarella Dop, con una crescita del 3,8% sull’anno precedente. Aumenta anche la quantità di latte idoneo alla Dop, passando da 295.434 tonnellate del 2021 a 305.829 del 2022. Inoltre negli ultimi dieci anni, dal 2012 al 2022, si è ampliato pure il patrimonio di bufale da latte allevate nell’area Dop, passando da 321.433 a 374.297 capi. “In questi primi mesi, con il Governo Meloni – ha dichiarato il ministro Francesco Lollobrigida – abbiamo lavorato per rendere centrale la nostra battaglia contro l’italian sounding. Dobbiamo difenderci da chi tenta di vendere prodotti che nulla c’entrano con il nostro sistema di produzione e di trasformazione. Il nostro impegno per proteggere la qualità delle produzioni italiane è massimo, perché abbiamo un patrimonio unico e non delocalizzabile. In questo senso, è anche attraverso il monitoraggio delle filiere che possiamo garantire alle persone di trovare del buon cibo. In legge di bilancio, poi, abbiamo inserito misure che favoriscono l’innovazione, fattore necessario anche per contrastare quelle patologie che aggrediscono la zootecnia e l’agroalimentare in tutte le sue filiere”.

“In questi primi mesi, con il Governo Meloni – ha dichiarato il ministro Francesco Lollobrigida – abbiamo lavorato per rendere centrale la nostra battaglia contro l’italian sounding. Dobbiamo difenderci da chi tenta di vendere prodotti che nulla c’entrano con il nostro sistema di produzione e di trasformazione. Il nostro impegno per proteggere la qualità delle produzioni italiane è massimo, perché abbiamo un patrimonio unico e non delocalizzabile. In questo senso, è anche attraverso il monitoraggio delle filiere che possiamo garantire alle persone di trovare del buon cibo. In legge di bilancio, poi, abbiamo inserito misure che favoriscono l’innovazione, fattore necessario anche per contrastare quelle patologie che aggrediscono la zootecnia e l’agroalimentare in tutte le sue filiere”.