L’inflazione è un problema per tutti – consumatori, aziende e nazioni – ma le sue ricadute possono essere differenti. E, per esempio, spingere la crescita della marca del distributore a scapito dei brand industriali. Il dato emerge nel più recente report Demand Signals CPG Category Monitor di Circana (novembre 2025). La Mdd rappresenta ora il 42% di tutte le vendite a valore dei beni di consumo confezionati nei sei principali mercati europei (Francia, Germania, Italia, Spagna, Paesi Bassi e Regno Unito), per un valore complessivo di 317 miliardi di euro. La sua presenza è ancora più marcata nel canale dei supermercati, dove la quota a valore ha raggiunto il 44% (175 miliardi di euro). Circana sottolinea che poiché i supermercati agiscono come il canale più influente sia per la Mdd che per i marchi industriali, questo spostamento segna un momento significativo per il panorama della distribuzione.

L’INFLAZIONE IN UE E REGNO UNITO

L’analisi più recente di Circana mostra che l’inflazione totale nell’UE e nel Regno Unito ha raggiunto il 2,2% su base annua (misurata nelle 52 settimane fino a settembre 2025), spinta da tassi di inflazione superiori al 3% in paesi come Regno Unito, Paesi Bassi e Spagna, e toccando i livelli di picco del 2025 in Francia e Germania. Sebbene l’inflazione alimentare sia scesa al 3,0%, rimane superiore ai livelli registrati in Italia, Paesi Bassi e Regno Unito.

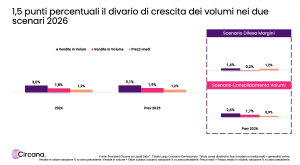

Nonostante questo contesto inflazionistico, la performance del largo consumo ha continuato a migliorare. Nelle ultime 52 settimane, le vendite a valore hanno raggiunto 22,6 miliardi di euro, crescendo del 3,1%, mentre le vendite a unità sono aumentate dello 0,8%. Questi incrementi sono stati trainati in modo schiacciante dalle categorie alimentari, responsabili di oltre il 90% della crescita totale del valore.

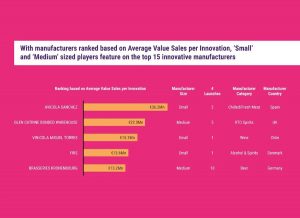

“La marca del distributore è ormai saldamente radicata nel mercato alimentare europeo – commenta Ananda Roy, Senior Vice President of Strategic Growth Insights di Circana – e la sua forza nei supermercati le conferisce un chiaro vantaggio in un contesto in cui le pressioni economiche persistono. Con l’inflazione in aumento e i consumatori che ne risentono, prevediamo che la Mdd guadagnerà ulteriore slancio nelle prossime settimane. I brand dovranno agire strategicamente con promozioni, pricing e innovazione se vogliono rimanere competitivi”.

FORTI RINCARI NEL DOLCIARIO

Nell’alimentare la Mdd ha generato oltre la metà di tutta la crescita di valore e ha rappresentato i tre quarti della crescita a unità. Categorie come il dolciario hanno registrato forti aumenti di valore, con un incremento del 6,8% guidato dai rincari dei prezzi unitari, in particolare nel cioccolato. Qui, la Mdd ha aumentato i prezzi a quasi il doppio del tasso rispetto ai marchi industriali.

Anche le bevande hanno avuto una performance positiva, con una crescita del valore del 6,5% guidata da acqua in bottiglia, bevande gassate e caffè. Analogamente, i prodotti refrigerati e freschi sono saliti del 5,1%, aiutati da prodotti lattiero-caseari essenziali come il formaggio.

Gli alcolici, tuttavia, hanno continuato ad arrancare, con cali nelle principali categorie, tra cui birra, vino e liquori, sebbene segmenti più piccoli – come gli spirit ready to drink – abbiano registrato una crescita.

CRESCE LA COMPETIZIONE NEI SUPER

La competizione all’interno dei supermercati rimane intensa. Nell’ultimo anno, i brand hanno ridotto il loro assortimento medio in modo più aggressivo rispetto alla Mdd, sia nelle categorie alimentari che non-alimentari. E sebbene la quota della marca del distributore nei supermercati si sia mantenuta stabile nell’EU6 nelle ultime 13 settimane, si sono registrati lievi cali in Spagna, Paesi Bassi e Francia.