Cosa comunicano ai consumatori le etichette dei prodotti di largo consumo? Quali claim, bollini o certificazioni sono più usati sulle confezioni dei prodotti e sono più presenti nel carrello della spesa degli italiani? E come vanno le vendite, a valore e volume? A rispondere è la diciassettesima edizione dell’Osservatorio Immagino di GS1 Italy, lo studio semestrale che ha analizzato le abitudini di consumo degli italiani nel corso dell’intero anno 2024. Complessivamente sotto la lente dello studio di GS1 Italy sono passati più di 145 mila prodotti, digitalizzati dal servizio Immagino di GS1 Italy Servizi, con gli oltre 100 tra claim, certificazioni, pittogrammi e indicazioni geografiche presenti sulle loro etichette. Un ampio paniere di prodotti, food e non food, che nel 2024 ha realizzato 48,7 miliardi di euro di sell-out, pari all’82,7% dell’incasso totale di supermercati e ipermercati italiani.

Sin dalla prima edizione, l’Osservatorio Immagino di GS1 Italy monitora, insieme a NielsenIQ, i carrelli della spesa italiani seguendo l’entità e l’evoluzione dei 12 principali fenomeni di consumo che caratterizzano il mercato. A questa rilevazione continuativa si aggiunge un dossier speciale. In questa diciassettesima edizione il dossier è dedicato al peso dei prodotti innovativi arrivati a scaffale nei punti vendita italiani nel corso del 2024 e al loro apporto ai singoli fenomeni di consumo. Messa sotto la lente dell’Osservatorio Immagino, l’innovazione si conferma una leva importante: accomuna il 7,8% di tutti i prodotti monitorati da Immagino e contribuisce per il 3,2% al fatturato totale, concentrandosi in particolar modo nelle aree del rich-in e del free from, sulla presenza di ingredienti tradizionali o benefici, sui prodotti con certificazioni di responsabilità sociale d’impresa (CSR) e sui prodotti green per la cura della casa.

“Il dossier presente in questa nuova edizione dell’Osservatorio Immagino evidenzia come l’innovazione nel largo consumo sia guidata, a livello aziendale, da una crescente attenzione alla salute, al benessere, alla sostenibilità e all’origine dei prodotti – dichiara Marco Cuppini, Research and Communication Director di GS1 Italy – con un impatto significativo sulle scelte dei consumatori e sulle dinamiche del mercato. L’analisi dell’innovazione dal punto di vista del consumatore ha mostrato che il 65% delle vendite di nuovi prodotti è generato dal 30% dei loro acquirenti, di cui poi ne ha delineato il profilo e le preferenze. Ad esempio, sono stati gli shopper giovani (meno di 34 anni), single e con reddito medio-alto, ad aver prediletto prodotti arricchiti o alleggeriti, vegani, biologici, contenenti semi e con caratteristiche green e di sostenibilità”.

“Il dossier presente in questa nuova edizione dell’Osservatorio Immagino evidenzia come l’innovazione nel largo consumo sia guidata, a livello aziendale, da una crescente attenzione alla salute, al benessere, alla sostenibilità e all’origine dei prodotti – dichiara Marco Cuppini, Research and Communication Director di GS1 Italy – con un impatto significativo sulle scelte dei consumatori e sulle dinamiche del mercato. L’analisi dell’innovazione dal punto di vista del consumatore ha mostrato che il 65% delle vendite di nuovi prodotti è generato dal 30% dei loro acquirenti, di cui poi ne ha delineato il profilo e le preferenze. Ad esempio, sono stati gli shopper giovani (meno di 34 anni), single e con reddito medio-alto, ad aver prediletto prodotti arricchiti o alleggeriti, vegani, biologici, contenenti semi e con caratteristiche green e di sostenibilità”.

I 12 MACRO-FENOMENI DELLA SPESA DEGLI ITALIANI

La diciassettesima edizione dell’Osservatorio Immagino ha monitorato l’evoluzione della composizione e delle vendite, in valore e volume, di 12 panieri, tra food e non food, che rappresentano altrettanti fenomeni e tendenze di consumo:

- Il richiamo dell’italianità: il “made in Italy”, le Dop/Igp e le regioni in etichetta. L’Osservatorio Immagino ha rilevato 27.978 prodotti con 11,6 miliardi di euro di sell-out e con un trend annuo di +1,2% a valore e di -0,7% a volume.

- Il mondo del free from: i trend consolidati ed emergenti dei claim “senza”. L’Osservatorio Immagino ha rilevato 14.625 prodotti con 7,9 miliardi di euro di sell-out e con un trend annuo di -0,1% a valore e di -1,2% a volume.

- Il mondo del rich-in: quali cibi ricchi o arricchiti guidano il mercato. L’Osservatorio Immagino ha rilevato 11.572 prodotti con 5,1 miliardi di euro di sell-out e con un trend annuo di +1,3% a valore e di -0,8% a volume.

- Il tema delle intolleranze: la dinamica del “senza glutine” e del “senza lattosio”. L’Osservatorio Immagino ha rilevato 11.339 prodotti con 4,7 miliardi di euro di sell-out e con un trend annuo di +0,9% a valore e di -0,5% a volume.

- Il cibo identitario (lifestyle): vegetariano, vegano, biologico, halal e kosher. L’Osservatorio Immagino ha rilevato 13.552 prodotti con 4,4 miliardi di euro di sell-out e con un trend annuo di +3,9% a valore e di +0,9% a volume.

- Il mondo di loghi e certificazioni: Fairtrade, Ecolabel, Cruelty free, Friend of the sea, FSC e altre certificazioni in area CSR. L’Osservatorio Immagino ha rilevato 17.070 prodotti certificati con 7,0 miliardi di euro di sell-out e con un trend annuo di +0,8% a valore e di -2,3% a volume.

- Gli ingredienti benefici: dall’avena all’avocado fino ai semi di chia, i sapori più cool del momento. L’Osservatorio Immagino ha rilevato questi ingredienti in 15.171 prodotti con 4,7 miliardi di euro di sell-out e con un trend annuo di +3,7% a valore e di -1,8% a volume.

- Il metodo di lavorazione: la comunicazione on pack delle tecniche e delle procedure di lavorazione. L’Osservatorio Immagino ha rilevato 4.127 prodotti con 1,6 miliardi di euro di sell-out e con un trend annuo di +11,7% a valore e di +2,6% a volume.

- La texture dei prodotti: morbido o croccante? Le consistenze espresse on-pack. L’Osservatorio Immagino ha rilevato 7.728 prodotti con 3,8 miliardi di euro di sell-out e con un trend annuo di +2,0% a valore e di +0,8% a volume.

- Il petcare: i claim più diffusi sulle etichette dei prodotti destinati alla nutrizione di cani e gatti, con il dettaglio dei fenomeni free from, rich-in, italianità e gluten free. E un approfondimento sui claim relativi alla sostenibilità. L’Osservatorio Immagino ha rilevato 5.154 prodotti con quasi 1,2 miliardi di euro di sell-out e con un trend annuo di +0,9% a valore e di -0,2% a volume.

- Il cura persona: i claim relativi a protezione, idratazione e rigenerazione, con un focus sui claim free from, rich-in, naturali, biologici e altro ancora. L’Osservatorio Immagino ha rilevato 25.040 prodotti del cura persona con oltre 3,5 miliardi di euro di sell-out e con un trend annuo di +0,6% a valore e di -2,3% a volume.

- Il cura casa green: i prodotti per la pulizia attenti all’ambiente. L’Osservatorio Immagino ha rilevato 2.493 prodotti con 770 milioni di euro di sell-out e con un trend annuo di +1,8% a valore e di -0,3% a volume.

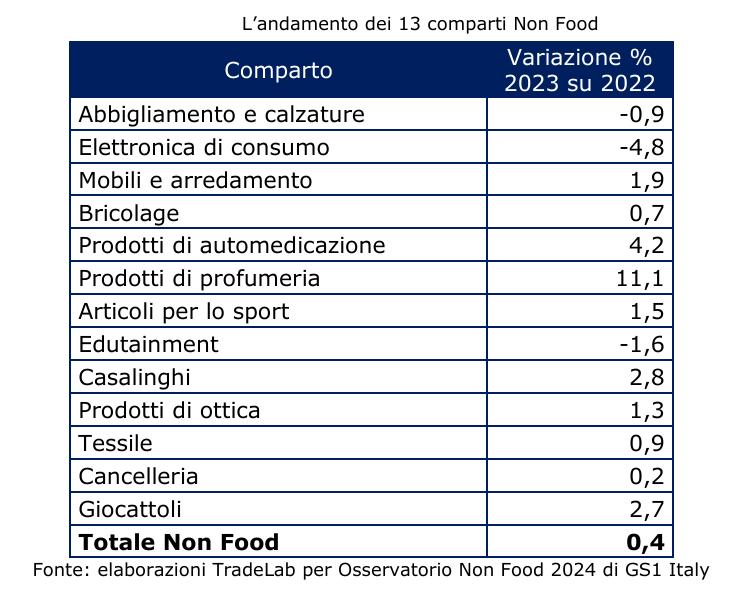

Giro d’affari in crescita annua per: supporti musicali (+18,9%), profumeria e cosmesi (+11,1%), attrezzature sportive (+7,3%), prodotti di automedicazione (+4,2%), elettrodomestici bianchi (+3,5%), casalinghi (+2,8%), giocattoli (+2,7%), mobili e arredamento (+1,9%), ottica (+1,3%), tessile casa (+0,9%), libri non scolastici (+0,8%), bricolage (+0,7%), piccoli elettrodomestici (+0,5%), accessori abbigliamento (+0,2%), cancelleria (+0,2%).

Giro d’affari in crescita annua per: supporti musicali (+18,9%), profumeria e cosmesi (+11,1%), attrezzature sportive (+7,3%), prodotti di automedicazione (+4,2%), elettrodomestici bianchi (+3,5%), casalinghi (+2,8%), giocattoli (+2,7%), mobili e arredamento (+1,9%), ottica (+1,3%), tessile casa (+0,9%), libri non scolastici (+0,8%), bricolage (+0,7%), piccoli elettrodomestici (+0,5%), accessori abbigliamento (+0,2%), cancelleria (+0,2%). Rispetto a 12 mesi fa, nel carrello della spesa Non Food hanno trovato più spazio:

Rispetto a 12 mesi fa, nel carrello della spesa Non Food hanno trovato più spazio:

Prima di comprare

Prima di comprare Dove si fa shopping?

Dove si fa shopping?

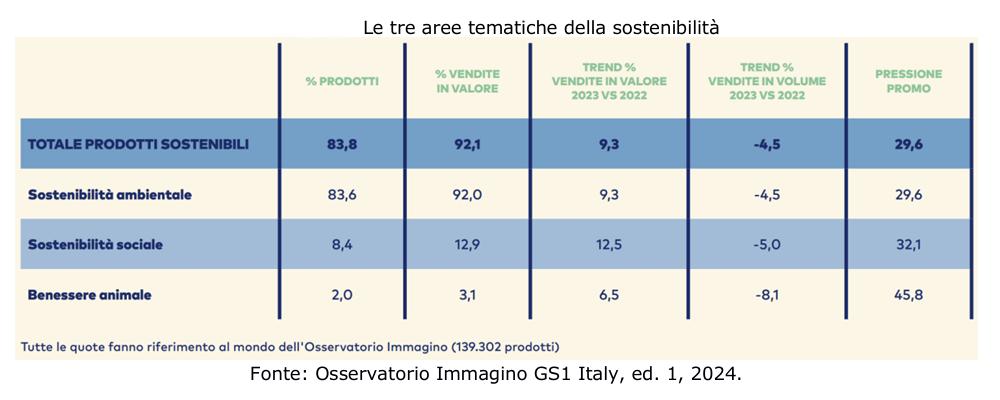

Ma quali sono le singole caratteristiche ambientali più riportate sulle etichette dei prodotti di largo consumo nella Gdo? La più diffusa è la riciclabilità del packaging, presente sul 54,5% dei prodotti monitorati dall’Osservatorio Immagino e con vendite in aumento di +13,3% a valore e in calo di -1,9% a volume su base annua. Segue l’indicazione della formulazione sostenibile degli ingredienti, rilevata sul 21,5% delle referenze e con un trend di vendita annuo di +8,2% a valore e di -4,6% a volume. A livello di performance annua, rispetto alla media, si sono fatti notare i claim riciclato (+15,7 a valore e -1,3% a volume), le informazioni sulla biodegradabilità (+33,4 a valore e -1,7% a volume) e quelle sulla plastica ridotta (+13,8 a valore e -1,4% a volume). La seconda dimensione analizzata dall’Osservatorio Immagino è quella della sostenibilità sociale, richiamata sulle confezioni di 11.650 prodotti (8,4% del totale) che hanno sviluppato 6,1 miliardi di euro di fatturato. Le aree merceologiche più impegnate su questo fronte sono freddo e cura persona (rispettivamente 11,5% e 10,0% dei prodotti). Tra i produttori spiccano i follower (21-200) e i top 20 (rispettivamente 11,0% e 10,4%). Infine, l’impegno per il benessere animale accomuna 2.803 prodotti (2,0%) con 1,4 miliardi di euro di sell-out, diffusi soprattutto nel reparto gelati e surgelati (4,9% dei prodotti) e tra le referenze realizzate dai produttori follower (3,1%).

Ma quali sono le singole caratteristiche ambientali più riportate sulle etichette dei prodotti di largo consumo nella Gdo? La più diffusa è la riciclabilità del packaging, presente sul 54,5% dei prodotti monitorati dall’Osservatorio Immagino e con vendite in aumento di +13,3% a valore e in calo di -1,9% a volume su base annua. Segue l’indicazione della formulazione sostenibile degli ingredienti, rilevata sul 21,5% delle referenze e con un trend di vendita annuo di +8,2% a valore e di -4,6% a volume. A livello di performance annua, rispetto alla media, si sono fatti notare i claim riciclato (+15,7 a valore e -1,3% a volume), le informazioni sulla biodegradabilità (+33,4 a valore e -1,7% a volume) e quelle sulla plastica ridotta (+13,8 a valore e -1,4% a volume). La seconda dimensione analizzata dall’Osservatorio Immagino è quella della sostenibilità sociale, richiamata sulle confezioni di 11.650 prodotti (8,4% del totale) che hanno sviluppato 6,1 miliardi di euro di fatturato. Le aree merceologiche più impegnate su questo fronte sono freddo e cura persona (rispettivamente 11,5% e 10,0% dei prodotti). Tra i produttori spiccano i follower (21-200) e i top 20 (rispettivamente 11,0% e 10,4%). Infine, l’impegno per il benessere animale accomuna 2.803 prodotti (2,0%) con 1,4 miliardi di euro di sell-out, diffusi soprattutto nel reparto gelati e surgelati (4,9% dei prodotti) e tra le referenze realizzate dai produttori follower (3,1%).

La rete commerciale tra chiusure e restyling dei punti vendita

La rete commerciale tra chiusure e restyling dei punti vendita

Free from: le 16 sfumature del “senza”

Free from: le 16 sfumature del “senza” Rich-in: le 12 declinazioni salutistiche dei prodotti arricchiti

Rich-in: le 12 declinazioni salutistiche dei prodotti arricchiti Prodotti per intolleranze alimentari: dal gluten free al “senza lattosio”

Prodotti per intolleranze alimentari: dal gluten free al “senza lattosio”

I 13 macro-fenomeni della spesa degli italiani

I 13 macro-fenomeni della spesa degli italiani