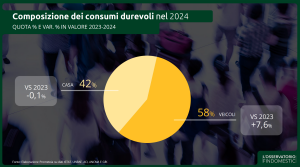

Dopo due anni di crescita il motore dei beni durevoli si ferma: a fine 2025 il comparto segnerà consumi in calo del 2,3% in volume e del 2,4% in valore, per una spesa complessiva che da 79 miliardi scivola a 77,1 miliardi. È la fotografia scattata dal 32° Osservatorio Findomestic, realizzato insieme a Prometeia, per un mercato che resta comunque su livelli più alti rispetto al pre-Covid, non per un aumento dei volumi acquistati ma esclusivamente per l’incremento dei prezzi che in 6 anni sfiora il 20%. A determinare il segno meno è soprattutto la mobilità, il segmento che da solo vale il 57% della spesa delle famiglie in beni durevoli. Qui la frenata è evidente, con le auto nuove in calo del 9% a valore.

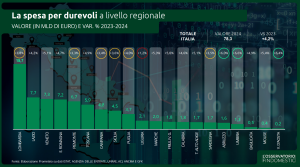

La casa – mobili e tecnologia – resta invece impantanata in una stagnazione che dura dal 2023, dopo gli exploit del triennio post-pandemico. Sul fronte territoriale, le tre locomotive storiche – Lombardia, Lazio e Veneto – perdono tra il 2,6 e il 2,8%. Resiste meglio l’Emilia-Romagna (-1,8%), che quasi aggancia il podio nella graduatoria per volumi di spesa.

“Quest’anno i beni durevoli soffrono più degli altri comparti – sintetizza Claudio Bardazzi, Responsabile dell’Osservatorio Findomestic –. Mentre servizi, alimentari e altri beni crescono, secondo i dati Istat, il nostro perimetro torna negativo dopo due anni di espansione, quella del 2023, trainata più dall’inflazione che dai volumi reali. Chiuderemo il 2025 con un -2,4% a valore, che si traduce in una reale riduzione della spesa delle famiglie. Siamo ancora su livelli di spesa superiori dell’11,4% al 2019, ma questo non significa che si compri di più. Il vero motore è stato l’aumento dei prezzi, vicino al +20%. Al netto dell’inflazione, cioè guardando ai volumi, i consumi di durevoli sono in realtà il 6,8% sotto i livelli pre-pandemia”.

BENE TRENTINO E SICILIA, MALE BASILICATA E PIEMONTE

Se l’Italia rallenta, ogni territorio lo fa con il suo stile. Ci sono regioni che assorbono meglio la scossa. In Trentino-Alto Adige, dove i redditi restano elevati e il clima economico è meno nervoso, il calo è solo -0,7%, il migliore d’Italia. Più sorprendente la tenuta della Sicilia e della Liguria, entrambe ferme a -1,3%: due territori lontani geograficamente ma accomunati da una domanda interna che resiste. All’opposto, in Basilicata il mercato dei durevoli cede il 4%: una flessione che non è solo statistica ma strutturale, fatta di consumi fragili e poca spinta demografica.

Il rallentamento è stato consistente anche in Piemonte (-3,5%), Molise (-3,3%), Abruzzo e Lazio (entrambe -2,8%). Sul piano dei valori assoluti, la Lombardia continua a giocare un altro campionato: 15,4 miliardi, più del doppio del Lazio, che segue a 7,5. È la locomotiva che tira il Paese, anche quando il convoglio frena.

AUTO, L’USATO TIENE….

Nel 2025 il mercato italiano della mobilità vive una doppia velocità: l’usato tiene la linea, il nuovo rallenta, le due ruote correggono la corsa dopo anni di sprint. Dal 2017 quello della auto usate è il primo mercato per valore assoluto e continua a dimostrarlo. L’effetto inflazione è evidente: si spende il 25% in più rispetto al 2019 per acquistare appena il 3% di vetture usate in più. Nel 2025, dopo due anni di crescita, il settore rallenta e il suo giro d’affari chiuderà con un -0,2%, sostanzialmente in stallo, con l’incremento dei passaggi di proprietà (+2,1%) annullato dal calo dei prezzi (-2,1%). Ma i valori restano solidi: 24,4 miliardi di euro, quasi 8 miliardi in più dell’auto nuova, complice una domanda, negli ultimi anni, sempre più orientata al risparmio. Prezzi in calo e mix di vendita più ‘popolare’ confermano che il consumatore è cauto ma attivo.

…MENTRE IL NUOVO PERDE TERRENO

Qui la frenata è netta: -9% a valore, con la spesa delle famiglie che scende a 16,5 miliardi. Le immatricolazioni calano (-9,9%), i prezzi restano stabili (+0,8%) dopo anni di forte crescita e il mix si sposta su fasce e tecnologie più costose. Le city car, un tempo spina dorsale del mercato, passano dal 17% del 2019 al 12%. La domanda dei privati resta lontana dai livelli pre-pandemia: -25% le immatricolazioni rispetto al 2019, -10% la spesa. Non bastano incentivi a singhiozzo per stimolare le famiglie, alle prese con un potere d’acquisto ridotto rispetto a qualche anno fa e con un contesto di persistente incertezza.

FLESSIONE ANCHE PER LE DUE RUOTE

Dopo quattro anni di crescita, arriva uno stop per le moto: -7,7% a volume nel 2025, -7,0% a valore. Ma il confronto con il 2019 resta impressionante: +36% a volume, +55% a valore, per un mercato che vale 2,75 miliardi e che ha beneficiato in questi anni di una domanda, che in un contesto di inflazione e calo del potere d’acquisto, ha visto nei mezzi a due ruote un’alternativa low cost alla seconda o terza auto in famiglia. La flessione del 2025 sottende dinamiche differenziate tra ciclomotori, in forte calo (oltre -30% a volume), e targato, in miglior tenuta (-6% circa a volume) e su livelli storicamente elevati. Gli scooter targati salgono dell’8,8%, confermandosi protagonisti della mobilità urbana.

STABILE IL COMPARTO CASA

Dai mobili agli elettrodomestici, dall’elettronica alla telefonia e all’IT, il comparto casa nel 2025 mostra un quadro di stabilità e adattamento. Crescono prodotti informatici, piccoli elettrodomestici e device smart, l’online consolida il ruolo chiave, mentre famiglie e consumatori privilegiano comfort, qualità, benessere e soluzioni premium, tra innovazione e attenzione al prezzo.

Dopo il biennio d’oro 2021-2022, la domanda di mobili si è normalizzata, ma il settore resta ben sopra i livelli pre-Covid: +10% rispetto al 2019. L’anno si chiuderà intorno ai 16,5 miliardi di euro (-0,6%), segnalando una fase di assestamento più che un vero rallentamento. I volumi restano in calo (-1,7%), ma i prezzi continuano a sostenere il mercato (+1,1%), pur con una dinamica più morbida rispetto agli anni dei rincari. La cautela delle famiglie pesa ancora: incentivi e bonus ristrutturazioni aiutano, ma non bastano a riaccendere quella spinta eccezionale generata dal post-pandemia e dal Superbonus. A frenare è soprattutto la domanda legata alle ristrutturazioni, oggi fisiologicamente in discesa.

A fare da contraltare è invece il primo acquisto, alimentato da un mercato immobiliare tornato vivace: nei primi sei mesi dell’anno le compravendite residenziali sono cresciute del 9,5%, spinte da tassi più leggeri e un credito più accessibile. Sul fronte dei canali di vendita, l’online continua la sua avanzata arrivando a valere il 20% del retail. Un risultato che certifica la maturità digitale dell’arredo italiano, sempre più capace di coniugare design, prezzo e omnicanalità.

TELEFONIA, PREMIATA LA MAGGIORE QUALITÀ

La telefonia resta il baricentro della tecnologia consumer: nel 2025 il comparto mantiene la rotta sui 6,3 miliardi (-0,4%), segno di una domanda matura che però evolve rapidamente. Gli smartphone – l’85% del giro d’affari – rallentano nei volumi ma tengono in valore (-1,1%) grazie al continuo spostamento verso i prodotti di maggiore qualità. A fare da contrappunto alla flessione degli smartphone, continuano a crescere cuffie (+1,5%) e i dispositivi tecnologici indossabili (+1,2%), trainati da funzioni smart sempre più orientate al benessere e alla performance personale. L’online consolida il sorpasso sulle vendite in negozio, arrivando al 20,5% del fatturato. In un mercato ormai saturo, è qui – tra servizi premium, ecosistemi integrati e nuovi modelli di fruizione – che si gioca la partita futura.

ELETTRODOMESTICI, IL LAVAGGIO PERFORMA MEGLIO DEL FREDDO

Il mercato degli elettrodomestici chiuderà il 2025 con un valore complessivo di 6,5 miliardi di euro: 4,2 miliardi per i grandi apparecchi e 2,3 miliardi per i piccoli. I grandi elettrodomestici si confermano su un plateau elevato (-0,3%), dopo tre anni di crescita solida, sostenuti dai bisogni di sostituzione e dall’efficientamento energetico spinto anche dal bonus rottamazione. I volumi tengono, i prezzi si raffreddano, e il comparto del lavaggio è quello che corre meglio: asciugatrici (+4,4%) e lavastoviglie (+1,7%) guidano la fascia alta della domanda, segnale di un’Italia che aggiorna la dotazione domestica puntando a comfort e risparmio. Freddo e cottura restano più deboli, con prezzi in discesa che comprimono il valore complessivo.

CRESCITA A DOPPIA CIFRA PER GLI ASPIRAPOLVERE

Tutt’altra storia per i piccoli elettrodomestici, ancora una volta i migliori performer tra i durevoli per la casa: +8,4% a volume e +5,2% a valore. Il mercato intercetta tendenze chiare: multifunzionalità, cura del sé e desiderio di semplificazione. Crescono con decisione i dispositivi per la cura della casa, trainati dagli aspirapolvere (+15,4%) di nuova generazione e dai mini-aspiratori.

Nella cura della persona brillano i prodotti per l’igiene dentale (+9,6%), i dispositivi per la rasatura e gli apparecchi per asciugare e acconciare i capelli. Nella preparazione del cibo, le friggitrici ad aria continuano la loro scalata (+16% in valore, +23% in volume), mentre i robot da cucina vivono una fase di forte normalizzazione dovuta alla pressione promozionale. Tra gli altri prodotti, prosegue lo sviluppo delle vendite di bilance (+9,1% in valore). L’online si consolida come canale chiave: rappresenta ormai il 38% del fatturato dei piccoli elettrodomestici, con crescite a doppia cifra. “Dalle friggitrici ad aria ai wearable, dai prodotti per l’igiene orale agli apparecchi per la cura del corpo, emerge una ricerca crescente di benessere personale – sintetizza Bardazzi –. Il consumatore investe in ciò che gli permette di vivere meglio: monitorare, prevenire, semplificare. Anche a casa”.

INFORMATION TECHNOLOGY IN RIPRESA

Dopo un triennio di segni meno, il mercato IT italiano torna a crescere, segnando un +1,7% e sfiorando i 2,2 miliardi di fatturato. A guidare la ripresa sono pc portatili (+3,5%), tablet (+4,7%) e dispositivi per il gioco (+5,3%). Il canale online si conferma protagonista, con un contributo al fatturato vicino al 32%, compensando il lieve calo delle vendite nei negozi fisici. Dopo il rimbalzo dai picchi del 2020-2021, il mercato IT si posiziona tra i segmenti più performanti della tecnologia consumer, con volumi in crescita e una dinamica di prezzo favorevole che lascia intravedere ulteriori trend positivi per la chiusura dell’anno.

IL COMPARTO VIDEO FRENA L’ELETTRONICA DI CONSUMO

Il 2025 si chiuderà a 1,6 miliardi (-1,9%) per il mercato dell’elettronica di consumo, che continua a scontare l’onda lunga del passaggio al digitale terrestre: il segmento video, ancora in flessione, resta il grande freno di un comparto che però mostra segnali di stabilizzazione dopo il crollo del triennio 2022-24. La Tv – che vale oltre l’80% del mercato – resta negativa (-2,9%), anche se da metà anno i volumi tornano a respirare. I decoder continuano invece la loro caduta libera, ormai sotto l’1% del giro d’affari.

Tra i pochi fari accesi, spiccano i droni (+16%), le cuffie (+6,6%), trainate da wireless e funzioni premium, e gli altoparlanti (+7,6%), alimentati dalla voglia di home theatre. Un mercato che stringe i denti ma che – tra innovazione, qualità del suono e nuove esperienze d’ascolto – lascia intravedere la voglia dei consumatori di tornare a investire, quando il rimbalzo dal boom post-switch-off sarà finalmente alle spalle.

CREDITO AL CONSUMO IN CONTROTENDENZA

In questo quadro di luci e ombre il credito al consumo va in controtendenza, utilizzato dalle famiglie per reagire all’incertezza. “A fronte di consumi in calo nel mondo dei durevoli – dichiara Marco Tarantola, Amministratore Delegato e Direttore Generale di Findomestic Banca – il mercato del credito continua a crescere. Nei primi dieci mesi dell’anno le erogazioni segnano un +7%, con la rischiosità che rimane su livelli molto contenuti (1,7% il tasso di default a fine settembre 2025, fonte: Osservatorio credito al dettaglio, Assofin, Crif, Prometeia, dicembre 2025), pur mostrando un lieve incremento nel corso dell’anno. È la conferma che il credito al consumo svolge un ruolo sociale ed economico essenziale: aiuta le famiglie a non rinunciare ai propri progetti in un contesto che resta complesso. Oltre quattro italiani su dieci hanno utilizzato una forma di credito almeno una volta negli ultimi tre anni. E più del 60% di chi lo ha fatto dichiara che, senza questa possibilità, avrebbe dovuto rinviare o rinunciare del tutto all’acquisto. Dati che confermano come il credito oggi sia una leva di fiducia, non solo un prodotto finanziario”.