Un 2020 positivo per La GDO: le previsioni sono intatti di una chiusura del +5%, di cui l’1% attribuibile all’esplosione del canale on-line. Incrementi molto marcati per i Discount (+8,7%), i Super (+6,8%) e i Drugstore (+6,6%). Queste alcune delle evidenze dell’osservatorio realizzato dall’Area Studi Mediobanca.

L’intero sistema dovrebbe ripiegare dell’1,6% nel 2021,cumulando nel biennio un aumento del 3,3%. Continua la crisi delle grandi superfici che si prevede perderanno il 4,8% nel biennio 2020-21. L’e-commerce (+60% nel 2021) potrebbe arrivare al 3% del mercato già nel 2021, due anni in anticipo rispetto al 2023 previsto prima della pandemia. Si tratta tuttavia di un segmento che continua a registrare margini negativi per oltre il 10%.

Nel 2020 la concentrazione del mercato italiano è in aumento: la market share dei primi cinque retailer è del 57,5% dal 52,8% del 2019. Il mercato italiano supera così

quello della Spagna (50%), ma resta frammentato rispetto a Francia (78,1%), Gran Bretagna(75,3%) e Germania (75,2%). Nel 2020 Conad detiene la maggiore quota di mercato con il 14,8%, seguita da Selex al 13,7% e dalle Coop al 12,9%. Nel 2011 le Coop erano il primo gruppo con il 15,3%, seguite da Conad al 10,6% e da Selex all’8,1%.

Le vendite: la vera sfida per il 2021

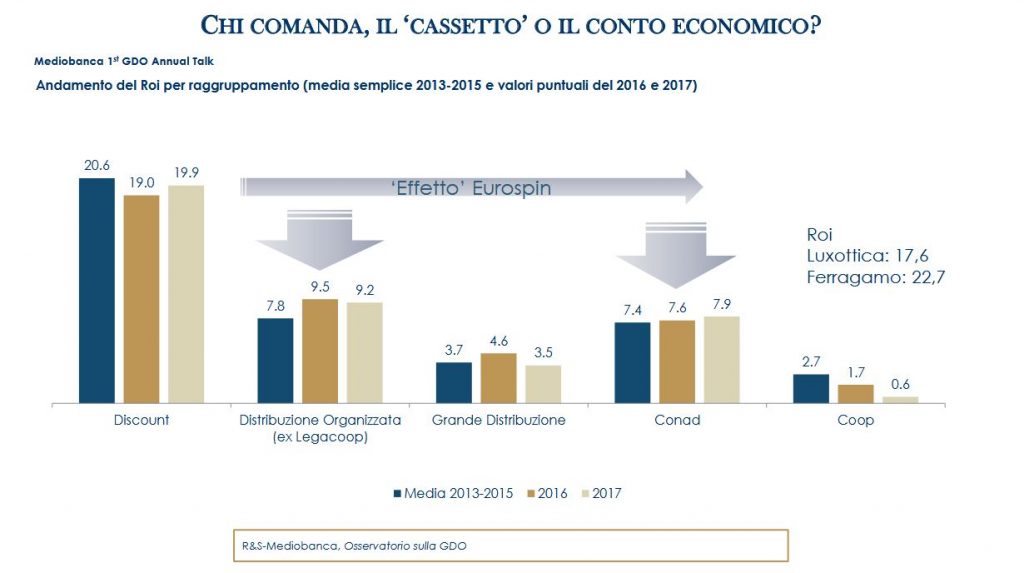

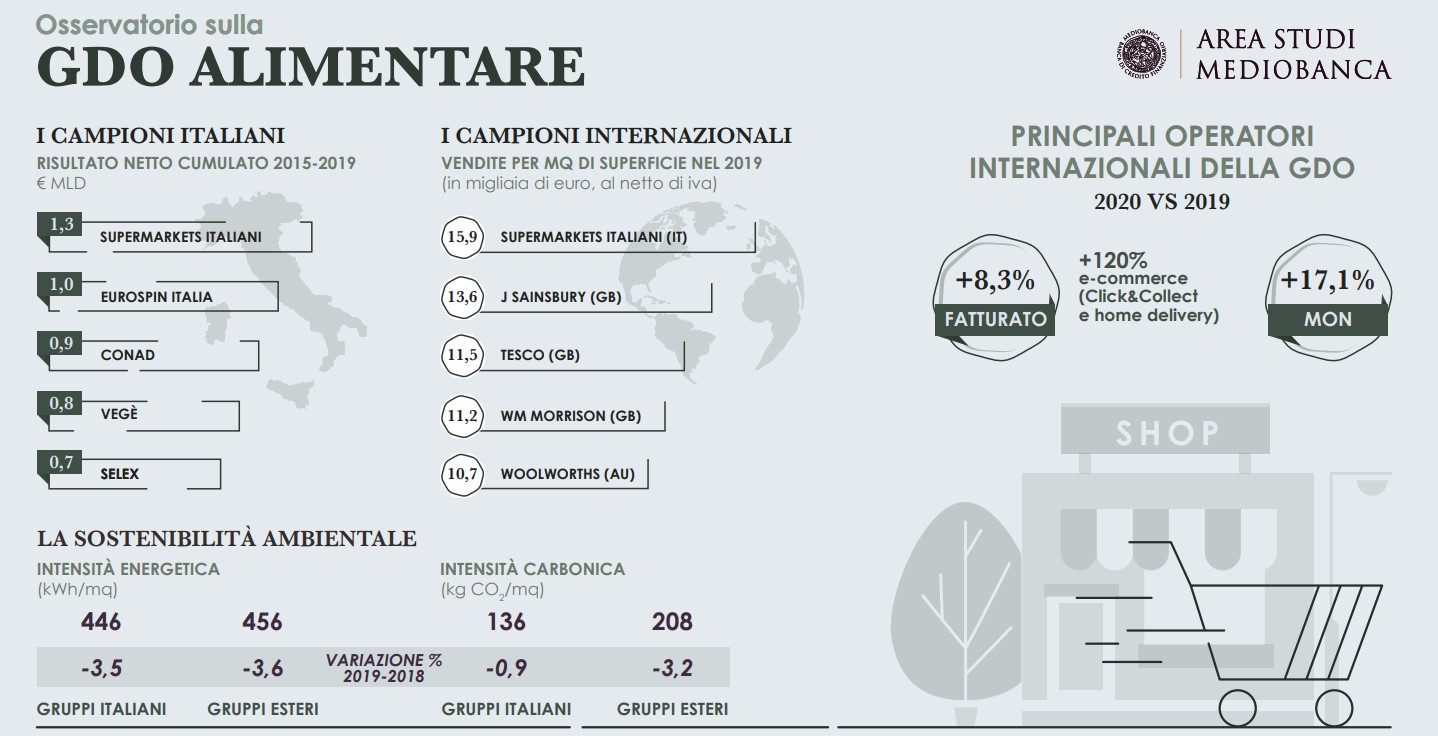

I dati preliminari dei grandi retailer internazionali quotati indicano vendite nel 2020 in crescita dell’8,3%, con effetti molto positivi sui margini industriali (+17,1%) e sul risultato netto (+42,4%). Il Roi del sistema è calato al 4,9% del 2019 dal 5,6% medio del 2015-2017. Il trend discendente interessa tutti i segmenti che pure segnano livelli molto diversi: i Discount dal 20,1% al 16,6%, la Distribuzione Organizzata dall’8,8% al 7,8% e la Grande Distribuzione dal 6,7% al 4%. Dinamica analoga per l’ebit margin: dal 2,5% del 2015-2017 al 2,1% del 2019, con i Discount in questo caso in lieve crescita dal 4,7% al 4,9%, la Distribuzione Organizzata in calo dal 2,8% al 2,4% e la Grande Distribuzione in flessione dal 2,9% all’1,9%. Per Conad la traiettoria è dal 2,5% all’1,8%, mentre le Coop segnano sull’intero quinquennio un margine negativo che si fissa al -1,4% nel 2019. Crescono i 32 drugstore italiani che hanno realizzato nel 2019 vendite per 3,6 miliardi +5,1% sull’anno precedente. L’ebit margin è al 4,6%, il Roi al 12,3%. La forza lavoro complessiva sfiora le 13mila unità.

I conti dei singoli operatori

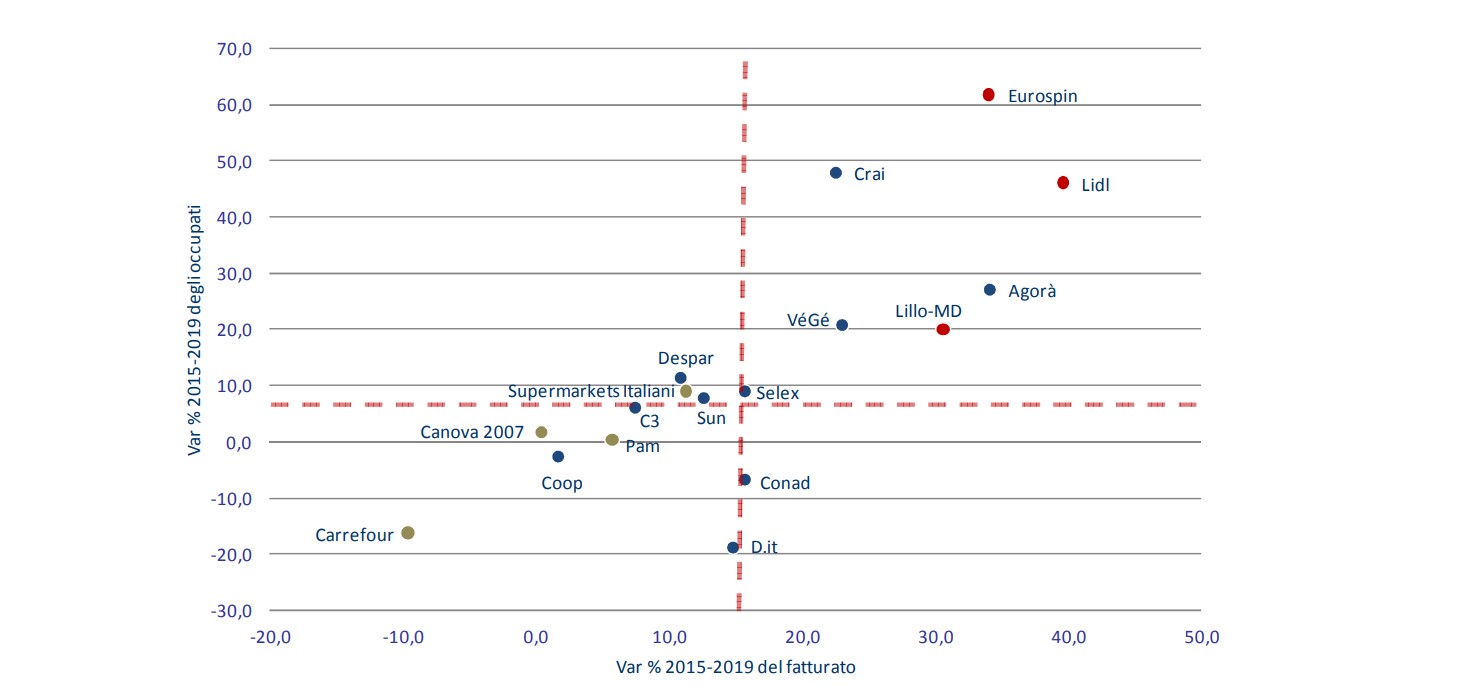

Lidl Italia è campione di crescita delle vendite tra il 2015 e il 2019: +8,7% medio annuo, seguita da Eurospin e Agorà appaiate al +7,6%. Segue il trio Lillo-MD (+6,9%), VéGé (+5,3%) Crai (+5,2%). In termini di redditività del capitale investito (Roi) primeggia Eurospin (20,2%), seguita da Lillo-MD (16,5%), Agorà e Lidl Italia al 12,9% e Crai all’11,9%. Tutti i restanti operatori sono sotto la doppia cifra, capeggiati da VéGé al 9,1%. Supermarkets Italiani si conferma regina di utili cumulati tra il 2015 e il 2019: 1.340 milioni, seguita da Eurospin a 1.016 milioni, Conad a 879 milioni e VéGé a 839 milioni. Carrefour ha cumulato perdite per 603 milioni, Coop per 252 milioni. Coop Alleanza 3.0 è la maggiore cooperativa italiana con vendite nel 2019 pari a 4.043 milioni, seguita da PAC 2000 A (Gruppo Conad) a 2.851 milioni e Conad Nord Ovest a 2.586 milioni che precede Unicoop Firenze a 2.320 milioni. Il prestito soci del sistema Coop appare in costante declino dagli 11,1 miliardi del 2014 agli 8 miliardi del 2019. Negli ultimi 5 anni le Coop hanno realizzato proventi finanziari netti per 1.233 milioni e subìto svalutazioni finanziarie per 845 milioni.

Variazione cumulata del fatturato e occupati (2015-2019)

La crescita dei “campioni nascosti”

All’interno della Distribuzione Organizzata operano aziende di dimensioni rilevanti. Quelle con fatturato superiore a 500 milioni sono venti, dalla Finbre (Maxi Di) con 2.124 milioni, alla Poli con 506 milioni. Alcune hanno segnato nel 2019 performance rilevanti in termini di Roi: Verofin (Tigros) al 18,2%, Gruppo Arena al 18%, SC Evolution (Iperal) al 15,8%, Supermercati Tosano Cerea al 15,3%, Cannillo (Maiora) al 15,2% e Mega Holding (Megamark) al 15,1%. In aggregato i venti operatori fatturano 20,6 miliardi, sono cresciuti nel 2019 del 5,9% e segnano un Roi medio del 7,9%. Nel complesso, si posizionerebbero alle spalle dei Discount, ma con un Roi pari a circa la metà.

I maggiori operatori internazionali

Nel 2019 i maggiori retailer internazionali selezionati hanno un fatturato che oscilla tra i €463 miliardi di WalMart e i €18,6 miliardi della portoghese Jeronimo Martins. Tali operatori fatturano circa il 20% del loro giro d’affari in punti vendita all’estero: la maggiore proiezione internazionale è dell’olandese Ahold Delhaize (77,6%), seguita dalla Jeronimo Martins che vende soprattutto in Polonia (73,3%) e dalle francesi Auchan (62%) e Carrefour (52%). Il panel esprime un Roi medio nel 2019 pari al 9%, doppio di quello italiano ma in calo costante dal 10,9% del 2015. La classifica per Roi comprensiva dei retailer internazionali e di quelli italiani vede primeggiare l’australiana Coles (31,3%), seguita dall’italiana Eurospin (20,2%), dall’altra australiana Woolworths (19,8%), dalla statunitense Target (18%) e ancora dall’italiana Lillo-MD (16,5%). Buone anche le perfomance delle due società iberiche: Jeronimo Martins (13,6%) e Mercadona (13,3%). La Lidl Italia segna un Roi (12,9%) superiore a quello della casa madre tedesca Lidl Stiftung (8,8%). Supermarkets Italiani detiene il primato internazionale quanto a vendite per metro quadro nei confini nazionali: con €15.900 precede le britanniche J Sainsbury con €13.600, Tesco con €11.500 e Wm Morrison a €11.200 e le due australiane Woolworths (€10.700) e Coles (€10.400).

Sostenibilità ambientale nella GDO

Di sostenibilità le imprese della GDO trattano diffusamente. Sporadica in Italia la presenza di report dedicati che interessano il 62,5% del totale contro il 96,4% rilevato nei gruppi internazionali. Circa alcuni dei temi oggetto di misurazione analitica, i retailer italiani appaiono nella sostanza allineati ai grandi player internazionali. Quanto alle risorse umane, nel 2019 la forza lavoro femminile è pari al 62,9% del totale in Italia contro il 60,3% dell’estero; in termini di formazione, le ore annue dispensate ai dipendenti che ne hanno diritto ammontano a 16,3 in Italia e 21,6 all’estero; il ricorso al part-time interessa il 52% dell’organico in Italia, il 43,8% all’estero. Sui temi ambientali: la quota di rifiuti differenziati è pari al 75,1% in Italia e al 71,7% all’estero. L’intensità energetica è allineata: circa 450 kWh per mq, ma i retailer italiani sono meno impattanti in termini di intensità carbonica: 136 kg di CO2 per mq contro 208 kg.

Metodologia

L’Area Studi Mediobanca ha realizzato la nuova edizione dell’Osservatorio sulla GDO italiana e internazionale a prevalenza alimentare che aggrega i dati economici e finanziari di 117 aziende nazionali e 27 maggiori player internazionali per il periodo 2015-2019. Per l’Italia la copertura è stimata pari al 93% del mercato. Lo studio comprende un approfondimento su 32 Drugstore italiani e un focus sulla sostenibilità della GDO in Italia e all’estero. L’indagine completa è disponibile per il download sul sito www.areastudimediobanca.com