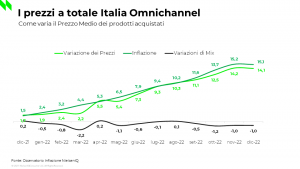

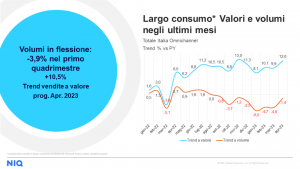

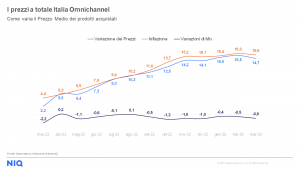

L’aumento dei prezzi ha portato a una maggiore focalizzazione sui volumi di vendita nel largo consumo confezionato concentrando l’attenzione sulla recente contrazione degli stessi negli ultimi sei mesi. Tuttavia, nel settennio compreso tra 2015 al 2022, l’LCC segnato una crescita dei volumi di oltre 9 punti.

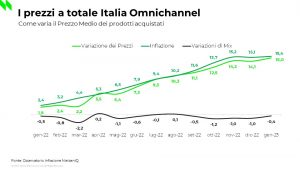

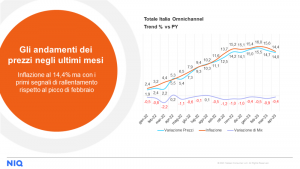

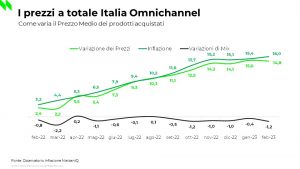

Un’analisi di OECD (Organizzazione per la Cooperazione e lo Sviluppo Economico) mostra come l’impatto generato dall’inflazione del settore sia decisamente minore del percepito. Nello specifico lo studio rileva l’indice dei prezzi al consumo di dicembre 2022 all’11,6% e indica come il traino dell’inflazione siano i costi di mutui e utenze che da sole generano oltre il 50% dell’inflazione. Mentre il largo consumo confezionato pesa solo il 21%, che nell’esame OECD coinvolge anche altre categorie tra cui il tabacco.

Riportando i valori a livello nazionale, partendo dalle rilevazioni ISTAT e incrociandole coi dati NielsenIQ, risulta che il differenziale medio mensile per famiglia, dovuto all’inflazione, è di 446 euro, quindi in media le famiglie italiane spendono quasi 500 euro in più rispetto all’anno precedente. Tuttavia approfondendo questo dato, emerge che il differenziale generato dal largo consumo è di soli 35 euro ovvero meno dell’8%.

“Il percepito del peso degli aumenti nel largo consumo penalizza eccessivamente la nostra filiera che negli anni, al contrario, ha dimostrato di essere virtuosa, lasciando per sua natura al consumatore la possibilità di effettuare delle scelte. Ciò non accade per altre spese che, oltre ad aver un maggior impatto sulle tasche degli italiani, non permettono rapide sterzate come per il carrello della spesa. L’analisi svolta non intende sminuire il fenomeno inflazionistico nel largo consumo ma ne fotografa in modo più oggettivo l’impatto” commenta Luca De Nard, Amministratore Delegato NielsenIQ Italia.

“Ad oggi la prospettiva economica è migliore rispetto ad un anno fa quando l’impennata inarrestabile dell’inflazione ha scosso molte famiglie italiane. Tuttavia dalle nostre previsioni, i prezzi nel corso dell’anno corrente si raffredderanno ma non torneranno agli standard precedenti. Una particolarità emersa dai dati raccolti da NIQ è che gli italiani compiono scelte virtuose per ciò che concerne i prodotti di largo consumo prediligendo la qualità seppur con qualche rinuncia in termini di quantità” commenta Romolo De Camillis, Direttore Retail NIQ Italia.

“Ad oggi la prospettiva economica è migliore rispetto ad un anno fa quando l’impennata inarrestabile dell’inflazione ha scosso molte famiglie italiane. Tuttavia dalle nostre previsioni, i prezzi nel corso dell’anno corrente si raffredderanno ma non torneranno agli standard precedenti. Una particolarità emersa dai dati raccolti da NIQ è che gli italiani compiono scelte virtuose per ciò che concerne i prodotti di largo consumo prediligendo la qualità seppur con qualche rinuncia in termini di quantità” commenta Romolo De Camillis, Direttore Retail NIQ Italia. “Per quanto riguarda il futuro, grazie alle analisi a livello internazionale e locale di NIQ, si prevede che nel largo consumo emergeranno alcune nuove tematiche fondamentali come la necessità di ridefinire i prezzi dei prodotti oltre che gli assortimenti, in base alle esigenze dei consumatori. Inoltre, dal punto di vista tecnologico, sarà necessario implementare nuovi modelli di supply chain a supporto della filiera, così come prestare attenzione ai mercati emergenti oltre a rimodulare l’offerta di prodotti per la fascia over 60″ aggiunge Luca De Nard, Amministratore Delegato NIQ Italia.

“Per quanto riguarda il futuro, grazie alle analisi a livello internazionale e locale di NIQ, si prevede che nel largo consumo emergeranno alcune nuove tematiche fondamentali come la necessità di ridefinire i prezzi dei prodotti oltre che gli assortimenti, in base alle esigenze dei consumatori. Inoltre, dal punto di vista tecnologico, sarà necessario implementare nuovi modelli di supply chain a supporto della filiera, così come prestare attenzione ai mercati emergenti oltre a rimodulare l’offerta di prodotti per la fascia over 60″ aggiunge Luca De Nard, Amministratore Delegato NIQ Italia.

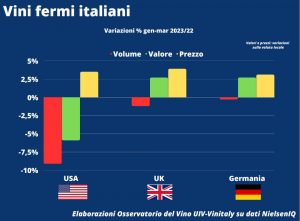

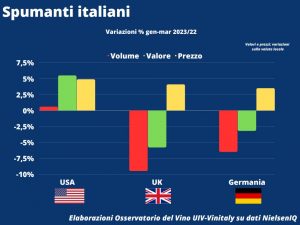

Per il segretario generale di Unione italiana vini (Uiv), Paolo Castelletti: “In questo periodo il comparto è doppiamente frustrato: da una parte la sempre maggiore difficoltà dei consumatori alle prese con la pressione inflazionistica, dall’altra l’impossibilità per le imprese di rientrare da un surplus di costi produttivi senza precedenti a partire da quelli del vetro, a +70% in 12 mesi. Le imprese italiane del vino sono convinte che serva un’analisi approfondita con proposte migliorative delle dinamiche di filiera prima ancora di soluzioni tampone che si ripropongono a ogni crisi”.

Per il segretario generale di Unione italiana vini (Uiv), Paolo Castelletti: “In questo periodo il comparto è doppiamente frustrato: da una parte la sempre maggiore difficoltà dei consumatori alle prese con la pressione inflazionistica, dall’altra l’impossibilità per le imprese di rientrare da un surplus di costi produttivi senza precedenti a partire da quelli del vetro, a +70% in 12 mesi. Le imprese italiane del vino sono convinte che serva un’analisi approfondita con proposte migliorative delle dinamiche di filiera prima ancora di soluzioni tampone che si ripropongono a ogni crisi”.

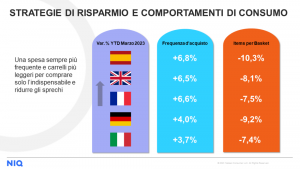

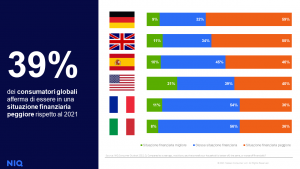

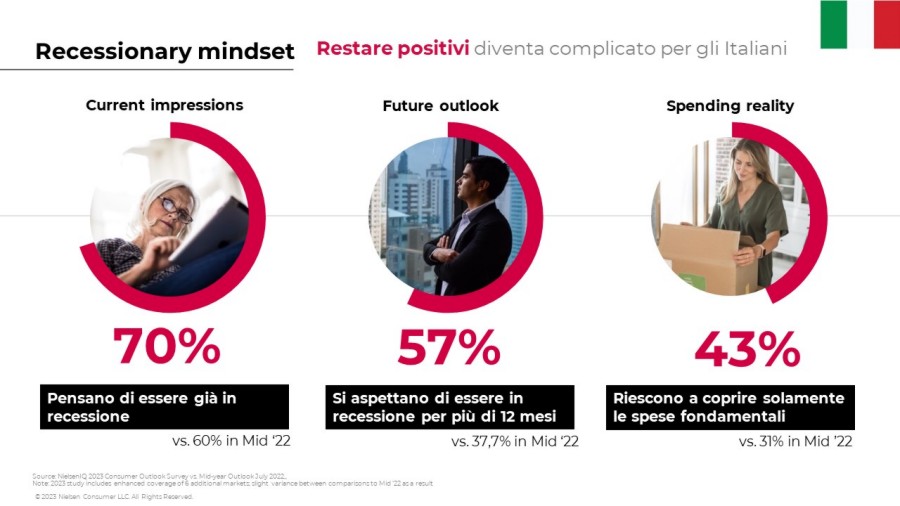

Secondo quanto emerge dal report, in meno di un anno sono più che raddoppiate le famiglie in difficoltà che raggiungono quota 23% (contro il 10% di inizio 2022). Inoltre, l’indagine di NielsenIQ sottolinea che è aumentato di 7 punti il numero di persone considerate “caute” (59%), cioè coloro che, pur non essendo state colpite a livello finanziario dai recenti eventi economici, rimangono in ogni caso prudenti nelle proprie spese. Gli italiani inoltre prevedono di spendere meno per la maggior parte delle spese discrezionali come per esempio la ristorazione fuori casa (54%), l’abbigliamento (49%) e l’intrattenimento fuori casa (48%) che si attestano come le aree principali in cui i consumatori intendono ridurre il proprio budget. Meno consistenti invece i tagli alla spesa alimentare, voce che si colloca solamente all’8° posto (31%) della classifica di NielsenIQ.

Secondo quanto emerge dal report, in meno di un anno sono più che raddoppiate le famiglie in difficoltà che raggiungono quota 23% (contro il 10% di inizio 2022). Inoltre, l’indagine di NielsenIQ sottolinea che è aumentato di 7 punti il numero di persone considerate “caute” (59%), cioè coloro che, pur non essendo state colpite a livello finanziario dai recenti eventi economici, rimangono in ogni caso prudenti nelle proprie spese. Gli italiani inoltre prevedono di spendere meno per la maggior parte delle spese discrezionali come per esempio la ristorazione fuori casa (54%), l’abbigliamento (49%) e l’intrattenimento fuori casa (48%) che si attestano come le aree principali in cui i consumatori intendono ridurre il proprio budget. Meno consistenti invece i tagli alla spesa alimentare, voce che si colloca solamente all’8° posto (31%) della classifica di NielsenIQ. Infine, gli intervistati stimano che l’impatto maggiore della crisi attuale si avrà dal punto di vista ambientale. Considerando infatti la classifica dei rischi globali riportata dal World Economic Forum, 5 su 10 nel breve periodo (2 anni) sono legati a tematiche green (clima, ambiente, natura). I consumatori italiani riflettono la preoccupazione globale, poiché dimostrano di avere una maggiore consapevolezza rispetto al tema della sostenibilità: per esempio, il 57% di loro è disposto ad acquistare solo beni essenziali e il 29% ha dichiarato che eviterà gli sprechi alimentari.

Infine, gli intervistati stimano che l’impatto maggiore della crisi attuale si avrà dal punto di vista ambientale. Considerando infatti la classifica dei rischi globali riportata dal World Economic Forum, 5 su 10 nel breve periodo (2 anni) sono legati a tematiche green (clima, ambiente, natura). I consumatori italiani riflettono la preoccupazione globale, poiché dimostrano di avere una maggiore consapevolezza rispetto al tema della sostenibilità: per esempio, il 57% di loro è disposto ad acquistare solo beni essenziali e il 29% ha dichiarato che eviterà gli sprechi alimentari.