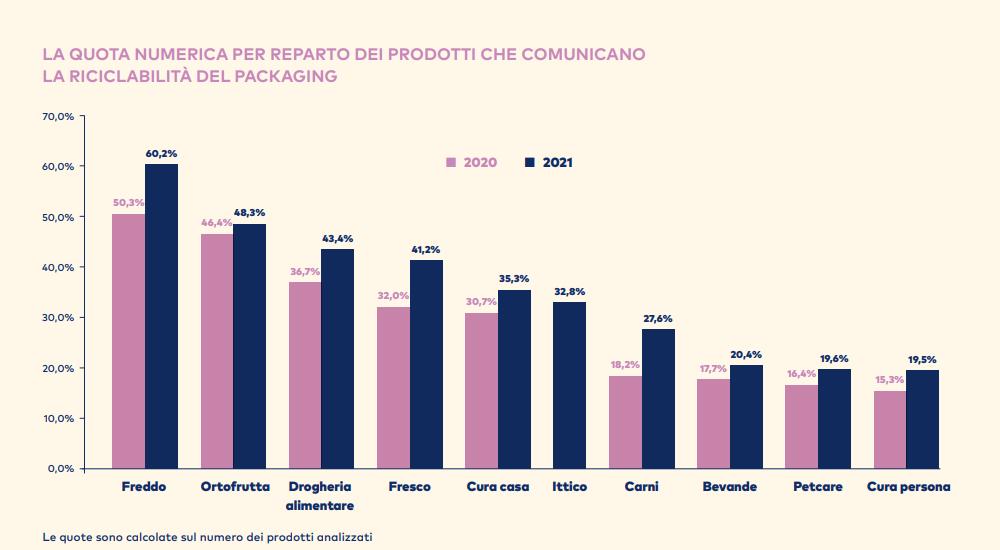

L’indicazione sulla riciclabilità dei packaging è sempre più presente sulle confezioni dei prodotti di largo consumo venduti in Italia. Compare, infatti, sul 35,9% dei 128.111 prodotti rilevati in quest’edizione dell’Osservatorio Immagino e risulta cresciuta di quasi cinque punti percentuali rispetto alla fotografia relativa al 2020. Dunque, oggi oltre un prodotto su tre venduto in supermercati e ipermercati comunica esplicitamente al consumatore come gestire le confezioni dopo l’uso o il consumo. Ma la percentuale di prodotti di largo consumo venduti in packaging riciclabili è di fatto maggiore visto che in molti casi (tipicamente per le confezioni in vetro) non viene comunicata sulle etichette.

Tornando a quei 46 mila prodotti che spiegano sulle confezioni come riciclarle, nel corso del 2021 è aumentata la percentuale di quelli in cui la confezione è totalmente o largamente riciclabile (84,4% della numerica) ed è diminuita quella dei prodotti con packaging non valorizzabili tramite la raccolta differenziata (4,2%), a conferma dell’impegno delle aziende del largo consumo sul fronte della sostenibilità degli imballi.

L’analisi per aree merceologiche conferma che in tutti i reparti è cresciuta l’incidenza delle referenze che indicano come riciclare le confezioni. Al primo posto c’è ancora una volta il freddo: non solo è il comparto in cui viene maggiormente comunicata la riciclabilità del prodotto (60,2% dei prodotti) ma anche quello in cui quest’indicazione è maggiormente cresciuta (+9,9 punti percentuali in un anno). Al secondo posto si conferma l’ortofrutta, con il 48,3% dei prodotti su cui è indicato come conferire il packaging, rispetto al 46,4% del 2020. Spiccano, inoltre, le crescite della numerica nella drogheria alimentare e nel fresco, nel cura casa e nelle carni.

Bevande (principalmente a causa del vetro), petcare e cura persona restano le aree merceologiche con le minori percentuali di prodotti “parlanti” in tema di gestione dei packaging. Affinando ulteriormente l’analisi, i comparti merceologici che presentano minori comunicazioni di riciclabilità risultano le bevande alcoliche (come vino, birre, champagne/spumante, liquori e aperitivi) e i prodotti del cura persona (come profumeria, cosmetica, deodoranti, prodotti per la depilazione, per la rasatura e per la cura dei capelli, insieme a prodotti per l’igiene orale e per corpo, mani e piedi). Il comparto con la maggior quota di prodotti che danno indicazioni sulla riciclabilità è la pasta, seguito prima dai cibi per l’infanzia e poi dalla gastronomia vegetale sostitutiva, dal pane e dai suoi sostitutivi, dai surgelati, dal riso, dai prodotti da forno e dai cereali.

Ma qual è il livello di riciclabilità delle confezioni dei prodotti di largo consumo che la comunicano, guardando all’interno delle specifiche aree merceologiche? In ortofrutta, cura casa, bevande e carni oltre il 90% dei prodotti ha un packaging totalmente o largamente riciclabile; questa quota scende intorno all’80% in drogheria, fresco, freddo e cura persona, e si abbassa attorno al 75% per il petcare. Sempre limitandosi alle confezioni su cui viene comunicata la riciclabilità delle confezioni, tra i comparti merceologici svettano le commodity del cura casa, con il 100% delle referenze che possono essere totalmente o largamente riciclabili.

Ma qual è il livello di riciclabilità delle confezioni dei prodotti di largo consumo che la comunicano, guardando all’interno delle specifiche aree merceologiche? In ortofrutta, cura casa, bevande e carni oltre il 90% dei prodotti ha un packaging totalmente o largamente riciclabile; questa quota scende intorno all’80% in drogheria, fresco, freddo e cura persona, e si abbassa attorno al 75% per il petcare. Sempre limitandosi alle confezioni su cui viene comunicata la riciclabilità delle confezioni, tra i comparti merceologici svettano le commodity del cura casa, con il 100% delle referenze che possono essere totalmente o largamente riciclabili.

Altri comparti del cura casa (come la detergenza bucato e la detergenza stoviglie) così come alcuni segmenti delle bevande (come acqua minerale, bevande piatte e bevande gassate) sono vicini al 99% delle referenze. Valori più bassi riguardano i condimenti freschi (33,6% dei prodotti con confezioni totalmente o largamente riciclabili), i prodotti da ricorrenza (34,3%) e quelli per la cura dell’infanzia (45,0%).

Invece la domanda è risultata in aumento del +2,4%. Tra le categorie in crescita troviamo piatti pronti surgelati, pesce surgelato panato, uova di Pasqua, uva e verdure di quarta gamma. Tra quelle in calo affettati, paste filate e olio extravergine di oliva. La performance migliore del 2021 nel paniere dell’italianità l’hanno messa a segno gli oltre 4 mila prodotti che evidenziano in etichetta di aver ottenuto la Doc (Denominazione di origine controllata), la Dop (Denominazione di origine protetta) o la Docg (Denominazione di origine controllata e garantita): nell’arco di 12 mesi il loro giro d’affari è aumentato del +4,0% arrivando a 1,3 miliardi di euro. Un risultato a cui hanno contribuito sia la componente push (+2,2%) sia quella pull (+1,9%), entrambe in espansione. Scorporando i trend delle singole indicazioni europee, spicca il ruolo trainante della Docg, che ha ottenuto nell’anno un aumento del +13,2% del giro d’affari, arrivato a sfiorare i 291 milioni di euro. Molto forte la domanda (+7,7%) e dinamica l’offerta (+5,5%).

Invece la domanda è risultata in aumento del +2,4%. Tra le categorie in crescita troviamo piatti pronti surgelati, pesce surgelato panato, uova di Pasqua, uva e verdure di quarta gamma. Tra quelle in calo affettati, paste filate e olio extravergine di oliva. La performance migliore del 2021 nel paniere dell’italianità l’hanno messa a segno gli oltre 4 mila prodotti che evidenziano in etichetta di aver ottenuto la Doc (Denominazione di origine controllata), la Dop (Denominazione di origine protetta) o la Docg (Denominazione di origine controllata e garantita): nell’arco di 12 mesi il loro giro d’affari è aumentato del +4,0% arrivando a 1,3 miliardi di euro. Un risultato a cui hanno contribuito sia la componente push (+2,2%) sia quella pull (+1,9%), entrambe in espansione. Scorporando i trend delle singole indicazioni europee, spicca il ruolo trainante della Docg, che ha ottenuto nell’anno un aumento del +13,2% del giro d’affari, arrivato a sfiorare i 291 milioni di euro. Molto forte la domanda (+7,7%) e dinamica l’offerta (+5,5%).

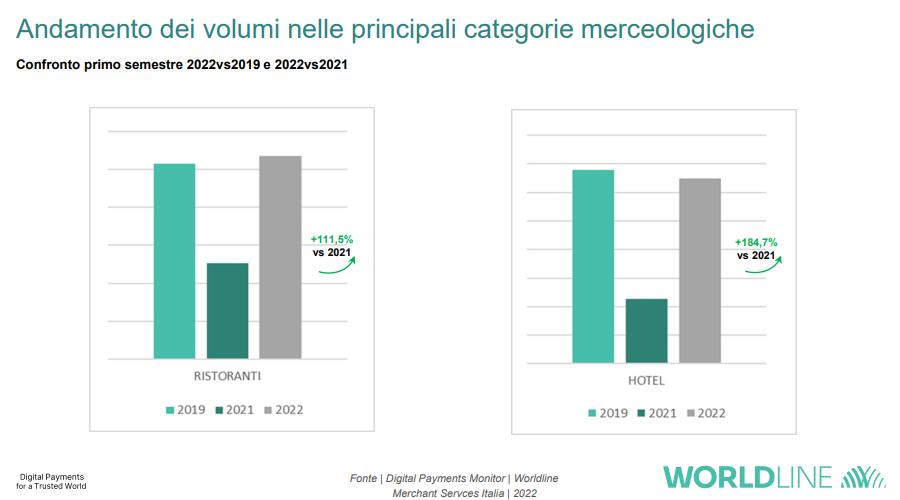

Andamento categorie merceologiche

Andamento categorie merceologiche

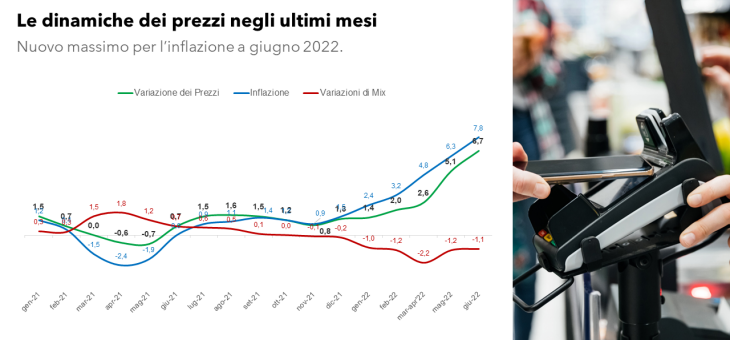

“L’inflazione ha impattato sui beni del largo consumo con gradualità ma mese su mese i dati stanno galoppando e la spesa delle famiglie è sempre più cara. I risparmi accumulati da una fascia di italiani durante il lockdown sostengono ancora gli acquisti e la possibilità di concedersi alcune libertà e momenti di svago. L’allarme potrebbe scattare in autunno quando l’inasprirsi della condizione economica del nostro Paese potrebbe impattare sul portafoglio degli italiani. Le misure annunciate dal governo contro il caro energia e l’inflazione alimentare, grazie al decreto “Aiuti bis”, evidenziano la previsione, confermata anche dai nostri dati, di un futuro di sofferenza finanziaria per le famiglie italiane che necessita di essere tutelato” commenta Luca De Nard, Amministratore Delegato di NielsenIQ Italia.

“L’inflazione ha impattato sui beni del largo consumo con gradualità ma mese su mese i dati stanno galoppando e la spesa delle famiglie è sempre più cara. I risparmi accumulati da una fascia di italiani durante il lockdown sostengono ancora gli acquisti e la possibilità di concedersi alcune libertà e momenti di svago. L’allarme potrebbe scattare in autunno quando l’inasprirsi della condizione economica del nostro Paese potrebbe impattare sul portafoglio degli italiani. Le misure annunciate dal governo contro il caro energia e l’inflazione alimentare, grazie al decreto “Aiuti bis”, evidenziano la previsione, confermata anche dai nostri dati, di un futuro di sofferenza finanziaria per le famiglie italiane che necessita di essere tutelato” commenta Luca De Nard, Amministratore Delegato di NielsenIQ Italia. Cosa mettono gli italiani nel carrello della spesa?

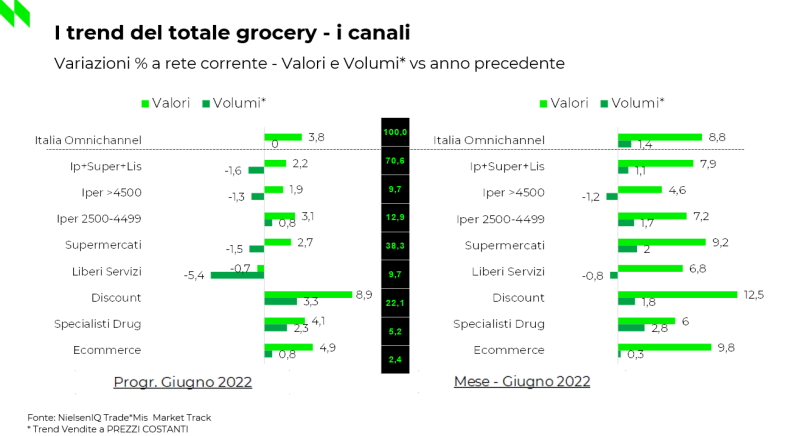

Cosa mettono gli italiani nel carrello della spesa?

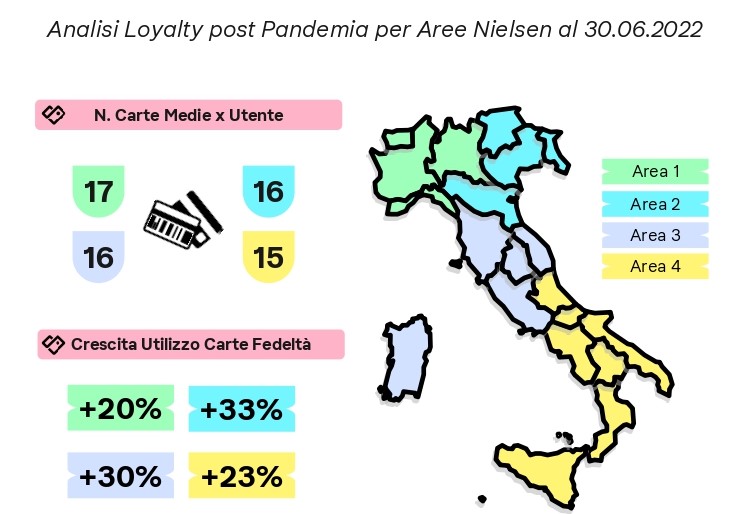

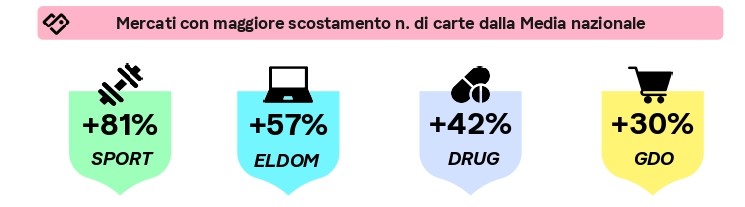

Per quanto riguarda l’utilizzo delle carte fedeltà, invece, è emerso che dal 2019 al 2022 è stato il Nord-Est ad aver registrato l’incremento maggiore (+33%), seguito dal Centro con il +30%. Al terzo posto si piazza il Sud (+23%) e chiude la classifica il Nord-Ovest con un incremento del +20%. Questi dati dimostrano che, al di là delle differenze regionali, la pandemia ha accelerato la tendenza alla fidelizzazione in tutto il Paese: i consumatori sono affezionati ai programmi fedeltà ed utilizzare le loyalty cards fa sempre più parte delle loro abitudini d’acquisto.

Per quanto riguarda l’utilizzo delle carte fedeltà, invece, è emerso che dal 2019 al 2022 è stato il Nord-Est ad aver registrato l’incremento maggiore (+33%), seguito dal Centro con il +30%. Al terzo posto si piazza il Sud (+23%) e chiude la classifica il Nord-Ovest con un incremento del +20%. Questi dati dimostrano che, al di là delle differenze regionali, la pandemia ha accelerato la tendenza alla fidelizzazione in tutto il Paese: i consumatori sono affezionati ai programmi fedeltà ed utilizzare le loyalty cards fa sempre più parte delle loro abitudini d’acquisto. “La fotografia scattata dal nostro Osservatorio mostra come la penetrazione delle carte fedeltà sia omogenea in tutto il Paese, e questo è un messaggio importante per i retailer, perché li rende consapevoli che i loyalty program sono strumenti utili e apprezzati dai clienti” dichiara Valeria Santoro, Country Manager Italia di Stocard by Klarna. “Oggi è indispensabile anticipare i comportamenti e le necessità dei consumatori e offrire loro un servizio personalizzato e distintivo, che può essere sviluppato solo attraverso la raccolta e l’analisi dei dati contenuti nelle carte fedeltà. Tale analisi consentirà ai retailer di ottimizzare l’esperienza in negozio dei propri clienti, oltre che programmare al meglio i propri approvvigionamenti, una necessità impellente soprattutto in questo periodo”.

“La fotografia scattata dal nostro Osservatorio mostra come la penetrazione delle carte fedeltà sia omogenea in tutto il Paese, e questo è un messaggio importante per i retailer, perché li rende consapevoli che i loyalty program sono strumenti utili e apprezzati dai clienti” dichiara Valeria Santoro, Country Manager Italia di Stocard by Klarna. “Oggi è indispensabile anticipare i comportamenti e le necessità dei consumatori e offrire loro un servizio personalizzato e distintivo, che può essere sviluppato solo attraverso la raccolta e l’analisi dei dati contenuti nelle carte fedeltà. Tale analisi consentirà ai retailer di ottimizzare l’esperienza in negozio dei propri clienti, oltre che programmare al meglio i propri approvvigionamenti, una necessità impellente soprattutto in questo periodo”.

Il terzo maggiore rischio individuato dalla survey risiede nella minaccia degli attacchi informatici alle supply chain, indicato dal 72% dei rispondenti. Per prevenire e affrontare questa potenziale fonte di criticità, il 67% delle aziende intervistate ha dichiarato di aver effettuato investimenti nella digitalizzazione della catena di approvvigionamento negli ultimi 18 mesi e il 51% ha aumentato le risorse disponibili a seguito dello scoppio del conflitto in Ucraina.

Il terzo maggiore rischio individuato dalla survey risiede nella minaccia degli attacchi informatici alle supply chain, indicato dal 72% dei rispondenti. Per prevenire e affrontare questa potenziale fonte di criticità, il 67% delle aziende intervistate ha dichiarato di aver effettuato investimenti nella digitalizzazione della catena di approvvigionamento negli ultimi 18 mesi e il 51% ha aumentato le risorse disponibili a seguito dello scoppio del conflitto in Ucraina.

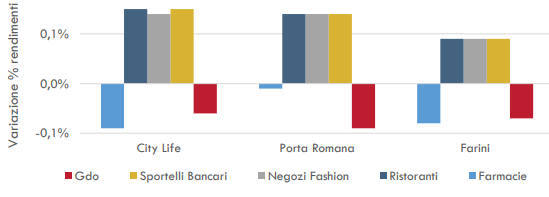

Oltre al focus sulla città di Milano, lo studio mette a confronto i rendimenti degli immobili commerciali con quelli di tipo finanziario. Da tale comparazione è emerso che gli immobili commerciali, oltre a generare rendimenti più elevati rispetto ai titoli di stato, rappresentano un investimento più sicuro, stabile e meno soggetto a fluttuazioni.

Oltre al focus sulla città di Milano, lo studio mette a confronto i rendimenti degli immobili commerciali con quelli di tipo finanziario. Da tale comparazione è emerso che gli immobili commerciali, oltre a generare rendimenti più elevati rispetto ai titoli di stato, rappresentano un investimento più sicuro, stabile e meno soggetto a fluttuazioni.