Il condominio è il luogo dove si conoscono i propri vicini di casa, ma è anche tra i corridoi del supermercato che i rapporti di “buon vicinato” si consolidano, grazie al “passaparola”, reale o digitale, su prodotti e nuove catene da provare. È questa la fotografia dell’indagine di AstraRicerche commissionata da ALDI, parte del Gruppo ALDI SÜD, realtà multinazionale di riferimento della Grande Distribuzione Organizzata tra i più importanti operatori mondiali, in occasione del suo quarto anniversario in Italia.

La ricerca, che ha coinvolto 1.019 italiani tra i 15 e i 70 anni, traccia le abitudini di acquisto degli italiani, confermando come la spesa sia al centro di consigli e indicazioni tra vicini di casa: il supermercato rappresenta un punto di riferimento importante per la vita del palazzo e del quartiere, dove intrattenere rapporti cordiali e sperimentare anche forme di solidarietà. Nell’ultima campagna pubblicitaria firmata McCann Worldgroup Italia “Segreti di condominio”, la convenienza e la qualità del “PREZZO ALDI” destano interesse e curiosità tra i condòmini e sono protagoniste proprio delle loro chiacchiere.

L’arrivo di una nuova famiglia, con i suoi sacchetti della spesa ricchi di prelibatezze, incuriosisce i vicini, che imparano come da ALDI sia facile spendere meno per vivere meglio. Con lo spirito di una sitcom all’italiana, intriso di ironia e spontaneità, i nostri condomini hanno raccontato la realtà del rapporto tra vicini di casa. Con umorismo, consigli e l’immancabile passaparola hanno popolato diversi canali di comunicazione, a partire dalle tradizionali radio e affissioni fino a toccare addressable digital tv, i social network e persino Tik-Tok, dove un originale “telefono senza fili” tra condomini ha aperto le porte a contenuti di capaci di raccontare uno spaccato di realtà con un tone of voice stravagante. Tutti i contenuti della campagna terminano con un tormentone, la chiara indicazione di dove è possibile trovare la massima qualità alla miglior convenienza: “Da ALDI, dove se no?”

IL SUPERMERCATO PUNTO DI RIFERIMENTO SUL TERRITORIO

La ricerca smentisce lo stereotipo dei cattivi rapporti tra chi condivide il pianerottolo in condominio, una realtà abitativa scelta da ben 6 italiani su 10. Per uno su due (52,6%) i rapporti sono positivi o addirittura ottimi, in un clima dove regnano soprattutto la cordialità (58,6%), il sorriso (53,0%) e la propensione all’aiuto (50,2%), aumentata soprattutto durante la pandemia. Il senso di solidarietà nel vicinato si rafforza anche attraverso gli acquisti: ben il 37,2% dichiara di aver fatto o ricevuto compere per altri, come vicini di casa o amici. Non solo: in italiano su quattro (25,4%) si è rimboccato le maniche e ha dato una mano ai vicini per piccoli lavori di idraulica, fai da te, maglieria. Queste tendenze sono trainate dai più giovani (in particolare giovanissimi tra i 15 e 24 anni) e vedono gli uomini più attivi delle donne.

Michael Gscheidlinger, Country Managing Director Italia di ALDI, commenta: “Il punto vendita, soprattutto dopo la pandemia, è diventato un vero presidio sul territorio, in cui le persone possono sentirsi a casa e costruire solide relazioni, con i cittadini ma anche con i nostri collaboratori. La prova di una novità su consiglio di un amico diventa rilevante ed oggi non è più solo il risparmio a convincere i consumatori ma anche concetti chiave come qualità, freschezza, Made in Italy, affidabilità e sostenibilità. Sono tutti valori del nostro ‘PREZZO ALDI’, la promessa che in questi quattro anni abbiamo mantenuto e che ci ha permesso di essere riconosciuti ogni anno da Altroconsumo come “Discount salvaprezzo” e nel 2022 come “Discount Preferito dai consumatori”. Grazie alla nostra rete di negozi, in costante espansione, abbiamo costruito una solida relazione con i clienti, nelle grandi città così come nei piccoli centri”.

Michael Gscheidlinger, Country Managing Director Italia di ALDI, commenta: “Il punto vendita, soprattutto dopo la pandemia, è diventato un vero presidio sul territorio, in cui le persone possono sentirsi a casa e costruire solide relazioni, con i cittadini ma anche con i nostri collaboratori. La prova di una novità su consiglio di un amico diventa rilevante ed oggi non è più solo il risparmio a convincere i consumatori ma anche concetti chiave come qualità, freschezza, Made in Italy, affidabilità e sostenibilità. Sono tutti valori del nostro ‘PREZZO ALDI’, la promessa che in questi quattro anni abbiamo mantenuto e che ci ha permesso di essere riconosciuti ogni anno da Altroconsumo come “Discount salvaprezzo” e nel 2022 come “Discount Preferito dai consumatori”. Grazie alla nostra rete di negozi, in costante espansione, abbiamo costruito una solida relazione con i clienti, nelle grandi città così come nei piccoli centri”.

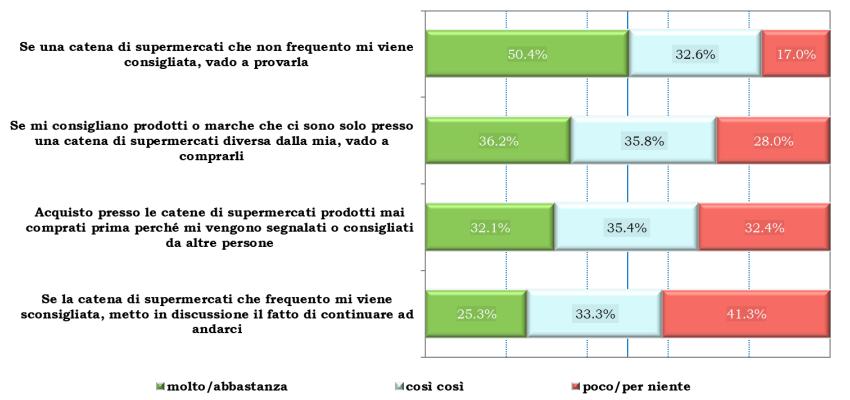

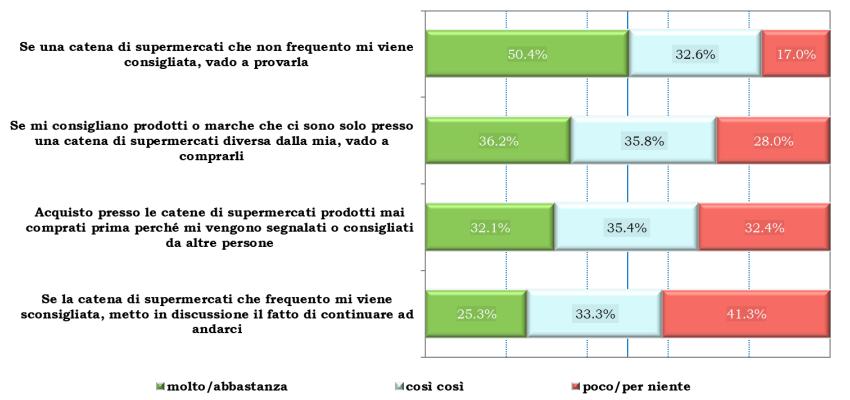

I rapporti tra vicini si consolidano anche tra i corridoi del supermercato, uno dei luoghi in cui è facile incontrarli più spesso: lo è per un italiano su tre (33,3%), subito dopo il condominio (51,1%) e la strada (50,9%). Lo shopping è grande protagonista delle chiacchiere tra condòmini per quasi un intervistato su quattro (22,3%), per condividere consigli e suggerimenti su negozi e prodotti. Il “passaparola”, infatti, continua ad avere una forte influenza: il 50,4% afferma di provare una catena di supermercati/discount se consigliata da altri, mentre per il 36,2% un prodotto o una marca suggerita possono essere un ottimo pretesto per conoscere un negozio mai visitato prima. I consigli si scambiano non solo a voce, ma anche in modo digitale grazie alle chat di WhatsApp e Telegram, usate da circa un italiano su cinque anche per mantenere rapporti di buon vicinato.

Cosimo Finzi, Direttore di AstraRicerche, dichiara: “Tra i numerosi risultati interessanti della ricerca, si nota in particolare la rilevanza dei rapporti di vicinato: più positivi di quanto si potesse immaginare, spesso improntati all’aiuto e all’ascolto reciproco; in una società sempre più “digital” è interessante notare la forza elevata del passaparola – non sempre richiesto ma spesso ascoltato. A sua volta, il ‘word of mouth’ è talvolta digitale: anche i rapporti tra vicini possono intensificarsi ed essere temporalmente più regolari grazie alle tecnologie che, in questo caso, ci avvicinano, ci danno opportunità di contatto; dopo la lunga fase Covid-19 in cui lo stare in casa o nel condominio è spesso stato un obbligo, è positivo notare che questa microcomunità ha assunto un valore significativo e apprezzato da parte degli italiani”.

Cosimo Finzi, Direttore di AstraRicerche, dichiara: “Tra i numerosi risultati interessanti della ricerca, si nota in particolare la rilevanza dei rapporti di vicinato: più positivi di quanto si potesse immaginare, spesso improntati all’aiuto e all’ascolto reciproco; in una società sempre più “digital” è interessante notare la forza elevata del passaparola – non sempre richiesto ma spesso ascoltato. A sua volta, il ‘word of mouth’ è talvolta digitale: anche i rapporti tra vicini possono intensificarsi ed essere temporalmente più regolari grazie alle tecnologie che, in questo caso, ci avvicinano, ci danno opportunità di contatto; dopo la lunga fase Covid-19 in cui lo stare in casa o nel condominio è spesso stato un obbligo, è positivo notare che questa microcomunità ha assunto un valore significativo e apprezzato da parte degli italiani”.

GLI ITALIANI AMANO DARE CONSIGLI PIÙ CHE RICEVERLI

Ma chi ci influenza davvero? Gli intervistati sono sinceri e mettono al primo posto le promozioni (45,7%). Resta forte il ruolo delle persone vicine: parenti 35,6%, amici 27,5% ma anche recensioni online 19,1%. I consigli sono graditi anche se non sempre richiesti: il 71,1% riceve consigli sulla spesa da altri (solo il 59,4% li richiede). Grande è la propensione a dare consigli: il 76,0% degli italiani lo fa e i comportamenti sono molto simili tra uomini e donne, anche se i giovani e giovanissimi e le famiglie più numerose sono più inclini a dare consigli.

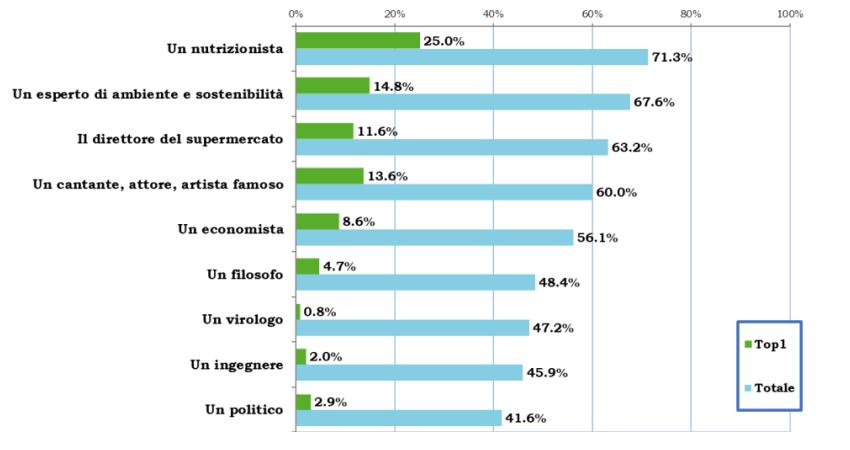

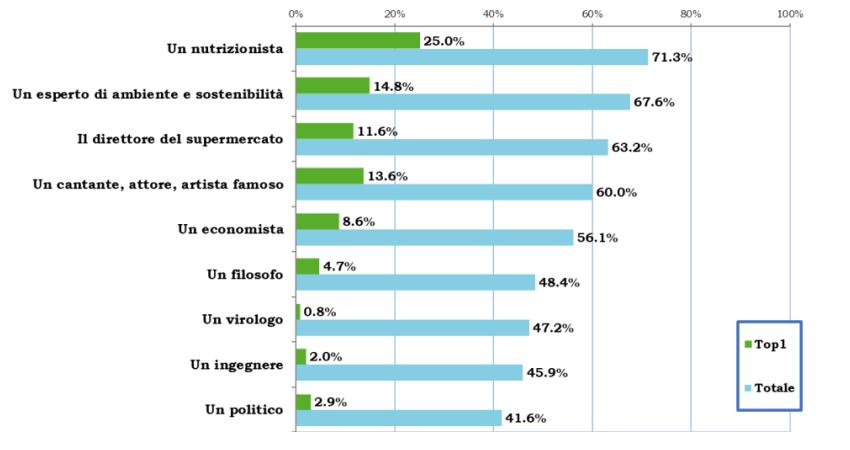

CON CHI FARE LA SPESA? NON LE CELEBRITIES, MA ESPERTI

Ma da chi si farebbero consigliare gli italiani mentre fanno la spesa nel punto vendita? Le risposte dimostrano grande consapevolezza verso la qualità e la sostenibilità dei prodotti: il preferito è il nutrizionista (71,3%), seguito dall’esperto di ambiente (67,6%). Terzo posto a sorpresa per il direttore del supermercato (63,2%), forse per “ricambiare” i consigli con le proprie proposte di miglioramento. Del resto, il personale del punto vendita è un punto di riferimento nella vita di quartiere: per il 28,7% il cassiere del supermercato del quartiere è considerato una “figura speciale”.

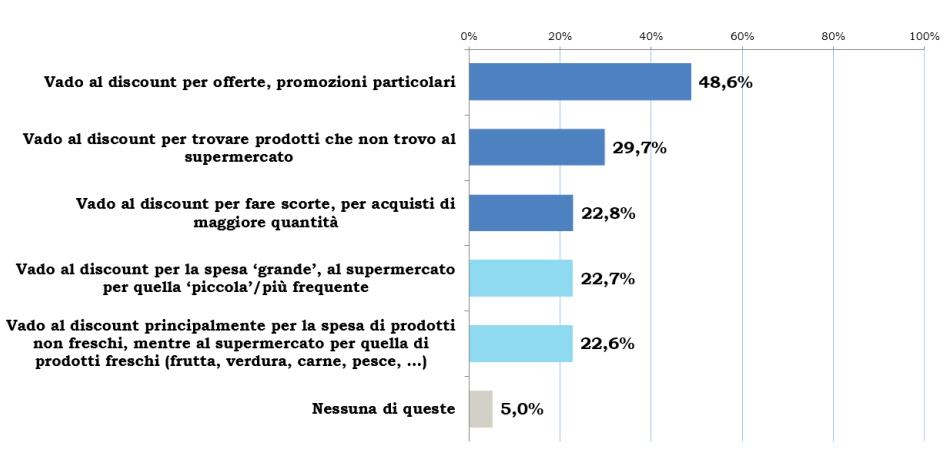

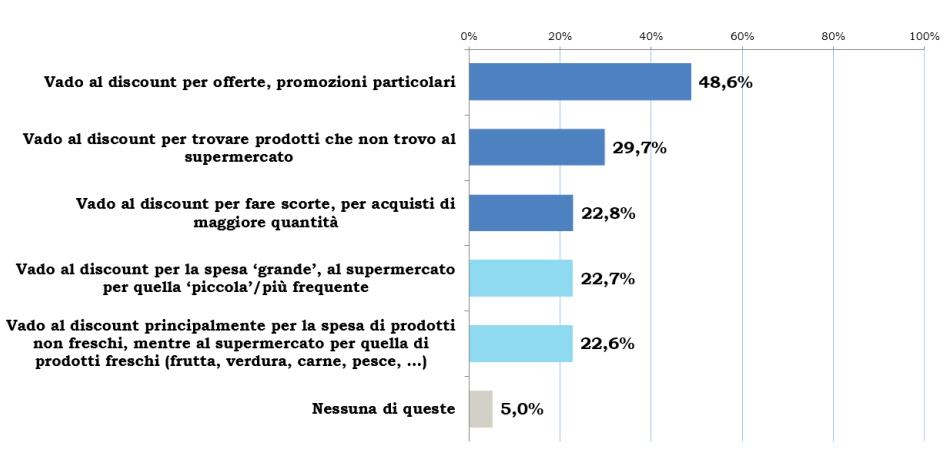

IL DISCOUNT TRA I LUOGHI PREFERITI DOVE FARE LA SPESA

L’affidabilità e la notorietà dei discount tra i consumatori italiani trova conferma nell’indagine: quasi un italiano su due (47,9%) sceglie proprio questa formula per la propria spesa settimanale. Apprezzati soprattutto dai 35-44enni (54%), sono sempre più in voga anche tra coloro che hanno maggiore un potere d’acquisto: se offerte e promozioni restano i driver di scelta principale per circa la metà degli intervistati (48,6%), quasi un italiano su tre (29,7%) si reca al discount per trovare prodotti non disponibili nei supermercati tradizionali, mentre il 22,8% ci va anche per fare scorte.

Uno dei principali motivi a influenzare un consumatore nella scelta del punto vendita dove fare la spesa è la possibilità di risparmiare grazie a sconti e promozioni (53,6%), seguita dalla qualità dei prodotti freschi (46,2%) e dalla comodità del punto vendita (46,0%). Anche la rapidità (32,5%) è una componente essenziale per fare la spesa: in media, il tempo trascorso tra gli scaffali è di circa mezz’ora, dedicato soprattutto alla scelta di frutta e verdura (54,8%), alimentari confezionati (46,8%) e carne o pesce (45,5%).

QUANTO IMPIEGHIAMO PER FARE LA SPESA?

Per un terzo degli italiani la rapidità nel fare la spesa è fondamentale nella scelta di un punto vendita (32,5%). Supera i 35 minuti in media il 32,7% del campione e solo il 9,2% è solito fare una spesa lampo in meno di 15 minuti. Sono tre le aree in cui gli italiani passano più tempo: la scelta di frutta e verdura (54,8%), gli alimentari confezionati (46,8%) e carne o pesce (45,5%). Sono più rapidi, invece, nella scelta dei prodotti per la cura della casa (24,3%) o della persona (21,9%).

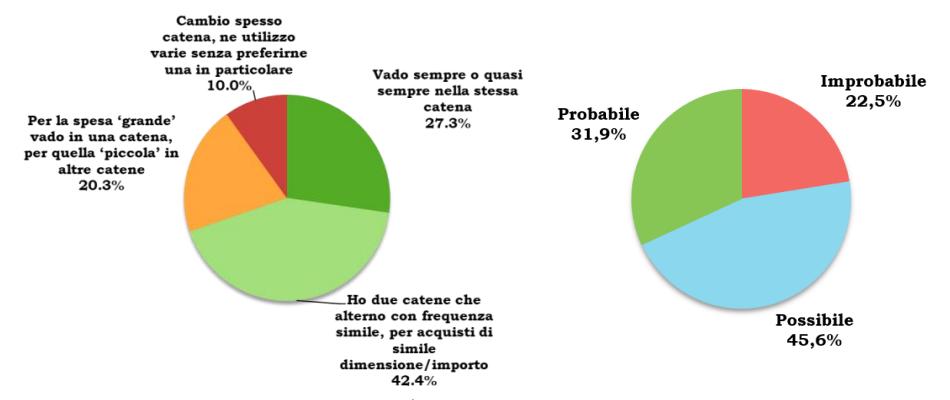

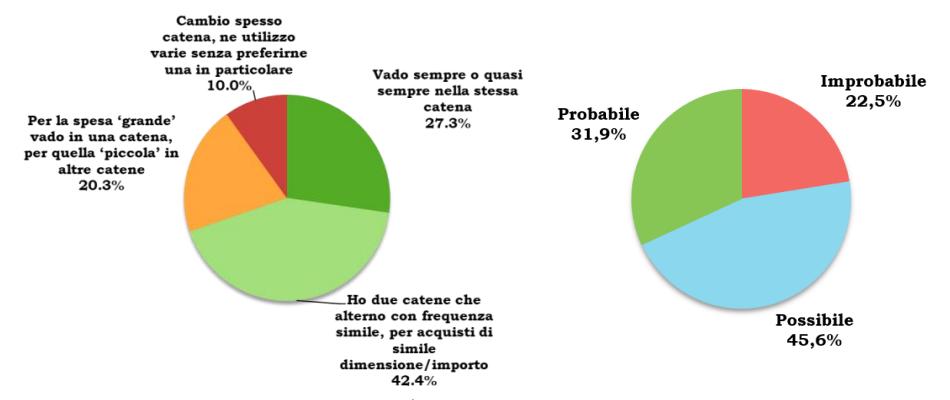

FEDELI, MA NON TROPPO

Affezionati al solito brand o desiderosi di provare qualcosa di nuovo? In questo gli italiani si dimostrano molto flessibili: poco più di uno su quattro (27,3%) va sempre nella stessa catena, mentre il modello preferito (42,4%) è quello di avere due o tre insegne di riferimento per acquisti di simili dimensioni e importo. A conferma di come le abitudini sulla spesa siano in costante divenire, quasi 8 italiani su 10 ritengono possibile o probabile l’eventualità di cambiare catena nei prossimi sei mesi.

Le ricerche DIY e Assisted sono destinate a crescere

Le ricerche DIY e Assisted sono destinate a crescere Qualità e facilità d’uso le priorità verso la smart simplification

Qualità e facilità d’uso le priorità verso la smart simplification

Erika Andreetta, EMEA Luxury Community Leader PwC Italia, dichiara: “La fortuna dell’Italia è che abbiamo filiere produttive, sia nel settore alimentare che nel mondo dell’abbigliamento e del lusso, radicate nel nostro Paese. Gli imprenditori italiani stanno rafforzando gli stabilimenti produttivi in patria, congiuntamente ad azioni di reshoring, con l’intento di essere maggiormente reattivi ai cambiamenti che i consumatori impongono. È indubbio che abbiamo dei costi paese storicamente elevati – dal costo dell’energia al costo del lavoro- e pertanto è fondamentale lavorare sui tempi del Go-to-market, mantenendo alta la qualità di nostri prodotti e delle nostre filiere. Le aziende agili, quelle in grado di gestire interruzioni multiple mantenendo il focus sulla domanda dei propri clienti, si trovano attualmente nella migliore posizione per avere successo in questo scenario turbolento”.

Erika Andreetta, EMEA Luxury Community Leader PwC Italia, dichiara: “La fortuna dell’Italia è che abbiamo filiere produttive, sia nel settore alimentare che nel mondo dell’abbigliamento e del lusso, radicate nel nostro Paese. Gli imprenditori italiani stanno rafforzando gli stabilimenti produttivi in patria, congiuntamente ad azioni di reshoring, con l’intento di essere maggiormente reattivi ai cambiamenti che i consumatori impongono. È indubbio che abbiamo dei costi paese storicamente elevati – dal costo dell’energia al costo del lavoro- e pertanto è fondamentale lavorare sui tempi del Go-to-market, mantenendo alta la qualità di nostri prodotti e delle nostre filiere. Le aziende agili, quelle in grado di gestire interruzioni multiple mantenendo il focus sulla domanda dei propri clienti, si trovano attualmente nella migliore posizione per avere successo in questo scenario turbolento”.

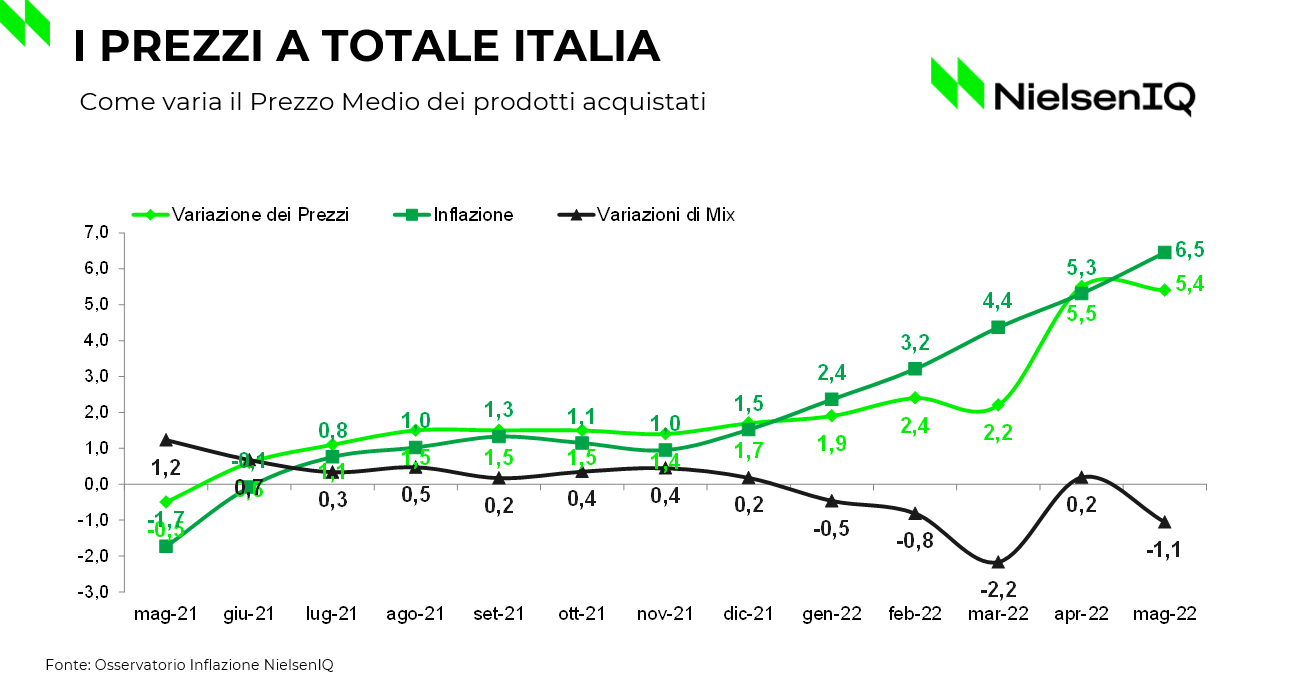

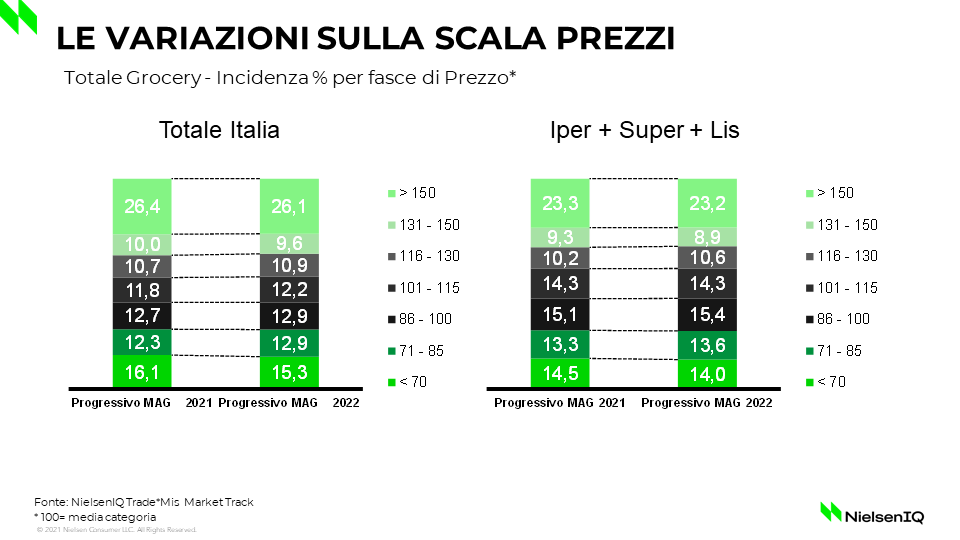

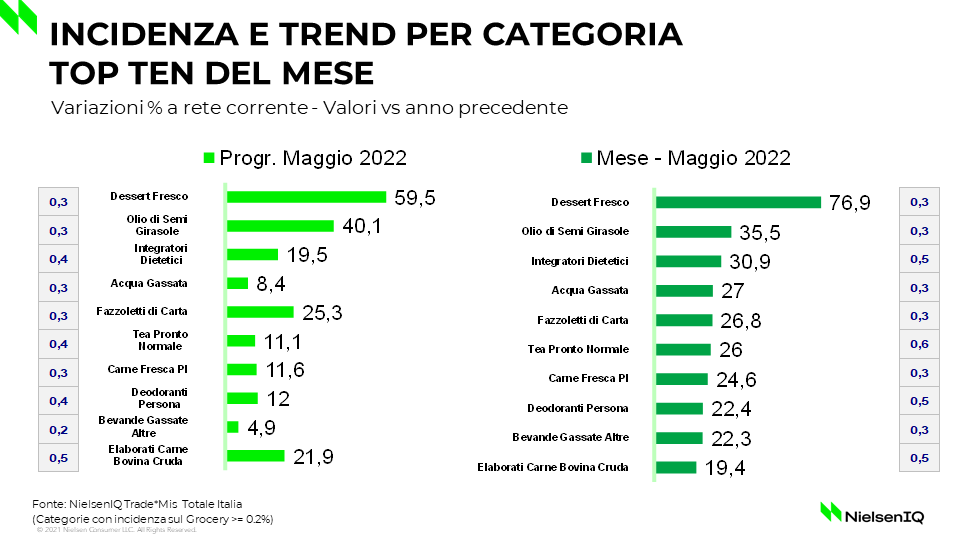

L’inflazione teorica – stesso paniere e stessi volumi dell’anno precedente – nel largo consumo confezionato, (LCC) ovvero il settore di mercato che comprende tutti i beni di consumo primario e i prodotti confezionati dall’industria, al momento si attesta intorno al +6,5%, ma le variazioni della scelta di prodotti nel carrello e di preferenza di canale di acquisto, analizzati da NielsenIQ, riducono l’impatto dell’1,1% portando le variazioni reali dei prezzi al 5,4%. Dato in linea con la situazione di aprile, che registrava un +5,5%.

L’inflazione teorica – stesso paniere e stessi volumi dell’anno precedente – nel largo consumo confezionato, (LCC) ovvero il settore di mercato che comprende tutti i beni di consumo primario e i prodotti confezionati dall’industria, al momento si attesta intorno al +6,5%, ma le variazioni della scelta di prodotti nel carrello e di preferenza di canale di acquisto, analizzati da NielsenIQ, riducono l’impatto dell’1,1% portando le variazioni reali dei prezzi al 5,4%. Dato in linea con la situazione di aprile, che registrava un +5,5%. A maggio NielsenIQ registra la percentuale delle vendite in promozione (totale Italia) su un livello inferiore rispetto allo stesso periodo del 2021 (22,8%, -2,2 pp), dovuto alla riduzione del numero di articoli in promozione e alla minor profondità dello sconto.

A maggio NielsenIQ registra la percentuale delle vendite in promozione (totale Italia) su un livello inferiore rispetto allo stesso periodo del 2021 (22,8%, -2,2 pp), dovuto alla riduzione del numero di articoli in promozione e alla minor profondità dello sconto.

Insalata regina incontrastata della IV Gamma, la frutta mostra grande potenziale

Insalata regina incontrastata della IV Gamma, la frutta mostra grande potenziale Dal punto di vista igienico, il 29% del campione ritiene che la IV gamma sia migliore rispetto agli ortofrutticoli freschi preparati in casa. Analogamente, dal punto di vista nutrizionale, quasi un italiano su 5 non sa quanto i prodotti di quarta gamma che consuma siano nutrienti: “Dal punto di vista nutrizionale, gli ortaggi di IV gamma sono equiparabili a quelli di I gamma; va inoltre evidenziato, in questo senso, il fatto che, essendo già pronti per il consumo, i prodotti di IV gamma in effetti incentivano il consumo di frutta e verdura in molte persone la qualità e la sicurezza dal punto di vista igienico degli ortofrutticoli di IV gamma vengono assicurati attraverso un lavaggio e un’asciugatura accurati. Il lavaggio, per il quale la normativa nazionale prevede almeno due vasche a ricambio continuo di acqua, avviene con acqua potabile e attraverso sistemi tecnologici avanzati che – a differenza del lavaggio domestico – garantiscono un prodotto sicuro e conforme a legge. È per questo motivo che il Ministero della Salute consente di commercializzare il prodotto come “lavato e pronto al consumo” – conclude Battagliola.

Dal punto di vista igienico, il 29% del campione ritiene che la IV gamma sia migliore rispetto agli ortofrutticoli freschi preparati in casa. Analogamente, dal punto di vista nutrizionale, quasi un italiano su 5 non sa quanto i prodotti di quarta gamma che consuma siano nutrienti: “Dal punto di vista nutrizionale, gli ortaggi di IV gamma sono equiparabili a quelli di I gamma; va inoltre evidenziato, in questo senso, il fatto che, essendo già pronti per il consumo, i prodotti di IV gamma in effetti incentivano il consumo di frutta e verdura in molte persone la qualità e la sicurezza dal punto di vista igienico degli ortofrutticoli di IV gamma vengono assicurati attraverso un lavaggio e un’asciugatura accurati. Il lavaggio, per il quale la normativa nazionale prevede almeno due vasche a ricambio continuo di acqua, avviene con acqua potabile e attraverso sistemi tecnologici avanzati che – a differenza del lavaggio domestico – garantiscono un prodotto sicuro e conforme a legge. È per questo motivo che il Ministero della Salute consente di commercializzare il prodotto come “lavato e pronto al consumo” – conclude Battagliola.

CARO-CARBURANTE: IL 65% DEI RISPONDENTI CAMBIA ABITUDINI ALLA GUIDA

CARO-CARBURANTE: IL 65% DEI RISPONDENTI CAMBIA ABITUDINI ALLA GUIDA

Michael Gscheidlinger, Country Managing Director Italia di ALDI, commenta: “Il punto vendita, soprattutto dopo la pandemia, è diventato un vero presidio sul territorio, in cui le persone possono sentirsi a casa e costruire solide relazioni, con i cittadini ma anche con i nostri collaboratori. La prova di una novità su consiglio di un amico diventa rilevante ed oggi non è più solo il risparmio a convincere i consumatori ma anche concetti chiave come qualità, freschezza, Made in Italy, affidabilità e sostenibilità. Sono tutti valori del nostro ‘PREZZO ALDI’, la promessa che in questi quattro anni abbiamo mantenuto e che ci ha permesso di essere riconosciuti ogni anno da Altroconsumo come “Discount salvaprezzo” e nel 2022 come “Discount Preferito dai consumatori”. Grazie alla nostra rete di negozi, in costante espansione, abbiamo costruito una solida relazione con i clienti, nelle grandi città così come nei piccoli centri”.

Michael Gscheidlinger, Country Managing Director Italia di ALDI, commenta: “Il punto vendita, soprattutto dopo la pandemia, è diventato un vero presidio sul territorio, in cui le persone possono sentirsi a casa e costruire solide relazioni, con i cittadini ma anche con i nostri collaboratori. La prova di una novità su consiglio di un amico diventa rilevante ed oggi non è più solo il risparmio a convincere i consumatori ma anche concetti chiave come qualità, freschezza, Made in Italy, affidabilità e sostenibilità. Sono tutti valori del nostro ‘PREZZO ALDI’, la promessa che in questi quattro anni abbiamo mantenuto e che ci ha permesso di essere riconosciuti ogni anno da Altroconsumo come “Discount salvaprezzo” e nel 2022 come “Discount Preferito dai consumatori”. Grazie alla nostra rete di negozi, in costante espansione, abbiamo costruito una solida relazione con i clienti, nelle grandi città così come nei piccoli centri”. Cosimo Finzi, Direttore di AstraRicerche, dichiara: “Tra i numerosi risultati interessanti della ricerca, si nota in particolare la rilevanza dei rapporti di vicinato: più positivi di quanto si potesse immaginare, spesso improntati all’aiuto e all’ascolto reciproco; in una società sempre più “digital” è interessante notare la forza elevata del passaparola – non sempre richiesto ma spesso ascoltato. A sua volta, il ‘word of mouth’ è talvolta digitale: anche i rapporti tra vicini possono intensificarsi ed essere temporalmente più regolari grazie alle tecnologie che, in questo caso, ci avvicinano, ci danno opportunità di contatto; dopo la lunga fase Covid-19 in cui lo stare in casa o nel condominio è spesso stato un obbligo, è positivo notare che questa microcomunità ha assunto un valore significativo e apprezzato da parte degli italiani”.

Cosimo Finzi, Direttore di AstraRicerche, dichiara: “Tra i numerosi risultati interessanti della ricerca, si nota in particolare la rilevanza dei rapporti di vicinato: più positivi di quanto si potesse immaginare, spesso improntati all’aiuto e all’ascolto reciproco; in una società sempre più “digital” è interessante notare la forza elevata del passaparola – non sempre richiesto ma spesso ascoltato. A sua volta, il ‘word of mouth’ è talvolta digitale: anche i rapporti tra vicini possono intensificarsi ed essere temporalmente più regolari grazie alle tecnologie che, in questo caso, ci avvicinano, ci danno opportunità di contatto; dopo la lunga fase Covid-19 in cui lo stare in casa o nel condominio è spesso stato un obbligo, è positivo notare che questa microcomunità ha assunto un valore significativo e apprezzato da parte degli italiani”.

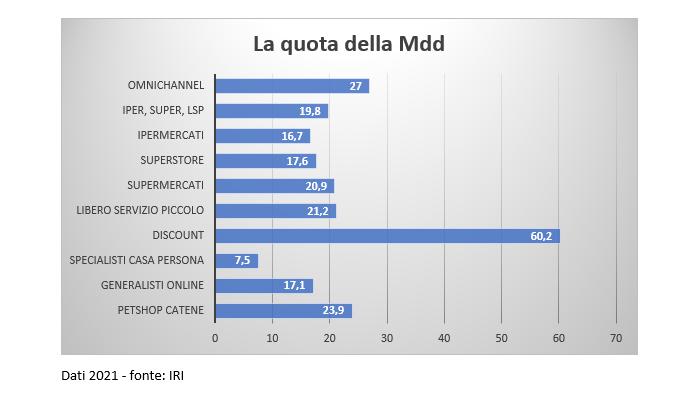

Alla luce di quanto detto finora, qual è dunque l’incidenza della Mdd sulle vendite del discount? Il 60,2%. E il quasi 40% che manca è suddiviso equamente tra grandi marche e brand industriali di primo prezzo. Perché sebbene offra più grandi marche e meno Mdd rispetto al passato, il discount non rinuncia al suo Dna fatto di convenienza e di assortimenti compatti. Una formula premiata dai consumatori italiani.

Alla luce di quanto detto finora, qual è dunque l’incidenza della Mdd sulle vendite del discount? Il 60,2%. E il quasi 40% che manca è suddiviso equamente tra grandi marche e brand industriali di primo prezzo. Perché sebbene offra più grandi marche e meno Mdd rispetto al passato, il discount non rinuncia al suo Dna fatto di convenienza e di assortimenti compatti. Una formula premiata dai consumatori italiani.