Secondo una recente ricerca effettuata da NIQ e Foxintelligence dedicata allo stato dell’ecommerce in Europa nei primi sei mesi del 2024, a livello globale il canale online continua a crescere in termini di scelta da parte dei consumatori e tasso di fedeltà. Volgendo lo sguardo ai tre macro mercati – europeo, americano e asiatico – in Europa, per il primo semestre dell’anno, si è registrato un +1% di utilizzatori del canale e un +4% di aumento della frequenza di acquisto online. I dati europei superano il mercato americano, a crescita zero per numero di utenti e al +2% sulla frequenza, e solo l’India con il +13% di numero di acquisti stacca Europa e USA, pur mantenendo solo un +1% di numero di acquirenti.

Analizzando nel dettaglio le categorie, si riscontrano delle differenze di acquisto in Europa sia per scelta di beni e servizi sia per frequenza di scontrino. Nella Top3 di NIQ e Foxintelligence per i Paesi di Italia, Francia, Germania, Spagna e Regno Unito emerge che il 67% dei consumatori online ha acquistato prodotti della categoria fashion nei primi sei mesi del 2024 (-1,4% rispetto allo stesso periodo del 2023) con una frequenza di acquisto di 5 scontrini (-1,4%). Al secondo posto con il 56% di penetrazione la categoria health & beauty (+2,2 p.p. vs 2023) per 4,3 (+0,9) acquisti e a chiusura del podio il settore high tech al 55% (-0,6%) e 3,8 in termini di frequenza, anche se con valori in calo rispetto all’anno precedente (-2,8 vs 2023). Degno di nota nell’ecommerce è l’aumento di penetrazione e frequenza per i beni di largo consumo e i servizi. Ad esempio, food & near food registra una crescita delle vendite online del +2,1%, arrivando a quota 54% (H1 2024) rispetto al primo semestre del 2023 per 5,6 scontrini emessi (+1,6 p.p. vs 2023) e il settore delivery, che con +0,9 punti registra una penetrazione del 41% e una crescita di ordini dell’8,6% (+1,3%).

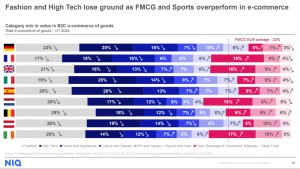

Ponendo l’attenzione sull’Italia, nei primi sei mesi del 2024 perdono terreno due pionieri del comparto online come il fashion (19%) e l’high tech (25%). Diversamente, il settore food, beverage & household raggiunge il 7% di quota, registrando una tendenza in rialzo comune a tutti i Paesi europei, alcuni dei quali, però, staccano la penisola per risultato finale. Se Francia e Inghilterra infatti segnano rispettivamente un tasso del 19% e del 16% evidenziando una situazione maggiormente positiva del comparto, la Germania mostra una crescita più modesta, attestandosi infatti al 5% per la categoria food, beverage & household. Scomponendo la spesa nei diversi Paesi europei nei primi sei mesi del 2024, è la Germania, con 1.125€ di spesa media online per persona a detenere il primo posto seguita dalla Gran Bretagna con 997€. Agli inglesi si riconosce l’altro primato, ovvero una frequenza di acquisto maggiore, con una media di 22,7 ordini per consumatore (vs 18,2 della Germania e 14,6 della Francia). Al terzo posto per il budget di spesa la Francia con 951€ e 14,6 numero di ordini in media. Diverse sono le rilevazioni per il Bel Paese dove la spesa online si attesta sui 583€ a persona, quasi la metà rispetto a quella tedesca, con una media di 12 scontrini.

Ponendo l’attenzione sull’Italia, nei primi sei mesi del 2024 perdono terreno due pionieri del comparto online come il fashion (19%) e l’high tech (25%). Diversamente, il settore food, beverage & household raggiunge il 7% di quota, registrando una tendenza in rialzo comune a tutti i Paesi europei, alcuni dei quali, però, staccano la penisola per risultato finale. Se Francia e Inghilterra infatti segnano rispettivamente un tasso del 19% e del 16% evidenziando una situazione maggiormente positiva del comparto, la Germania mostra una crescita più modesta, attestandosi infatti al 5% per la categoria food, beverage & household. Scomponendo la spesa nei diversi Paesi europei nei primi sei mesi del 2024, è la Germania, con 1.125€ di spesa media online per persona a detenere il primo posto seguita dalla Gran Bretagna con 997€. Agli inglesi si riconosce l’altro primato, ovvero una frequenza di acquisto maggiore, con una media di 22,7 ordini per consumatore (vs 18,2 della Germania e 14,6 della Francia). Al terzo posto per il budget di spesa la Francia con 951€ e 14,6 numero di ordini in media. Diverse sono le rilevazioni per il Bel Paese dove la spesa online si attesta sui 583€ a persona, quasi la metà rispetto a quella tedesca, con una media di 12 scontrini.

Tra le generazioni di consumatori online in Europa sono i Millennials (anni 1980-1994) a spendere di più con ben 1.091€ nei primi sei mesi dell’anno, anche se il numero di ordini maggiore appartiene alla Gen X (anni 1960-1979) con una frequenza di 20,7 (vs 20,2 Millennials) e una spesa media di 993€. I Baby Boomers (fino al 1959) si attestano invece in terza posizione, con una media di 768€ investiti nel canale online per 18,3 ordini. In fondo alla classifica si trova la Gen Z (dal 1995), con una spesa di 594€ per una frequenza di acquisto di 10,9. Tuttavia, secondo un’analisi internazionale di NIQ denominata “SpendZ”, emergono alcuni elementi significativi relativi ai consumi dei nati dal 1995. Attualmente, a livello demografico globale, la Gen Z risulta essere la più numerosa e rappresenta il 25% della popolazione mondiale, ovvero 2 miliardi di individui, con acquisti che generano 9.800 miliardi di dollari pari al 17,1% della spesa globale (57.600 miliardi di dollari). In futuro, a livello di consumi, questa generazione registrerà in termini di potere di acquisto la crescita maggiore e sarà in grado di superare persino la spesa dei Baby Boomers. Gli acquisti della Gen Z nel 2030 registreranno un valore di 12.600 miliardi di dollari, raggiungendo una quota di spesa globale del 18,7% in contrapposizione al 17,1% dei Baby Boomers. Secondo la ricerca di NIQ, ogni modello di spesa generazionale è costituito da elementi unici, infatti, nel caso specifico del forte sviluppo della Gen Z, è fondamentale intercettare tempestivamente le preferenze di acquisto di oggi e valutare la propensione futura verso prodotti, marca e insegna, pur tenendo in considerazione i bisogni delle altre generazioni.

Infine, anche la percentuale di ordini ecommerce effettuati utilizzando la soluzione “acquista ora, paga dopo”, sottolinea atteggiamenti differenti tra i consumatori europei, contribuendo alla crescita dell’intero comparto online. Nello specifico, in Italia, nel 2024, il 3% degli acquisti è stato eseguito tramite questa modalità di pagamento, dato in risalita di un punto anno su anno dal 2021. L’unico caso eccezionale è la Germania, paese in cui ben il 12% dei pagamenti viene posticipato. Diversa è invece la situazione spagnola, dove la soluzione BNPL (Buy Now, Pay Later) non sembra decollare oltre l’1%.

A livello regionale, il Trentino-Alto Adige è la regione con il più alto tasso di crescita di ricerche di gelati col miglior rapporto qualità prezzo, con un boom del +194% nel 2024 rispetto al 2023. Medaglia d’argento e di bronzo, invece, per la Toscana e la Valle D’Aosta, dove le ricerche sono aumentate rispettivamente del +89% e del +25%. Chiudono la classifica, al quarto e quinto posto, il Molise e il Lazio, con un aumento del +21% e del +15%. Per quest’estate, i ghiaccioli sono la tipologia di gelato più amata dagli italiani. Disponibili in una grande varietà di gusti, gli stecchi guadagnano la vittoria da Nord a Sud in ben 7 regioni italiane: Emilia-Romagna, Lombardia, Molise, Piemonte, Puglia, Toscana e Trentino Alto-Adige.

A livello regionale, il Trentino-Alto Adige è la regione con il più alto tasso di crescita di ricerche di gelati col miglior rapporto qualità prezzo, con un boom del +194% nel 2024 rispetto al 2023. Medaglia d’argento e di bronzo, invece, per la Toscana e la Valle D’Aosta, dove le ricerche sono aumentate rispettivamente del +89% e del +25%. Chiudono la classifica, al quarto e quinto posto, il Molise e il Lazio, con un aumento del +21% e del +15%. Per quest’estate, i ghiaccioli sono la tipologia di gelato più amata dagli italiani. Disponibili in una grande varietà di gusti, gli stecchi guadagnano la vittoria da Nord a Sud in ben 7 regioni italiane: Emilia-Romagna, Lombardia, Molise, Piemonte, Puglia, Toscana e Trentino Alto-Adige.

Le region che utilizzano e implementano pienamente l’IA generativa nei processi della loro organizzazione a che punto sono? (Percentuale relativa all’implementazione GenAI nei processi aziendali)

Le region che utilizzano e implementano pienamente l’IA generativa nei processi della loro organizzazione a che punto sono? (Percentuale relativa all’implementazione GenAI nei processi aziendali)

Surgelati: un valore di mercato che ha raggiunto i 5,8 miliardi di euro

Surgelati: un valore di mercato che ha raggiunto i 5,8 miliardi di euro Trend consumi: sul podio le patate insieme a vegetali e ittici surgelati

Trend consumi: sul podio le patate insieme a vegetali e ittici surgelati Discorso a parte meritano le pizze surgelate: se da un lato, nel 2023 hanno raggiunto le 63.500 tonnellate, con una diminuzione del -6,2% rispetto alle quasi 68.000 tonnellate del 2022; dall’altro, tale riduzione è da ascriversi essenzialmente alla ripresa dei consumi fuori casa. Va comunque segnalato come questo segmento prosegua nell’innovazione introducendo, ad esempio, nuovi formati e ingredienti, per restare al passo con le diverse esigenze dei consumatori. Da non dimenticare, infine, sono le specialità salate (pancake e altri prodotti), che hanno mantenuto quota 33.300 tonnellate (con una lieve diminuzione dello 0,5% rispetto alle 33.400 tonnellate del 2022) e le carni surgelate, con 15.700 tonnellate nel 2023 (-3% vs. 2022). Tra gli altri segmenti, spicca la performance positiva di pane e paste surgelate, che hanno registrato un aumento del +1,3% vs. il 2022, raggiungendo oltre 5.730 tonnellate.

Discorso a parte meritano le pizze surgelate: se da un lato, nel 2023 hanno raggiunto le 63.500 tonnellate, con una diminuzione del -6,2% rispetto alle quasi 68.000 tonnellate del 2022; dall’altro, tale riduzione è da ascriversi essenzialmente alla ripresa dei consumi fuori casa. Va comunque segnalato come questo segmento prosegua nell’innovazione introducendo, ad esempio, nuovi formati e ingredienti, per restare al passo con le diverse esigenze dei consumatori. Da non dimenticare, infine, sono le specialità salate (pancake e altri prodotti), che hanno mantenuto quota 33.300 tonnellate (con una lieve diminuzione dello 0,5% rispetto alle 33.400 tonnellate del 2022) e le carni surgelate, con 15.700 tonnellate nel 2023 (-3% vs. 2022). Tra gli altri segmenti, spicca la performance positiva di pane e paste surgelate, che hanno registrato un aumento del +1,3% vs. il 2022, raggiungendo oltre 5.730 tonnellate. “Come dimostrano i dati del nostro Annual Report, negli ultimi anni i surgelati hanno dimostrato di essere ottimi ‘alleati’ dei consumatori in ogni occasione – aggiunge Donegani. Tra le ragioni alla base di questo apprezzamento ci sono anche il gusto e la convenienza economica che questi prodotti garantiscono, come confermano le evidenze emerse da due recenti ricerche che abbiamo condotto quest’anno, per la prima volta, con la società AstraRicerche. È emerso infatti che per oltre la metà degli italiani, al palato i prodotti surgelati risultano preferiti ai freschi per bontà, consistenza e percezione di freschezza: lo sostengono i risultati di un ‘Blind Taste Test’, secondo cui per il 61% degli intervistati il gusto del minestrone surgelato è migliore del fresco; per il 64% lo è quello del merluzzo e per il 66% i fagiolini in versione frozen sono più buoni dei freschi. Anche in termini di convenienza economica, i surgelati hanno abbattuto un vecchio tabù, rivelandosi meno costosi dei freschi: come confermano le rilevazioni effettuate, se si considera il loro valore totale (risultante dalla somma di: costi d’acquisto + tempi di preparazione + valore dello spreco alimentare), i fagiolini freschi, ad esempio, “costano” il 53% in più dei surgelati; i filetti di merluzzo il 60% in più; e per preparazioni più complesse come la paella, si arriva addirittura a una differenza del 246% a favore del prodotto frozen” conclude il Presidente di IIAS.

“Come dimostrano i dati del nostro Annual Report, negli ultimi anni i surgelati hanno dimostrato di essere ottimi ‘alleati’ dei consumatori in ogni occasione – aggiunge Donegani. Tra le ragioni alla base di questo apprezzamento ci sono anche il gusto e la convenienza economica che questi prodotti garantiscono, come confermano le evidenze emerse da due recenti ricerche che abbiamo condotto quest’anno, per la prima volta, con la società AstraRicerche. È emerso infatti che per oltre la metà degli italiani, al palato i prodotti surgelati risultano preferiti ai freschi per bontà, consistenza e percezione di freschezza: lo sostengono i risultati di un ‘Blind Taste Test’, secondo cui per il 61% degli intervistati il gusto del minestrone surgelato è migliore del fresco; per il 64% lo è quello del merluzzo e per il 66% i fagiolini in versione frozen sono più buoni dei freschi. Anche in termini di convenienza economica, i surgelati hanno abbattuto un vecchio tabù, rivelandosi meno costosi dei freschi: come confermano le rilevazioni effettuate, se si considera il loro valore totale (risultante dalla somma di: costi d’acquisto + tempi di preparazione + valore dello spreco alimentare), i fagiolini freschi, ad esempio, “costano” il 53% in più dei surgelati; i filetti di merluzzo il 60% in più; e per preparazioni più complesse come la paella, si arriva addirittura a una differenza del 246% a favore del prodotto frozen” conclude il Presidente di IIAS.

Se si guarda alla distribuzione geografica del consumo di pesce, si può notare come esso sia naturalmente preferito nelle aree costiere. Nella zona della Romagna sono state vendute oltre 385 tonnellate (di cui 40 di prodotto a marchio) mentre a Bologna si sfiorano le 80 (14 di prodotto a marchio). In Puglia le tonnellate salgono a 328 (30 di prodotto a marchio) e quasi 100 nella zona costiera tra Veneto e Friuli (20 di prodotto a marchio). A Bologna è la coda di mazzancolla a regnare sulle tavole, seguita da pesce spada, misto fritto e l’immancabile salmone. Primo prodotto a marchio in città resta l’orata Coop Origine. Ad Ancona, dopo il salmone, sono orata e alici le preferite. A Bari primeggia l’orata seguite da cozze e seppie mentre a Brindisi si affianca all’orata il salmone e il pesce spada. A Taranto torna sulle tavole la seppia mentre a Rimini si cucinano più spesso mazzancolle e vongole insieme al salmone. A Trieste tra i primi 5 prodotti venduti compare il branzino mentre a Venezia i gamberi.

Se si guarda alla distribuzione geografica del consumo di pesce, si può notare come esso sia naturalmente preferito nelle aree costiere. Nella zona della Romagna sono state vendute oltre 385 tonnellate (di cui 40 di prodotto a marchio) mentre a Bologna si sfiorano le 80 (14 di prodotto a marchio). In Puglia le tonnellate salgono a 328 (30 di prodotto a marchio) e quasi 100 nella zona costiera tra Veneto e Friuli (20 di prodotto a marchio). A Bologna è la coda di mazzancolla a regnare sulle tavole, seguita da pesce spada, misto fritto e l’immancabile salmone. Primo prodotto a marchio in città resta l’orata Coop Origine. Ad Ancona, dopo il salmone, sono orata e alici le preferite. A Bari primeggia l’orata seguite da cozze e seppie mentre a Brindisi si affianca all’orata il salmone e il pesce spada. A Taranto torna sulle tavole la seppia mentre a Rimini si cucinano più spesso mazzancolle e vongole insieme al salmone. A Trieste tra i primi 5 prodotti venduti compare il branzino mentre a Venezia i gamberi.

I 13 macro-fenomeni della spesa degli italiani

I 13 macro-fenomeni della spesa degli italiani

“Il grande apprezzamento all’estero di alimenti e bevande italiani continua a crescere e a rendere sempre di maggior interesse per le aziende rafforzare la propria presenza nei mercati stranieri” ha dichiarato Massimiliano Cattozzi, Responsabile Direzione Agribusiness Intesa Sanpaolo. “A servizio di questo sviluppo e della competitività, abbiamo destinato 20 miliardi di euro al comparto grazie all’accordo siglato con il Ministero dell’Agricoltura, della Sovranità Alimentare e delle Foreste, insieme a Cassa Depositi e Prestiti. Un intervento a cui si accede grazie a linee di finanziamento come Crescita Agri, parte del programma Il tuo futuro è la nostra impresa, dedicata ad investimenti in azienda modulabili sul ciclo produttivo della filiera di appartenenza per soluzioni di efficientamento energetico e crescita internazionale”.

“Il grande apprezzamento all’estero di alimenti e bevande italiani continua a crescere e a rendere sempre di maggior interesse per le aziende rafforzare la propria presenza nei mercati stranieri” ha dichiarato Massimiliano Cattozzi, Responsabile Direzione Agribusiness Intesa Sanpaolo. “A servizio di questo sviluppo e della competitività, abbiamo destinato 20 miliardi di euro al comparto grazie all’accordo siglato con il Ministero dell’Agricoltura, della Sovranità Alimentare e delle Foreste, insieme a Cassa Depositi e Prestiti. Un intervento a cui si accede grazie a linee di finanziamento come Crescita Agri, parte del programma Il tuo futuro è la nostra impresa, dedicata ad investimenti in azienda modulabili sul ciclo produttivo della filiera di appartenenza per soluzioni di efficientamento energetico e crescita internazionale”. L’unica filiera a mostrare un segno leggermente negativo nell’evoluzione annuale è quella del vino, che recupera parzialmente nell’ultimo trimestre del 2023 e realizza nel complesso dell’anno solo un lieve calo in valore (-0,7% rispetto al 2022), determinato soprattutto dall’arretramento sui mercati nordamericani (Stati Uniti -7,4% e Canada -9%). Tra i distretti, spicca positivamente la performance del prosecco di Conegliano-Valdobbiadene (+4,3%), a cui si aggiungono i vini e distillati del Friuli (+9,2%), di Bolzano (+6,6%) e di Trento (+2,3%). Soffrono invece tre grandi distretti, territori di produzione di importanti vini rossi italiani, i vini di Langhe, Roero e Monferrato (-4,4%), i vini dei colli fiorentini e senesi (-4,5%) e i vini del veronese (-1,9%), tutti con marcati arretramenti oltreoceano, anche se bisogna rilevare che negli anni passati i buyer statunitensi avevano fatto importanti scorte di vino italiano, favorite anche da un dollaro forte e da un effetto cambio favorevole.

L’unica filiera a mostrare un segno leggermente negativo nell’evoluzione annuale è quella del vino, che recupera parzialmente nell’ultimo trimestre del 2023 e realizza nel complesso dell’anno solo un lieve calo in valore (-0,7% rispetto al 2022), determinato soprattutto dall’arretramento sui mercati nordamericani (Stati Uniti -7,4% e Canada -9%). Tra i distretti, spicca positivamente la performance del prosecco di Conegliano-Valdobbiadene (+4,3%), a cui si aggiungono i vini e distillati del Friuli (+9,2%), di Bolzano (+6,6%) e di Trento (+2,3%). Soffrono invece tre grandi distretti, territori di produzione di importanti vini rossi italiani, i vini di Langhe, Roero e Monferrato (-4,4%), i vini dei colli fiorentini e senesi (-4,5%) e i vini del veronese (-1,9%), tutti con marcati arretramenti oltreoceano, anche se bisogna rilevare che negli anni passati i buyer statunitensi avevano fatto importanti scorte di vino italiano, favorite anche da un dollaro forte e da un effetto cambio favorevole. Recupera invece la filiera dei distretti agricoli, grazie all’ottimo risultato del quarto trimestre del 2023 (+14,2%) che riporta in positivo il bilancio dell’intero anno (+3,2% rispetto al 2022). Ottimo recupero per l’ortofrutta romagnola: nonostante i danni prodotti dall’alluvione e dalle gelate primaverili, chiude in positivo il 2023 (+1,7% rispetto al 2022). Esportazioni in forte crescita nel 2023 per il distretto dell’agricoltura della Sicilia sud-orientale, che al suo interno ricomprende anche le zone di produzione del pomodoro di Pachino IGP (+38,4%). Ottimi risultati anche per l’ortofrutta dell’Agro Pontino, con un balzo di circa 29 milioni (+14%) di cui 22 verso la Germania (+22%). Arretrano leggermente l’ortofrutta del barese, (-3,3%), e le mele dell’Alto-Adige (-1,8%). Nel 2023 risultati molto positivi anche per la filiera delle conserve (+10,1%), determinata soprattutto dal principale distretto del comparto, le conserve di Nocera (+10,3%). Ottime performance anche per i comparti conservieri dell’alimentare di Parma (+24%) e dell’ortofrutta e conserve del foggiano (+21%); ha registrato una lieve contrazione solo il comparto conserve dell’alimentare di Avellino (-2%).

Recupera invece la filiera dei distretti agricoli, grazie all’ottimo risultato del quarto trimestre del 2023 (+14,2%) che riporta in positivo il bilancio dell’intero anno (+3,2% rispetto al 2022). Ottimo recupero per l’ortofrutta romagnola: nonostante i danni prodotti dall’alluvione e dalle gelate primaverili, chiude in positivo il 2023 (+1,7% rispetto al 2022). Esportazioni in forte crescita nel 2023 per il distretto dell’agricoltura della Sicilia sud-orientale, che al suo interno ricomprende anche le zone di produzione del pomodoro di Pachino IGP (+38,4%). Ottimi risultati anche per l’ortofrutta dell’Agro Pontino, con un balzo di circa 29 milioni (+14%) di cui 22 verso la Germania (+22%). Arretrano leggermente l’ortofrutta del barese, (-3,3%), e le mele dell’Alto-Adige (-1,8%). Nel 2023 risultati molto positivi anche per la filiera delle conserve (+10,1%), determinata soprattutto dal principale distretto del comparto, le conserve di Nocera (+10,3%). Ottime performance anche per i comparti conservieri dell’alimentare di Parma (+24%) e dell’ortofrutta e conserve del foggiano (+21%); ha registrato una lieve contrazione solo il comparto conserve dell’alimentare di Avellino (-2%). Luci e ombre all’interno della filiera delle carni, che nel complesso registra un +5,6% di crescita tendenziale nel 2023, ma nasconde dinamiche contrapposte tra i distretti che la compongono: progressi a due cifre per carni di Verona (+12%), salumi di Parma (+12,7%), salumi dell’Alto-Adige (+14,3%), che aggiunte al buon risultato dei salumi del modenese (+5,9%) riescono a compensare i cali delle carni e salumi di Cremona e Mantova (-13,3%), e dei salumi di Reggio Emilia (-11%). Il settore avicolo sembra entrato in una fase di normalizzazione, mentre il mercato suinicolo mondiale è ancora influenzato dalle problematiche legate alla diffusione della peste suina. Dinamica nel complesso positiva anche per la filiera del lattiero-caseario (+2,6% nel 2023): alle lievi contrazioni dei distretti della Lombardia (-2,1%) e di Reggio Emilia (-2,7%) si contrappongono le buone performance del distretto parmense (+11,5%), di quello sardo (+9,8%) e della mozzarella di bufala campana (+7,4%). Non si arresta la crescita a valore dei distretti dell’olio (+15,1%) dovuta in particolare al contributo dell’olio toscano, il principale distretto della filiera (+17,8%), ma anche all’exploit del comparto olivicolo del distretto dell’olio e pasta del barese (+30%). Sostanzialmente stabile l’olio umbro (-0,9%). Sul fronte dei prezzi, Il 2023 è stato un anno record nei listini degli oli di oliva: la scarsa produzione (anche da parte della Spagna) ha fatto crescere il prezzo alla produzione dell’olio evo italiano di circa il 50%.

Luci e ombre all’interno della filiera delle carni, che nel complesso registra un +5,6% di crescita tendenziale nel 2023, ma nasconde dinamiche contrapposte tra i distretti che la compongono: progressi a due cifre per carni di Verona (+12%), salumi di Parma (+12,7%), salumi dell’Alto-Adige (+14,3%), che aggiunte al buon risultato dei salumi del modenese (+5,9%) riescono a compensare i cali delle carni e salumi di Cremona e Mantova (-13,3%), e dei salumi di Reggio Emilia (-11%). Il settore avicolo sembra entrato in una fase di normalizzazione, mentre il mercato suinicolo mondiale è ancora influenzato dalle problematiche legate alla diffusione della peste suina. Dinamica nel complesso positiva anche per la filiera del lattiero-caseario (+2,6% nel 2023): alle lievi contrazioni dei distretti della Lombardia (-2,1%) e di Reggio Emilia (-2,7%) si contrappongono le buone performance del distretto parmense (+11,5%), di quello sardo (+9,8%) e della mozzarella di bufala campana (+7,4%). Non si arresta la crescita a valore dei distretti dell’olio (+15,1%) dovuta in particolare al contributo dell’olio toscano, il principale distretto della filiera (+17,8%), ma anche all’exploit del comparto olivicolo del distretto dell’olio e pasta del barese (+30%). Sostanzialmente stabile l’olio umbro (-0,9%). Sul fronte dei prezzi, Il 2023 è stato un anno record nei listini degli oli di oliva: la scarsa produzione (anche da parte della Spagna) ha fatto crescere il prezzo alla produzione dell’olio evo italiano di circa il 50%. Nella filiera del riso, entrambi i distretti realizzano crescite in valore a due cifre: Pavia +15,9% e Vercelli + 26,1%. La scarsa produzione mondiale causata dalla siccità, unita al blocco delle esportazioni da parte dell’India, ha spinto i listini del riso bianco ai massimi nel 2023. Progressi anche per la filiere del caffè (+5,3%), dove spicca il distretto del caffè e confetterie del napoletano (+13,7%). Il caffè di Trieste mostra un progresso dell’8% nel 2023; bene anche il distretto del caffè, confetterie e cioccolato torinese (+2,4%). Positivo il bilancio del 2023 anche per il distretto dell’ittico del Polesine e del Veneziano (+6,1%): i progressi verso Germania (+21%) e Croazia (+13,5%) compensano i cali sui mercati francese (-12%) e spagnolo (-3%). La Germania si conferma il primo partner commerciale per i prodotti dei distretti agroalimentari: il rallentamento dell’economia tedesca nel 2023 non ha ridotto le vendite verso questo mercato (+6,7% nel 2023). Chiudono invece in territorio leggermente negativo i flussi verso gli Stati Uniti (-1,4%), mentre crescono in Francia (+7,5%) e nel Regno Unito (+6,6%). Le economie emergenti, che rappresentano il 20% del totale delle esportazioni distrettuali agroalimentari, segnano nel complesso un progresso del 2,9% nel 2023 (rispetto al +4,9% delle economie avanzate).

Nella filiera del riso, entrambi i distretti realizzano crescite in valore a due cifre: Pavia +15,9% e Vercelli + 26,1%. La scarsa produzione mondiale causata dalla siccità, unita al blocco delle esportazioni da parte dell’India, ha spinto i listini del riso bianco ai massimi nel 2023. Progressi anche per la filiere del caffè (+5,3%), dove spicca il distretto del caffè e confetterie del napoletano (+13,7%). Il caffè di Trieste mostra un progresso dell’8% nel 2023; bene anche il distretto del caffè, confetterie e cioccolato torinese (+2,4%). Positivo il bilancio del 2023 anche per il distretto dell’ittico del Polesine e del Veneziano (+6,1%): i progressi verso Germania (+21%) e Croazia (+13,5%) compensano i cali sui mercati francese (-12%) e spagnolo (-3%). La Germania si conferma il primo partner commerciale per i prodotti dei distretti agroalimentari: il rallentamento dell’economia tedesca nel 2023 non ha ridotto le vendite verso questo mercato (+6,7% nel 2023). Chiudono invece in territorio leggermente negativo i flussi verso gli Stati Uniti (-1,4%), mentre crescono in Francia (+7,5%) e nel Regno Unito (+6,6%). Le economie emergenti, che rappresentano il 20% del totale delle esportazioni distrettuali agroalimentari, segnano nel complesso un progresso del 2,9% nel 2023 (rispetto al +4,9% delle economie avanzate).