Crescono gli acquisti online – e con loro l’incidenza sul totale dei consumi – ma anche gli investimenti sul digitale effettuati dai distributori: l’e-commerce si conferma un pilastro strategico per il retail. A fare il punto sul comparto è la Ricerca degli Osservatori eCommerce B2c e Innovazione Digitale nel Retail del Politecnico di Milano. Nel 2025 il valore degli acquisti e-commerce business to consumer ha raggiunto i 62,3 miliardi di euro, segnando +7% rispetto al 2024. La quota del canale online sui consumi totali sale quindi al 13%, un punto percentuale in più rispetto all’anno precedente. Contemporaneamente, l’incidenza degli investimenti in digitale sul fatturato dei retailer ha toccato il 4,7% (era il 3,2% nel 2024).

BEAUTY E ALIMENTARE TRA I COMPARTI PIÙ DINAMICI

Più nel dettaglio, nel 2025 il valore complessivo degli acquisti di prodotto ha raggiunto i 40 miliardi di euro (+5%). Tra i comparti più dinamici spiccano il Beauty&Pharma (+10%) e il Food&Grocery (+7%). Crescono in linea con la media di mercato l’Abbigliamento e l’Arredamento (entrambi +5%), mentre l’Informatica ed elettronica di consumo e l’Editoria crescono del +4%. Il comparto Auto e ricambi risente della crisi generale e segna solo un lieve aumento pari al +1%.

L’eCommerce di servizi vale invece 22,3 miliardi di euro (+9%) ed è trainato dai comparti merceologici aggregati nella voce “Altri servizi” (+12%), spinti soprattutto dal Ticketing per eventi e dal Turismo e Trasporti (+8%). Seguono le Assicurazioni con +10% nel 2025.

L’INTELLIGENZA ARTIFICIALE È UNA LEVA D’INNOVAZIONE

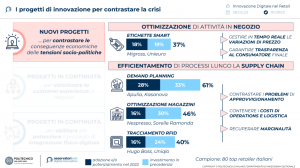

Quanto agli investimenti dei retailer italiani, le priorità strategiche per superare le preoccupazioni di contesto sono interventi di contenimento dei costi (indicati dal 57% dei top retailer) e revisione della customer experience (38%). L’intelligenza artificiale si conferma come una delle principali leve di innovazione, grazie alla capacità di trasformare in modo profondo i processi a supporto sia dell’online sia dell’offline, verso una maggior efficienza operativa e personalizzazione della customer experience. Nel 2025, il 46% dei top player ha integrato in modo strutturato l’AI tradizionale nei processi aziendali.

Più sperimentale, ma diffusa, l’adozione dell’AI generativa: il 76% dei retailer ha avviato almeno un progetto pilota, con obiettivi che spaziano dalla produzione istantanea di schede prodotto al supporto avanzato nel Customer Service. Cresce inoltre l’attenzione verso la valorizzazione, monetaria e non, del dato: l’89% dei retailer ha potenziato i sistemi di raccolta e analisi per attivare esperienze personalizzate, investendo in soluzioni di Business Intelligence Analytics (78%), sistemi di Customer Relationship Management (67%) e Customer Data Platform (52%).

PROSEGUE LA RAZIONALIZZAZIONE DELLA RETE FISICA

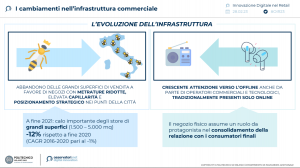

Cosa sta accadendo invece sul fronte del retail fisico? A fine 2024 si contavano 539.789 esercizi commerciali, con un calo del -2,8% rispetto all’anno precedente. I settori più colpiti sono l’Editoria (-5%), l’Abbigliamento (-3,8%) e l’Arredamento (-3,2%). Complessivamente, in 10 anni l’Italia ha perso 85.261 negozi. Continua però l’impegno per migliorare e semplificare l’esperienza di acquisto in store: il 46% dei retailer punta su sistemi di self check-out, il 29% sul self scanning e l’83% utilizza strumenti di digital couponing e loyalty.

Ma l’innovazione non è solo sul piano transazionale: si investe in nuovi formati di vendita attraverso l’apertura e il potenziamento di negozi di prossimità (24% dei retailer) e di store esperienziali (19%), progettati per creare un legame profondo con il brand, per stimolare l’interazione diretta attraverso touchpoint digitali e fisici e per sviluppare un senso di community. Inoltre, vengono implementate soluzioni innovative in grado di ottimizzare l’interazione brand-consumatore come chioschi digitali (46%) e soluzioni di sales force automation (29%), che supportano il personale di front-end nell’erogazione di servizi a valore aggiunto per il cliente.

Il digitale, infine, abilita l’implementazione di modelli di continuità fisico-digitale: un esempio è rappresentato dalle app con funzionalità in store (50%), che integrano il carrello online con quello offline e velocizzano l’accesso ai servizi omnicanale.

SI LAVORA SU EFFICIENZA E PERSONALIZZAZIONE

“L’instabilità del contesto e l’evoluzione delle abitudini di consumo, segnate da un calo del potere d’acquisto, spingono i retailer italiani a lavorare su due cantieri: efficienza dei processi e personalizzazione dell’esperienza del cliente – dichiara Valentina Pontiggia, Direttrice dell’Osservatorio eCommerce B2c e dell’Osservatorio Innovazione Digitale nel Retail (nella foto a sinistra) –. Il digitale diventa indispensabile non solo per abilitare modelli di continuità fisico-digitale, ma anche per automatizzare il processo di acquisto in store — tramite self scanning, self check-out e digital couponing — e per evolvere verso nuove frontiere come l’Agentic AI, che promette sistemi in grado di anticipare autonomamente i bisogni dei consumatori. Il 2025 è stato infatti l’anno in cui grandi player hanno iniziato a rilasciare guide e protocolli per rendere i siti leggibili e interagibili dagli agenti: sebbene il ritmo e l’estensione futura dell’Agentic Commerce siano ancora poco chiari, la tecnologia sta migliorando rapidamente così come la sua integrazione nei modelli esistenti”.

“L’instabilità del contesto e l’evoluzione delle abitudini di consumo, segnate da un calo del potere d’acquisto, spingono i retailer italiani a lavorare su due cantieri: efficienza dei processi e personalizzazione dell’esperienza del cliente – dichiara Valentina Pontiggia, Direttrice dell’Osservatorio eCommerce B2c e dell’Osservatorio Innovazione Digitale nel Retail (nella foto a sinistra) –. Il digitale diventa indispensabile non solo per abilitare modelli di continuità fisico-digitale, ma anche per automatizzare il processo di acquisto in store — tramite self scanning, self check-out e digital couponing — e per evolvere verso nuove frontiere come l’Agentic AI, che promette sistemi in grado di anticipare autonomamente i bisogni dei consumatori. Il 2025 è stato infatti l’anno in cui grandi player hanno iniziato a rilasciare guide e protocolli per rendere i siti leggibili e interagibili dagli agenti: sebbene il ritmo e l’estensione futura dell’Agentic Commerce siano ancora poco chiari, la tecnologia sta migliorando rapidamente così come la sua integrazione nei modelli esistenti”.

PIÙ VALORE ALLA VISITA IN NEGOZIO

“L’evoluzione dei modelli di consumo e la ricerca di esperienzialità durante la visita in store spingono i retailer verso una profonda revisione dei tradizionali formati di negozio – afferma Elisabetta Puglielli, Direttrice dell’Osservatorio Innovazione Digitale nel Retail (nella foto a destra) –. La visita in store non è più finalizzata esclusivamente alla transazione. I retailer lavorano alla progettazione di ambienti dinamici, in grado di stimolare il cliente all’interazione diretta con prodotti e servizi, attraverso soluzioni tecnologiche e non, creando un legame più profondo con il brand. Si investe, inoltre, su formati in grado di aumentare il valore e la qualità della visita in negozio e sviluppare un senso di community, tramite l’offerta di esperienze coinvolgenti, consulenze personalizzate e attività ad hoc, come workshop e corsi di formazione”.

“L’evoluzione dei modelli di consumo e la ricerca di esperienzialità durante la visita in store spingono i retailer verso una profonda revisione dei tradizionali formati di negozio – afferma Elisabetta Puglielli, Direttrice dell’Osservatorio Innovazione Digitale nel Retail (nella foto a destra) –. La visita in store non è più finalizzata esclusivamente alla transazione. I retailer lavorano alla progettazione di ambienti dinamici, in grado di stimolare il cliente all’interazione diretta con prodotti e servizi, attraverso soluzioni tecnologiche e non, creando un legame più profondo con il brand. Si investe, inoltre, su formati in grado di aumentare il valore e la qualità della visita in negozio e sviluppare un senso di community, tramite l’offerta di esperienze coinvolgenti, consulenze personalizzate e attività ad hoc, come workshop e corsi di formazione”.

Saranno oltre 41 milioni i pacchi che circoleranno durante i dieci giorni di Black Friday, secondo le previsioni del Delivery Index di Netcomm, pari al 4,8% del totale che si registra in un intero anno, con una crescita del 9% rispetto allo scorso anno. A sostenerlo è Roberto Liscia, Presidente di Netcomm: “Prevediamo che saranno 34,9 milioni gli italiani che ricorreranno al canale online per i loro acquisti durante questo periodo, a conferma della forza di questa iniziativa, ormai diventata il momento per eccellenza in cui gli italiani concentrano una parte significativa degli acquisti natalizi e non solo. Allo stesso tempo, è interessante osservare uno squilibrio tra l’aumento del volume dei pacchi e la crescita più contenuta del valore economico degli acquisti effettuati durante il periodo promozionale. Per il Black Friday 2025 gli italiani punteranno sempre più sul risparmio, e questo è legato a due fenomeni rilevanti nel retail digitale di oggi: da un lato, la rapida espansione del mercato del second hand, dall’altro, l’ingresso crescente di prodotti provenienti dall’estero caratterizzati da prezzi medi più bassi. Entrambi i fattori contribuiscono a ridurre il valore medio del carrello, pur in presenza di una domanda in costante aumento”.

Saranno oltre 41 milioni i pacchi che circoleranno durante i dieci giorni di Black Friday, secondo le previsioni del Delivery Index di Netcomm, pari al 4,8% del totale che si registra in un intero anno, con una crescita del 9% rispetto allo scorso anno. A sostenerlo è Roberto Liscia, Presidente di Netcomm: “Prevediamo che saranno 34,9 milioni gli italiani che ricorreranno al canale online per i loro acquisti durante questo periodo, a conferma della forza di questa iniziativa, ormai diventata il momento per eccellenza in cui gli italiani concentrano una parte significativa degli acquisti natalizi e non solo. Allo stesso tempo, è interessante osservare uno squilibrio tra l’aumento del volume dei pacchi e la crescita più contenuta del valore economico degli acquisti effettuati durante il periodo promozionale. Per il Black Friday 2025 gli italiani punteranno sempre più sul risparmio, e questo è legato a due fenomeni rilevanti nel retail digitale di oggi: da un lato, la rapida espansione del mercato del second hand, dall’altro, l’ingresso crescente di prodotti provenienti dall’estero caratterizzati da prezzi medi più bassi. Entrambi i fattori contribuiscono a ridurre il valore medio del carrello, pur in presenza di una domanda in costante aumento”.

“In un contesto geopolitico complesso e in continua evoluzione – commenta Roberto Liscia, Presidente di Netcomm, associazione di riferimento del settore e-commerce in Italia – il mercato dell’e-commerce B2C in Italia cresce con costanza, con un valore che supera i 62 miliardi di euro e un aumento dei consumatori digitali che raggiunge i 35,2 milioni nel 2025. Sebbene l’e-commerce sia uno strumento chiave per favorire l’export delle Pmi, l’internazionalizzazione rimane una sfida significativa: oltre il 54% delle imprese italiane fatica a espandersi oltre i confini nazionali per la mancanza di strategie digitali efficaci e dell’innovazione tecnologica necessaria a competere sui mercati globali. A complicare ulteriormente il quadro c’è uno scenario più ampio di sfide sul piano globale, come la possibile introduzione dei dazi da parte degli Stati Uniti, e a farne le spese saranno in primis le Pmi, il cui accesso al mercato statunitense sarà reso ancora più complicato dai costi e dalla gestione burocratica. Nondimeno, il clima di sfiducia e tensione causato da questo scenario porta a una intensificazione del protezionismo digitale, che minaccia la libera circolazione di dati, fondamentali, tra le altre cose, per intercettare i bisogni dei clienti e soddisfare le loro richieste. In uno scenario così variabile e incerto le competenze diventano la vera chiave del futuro. Non parliamo più solo di capacità tecniche o digitali, ma di un insieme complesso e integrato di saperi, attitudini, comportamenti che determinano la capacità di adattarsi, innovare e generare valore che faranno sempre più la differenza nelle organizzazioni”.

“In un contesto geopolitico complesso e in continua evoluzione – commenta Roberto Liscia, Presidente di Netcomm, associazione di riferimento del settore e-commerce in Italia – il mercato dell’e-commerce B2C in Italia cresce con costanza, con un valore che supera i 62 miliardi di euro e un aumento dei consumatori digitali che raggiunge i 35,2 milioni nel 2025. Sebbene l’e-commerce sia uno strumento chiave per favorire l’export delle Pmi, l’internazionalizzazione rimane una sfida significativa: oltre il 54% delle imprese italiane fatica a espandersi oltre i confini nazionali per la mancanza di strategie digitali efficaci e dell’innovazione tecnologica necessaria a competere sui mercati globali. A complicare ulteriormente il quadro c’è uno scenario più ampio di sfide sul piano globale, come la possibile introduzione dei dazi da parte degli Stati Uniti, e a farne le spese saranno in primis le Pmi, il cui accesso al mercato statunitense sarà reso ancora più complicato dai costi e dalla gestione burocratica. Nondimeno, il clima di sfiducia e tensione causato da questo scenario porta a una intensificazione del protezionismo digitale, che minaccia la libera circolazione di dati, fondamentali, tra le altre cose, per intercettare i bisogni dei clienti e soddisfare le loro richieste. In uno scenario così variabile e incerto le competenze diventano la vera chiave del futuro. Non parliamo più solo di capacità tecniche o digitali, ma di un insieme complesso e integrato di saperi, attitudini, comportamenti che determinano la capacità di adattarsi, innovare e generare valore che faranno sempre più la differenza nelle organizzazioni”.

Analogamente allo scorso anno, si assiste a una progressiva riduzione del divario fra la crescita del commercio online e quella del fisico. A livello globale, gli acquisti di prodotto totali (online + offline) crescono del +4,3% nel 2024, mentre quelli eCommerce del +8%. Questa dinamica è riscontrabile in tutti i principali Paesi: è più marcata in Europa (+6% Retail totale a fronte di +7% online), meno in Cina (+3,5% rispetto a +8%) e in USA (+2,8% contro +9%). Di conseguenza l’equilibrio fra canali non subisce importanti variazioni: nel 2024 l’incidenza dell’eCommerce sui consumi totali Retail in ambito di prodotto rispetto al 2023 rimane costante in Europa (17%) e acquisisce solo pochi decimi di punto percentuale in Cina (29%) e in USA (23%). “La ricerca di quest’anno ha evidenziato l’emergere di una sfida sempre più rilevante per i retailer italiani: la necessità di allineare la “customer experience” e la “employee experience” – conclude Emilio Bellini, Responsabile Scientifico dell’Osservatorio Innovazione Digitale nel Retail –. In altre parole, la necessità di progettare nuovi servizi tetail che creino valore sia per il visitatore di uno store, sempre più “phygital”, sia per il personale di negozio, altrimenti sempre più affaticato e demotivato dalla vecchia identità di “porgitore/pusher di prodotti” in distribuzione”.

Analogamente allo scorso anno, si assiste a una progressiva riduzione del divario fra la crescita del commercio online e quella del fisico. A livello globale, gli acquisti di prodotto totali (online + offline) crescono del +4,3% nel 2024, mentre quelli eCommerce del +8%. Questa dinamica è riscontrabile in tutti i principali Paesi: è più marcata in Europa (+6% Retail totale a fronte di +7% online), meno in Cina (+3,5% rispetto a +8%) e in USA (+2,8% contro +9%). Di conseguenza l’equilibrio fra canali non subisce importanti variazioni: nel 2024 l’incidenza dell’eCommerce sui consumi totali Retail in ambito di prodotto rispetto al 2023 rimane costante in Europa (17%) e acquisisce solo pochi decimi di punto percentuale in Cina (29%) e in USA (23%). “La ricerca di quest’anno ha evidenziato l’emergere di una sfida sempre più rilevante per i retailer italiani: la necessità di allineare la “customer experience” e la “employee experience” – conclude Emilio Bellini, Responsabile Scientifico dell’Osservatorio Innovazione Digitale nel Retail –. In altre parole, la necessità di progettare nuovi servizi tetail che creino valore sia per il visitatore di uno store, sempre più “phygital”, sia per il personale di negozio, altrimenti sempre più affaticato e demotivato dalla vecchia identità di “porgitore/pusher di prodotti” in distribuzione”.

Il comparto del food&grocery nei tre i segmenti – food delivery (piatti a domicilio), grocery alimentare (spesa online da supermercato) ed enogastronomia (cibi e bevande di nicchia) – riscontra una crescita del +8% sul 2023 e vale 4,6 miliardi di euro. Anche nel 2024 cresce la percentuale di comuni italiani coperti da almeno un servizio di food delivery (+2% rispetto al 2023) permettendo così al servizio di raggiungere il 76% degli abitanti nel 2024. Inoltre prosegue l’attivazione del servizio di delivery, con una copertura del 30% nei piccoli comuni con meno di 20.000 abitanti. Nel 2024, continua il processo di razionalizzazione dell’offerta di servizi di food delivery: i ristoranti affidano il delivery, infatti, alle grandi piattaforme dedicate a questa tipologia di servizio, mentre gestiscono in-house il take-away con ordine ricevuto online e ritiro nel locale. Per quanto concerne il grocery alimentare la percentuale di abitanti potenzialmente coperti dal servizio di spesa online da supermercato rimane costante rispetto al 2023 (94%): nel 2024 tra le oltre 60 iniziative di spesa online da supermercato attive in Italia, la maggior parte (87%) sono iniziative lanciate da retailer della Gdo.

Il comparto del food&grocery nei tre i segmenti – food delivery (piatti a domicilio), grocery alimentare (spesa online da supermercato) ed enogastronomia (cibi e bevande di nicchia) – riscontra una crescita del +8% sul 2023 e vale 4,6 miliardi di euro. Anche nel 2024 cresce la percentuale di comuni italiani coperti da almeno un servizio di food delivery (+2% rispetto al 2023) permettendo così al servizio di raggiungere il 76% degli abitanti nel 2024. Inoltre prosegue l’attivazione del servizio di delivery, con una copertura del 30% nei piccoli comuni con meno di 20.000 abitanti. Nel 2024, continua il processo di razionalizzazione dell’offerta di servizi di food delivery: i ristoranti affidano il delivery, infatti, alle grandi piattaforme dedicate a questa tipologia di servizio, mentre gestiscono in-house il take-away con ordine ricevuto online e ritiro nel locale. Per quanto concerne il grocery alimentare la percentuale di abitanti potenzialmente coperti dal servizio di spesa online da supermercato rimane costante rispetto al 2023 (94%): nel 2024 tra le oltre 60 iniziative di spesa online da supermercato attive in Italia, la maggior parte (87%) sono iniziative lanciate da retailer della Gdo. “Nel corso di questi primi mesi del 2024, l’eCommerce di prodotto mostra aspetti diversi. Da un lato proseguono gli investimenti nell’ottimizzazione di attività e processi per rimanere competitivi in un contesto altamente instabile. Dall’altro lato si sperimentano progetti più audaci e sofisticati: i retailer più innovativi osano con le innovazioni tecnologiche di frontiera e riscoprono il valore del negozio fisico al fianco dell’iniziativa eCommerce”, dichiara Valentina Pontiggia, Direttrice dell’Osservatorio eCommerce B2c Netcomm – Politecnico di Milano. “Da segnalare come particolarmente positiva la crescita del comparto food & grocery: un piccolo passo in un comparto così rilevante (principale voce di spesa delle famiglie italiane) e poco maturo (bassa penetrazione) come il food&grocery genera un grande contributo nell’eCommerce totale. Per concludere, dovrebbe crescere molto bene anche il settore auto e ricambi sotto la spinta degli incentivi attesi per l’acquisto di auto elettriche”.

“Nel corso di questi primi mesi del 2024, l’eCommerce di prodotto mostra aspetti diversi. Da un lato proseguono gli investimenti nell’ottimizzazione di attività e processi per rimanere competitivi in un contesto altamente instabile. Dall’altro lato si sperimentano progetti più audaci e sofisticati: i retailer più innovativi osano con le innovazioni tecnologiche di frontiera e riscoprono il valore del negozio fisico al fianco dell’iniziativa eCommerce”, dichiara Valentina Pontiggia, Direttrice dell’Osservatorio eCommerce B2c Netcomm – Politecnico di Milano. “Da segnalare come particolarmente positiva la crescita del comparto food & grocery: un piccolo passo in un comparto così rilevante (principale voce di spesa delle famiglie italiane) e poco maturo (bassa penetrazione) come il food&grocery genera un grande contributo nell’eCommerce totale. Per concludere, dovrebbe crescere molto bene anche il settore auto e ricambi sotto la spinta degli incentivi attesi per l’acquisto di auto elettriche”.

La ripresa del canale fisico impone una revisione degli store non solo dal punto di vista infrastrutturale, ma anche digitale. L’esperienza del cliente viene semplificata e resa più consapevole: i chioschi digitali, implementati dal 28% dei top retailer, favoriscono l’approfondimento della conoscenza dei prodotti, mentre le soluzioni di digital signage (23%) attivano una comunicazione efficace con il cliente. Particolarmente rilevante è anche l’automatizzazione dell’esperienza, grazie a sistemi di self scanning (18%) da app o device dedicati. Un altro cantiere di innovazione riguarda il punto cassa: il 33% investe in soluzioni di mobile e contactless payment e il 9% in sistemi di self check-out per snellire la fase di pagamento. Infine, il 25% dei retailer dichiara di essere al lavoro sull’evoluzione del tradizionale significato della cassa: non è più solo un punto in cui termina l’esperienza d’acquisto, ma un luogo dove erogare servizi a valore aggiunto per il consumatore.

La ripresa del canale fisico impone una revisione degli store non solo dal punto di vista infrastrutturale, ma anche digitale. L’esperienza del cliente viene semplificata e resa più consapevole: i chioschi digitali, implementati dal 28% dei top retailer, favoriscono l’approfondimento della conoscenza dei prodotti, mentre le soluzioni di digital signage (23%) attivano una comunicazione efficace con il cliente. Particolarmente rilevante è anche l’automatizzazione dell’esperienza, grazie a sistemi di self scanning (18%) da app o device dedicati. Un altro cantiere di innovazione riguarda il punto cassa: il 33% investe in soluzioni di mobile e contactless payment e il 9% in sistemi di self check-out per snellire la fase di pagamento. Infine, il 25% dei retailer dichiara di essere al lavoro sull’evoluzione del tradizionale significato della cassa: non è più solo un punto in cui termina l’esperienza d’acquisto, ma un luogo dove erogare servizi a valore aggiunto per il consumatore.

Il primo si traduce nel testare le opportunità del metaverso, in relazione ai propri asset, processi e cluster di consumatori. Il metaverso rappresenta uno spazio virtuale che abilita nuove esperienze relazionali e transazionali per il Retail. Le principali sperimentazioni riguardano l’attivazione di un’interazione immersiva tra consumatori e prodotti-servizi offerti, la comunicazione all’esterno di valori aziendali o, ancora, la vendita di prodotti reali e virtuali.

Il primo si traduce nel testare le opportunità del metaverso, in relazione ai propri asset, processi e cluster di consumatori. Il metaverso rappresenta uno spazio virtuale che abilita nuove esperienze relazionali e transazionali per il Retail. Le principali sperimentazioni riguardano l’attivazione di un’interazione immersiva tra consumatori e prodotti-servizi offerti, la comunicazione all’esterno di valori aziendali o, ancora, la vendita di prodotti reali e virtuali.