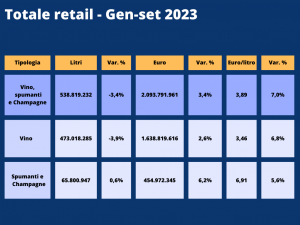

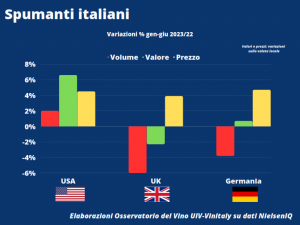

Si registra un lieve miglioramento delle vendite di vino nella grande distribuzione nei mesi estivi che portano il cumulato dei primi nove mesi di quest’anno, con un tendenziale in volume a -3,4% (nel semestre la perdita era del -3,9%) per un controvalore, sospinto dal caro prezzi, di 2,1 miliardi di euro che lascia la variazione a +3,4%. I vini fermi, rileva l’Osservatorio Uiv-ISMEA su base Ismea-NielsenIQ, segnano un -3,9% nei volumi (+2,6% i valori) mentre risale la tipologia spumanti, a +0,6% nelle quantità e a +6,2% nei valori (a 455 milioni di euro).

Secondo l’analisi dell’Osservatorio, permane un atteggiamento prudente dei consumatori tra gli scaffali, con acquisti “difensivi” che privilegiano i prodotti in promozione o alcune tipologie più convenienti a scapito di altre. È il caso degli spumanti low cost (“Charmat non Prosecco”, con 25 milioni di litri acquistate), che hanno ormai superato nelle vendite in volume anche il Prosecco Doc (24,8 milioni, comunque in risalita) e che si stanno sempre più affermando non più solo nei discount ma anche nei canali iper e super. Oppure denominazioni importanti come il Chianti Classico (volumi a -13,2%), o ancora il Prosecco Docg (-14,5%) che cedono quote a indicazioni geografiche o vini comuni che propongono prezzi più accessibili.

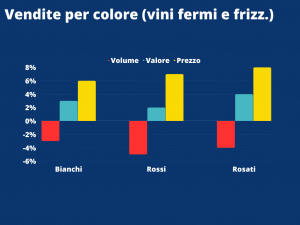

Nel complesso, i listini rimangono alti (+7% sul pari periodo 2022) e non è un caso se in generale si assiste a una maggior tenuta delle vendite laddove i costi sono più limitati. Per esempio, osserva l’analisi, l’unico formato a crescere tra gli scaffali, per i vini a denominazione come per quelli comuni, è quello di plastica e bag in box che in media presentano un prezzo di 1,8 euro/litro. Tra le tipologie, in quantità fanno leggermente meglio della media (-3,9%) i vini bianchi (-3%), i rosati (-3,6%) mentre ancora in difficoltà risultano i rossi (-4,8%). Gli spumanti virano in positivo (+0,6%) ma la crescita riguarda, oltre all’Asti (+4,5%), solo i già citati “Charmat non Prosecco”, senza i quali anche il comparto bollicine pagherebbe un -3,6% nei volumi.

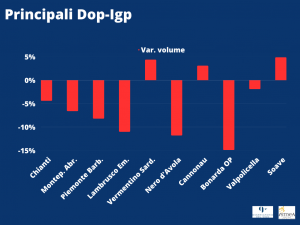

Nel segmento IG, ancora segni meno per le principali tipologie; tra i primi 10, solo il Vermentino di Sardegna, il Puglia Igp e il Cannonau in dinamica positiva (+4%, +2% e +3% rispettivamente in volume). Chianti in regressione (-4.4%), mentre migliora leggermente la situazione del Montepulciano d’Abruzzo, che da -14% di marzo è arrivato a -9% a giugno per risalire a -6.6% di settembre. In forte discesa il Nero d’Avola siciliano, a -12%, così come la pattuglia dei Salento Igt (-9%), i Lambruschi emiliani (-11%), le Bonarde oltrepadane (-15%) e il Verdicchio di Jesi (-18,9%). Tra i veneti, Valpolicella a -2% e Bardolino a -3.4%, mentre il Soave continua a essere positivo, chiudendo il conto dei nove mesi a +5%. Tra i canali, oltre la media il gap nei discount, specie per il segmento Dop e Igp (-6,8%), segno che le tensioni sul carrello della spesa sono maggiormente percepite dai consumatori.

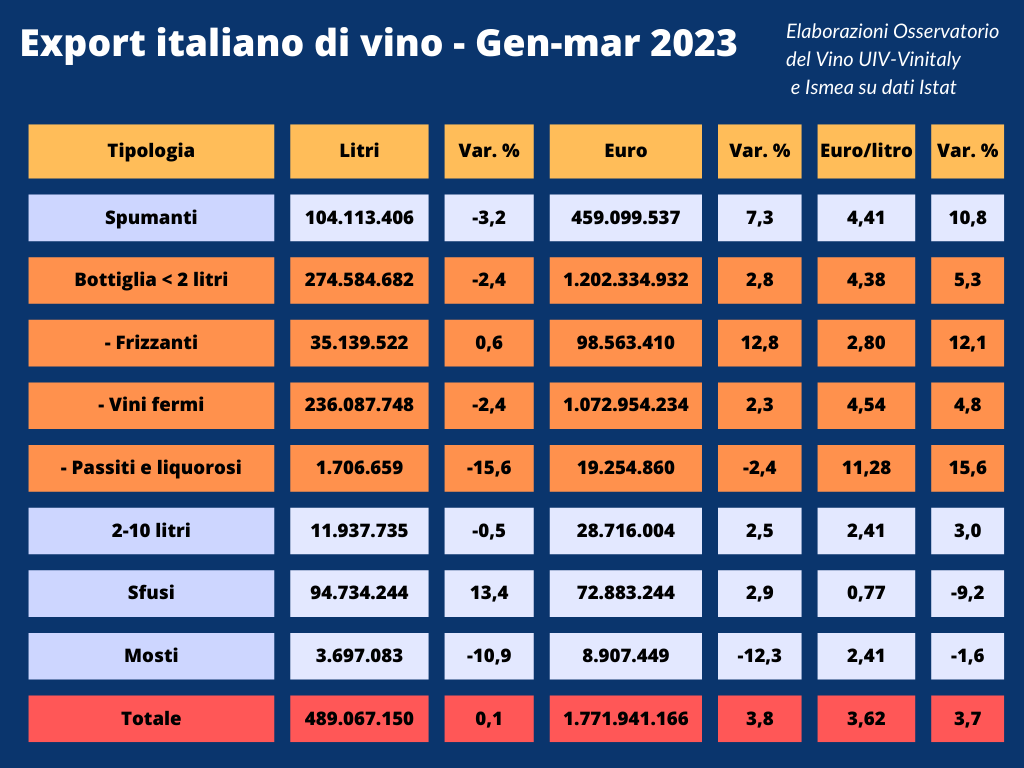

A un mercato interno debole – conclude l’Osservatorio Uiv-ISMEA e ai costi produttivi ancora alti, non fanno da contraltare le esportazioni: il dato Istat di oggi sui primi 7 mesi dell’anno evidenzia infatti una contrazione tendenziale sia nei volumi (-1,5%) che nei valori (-1,2%, a 4,45 miliardi di euro). Un peggioramento anche rispetto all’export del semestre – che segnava rispettivamente -1,4% e -0,4% – per effetto delle difficoltà nell’extra-Ue (volumi a -8,5%) non del tutto controbilanciato dalla domanda comunitaria (+5,4%). Tra i prodotti, è forte la domanda di sfusi (+13,1%) mentre sono in contrazione sia gli spumanti (-3,2%) che i vini imbottigliati (-4,9%), dove pesano le forti difficoltà dei rossi (-10%).

“A rendere unica la vendemmia siciliana – commenta Mariangela Cambria, presidente di Assovini Sicilia – è la varietà degli areali siciliani. Ogni territorio presenta delle condizioni climatiche e dei suoli unici che si traducono nella straordinaria diversità e varietà della produzione vitivinicola siciliana. A circa una settimana dall’inizio della vendemmia è ancora difficile e prematuro fare stime accurate sulla produzione. Sicuramente la Sicilia dimostra di saper governare, grazie ad una agricoltura e tecniche agronomiche sempre più sostenibili, l’effetto dei cambiamenti climatici puntando sulla qualità e non sulla quantità”.

“A rendere unica la vendemmia siciliana – commenta Mariangela Cambria, presidente di Assovini Sicilia – è la varietà degli areali siciliani. Ogni territorio presenta delle condizioni climatiche e dei suoli unici che si traducono nella straordinaria diversità e varietà della produzione vitivinicola siciliana. A circa una settimana dall’inizio della vendemmia è ancora difficile e prematuro fare stime accurate sulla produzione. Sicuramente la Sicilia dimostra di saper governare, grazie ad una agricoltura e tecniche agronomiche sempre più sostenibili, l’effetto dei cambiamenti climatici puntando sulla qualità e non sulla quantità”. Sud-Est

Sud-Est

“Di tutti i Verdicchio entry-level presenti al supermercato”, annota il giornalista, “questo è quello che mi piace di più. Ha un tocco di fiori di sambuco, agrumi gialli, pera matura, mela Granny Smith, erbe verdi e sentori di mandorla e pesca bianca”. E ancora: “Così buono alla fine di una giornata calda; un delizioso aperitivo. Cosa c’è di meglio in una calda sera d’estate? Un drink fresco, estivo, con un finale brillante e vivace”.

“Di tutti i Verdicchio entry-level presenti al supermercato”, annota il giornalista, “questo è quello che mi piace di più. Ha un tocco di fiori di sambuco, agrumi gialli, pera matura, mela Granny Smith, erbe verdi e sentori di mandorla e pesca bianca”. E ancora: “Così buono alla fine di una giornata calda; un delizioso aperitivo. Cosa c’è di meglio in una calda sera d’estate? Un drink fresco, estivo, con un finale brillante e vivace”. La conferma: il Verdicchio Fondiglie, Miglior vino bianco d’Italia

La conferma: il Verdicchio Fondiglie, Miglior vino bianco d’Italia

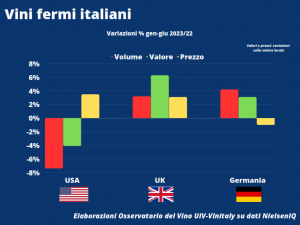

Sul fronte dei mercati, cresce in volume la piazza Ue (+7,3%) e si contrae quella extra-Ue (-7,7%); tra i top buyer gli Usa rimangono in terreno positivo (+0,4% volume, +10,8% valore) cresce, grazie agli sfusi, la Germania (+6,2% in volume e +5,6 in valore) mentre il Regno Unito cede il 13,5% (-7% il valore). In contrazione, nei volumi, mercati di sbocco ed emergenti come Canada (-24%), Svizzera (-8,4%), Giappone (-22,9%) e si conferma in caduta libera il mercato cinese (-43,7%). Volano gli ordini dalla Russia: +33,0%. Tra le regioni, rallentano i valori export per le top 3, con il Veneto a +3%, il Piemonte a +0,2% e la Toscana a +0,6%. Sopra la media gli incrementi di importanti regioni produttrici, come il Trentino-Alto Adige, l’Emilia-Romagna, la Lombardia.

Sul fronte dei mercati, cresce in volume la piazza Ue (+7,3%) e si contrae quella extra-Ue (-7,7%); tra i top buyer gli Usa rimangono in terreno positivo (+0,4% volume, +10,8% valore) cresce, grazie agli sfusi, la Germania (+6,2% in volume e +5,6 in valore) mentre il Regno Unito cede il 13,5% (-7% il valore). In contrazione, nei volumi, mercati di sbocco ed emergenti come Canada (-24%), Svizzera (-8,4%), Giappone (-22,9%) e si conferma in caduta libera il mercato cinese (-43,7%). Volano gli ordini dalla Russia: +33,0%. Tra le regioni, rallentano i valori export per le top 3, con il Veneto a +3%, il Piemonte a +0,2% e la Toscana a +0,6%. Sopra la media gli incrementi di importanti regioni produttrici, come il Trentino-Alto Adige, l’Emilia-Romagna, la Lombardia.

“Le istituzioni ci stimolano a una ulteriore crescita con l’obiettivo di superare il competitor francese nella leadership mondiale del mercato del vino” ha detto il presidente Uiv, Lamberto Frescobaldi. “Un obiettivo giusto, che le imprese italiane del vino sono consapevoli di poter raggiungere, a patto però che ognuno faccia la propria parte. Lo svantaggio competitivo generato dai ritardi delle amministrazioni nelle scelte non aiuta lo sviluppo del mercato, tra l’altro in un periodo di forte incertezza con un livello di giacenze ben oltre la soglia di sicurezza In diverse aree strategiche del Paese”.

“Le istituzioni ci stimolano a una ulteriore crescita con l’obiettivo di superare il competitor francese nella leadership mondiale del mercato del vino” ha detto il presidente Uiv, Lamberto Frescobaldi. “Un obiettivo giusto, che le imprese italiane del vino sono consapevoli di poter raggiungere, a patto però che ognuno faccia la propria parte. Lo svantaggio competitivo generato dai ritardi delle amministrazioni nelle scelte non aiuta lo sviluppo del mercato, tra l’altro in un periodo di forte incertezza con un livello di giacenze ben oltre la soglia di sicurezza In diverse aree strategiche del Paese”.