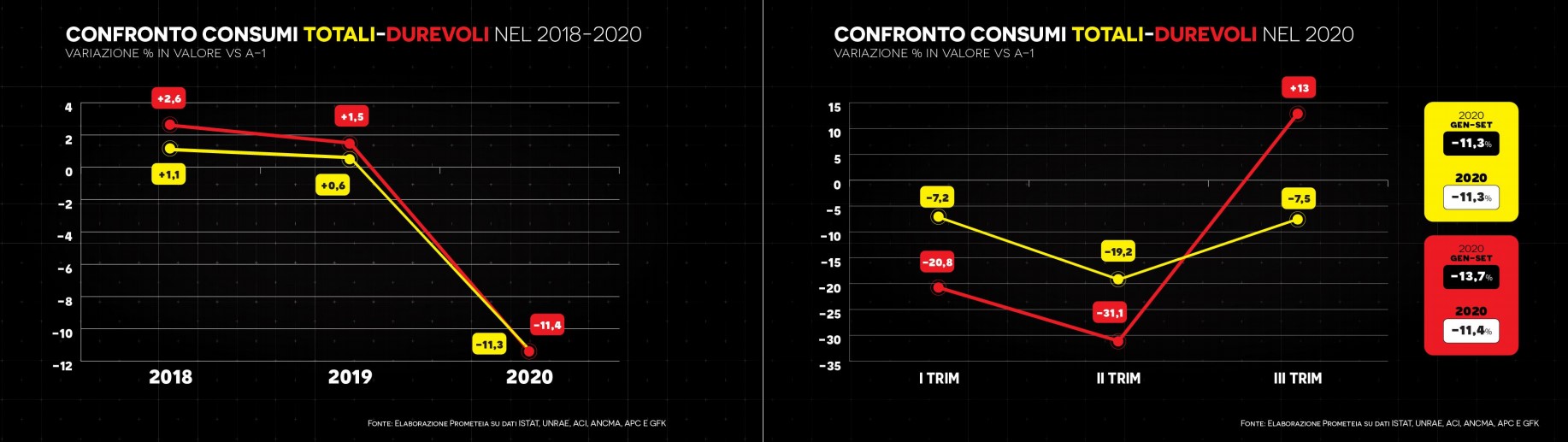

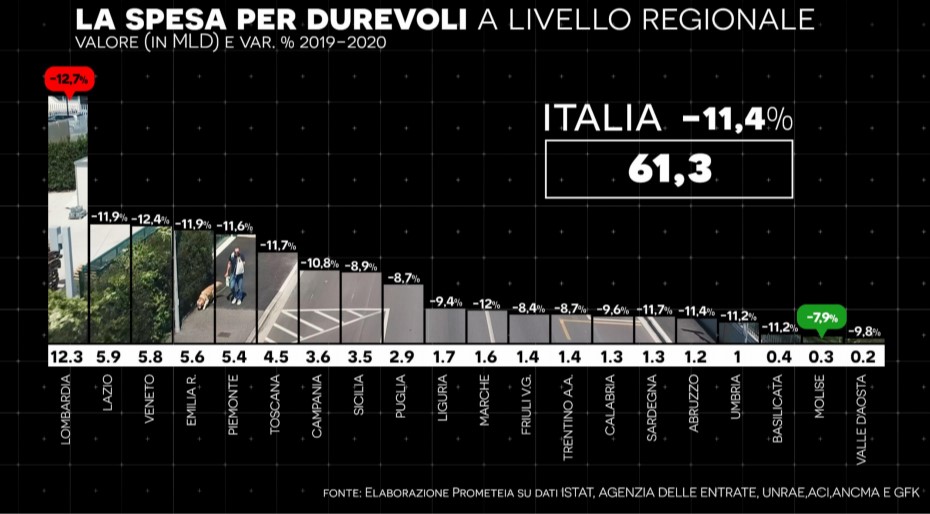

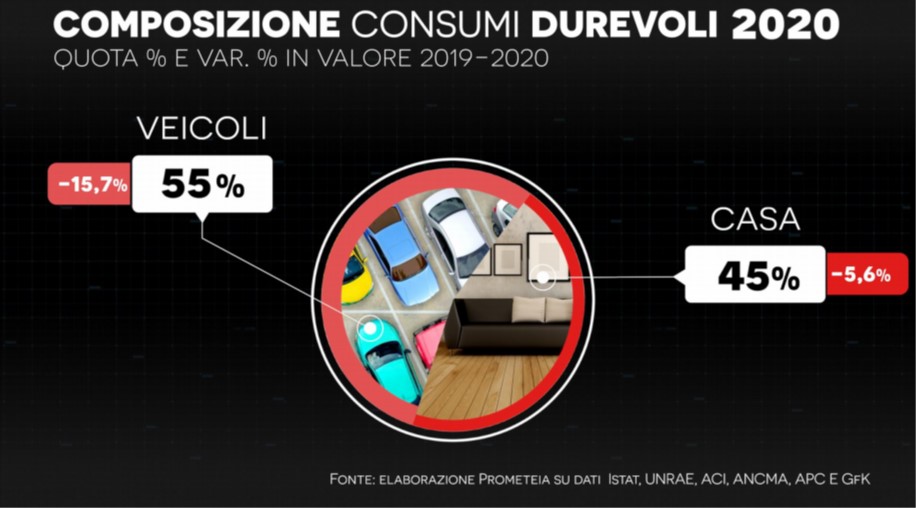

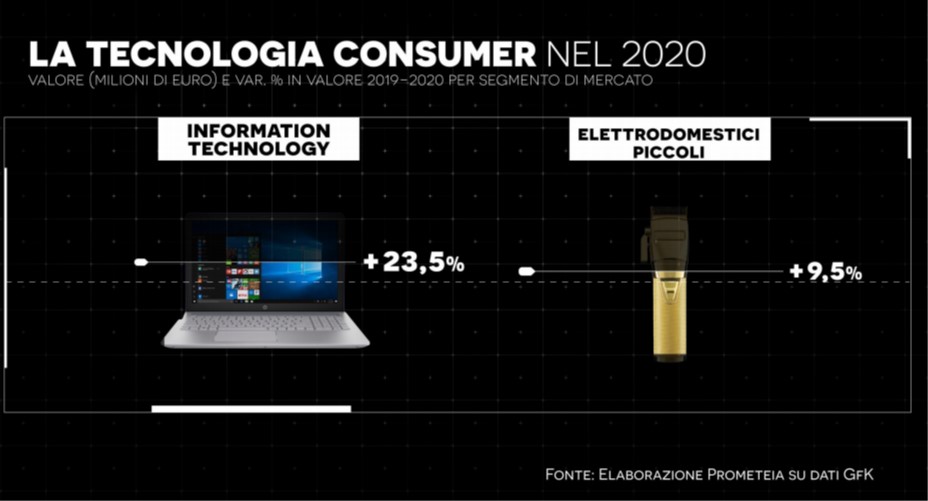

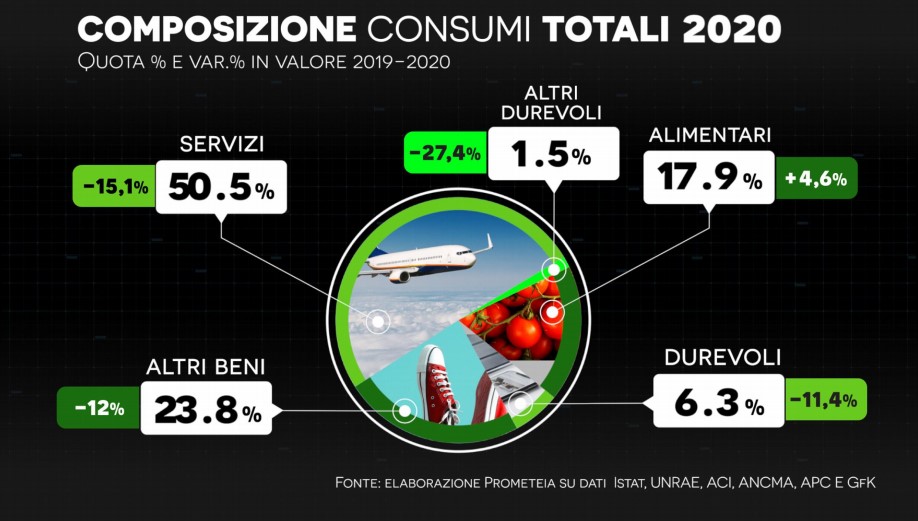

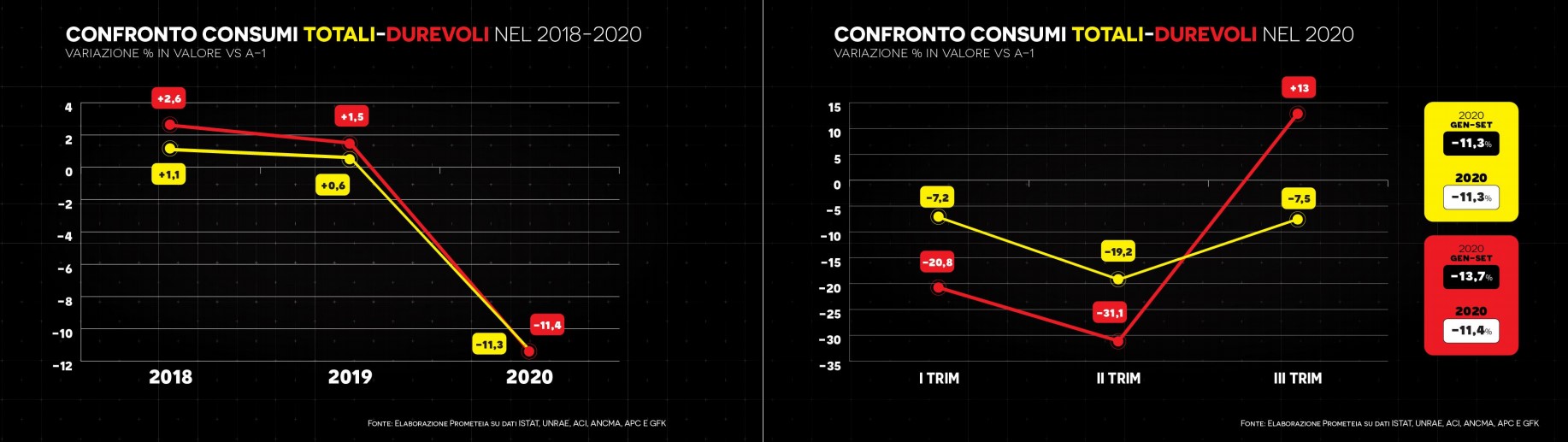

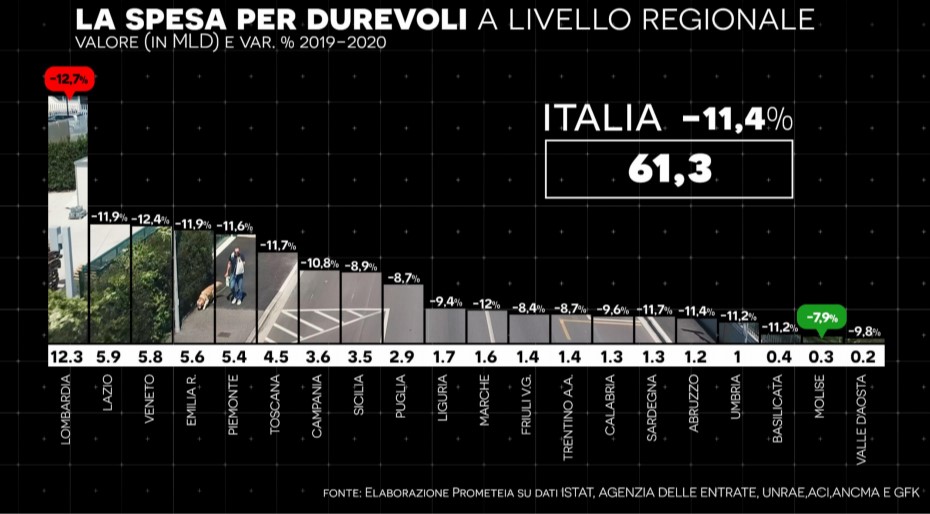

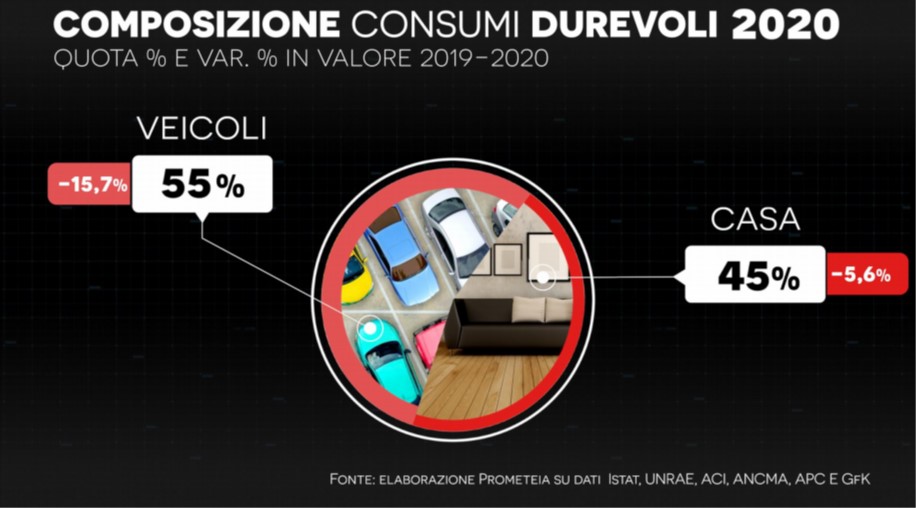

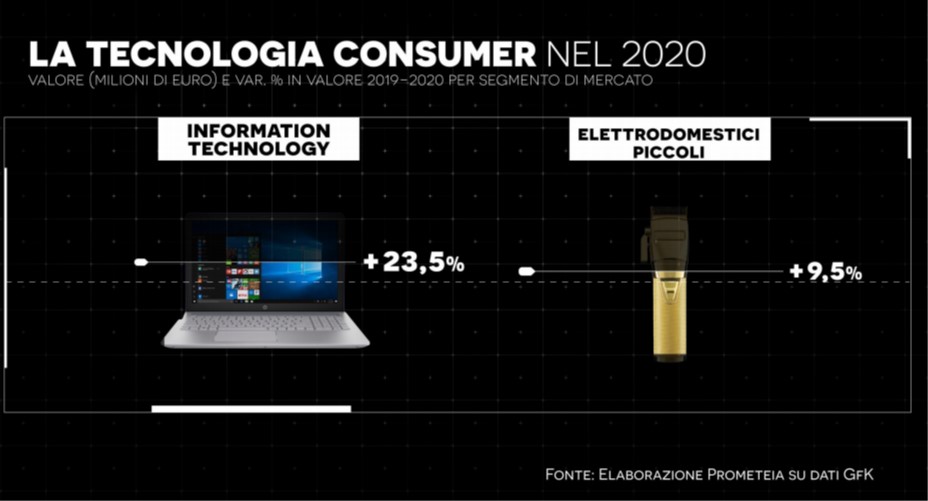

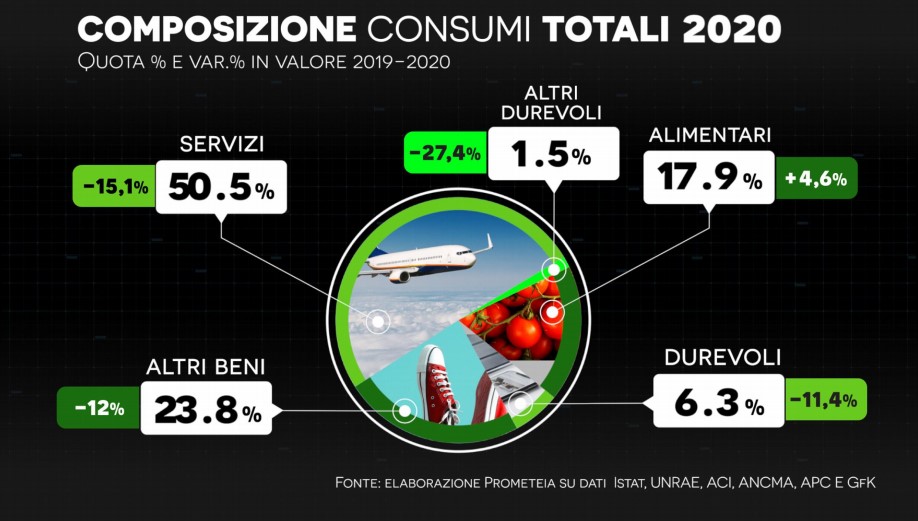

Nel 2020, annus horribilis, i consumi si rivelano ondivaghi e riservano delle sorprese: la spesa per i veicoli, infatti, si riduce del 15,7%, ma cresce il valore di segmenti chiave legati alla trasformazione tecnologica della casa come l’Information Technology (+23,5%) e i piccoli elettrodomestici (+9,5%). Secondo quanto emerge dalla 27esima edizione dell’Osservatorio Findomestic, realizzato in collaborazione con Prometeia, gli acquisti di beni durevoli scendono nel 2020 a 61,3 miliardi di euro con una contrazione dell’11,4% rispetto al 2019, in linea con il trend dei consumi tout court. I cali più pesanti si registrano in Lombardia (-12,7%), Veneto (-12,4%) e Marche (-12%).

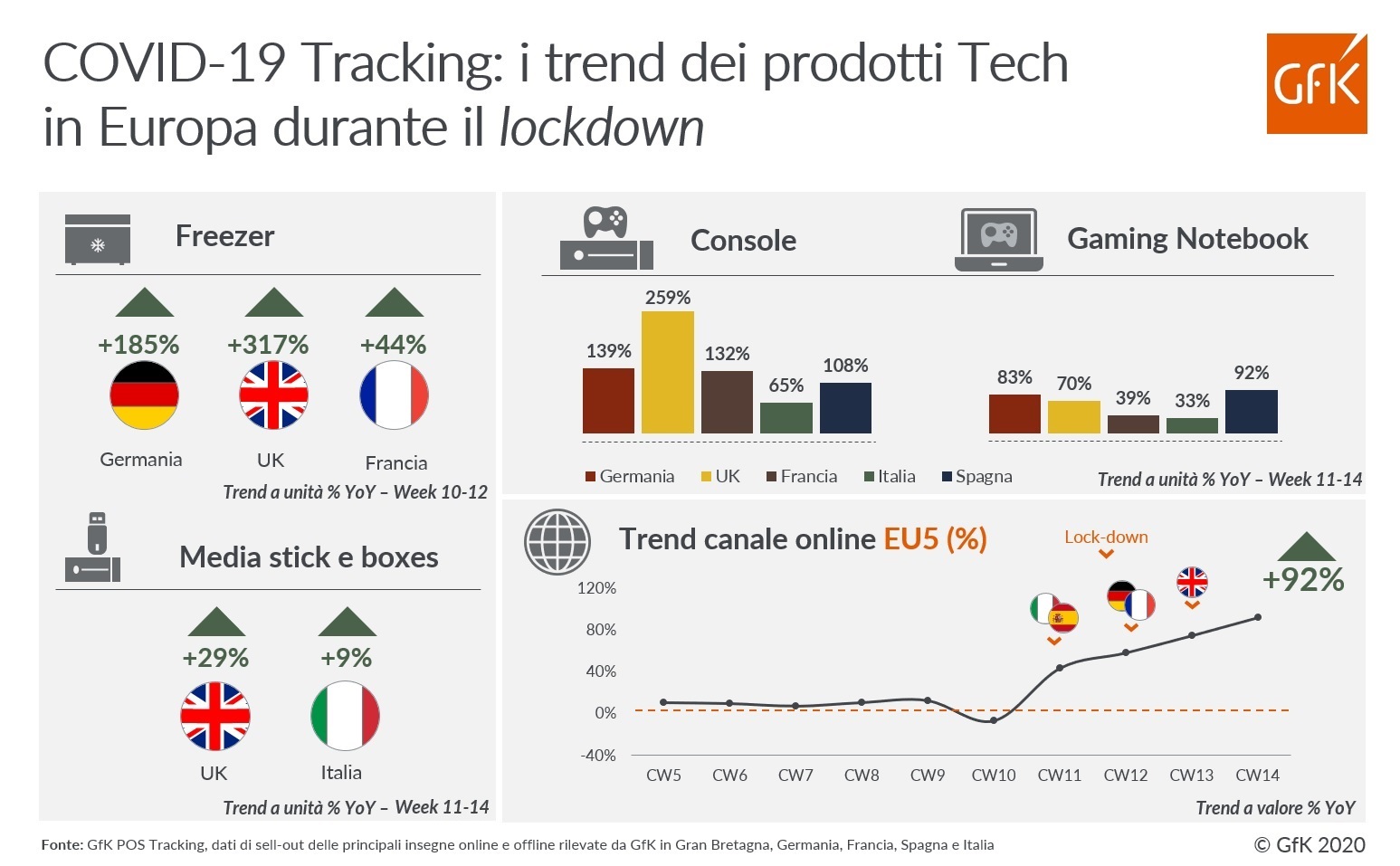

«Si interrompe così la dinamica positiva che durava da sei anni consecutivi – commenta Claudio Bardazzi, responsabile dell’Osservatorio Findomestic -. L’andamento dei consumi riflette i cambiamenti radicali innescati dall’emergenza sanitaria. L’esplosione dello smart working e della didattica digitale integrata ha restituito centralità alla dimensione familiare, orientando il lifestyle verso la funzionalità, la sicurezza e il comfort degli ambienti domestici. Lo spiegano chiaramente due dati: il +30% dei congelatori e il +37% dei wine cabinet. La casa diventa, al contempo, un rifugio e uno spazio sempre più votato al benessere».

«Si interrompe così la dinamica positiva che durava da sei anni consecutivi – commenta Claudio Bardazzi, responsabile dell’Osservatorio Findomestic -. L’andamento dei consumi riflette i cambiamenti radicali innescati dall’emergenza sanitaria. L’esplosione dello smart working e della didattica digitale integrata ha restituito centralità alla dimensione familiare, orientando il lifestyle verso la funzionalità, la sicurezza e il comfort degli ambienti domestici. Lo spiegano chiaramente due dati: il +30% dei congelatori e il +37% dei wine cabinet. La casa diventa, al contempo, un rifugio e uno spazio sempre più votato al benessere».

Andamento regionale

I beni durevoli (veicoli, mobili, elettrodomestici e hi-tech, ecc.) monitorati da Findomestic, società di credito al consumo del Gruppo BNP Paribas, pesano per il 6,3% sui consumi totali, un valore sostanzialmente stabile rispetto allo scorso anno (6,4%). Nei primi due trimestri dell’anno i durevoli hanno subito un calo rispettivamente del 20,8% e del 31,1%, per arrivare poi al rimbalzo del 13% nel periodo compreso fra luglio e settembre. Con una spesa complessiva di 12,3 miliardi di euro, la Lombardia rimane la regione con la maggiore incidenza in valore assoluto (7,5%) sui consumi dei durevoli, davanti al Lazio con 5,9 miliardi (3,6%) e al Veneto con 5,8 miliardi (3,5%). Il territorio lombardo, tuttavia, è anche quello che patisce il calo percentuale più consistente (-12,7%), seguito dal Veneto (-12,4%) e dalle Marche (-12%). La contrazione si rivela, invece, meno marcata in Molise (-7,9%), Friuli Venezia Giulia (-8,4%), Puglia e Trentino Alto Adige (-8,7% per entrambe).

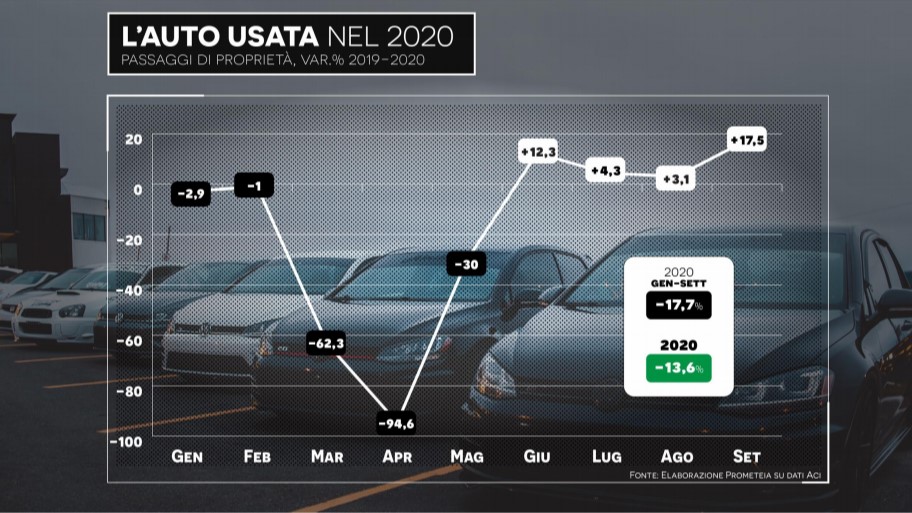

Il mercato dei veicoli

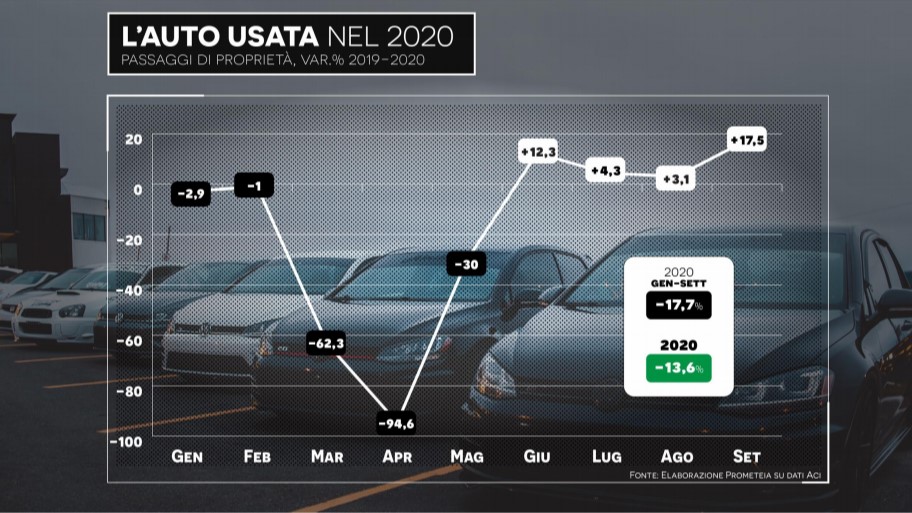

Il comparto (auto nuova, usata e due ruote) – di fatto azzerato durante il lockdown – riesce a scongiurare il tracollo grazie agli ecoincentivi statali, che hanno determinato una ripresa significativa del settore a partire soprattutto dal mese di agosto, anche se la decelerazione delle perdite era già cominciata a giugno: il 2020, secondo l’Osservatorio Findomestic, si chiuderà a quota 33,5 miliardi. Naturalmente in basa alla tipologia di veicolo, il panorama cambia. Partiamo dall’usato: per le famiglie italiane le auto usate, pur in flessione del 13%, continuano a rappresentare la voce di spesa più consistente con 17 miliardi di euro totali. Le compravendite stimate per la fine dell’anno saranno 2.494.500, il 13,6% in meno rispetto al 2019. La Lombardia guida la classifica con quasi 370.000 passaggi di proprietà nonostante il calo più marcato in Italia (-16%). Seguono il Lazio con circa 250.000 (-13,8%) e la Campania con poco meno di 244.000 auto usate vendute (-11,8%). L’unica regione con un tasso di decremento ad una sola cifra è la Sicilia (-9,2%).

Per le auto nuove acquistate da privati la contrazione della spesa si attesta al 19,3% per un valore complessivo di 14,8 miliardi di euro, in calo di 3,5 miliardi rispetto al 2019. In base alle proiezioni, a fine anno le famiglie italiane avranno immatricolato 862 mila vetture (-21,3%) all’interno di un mercato, che includendo la domanda aziendale, chiuderà il 2020 con 1.336.355 pezzi venduti (-30,7%). A livello regionale, con oltre 227.000 immatricolazioni la Lombardia si conferma il primo mercato, seguita da Trentino Alto Adige con 192.000 auto vendute e il Lazio con 132.600. Le flessioni più elevate riguardano il Trentino (-35,5%), Sardegna e Valle d’Aosta (entrambe a -34,4%). Più contenuto il decremento per Liguria (-24,5%) e Toscana (-25,7%).

Il rilancio del mercato dell’auto nel post-lockdown si tinge di verde: la crescita delle vetture ad alimentazione alternativa – GPL, metano, ibride ed elettriche – si attesta all’8,9% dopo i primi 9 mesi dell’anno. È green una vettura su quattro tra quelle di nuova immatricolazione, con una conseguente erosione delle quote di mercato sia dei veicoli a benzina (40% delle vendite, in calo del 39,4% sul 2019) che di quelli diesel (35% del totale, con un passivo del 44,1%). Nel segmento della mobilità sostenibile, le auto a motorizzazione elettrica sono protagoniste di un vero e proprio boom con una crescita del 73% sull’immatricolato; perdono appeal, al contrario, i veicoli alimentati a Gpl (-39,9%) e, in parte, anche quelli a metano (-12,4%).

Il segmento dei motoveicoli risente in misura relativa dello scenario di crisi: il ridimensionamento del fatturato si ferma all’8,3%, per un valore complessivo di 1,6 miliardi. Le vendite di due ruote hanno fatto registrare un incremento particolarmente sensibile in estate e in particolare a giugno (+35,4%) e agosto (+41,4%): un effetto della revisione dei paradigmi della mobilità in tempi di emergenza pandemica, che comporta una crescente preferenza per gli spostamenti senza mezzi pubblici. La Lombardia, che con 44.795 pezzi venduti vale quasi il 20% del mercato, registra una flessione minima (-1,5%) a differenza del Trentino Alto Adige dove il calo in volumi raggiunge il 36,8%. Le regioni meridionali, favorite dal clima, registrano, invece, vendite in aumento con incrementi consistenti in Puglia (+13,1%) e Calabria (+14,8%).

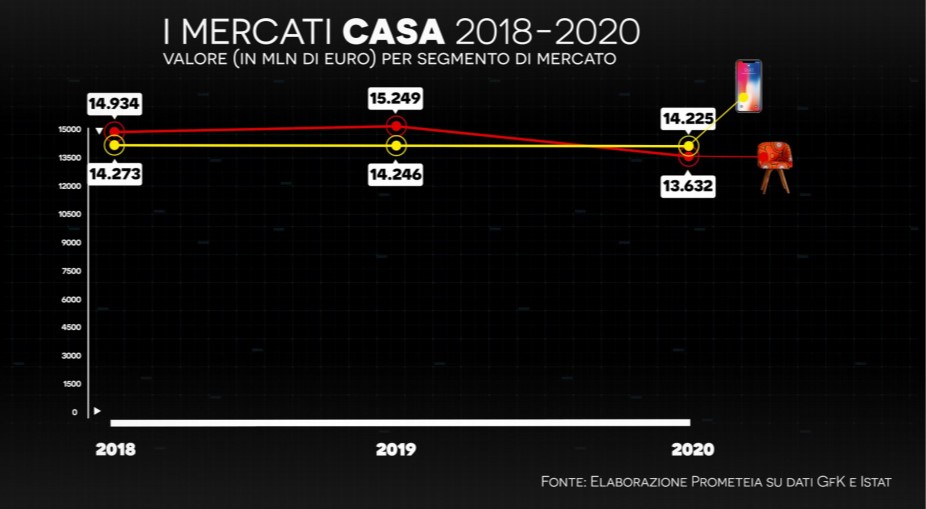

Il settore casa

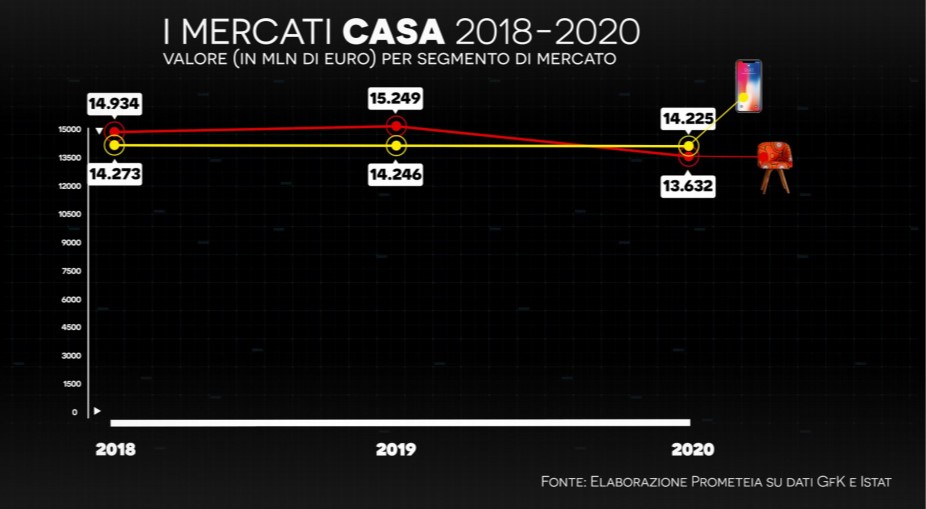

I due grandi comparti del settore casa evidenziano andamenti divergenti: alla dinamica negativa dei mobili (-10,6%) fa da contraltare la perfetta stabilità della tecnologia consumer (-0,1%), come rileva l’Osservatorio Findomestic.

L’arredamento aveva iniziato il 2020 con il piede giusto: il +2% di gennaio e il +2,9% di febbraio sono stati annullati dalle gravissime perdite innescate dal lockdown primaverile, con il -53,4% di marzo e addirittura il -85,5% di aprile. La risalita è lenta e faticosa, ma la tendenza pare ormai avviata in maniera definitiva sui binari della ripresa: il mercato raggiungerà i 13,6 miliardi alla fine dell’anno. L’analisi regionale restituisce la misura precisa del cospicuo contributo al comparto da parte della Lombardia: 2,71 miliardi, in decrescita dell’11%. Nettamente distaccate le regioni al secondo e terzo posto, ovvero il Lazio con 1,31 miliardi (-9,8%) e il Veneto con 1,25 miliardi (-10,9%). Le perdite percentuali più consistenti si registrano in Sardegna (-13%), Basilicata (-12,8%) e Calabria (-12,6%). Il canale online con una crescita del 32% arriva a pesare il 13% all’interno di un mercato in cui le famiglie italiane, da tradizione, continuano a preferire i punti vendita fisici.

Nell’ampio paniere della tecnologia consumer, le performance dei mercati risultano particolarmente variegate. L’impennata dell’information technology (+23,5%) alimenta un giro d’affari complessivo da 2,4 miliardi di euro: si tratta dell’unico segmento con bilanci positivi in tutti i singoli mesi del 2020, con un picco di crescita del 47,8% a maggio. Tra i prodotti di maggior successo figurano le webcam (+60,3%), i pc portatili (+53,1%) e anche i tablet (+20,7%): un chiaro esito della svolta smart del lavoro e dell’istruzione. Dei 2,4 miliardi spesi dagli italiani in I.T., 480 milioni sono concentrati in Lombardia (+30%), 248 in Veneto (+20,9%) e altrettanti in Emilia Romagna (+22,1%). La regione che fa segnare la crescita maggiore è la Liguria con +32,1% (74 milioni totali), mentre nel Lazio l’espansione del mercato si ferma al 17,9% (a quota 202 milioni). Ai numeri dell’I.T. contribuisce lo sviluppo dell’e-commerce, che incide sugli acquisti con una quota del 26,5% segnando un’accelerazione del 53% rispetto allo scorso anno. Nel comparto tech, anche l’andamento dei piccoli elettrodomestici è decisamente favorevole: con un bilancio in aumento del 9,5% il segmento tocca un valore di 1,7 miliardi di euro. La variazione positiva è maturata soprattutto tra maggio e giugno (rispettivamente +36,5% e +36,7%) grazie in particolare alle vendite di tagliacapelli (+60,6%) e robot da cucina (+28,2%), riflesso delle nuove esigenze sviluppate durante il lockdown scattato a marzo. Anche per i piccoli elettrodomestici è in forte crescita l’apporto degli acquisti tramite l’e-commerce: +53,9% in valore e incidenza al 34,8%.

È in sofferenza, invece, il mercato dei grandi elettrodomestici, che scivolano a 3 miliardi complessivi con una contrazione del 5,5%, nonostante lo sprint di prodotti come i congelatori (+30,1%) e le wine cabinet (+36,7%). Negativa è anche la performance della telefonia, che perde il 6,9% arretrando a 5,3 miliardi complessivi, nonostante il boom degli acquisti sul web: +61,9% per un’incidenza del 14%. Pesa, in particolare, il calo degli smartphone (-6,9%), che non è compensato dal notevole incremento delle cuffie (+47,7%) e dei dispositivi wearables (+8,7). Le regioni dove la frenata è più brusca sono l’Umbria (-10,4%), le Marche (-9,1%), il Lazio e la Toscana (entrambe a -9%). La Lombardia guida il giro d’affari del segmento telefonia con una spesa di 1,03 miliardi, in flessione del 6,5%. Più contenuto è il calo dell’elettronica di consumo, che perde il 3,1% in valore attestandosi a 1,8 miliardi di euro: segnano il passo i televisori (-2,8%) e aumentano le casse (+3,6%), mentre tornano in ascesa i droni (+54%). Per i prodotti di elettronica diventano sempre più rilevanti gli acquisti online, con una progressione annua del 41,1% e un peso del 21% sul totale dei consumi del segmento.

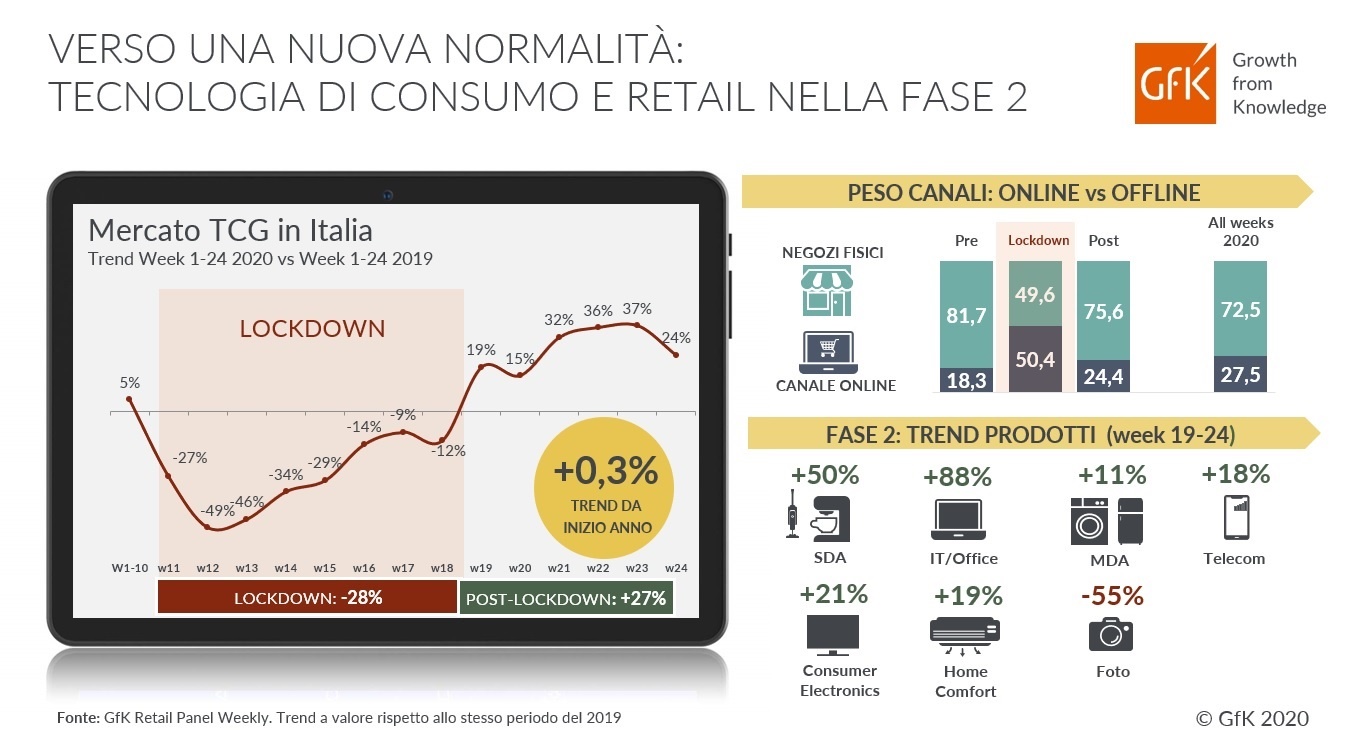

La scalata dell’e-commerce

Oggi oltre la metà degli italiani – per la precisione il 56% – preferisce comprare su Internet anziché in negozio. È la prima volta che i canali digitali scavalcano quelli fisici nelle intenzioni d’acquisto. Tendenza che, seppur condizionata da variabili contingenti come le chiusure delle attività o le limitazioni alla mobilità, si è andata via via consolidando anche con l’allentamento delle restrizioni tant’è che oggi il 44% dichiara di acquistare di più su web rispetto all’era pre-Covid. Da marzo ad oggi, sono tanti gli italiani che hanno acquistato online prodotti mai acquistati precedentemente sul web: il 22% ha fatto per la prima volta la spesa alimentare, l’11% ha acquistato piccoli elettrodomestici, il 10% ha ordinato telefoni, libri, cosmetici e articoli per il fai-da-te e l’8% ha comprato giocattoli e prodotti informatici. Ad aver beneficiato di più del contributo dell’online è proprio il mercato della tecnologia consumer dove l’incremento della spesa sul web (+46%) è riuscito a compensare nei primi 9 mesi dell’anno la riduzione dei consumi sul canale fisico (-8%) permettendo all’intero comparto di chiudere sui livelli del 2019 (-0,1%).

Il credito al consumo

Come certificano i dati Assofin, il mercato registra dopo i primi 10 mesi dell’anno una flessione delle erogazioni del 22,2%: un inevitabile contraccolpo della caduta dei consumi determinata dalla crisi pandemica. Findomestic mostra, alla fine di ottobre, un andamento leggermente migliore rispetto alla media: -20,6%. «Il 2020 era partito con uno slancio positivo – spiega il direttore generale di Findomestic, Gilles Zeitoun -. Nei primi due mesi dell’anno, infatti, si era rilevata una crescita rispetto al 2019. L’effetto lockdown ha frenato la domanda, innescando un calo che, a livello di mercato, ha raggiunto il 65,7% ad aprile. La ripresa è stata difficoltosa, ma Findomestic si è dimostrata in grado di rispondere alle esigenze del pubblico mettendo a punto una strategia imperniata su reattività, adattabilità e concretezza, nel quadro di quella responsabilità che da sempre rappresenta la stella polare delle azioni della nostra società: proprio per questo abbiamo accolto circa 60 mila richieste di sospensione rimborsi e abbiamo proposto ai nostri clienti nuovi prodotti in grado di garantire maggiore flessibilità nella gestione dei rimborsi e completa accessibilità anche attraverso i canali digitali».

Il progetto si fonda sull’attento ascolto dei clienti e sull’evoluzione delle abitudini di consumo e infatti, la definizione dei primi punti vendita della rete di shop-in-shop MediaWorld è stata definita in base alle specificità dei negozi stessi e alle caratteristiche del bacino di clientela che li caratterizza. Per quanto riguarda il roll out, MediaWorld sta lavorando assieme a Bennet con l’obiettivo di inaugurare i primi cinque negozi shop-in-shop entro l’anno, all’interno di store strategici siti in provincia di Torino, Vercelli, Monza Brianza e Milano.

Il progetto si fonda sull’attento ascolto dei clienti e sull’evoluzione delle abitudini di consumo e infatti, la definizione dei primi punti vendita della rete di shop-in-shop MediaWorld è stata definita in base alle specificità dei negozi stessi e alle caratteristiche del bacino di clientela che li caratterizza. Per quanto riguarda il roll out, MediaWorld sta lavorando assieme a Bennet con l’obiettivo di inaugurare i primi cinque negozi shop-in-shop entro l’anno, all’interno di store strategici siti in provincia di Torino, Vercelli, Monza Brianza e Milano. “Gli investimenti in omnicanalità, lo sviluppo dei formati e la continua formazione dei nostri consulenti oggi ci consentono di ampliare il perimetro della nostra rete capillare, promuovendo l’offerta da Experience Champion che ci caratterizza e ponendoci come partner d’elezione nel completare e concretizzare ulteriormente la qualità rappresentata da un’eccellenza come Bennet” ha dichiarato Guido Monferrini, Amministratore Delegato di MediaWorld.

“Gli investimenti in omnicanalità, lo sviluppo dei formati e la continua formazione dei nostri consulenti oggi ci consentono di ampliare il perimetro della nostra rete capillare, promuovendo l’offerta da Experience Champion che ci caratterizza e ponendoci come partner d’elezione nel completare e concretizzare ulteriormente la qualità rappresentata da un’eccellenza come Bennet” ha dichiarato Guido Monferrini, Amministratore Delegato di MediaWorld. “Il consolidamento della partnership tra Bennet e MediaWorld, che queste nuove aperture testimoniano, ci rende molto orgogliosi. Gli eccellenti risultati ottenuti dal primo shop-in-shop aperto all’interno dell’ipermercato Bennet di Montano Lucino, ci confermano che la strategia di arricchire e completare l’offerta commerciale complessiva insieme a MediaWorld è vincente. Fra pochi mesi anche altri punti vendita Bennet potranno godere di una shopping experience e un’offerta di prodotti e servizi ancora più ricca e varia grazie ai MediaWorld Xpress shop-in-shop” ha aggiunto Adriano De Zordi, Amministratore Delegato di Bennet.

“Il consolidamento della partnership tra Bennet e MediaWorld, che queste nuove aperture testimoniano, ci rende molto orgogliosi. Gli eccellenti risultati ottenuti dal primo shop-in-shop aperto all’interno dell’ipermercato Bennet di Montano Lucino, ci confermano che la strategia di arricchire e completare l’offerta commerciale complessiva insieme a MediaWorld è vincente. Fra pochi mesi anche altri punti vendita Bennet potranno godere di una shopping experience e un’offerta di prodotti e servizi ancora più ricca e varia grazie ai MediaWorld Xpress shop-in-shop” ha aggiunto Adriano De Zordi, Amministratore Delegato di Bennet.

A Carugate inoltre sono presenti quattro Experience Zone dedicate alle passioni e preferenze che caratterizzano la clientela locale che saranno palcoscenico di eventi e incontri con influencer ed esperti, oltre alla presenza di un’ampia area espositiva dedicata al grande elettrodomestico:

A Carugate inoltre sono presenti quattro Experience Zone dedicate alle passioni e preferenze che caratterizzano la clientela locale che saranno palcoscenico di eventi e incontri con influencer ed esperti, oltre alla presenza di un’ampia area espositiva dedicata al grande elettrodomestico:

«Si interrompe così la dinamica positiva che durava da sei anni consecutivi – commenta Claudio Bardazzi, responsabile dell’Osservatorio Findomestic -. L’andamento dei consumi riflette i cambiamenti radicali innescati dall’emergenza sanitaria. L’esplosione dello smart working e della didattica digitale integrata ha restituito centralità alla dimensione familiare, orientando il lifestyle verso la funzionalità, la sicurezza e il comfort degli ambienti domestici. Lo spiegano chiaramente due dati: il +30% dei congelatori e il +37% dei wine cabinet. La casa diventa, al contempo, un rifugio e uno spazio sempre più votato al benessere».

«Si interrompe così la dinamica positiva che durava da sei anni consecutivi – commenta Claudio Bardazzi, responsabile dell’Osservatorio Findomestic -. L’andamento dei consumi riflette i cambiamenti radicali innescati dall’emergenza sanitaria. L’esplosione dello smart working e della didattica digitale integrata ha restituito centralità alla dimensione familiare, orientando il lifestyle verso la funzionalità, la sicurezza e il comfort degli ambienti domestici. Lo spiegano chiaramente due dati: il +30% dei congelatori e il +37% dei wine cabinet. La casa diventa, al contempo, un rifugio e uno spazio sempre più votato al benessere».