Ne “Lo stato del Largo Consumo in Italia” NielsenIQ evidenzia mensilmente lo scenario dei consumi e analizza le abitudini di acquisto delle famiglie italiane nella Grande Distribuzione Organizzata. Stando alla ricerca realizzata da NielsenIQ, il mese di novembre 2022 registra un fatturato della distribuzione totale in Italia pari a 6,9 miliardi € con un andamento positivo del +12,2 rispetto allo stesso periodo dell’anno scorso.

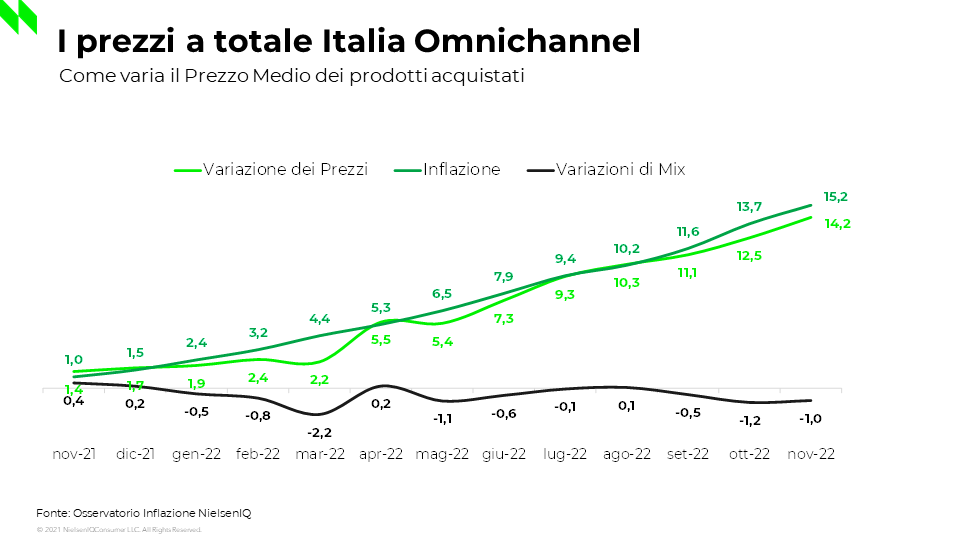

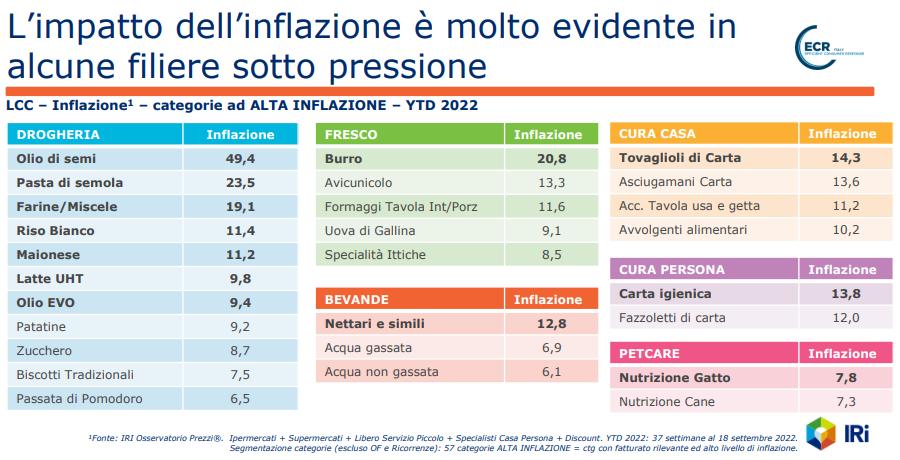

In questo contesto, a novembre 2022 l’inflazione teorica nel Largo Consumo Confezionato (LCC), ovvero il settore di mercato che comprende tutti i beni di consumo primario e i prodotti confezionati dall’industria, si attesta al +15,2%, in risalita rispetto al valore annuale. Dall’altra parte, il mix del carrello della spesa degli italiani ha subito una riduzione pari all’1%, con una variazione reale dei prezzi del 14,2%. Dato ulteriormente in risalita di quasi 2 p.p. rispetto ad ottobre, che già segnalava un +12,5%.

In questo contesto, a novembre 2022 l’inflazione teorica nel Largo Consumo Confezionato (LCC), ovvero il settore di mercato che comprende tutti i beni di consumo primario e i prodotti confezionati dall’industria, si attesta al +15,2%, in risalita rispetto al valore annuale. Dall’altra parte, il mix del carrello della spesa degli italiani ha subito una riduzione pari all’1%, con una variazione reale dei prezzi del 14,2%. Dato ulteriormente in risalita di quasi 2 p.p. rispetto ad ottobre, che già segnalava un +12,5%.

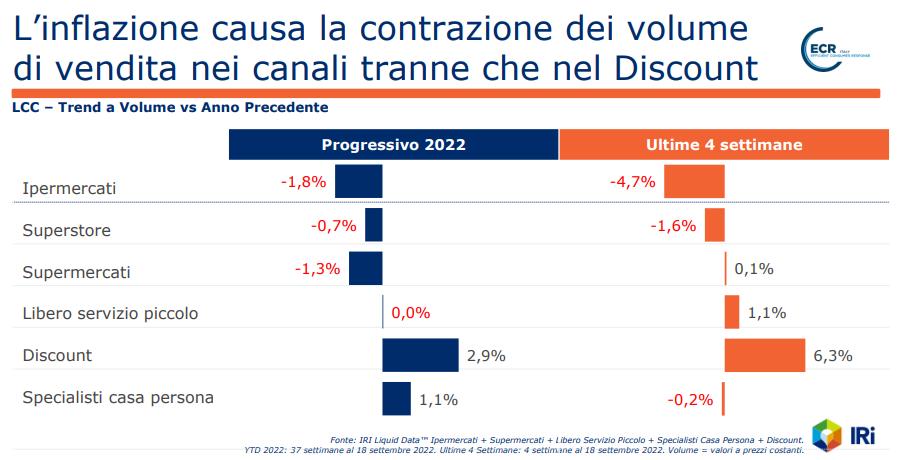

Per il mese di novembre 2022 rispetto allo stesso periodo dell’anno precedente, l’indagine mensile di NielsenIQ, evidenzia l’aumento del fatturato di Discount (+15,3%), seguito da Specialisti Casa&Persona (+15%), Superstore (+12,8%), Supermercati (+11,7%), Liberi Servizi (+10%), e Iper>4500mq (+7,3%).

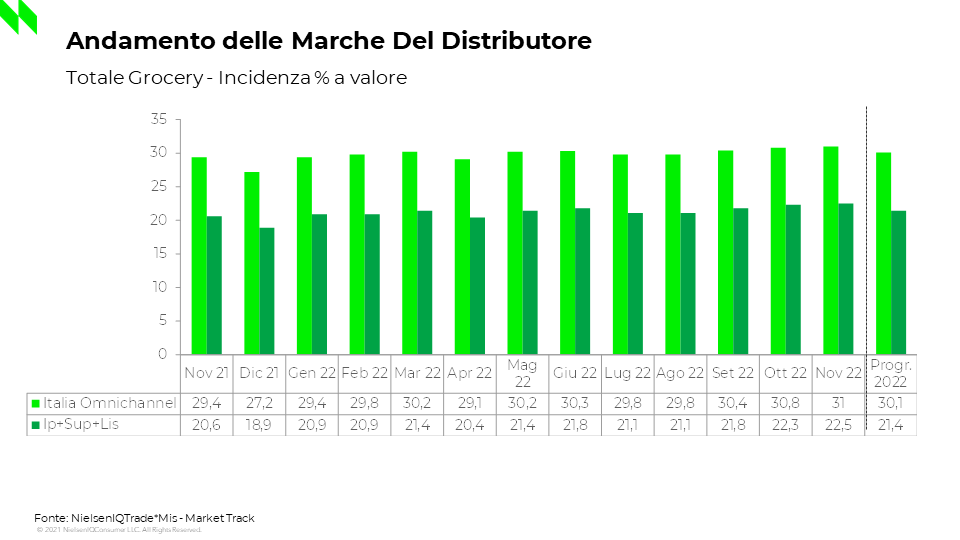

La percentuale delle vendite in promozione (totale Italia) si è attestata su un livello più basso rispetto allo stesso periodo del 2021 (21,6%, -2,8 pp). Infine, il consumo di prodotti a marchio del distributore a novembre 2022 raggiunge la quota del 21,4%, in leggera crescita rispetto al mese scorso pari al 21,3% del LCC nel perimetro Iper, Super e Liberi Servizi (ovvero i supermercati di metratura minore), attestandosi al 30,1% sul totale Italia inclusi i Discount.

Cosa mettono gli italiani nel carrello della spesa

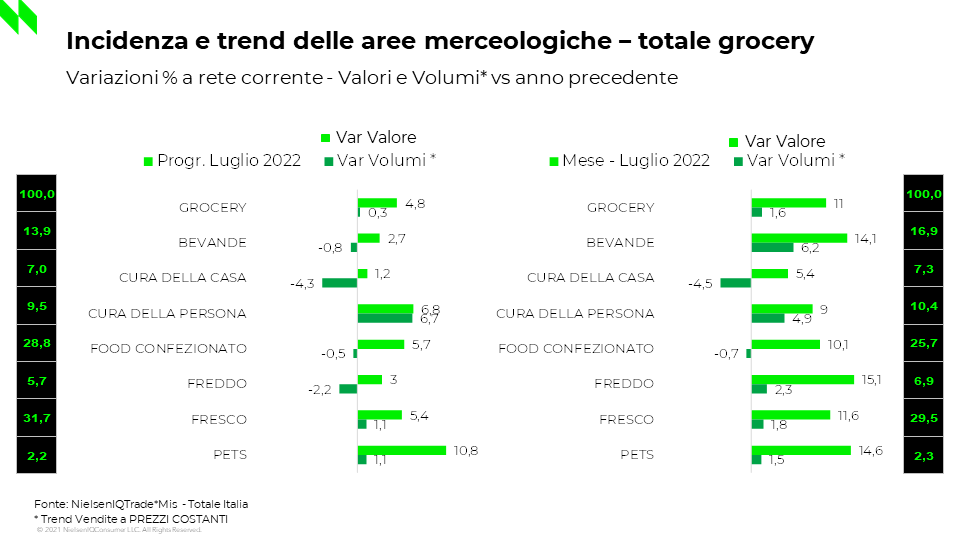

Le aree merceologiche che nel mese di novembre hanno registrato una significativa crescita riguardano soprattutto i prodotti dedicati agli Animali Domestici (+17,7%) e il Cibo Confezionato (+14,6%).

Si conferma il trend positivo per il Fresco nella maggior parte dei canali distributivi, con il Libero Servizio (9,0%) e i Discount (+15,4%) che registrano rispettivamente le tendenze peggiori e migliori. Le categorie più dinamiche sono state Pane & Pasticceria & Pasta (+22,8%) e Formaggi (+19,5%). Il comparto Pescheria invece registra un calo del -1%, ma ci si aspetta una ripresa in vista delle festività. Dall’indagine sugli acquisti natalizi , infatti, è emersa una significativa propensione degli italiani ad acquistare, tra i prodotti premium, soprattutto pesce fresco e frutti di mare (31%).

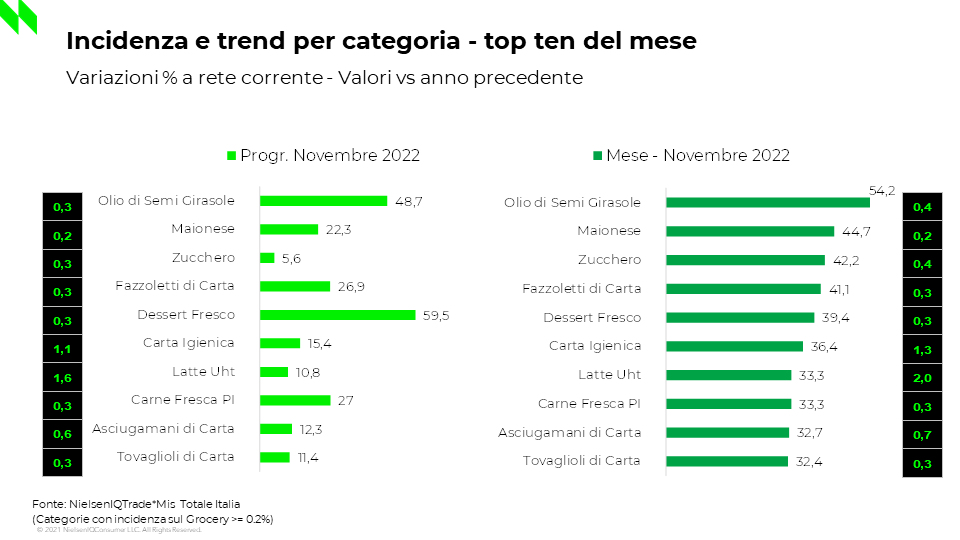

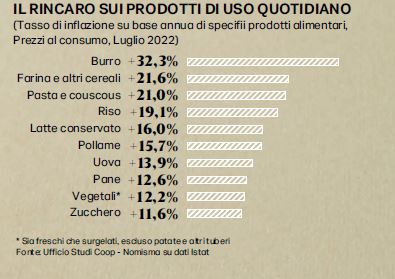

A livello di prodotto guidano la classifica delle TOP10 di NielsenIQ le categorie dell’Olio di Girasole, Maionese e lo Zucchero, che risultano essere quelle che crescono di più in termini di fatturato, grazie principalmente all’inflazione.

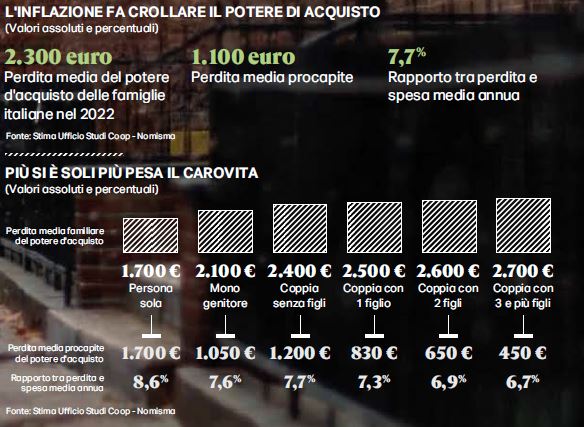

Diversi sono i fenomeni del 2022 rilevati dall’analisi di GS1 Italy e IRI come il calo del potere d’acquisto delle famiglie. L’esplosione dei prezzi delle materie prime, che si riflette sui prezzi finali dei prodotti (+5,8%) e l’aumento dei costi obbligati stanno determinando una forte diminuzione del potere d’acquisto delle famiglie, su cui pesano anche la salita dell’inflazione (+5,7%) e il minor ricorso della GDO alle promozioni (22,5% di quota sulle vendite, il 4,0% in meno rispetto al 2019).

Diversi sono i fenomeni del 2022 rilevati dall’analisi di GS1 Italy e IRI come il calo del potere d’acquisto delle famiglie. L’esplosione dei prezzi delle materie prime, che si riflette sui prezzi finali dei prodotti (+5,8%) e l’aumento dei costi obbligati stanno determinando una forte diminuzione del potere d’acquisto delle famiglie, su cui pesano anche la salita dell’inflazione (+5,7%) e il minor ricorso della GDO alle promozioni (22,5% di quota sulle vendite, il 4,0% in meno rispetto al 2019). Il carrello della spesa è diventato più basic. La ricerca di convenienza da parte del consumatore è visibile anche analizzando la spesa per fascia di prezzo o di posizionamento del prodotto sullo scaffale con le vendite dei primi prezzi in crescita annua di +7,6%, quelle del mainstream di +6,7% e quelle dei prodotti premium in calo di -1,7%. L’aumento dei prezzi ha determinato un rallentamento del trading up del carrello della spesa, anche se i consumatori italiani hanno resistito finanziando gran parte dei rincari sino a fine agosto. È cambiata anche la scelta delle marche, perché i consumatori cercano un equilibrio tra prezzo e qualità. Nella GDO avanzano le private label, di cui cresce anche l’offerta a scaffale (17,4% di quota). I brand industriali, che sono tornati anche a fare innovazione e rinnovare la loro offerta, guadagnano spazio nei discount e negli specialisti casa e persona.

Il carrello della spesa è diventato più basic. La ricerca di convenienza da parte del consumatore è visibile anche analizzando la spesa per fascia di prezzo o di posizionamento del prodotto sullo scaffale con le vendite dei primi prezzi in crescita annua di +7,6%, quelle del mainstream di +6,7% e quelle dei prodotti premium in calo di -1,7%. L’aumento dei prezzi ha determinato un rallentamento del trading up del carrello della spesa, anche se i consumatori italiani hanno resistito finanziando gran parte dei rincari sino a fine agosto. È cambiata anche la scelta delle marche, perché i consumatori cercano un equilibrio tra prezzo e qualità. Nella GDO avanzano le private label, di cui cresce anche l’offerta a scaffale (17,4% di quota). I brand industriali, che sono tornati anche a fare innovazione e rinnovare la loro offerta, guadagnano spazio nei discount e negli specialisti casa e persona.

In base alle elaborazioni di ReStore, l’aumento complessivo delle vendite è di quasi il 3%, a fronte di una diminuzione dei volumi del 6%. Tutti elementi che confermano come l’inflazione abbia condizionato gli acquisti anche sulle piattaforme on line.

In base alle elaborazioni di ReStore, l’aumento complessivo delle vendite è di quasi il 3%, a fronte di una diminuzione dei volumi del 6%. Tutti elementi che confermano come l’inflazione abbia condizionato gli acquisti anche sulle piattaforme on line.

“I discount non sono molto lontani dal recuperare quasi tutto l’aumento dei prezzi di acquisto – ha detto Pedroni – mentre il resto della distribuzione è partita dopo e noi di Coop particolarmente dopo”. Tradotto in numeri, lo scorso luglio il tasso di inflazione dei prezzi al consumo era del +14,4% nel discount contro il +9,1% dei super.

“I discount non sono molto lontani dal recuperare quasi tutto l’aumento dei prezzi di acquisto – ha detto Pedroni – mentre il resto della distribuzione è partita dopo e noi di Coop particolarmente dopo”. Tradotto in numeri, lo scorso luglio il tasso di inflazione dei prezzi al consumo era del +14,4% nel discount contro il +9,1% dei super. Ma quali sono i risultati dei punti vendita Coop in una situazione così complessa? “I canali hanno performance diverse – ha dichiarato Maura Latini, Amministratore Delegato di Coop Italia – anche se tutti hanno beneficiato di un andamento positivo nei mesi estivi. In generale, l’iper perde volumi per via delle sue difficoltà strutturali, purtroppo accentuate dall’aumento del costo dei carburanti, che ostacola lo spostamento dei clienti. Il supermercato tiene, con un recupero importante dal lancio del nostro progetto sul prodotto Coop a cui si è aggiunta la positività del mercato nella stagione calda. Nel complesso, registriamo una crescita dell’1% a volume”.

Ma quali sono i risultati dei punti vendita Coop in una situazione così complessa? “I canali hanno performance diverse – ha dichiarato Maura Latini, Amministratore Delegato di Coop Italia – anche se tutti hanno beneficiato di un andamento positivo nei mesi estivi. In generale, l’iper perde volumi per via delle sue difficoltà strutturali, purtroppo accentuate dall’aumento del costo dei carburanti, che ostacola lo spostamento dei clienti. Il supermercato tiene, con un recupero importante dal lancio del nostro progetto sul prodotto Coop a cui si è aggiunta la positività del mercato nella stagione calda. Nel complesso, registriamo una crescita dell’1% a volume”.

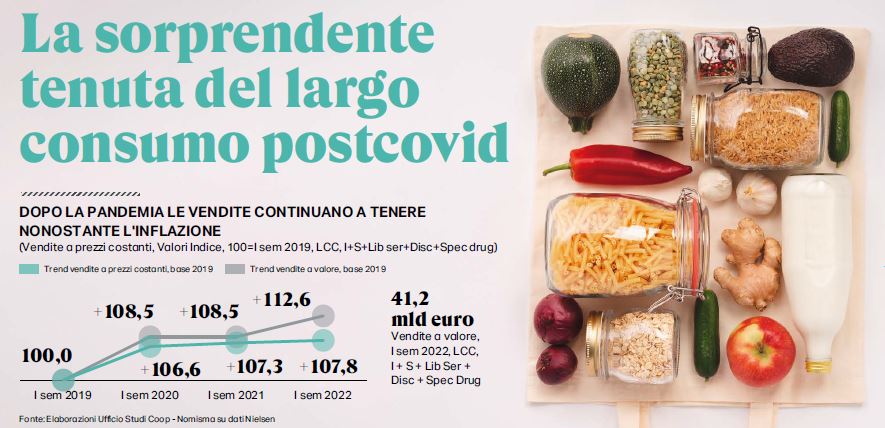

Nei prodotti alimentari lavorati – ha spiegato Albino Russo, Direttore Generale Ancc-Coop (Associazione Nazionale Cooperative di Consumatori) – la dinamica inflattiva è prossima alla doppia cifra, ma ancora inferiore rispetto ad altri Paesi europei (da noi un +10% a fronte del +13,7% della Germania o del +13,5% della Spagna, con la media Ue 27 al 12,8%). Allo stesso tempo in maniera inattesa, nonostante questa spinta dei prezzi, i volumi di vendita hanno tenuto (+7,8% primo semestre 2022 vs 2019), complice la calda e lunga estate italiana, il ritorno del turismo straniero e la capacità della distribuzione moderna di imporsi sugli altri canali di vendita specializzati. Il mercato italiano è però al momento l’unico a mantenere un trend positivo dei volumi: la variazione delle vendite a prezzi costanti di largo consumo confezionato è del +0,5% in Italia, contro -5,4% del Regno Unito, -3,7% della Germania, -2,3% della Francia e -1,3% della Spagna. Questa differenza, come il ritardo nell’incremento dei prezzi, sembra presagire ad una inversione di tendenza imminente.

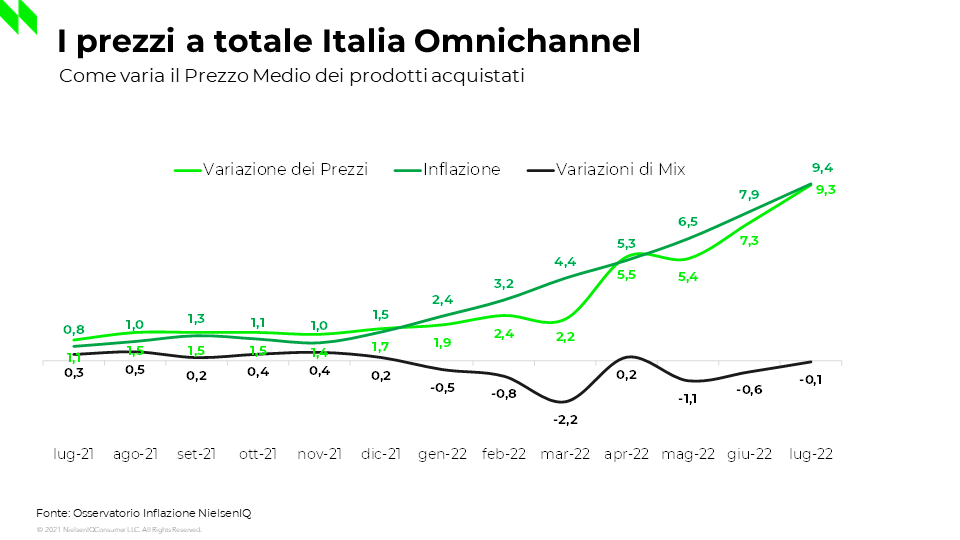

Nei prodotti alimentari lavorati – ha spiegato Albino Russo, Direttore Generale Ancc-Coop (Associazione Nazionale Cooperative di Consumatori) – la dinamica inflattiva è prossima alla doppia cifra, ma ancora inferiore rispetto ad altri Paesi europei (da noi un +10% a fronte del +13,7% della Germania o del +13,5% della Spagna, con la media Ue 27 al 12,8%). Allo stesso tempo in maniera inattesa, nonostante questa spinta dei prezzi, i volumi di vendita hanno tenuto (+7,8% primo semestre 2022 vs 2019), complice la calda e lunga estate italiana, il ritorno del turismo straniero e la capacità della distribuzione moderna di imporsi sugli altri canali di vendita specializzati. Il mercato italiano è però al momento l’unico a mantenere un trend positivo dei volumi: la variazione delle vendite a prezzi costanti di largo consumo confezionato è del +0,5% in Italia, contro -5,4% del Regno Unito, -3,7% della Germania, -2,3% della Francia e -1,3% della Spagna. Questa differenza, come il ritardo nell’incremento dei prezzi, sembra presagire ad una inversione di tendenza imminente. Oltre al tornado, un’altra metafora utilizzata nel Rapporto redatto dall’Ufficio Studi di Ancc-Coop – con la collaborazione scientifica di Nomisma, il supporto di analisi di Nielsen e i contributi originali di Gs1-Osservatorio Immagino, Iri Information Resources, Mediobanca Ufficio Studi, Nomisma Energia, Npd – è assai indicativa: il carrello come un fortino da proteggere e non più una miniera da cui attingere per finanziare altri consumi. Cosa significa? Che gli italiani – per ora – non hanno operato il cosiddetto downgrading degli acquisti, cioè non hanno rivisto al ribasso il mix dei prodotti che comprano. Guardando ai dati dello scorso luglio, a fronte di un’inflazione del +9,4% nel largo consumo confezionato, la variazione dei prezzi medi dei prodotti acquistati è stata del +9,3% e lo 0,1% di differenza è appunto la variazione di mix.

Oltre al tornado, un’altra metafora utilizzata nel Rapporto redatto dall’Ufficio Studi di Ancc-Coop – con la collaborazione scientifica di Nomisma, il supporto di analisi di Nielsen e i contributi originali di Gs1-Osservatorio Immagino, Iri Information Resources, Mediobanca Ufficio Studi, Nomisma Energia, Npd – è assai indicativa: il carrello come un fortino da proteggere e non più una miniera da cui attingere per finanziare altri consumi. Cosa significa? Che gli italiani – per ora – non hanno operato il cosiddetto downgrading degli acquisti, cioè non hanno rivisto al ribasso il mix dei prodotti che comprano. Guardando ai dati dello scorso luglio, a fronte di un’inflazione del +9,4% nel largo consumo confezionato, la variazione dei prezzi medi dei prodotti acquistati è stata del +9,3% e lo 0,1% di differenza è appunto la variazione di mix. Insomma, la situazione è tale da fare presumere che le conseguenze si scarichino anche sul carrello della spesa. Come? Sono 24 milioni e mezzo gli italiani che nonostante l’aumento dei prezzi non sono disposti a scendere a compromessi nelle loro scelte alimentari e nei prossimi mesi prevedono di diminuire la quantità, ma non la qualità del loro cibo. Le stesse marche leader sembrano sacrificabili, rispetto al 2019 hanno registrato una contrazione della quota di mercato passando dal 14,9% di quell’anno al 13,1% 2022 (-1,8 pp), mentre la Mdd continua la sua avanzata, con una quota di mercato che nel 2022 sfiora il 30% (+2,0 rispetto al 2019). Ma questa forse è una delle rare note positive per la Gdo, visto che

Insomma, la situazione è tale da fare presumere che le conseguenze si scarichino anche sul carrello della spesa. Come? Sono 24 milioni e mezzo gli italiani che nonostante l’aumento dei prezzi non sono disposti a scendere a compromessi nelle loro scelte alimentari e nei prossimi mesi prevedono di diminuire la quantità, ma non la qualità del loro cibo. Le stesse marche leader sembrano sacrificabili, rispetto al 2019 hanno registrato una contrazione della quota di mercato passando dal 14,9% di quell’anno al 13,1% 2022 (-1,8 pp), mentre la Mdd continua la sua avanzata, con una quota di mercato che nel 2022 sfiora il 30% (+2,0 rispetto al 2019). Ma questa forse è una delle rare note positive per la Gdo, visto che

Per il mese di luglio 2022 rispetto allo stesso periodo dell’anno precedente, l’indagine mensile di NielsenIQ, evidenzia l’aumento del fatturato di Discount (+11,9%), seguito da Supermercati (+10,8%), Specialisti Casa&Persona (+9,9%) e Liberi Servizi (+7,3%).

Per il mese di luglio 2022 rispetto allo stesso periodo dell’anno precedente, l’indagine mensile di NielsenIQ, evidenzia l’aumento del fatturato di Discount (+11,9%), seguito da Supermercati (+10,8%), Specialisti Casa&Persona (+9,9%) e Liberi Servizi (+7,3%).