Nel 2025 il valore degli acquisti online da parte degli italiani crescerà del +6% e supererà i 62 miliardi di euro. Il settore dei servizi registra una crescita del +8% rispetto al 2024, per un valore di 22 miliardi di euro, mentre l’e-commerce di prodotto segna un incremento del +6% rispetto all’anno precedente, superando i 40 miliardi di euro. Nell’ambito degli acquisti di prodotto, i comparti Food & Grocery e Beauty&Pharma registrano un incremento superiore alla media (con tassi di crescita di circa il 7%) mentre Abbigliamento, Informatica ed Elettronica di consumo e Arredamento e home living presentano una crescita in linea con quella del settore (con tassi compresi tra il +5% e il +6%). Frena la progressione del settore Auto e Ricambi. La penetrazione dell’online sul totale acquisti retail (online+offline) nei prodotti è pari all’11,2%, un incremento di mezzo punto percentuale rispetto al 2024. Questi i dati aggiornati sul mercato e-commerce in Italia, secondo l’ultima indagine dell’Osservatorio eCommerce B2c Netcomm – School of Management del Politecnico di Milano, presentata in occasione della plenaria di apertura della ventesima edizione di Netcomm Forum – nella sua edizione speciale intitolata “The Next 20 Years in 2 Days”.

“In un contesto geopolitico complesso e in continua evoluzione – commenta Roberto Liscia, Presidente di Netcomm, associazione di riferimento del settore e-commerce in Italia – il mercato dell’e-commerce B2C in Italia cresce con costanza, con un valore che supera i 62 miliardi di euro e un aumento dei consumatori digitali che raggiunge i 35,2 milioni nel 2025. Sebbene l’e-commerce sia uno strumento chiave per favorire l’export delle Pmi, l’internazionalizzazione rimane una sfida significativa: oltre il 54% delle imprese italiane fatica a espandersi oltre i confini nazionali per la mancanza di strategie digitali efficaci e dell’innovazione tecnologica necessaria a competere sui mercati globali. A complicare ulteriormente il quadro c’è uno scenario più ampio di sfide sul piano globale, come la possibile introduzione dei dazi da parte degli Stati Uniti, e a farne le spese saranno in primis le Pmi, il cui accesso al mercato statunitense sarà reso ancora più complicato dai costi e dalla gestione burocratica. Nondimeno, il clima di sfiducia e tensione causato da questo scenario porta a una intensificazione del protezionismo digitale, che minaccia la libera circolazione di dati, fondamentali, tra le altre cose, per intercettare i bisogni dei clienti e soddisfare le loro richieste. In uno scenario così variabile e incerto le competenze diventano la vera chiave del futuro. Non parliamo più solo di capacità tecniche o digitali, ma di un insieme complesso e integrato di saperi, attitudini, comportamenti che determinano la capacità di adattarsi, innovare e generare valore che faranno sempre più la differenza nelle organizzazioni”.

“In un contesto geopolitico complesso e in continua evoluzione – commenta Roberto Liscia, Presidente di Netcomm, associazione di riferimento del settore e-commerce in Italia – il mercato dell’e-commerce B2C in Italia cresce con costanza, con un valore che supera i 62 miliardi di euro e un aumento dei consumatori digitali che raggiunge i 35,2 milioni nel 2025. Sebbene l’e-commerce sia uno strumento chiave per favorire l’export delle Pmi, l’internazionalizzazione rimane una sfida significativa: oltre il 54% delle imprese italiane fatica a espandersi oltre i confini nazionali per la mancanza di strategie digitali efficaci e dell’innovazione tecnologica necessaria a competere sui mercati globali. A complicare ulteriormente il quadro c’è uno scenario più ampio di sfide sul piano globale, come la possibile introduzione dei dazi da parte degli Stati Uniti, e a farne le spese saranno in primis le Pmi, il cui accesso al mercato statunitense sarà reso ancora più complicato dai costi e dalla gestione burocratica. Nondimeno, il clima di sfiducia e tensione causato da questo scenario porta a una intensificazione del protezionismo digitale, che minaccia la libera circolazione di dati, fondamentali, tra le altre cose, per intercettare i bisogni dei clienti e soddisfare le loro richieste. In uno scenario così variabile e incerto le competenze diventano la vera chiave del futuro. Non parliamo più solo di capacità tecniche o digitali, ma di un insieme complesso e integrato di saperi, attitudini, comportamenti che determinano la capacità di adattarsi, innovare e generare valore che faranno sempre più la differenza nelle organizzazioni”.

BUONE LE PERFORMANCE DEL FOOD

“Nel 2025, il mercato e-commerce B2c di prodotto continuerà a crescere (+2,1 miliardi di euro rispetto al 2024) anche se a ritmi più contenuti – dichiara Valentina Pontiggia, Direttrice dell’Osservatorio eCommerce B2c Netcomm – Politecnico di Milano –. L’incremento passerà dal +5% del 2024 a un +6% nel corso dell’anno. I settori più performanti nel 2025 saranno il Food&Grocery (+7%) e il Beauty&Pharma (+7%), grazie all’integrazione omnicanale e all’utilizzo di innovazione. In Italia l’e-commerce e più in generale il Retail si trova ora in una fase di consolidamento e i valori di mercato confermano un online un po’ meno vivace rispetto al passato. Questi dati non riflettono, però, il grande lavoro svolto dietro le quinte da molti merchant, i quali sono sempre più impegnati nell’ottimizzazione di processo, nell’introduzione di soluzioni tecnologiche per migliorare sia l’esperienza utente sia le attività di back-end e nella sperimentazione di modalità diverse di interazione con i consumatori e di nuovi modelli di business, molto spesso platform-based. Mentre in passato si puntava esclusivamente sulla vendita dei prodotti, ora attraverso l’e-commerce i brand cercano di instaurare una relazione con il cliente offrendo esperienze sempre più interattive e coinvolgenti”.

“Nel 2025, il mercato e-commerce B2c di prodotto continuerà a crescere (+2,1 miliardi di euro rispetto al 2024) anche se a ritmi più contenuti – dichiara Valentina Pontiggia, Direttrice dell’Osservatorio eCommerce B2c Netcomm – Politecnico di Milano –. L’incremento passerà dal +5% del 2024 a un +6% nel corso dell’anno. I settori più performanti nel 2025 saranno il Food&Grocery (+7%) e il Beauty&Pharma (+7%), grazie all’integrazione omnicanale e all’utilizzo di innovazione. In Italia l’e-commerce e più in generale il Retail si trova ora in una fase di consolidamento e i valori di mercato confermano un online un po’ meno vivace rispetto al passato. Questi dati non riflettono, però, il grande lavoro svolto dietro le quinte da molti merchant, i quali sono sempre più impegnati nell’ottimizzazione di processo, nell’introduzione di soluzioni tecnologiche per migliorare sia l’esperienza utente sia le attività di back-end e nella sperimentazione di modalità diverse di interazione con i consumatori e di nuovi modelli di business, molto spesso platform-based. Mentre in passato si puntava esclusivamente sulla vendita dei prodotti, ora attraverso l’e-commerce i brand cercano di instaurare una relazione con il cliente offrendo esperienze sempre più interattive e coinvolgenti”.

IL PANORAMA ITALIANA DELL’E-COMMERCE

L’e-commerce italiano continua la sua espansione, con un significativo consolidamento come motore di trasformazione del commercio. Secondo i dati dell’Osservatorio Netcomm in collaborazione con Cribis, il numero di imprese italiane con un sito e-commerce è aumentato del 3,4% rispetto al 2024, raggiungendo le 91.000 aziende, con una crescita marcata delle società di capitale (+8,5%). Questi dati evidenziano la maturazione del settore e l’integrazione di strategie digitali avanzate. Le aziende italiane che operano nell’e-commerce sono distribuite principalmente in Lombardia, Lazio e Campania, con Milano, Roma e Napoli come principali hub. Il settore è dominato da micro e piccole imprese, ma anche da aziende di dimensioni più grandi, con una crescente età media, segno di una stabilizzazione del mercato. I settori più rilevanti sono il commercio e i servizi, con un forte coinvolgimento nei settori del beverage, dell’editoria e dei prodotti alimentari. Sul piano della comunicazione, l’82,7% delle aziende è presente sui social media, con Facebook e Instagram come i canali più utilizzati. La digitalizzazione è infatti in forte crescita, con il 67,2% delle aziende che mostra un alto livello di “Digital Attitude”. Tuttavia, oltre il 54% delle imprese presenta ancora un basso livello di internazionalizzazione, con la necessità di sviluppare strategie per esportare maggiormente il Made in Italy. Per quanto riguarda i metodi di pagamento, oltre l’83% delle aziende offre più soluzioni, con un incremento nell’uso di carte di credito, PayPal e metodi come Klarna, a testimonianza dell’interesse per soluzioni di pagamento rateizzate.

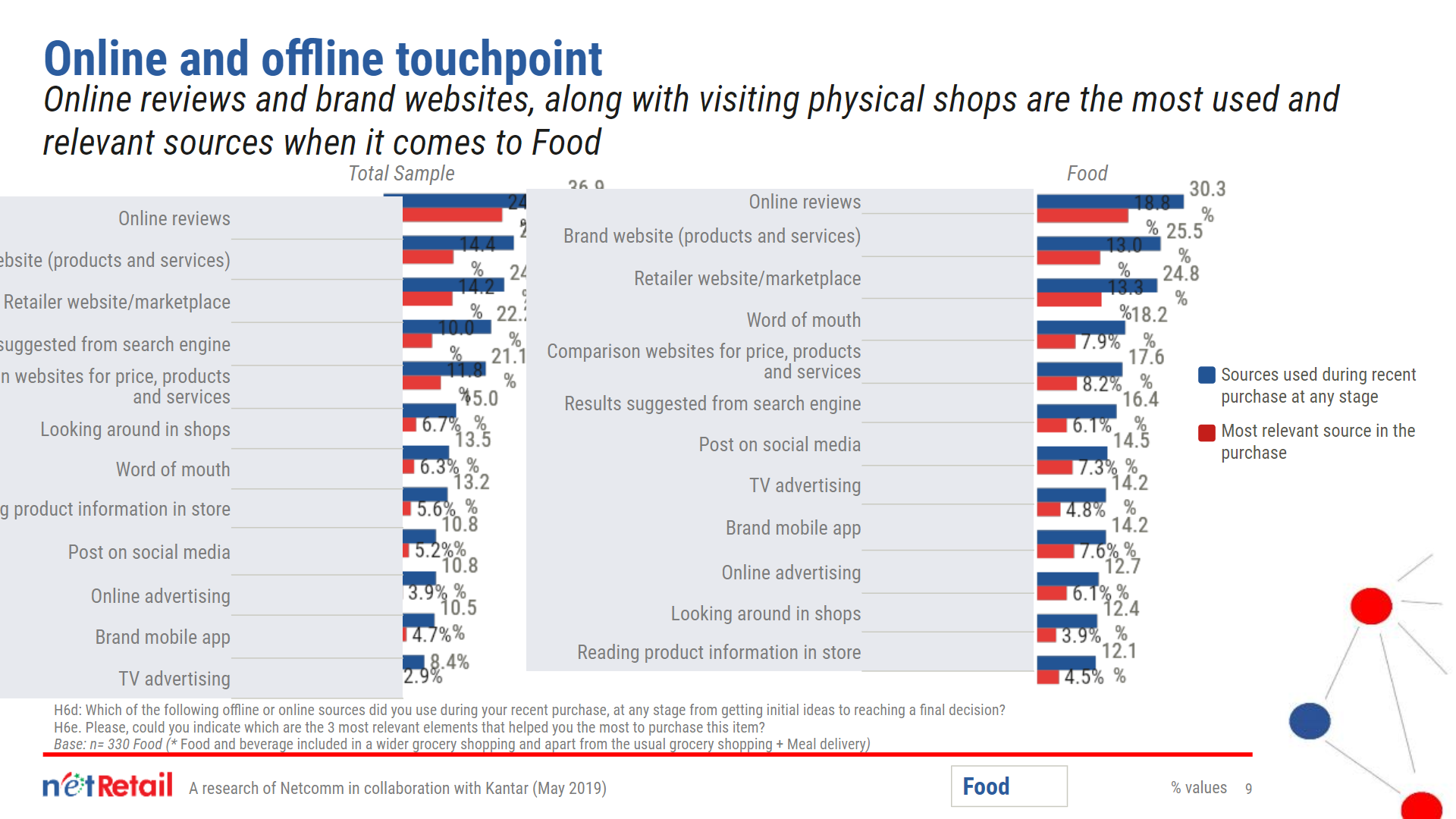

I PRINCIPALI TOUCHPOINT CHE INFLUENZANO L’ACQUISTO ONLINE

Secondo la ricerca NetRetail 2025, che indaga i comportamenti di acquisto digitale degli italiani e sulle prospettive per il commercio omnicanale in Italia, gli italiani che comprano online sono 35,2 milioni nel 2025, con un aumento di 1,5 milioni rispetto allo scorso anno. In questo contesto, gli acquirenti online consultano mediamente 4 touchpoint prima di effettuare un acquisto. Di questi, 2 sono legati a contenuti prodotti direttamente dai brand, come i loro siti web o app (50,3%) e i loro e-commerce (44,2%). I restanti 2 touchpoint sono invece riferiti a contenuti indipendenti, tra cui motori di ricerca (55,7%), recensioni (50%) e comparatori (40%). I social media rimangono una fonte importante di orientamento per circa un acquisto su quattro (29,8%), insieme ai punti vendita e al retail media online, mentre le notifiche push segnano un leggero calo. Inoltre, in base alla categoria di prodotto, si osservano preferenze specifiche: ad esempio, l’uso di AI e chatbot è particolarmente rilevante nell’elettronica e nell’editoria, mentre il retail media offline è più influente nel settore alimentare. Ogni categoria ha quindi un set di touchpoint prioritari, con il sito del brand e l’e-commerce che prevalgono nell’abbigliamento.

PAGAMENTI ONLINE: I TREND IN ITALIA

I metodi di pagamento per gli acquisti online in Italia sono sempre più diversificati. Secondo il report NetRetail 2025, l’89% delle transazioni avviene al momento dell’ordine, con solo l’11% che opta per il pagamento alla consegna o a utilizzo del servizio. I principali strumenti di pagamento sono il Digital Wallet (30,8%), la carta di credito (26,4%) e la prepagata sul sito (23,6%). I pagamenti in contante alla consegna sono in forte declino, rappresentando solo l’1,2%, mentre il bonifico è utilizzato dal 2% degli acquirenti, ma con importi significativamente più alti rispetto alla media. Le aspettative dei consumatori in merito alle transazioni online riguardano soprattutto la sicurezza delle transazioni e la varietà di opzioni di pagamento, con una crescente domanda di soluzioni integrate e flessibili. Sebbene la richiesta di sicurezza sia diminuita negli anni, la varietà nelle modalità di pagamento è rimasta invece una priorità per gli utenti.

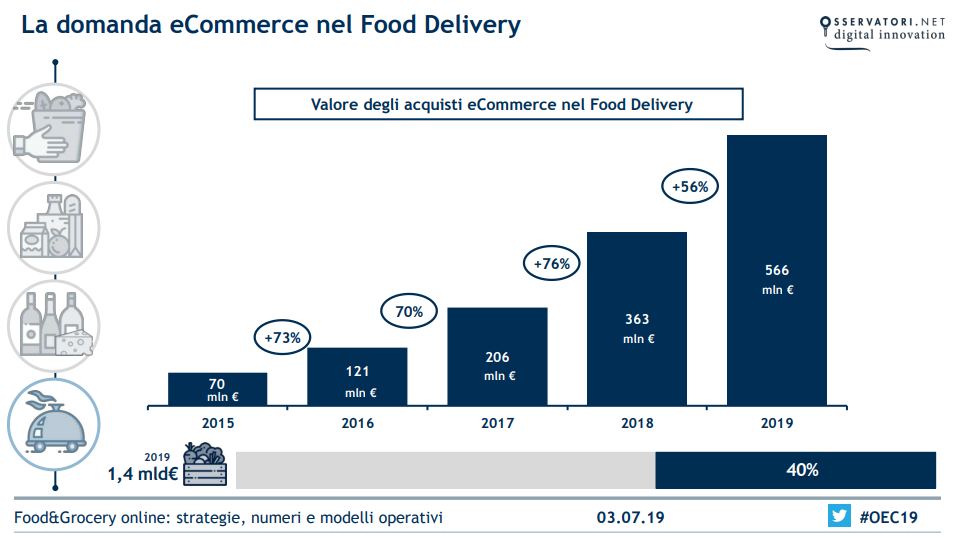

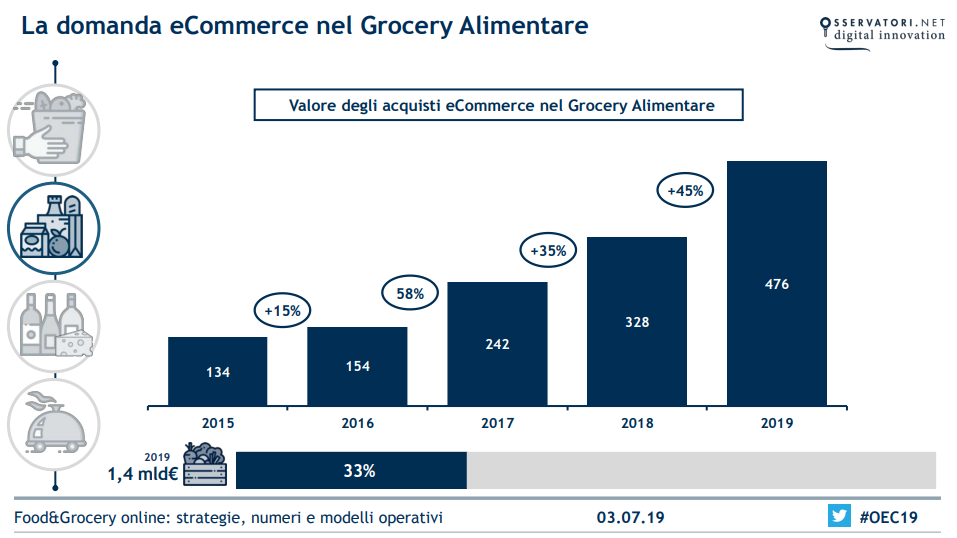

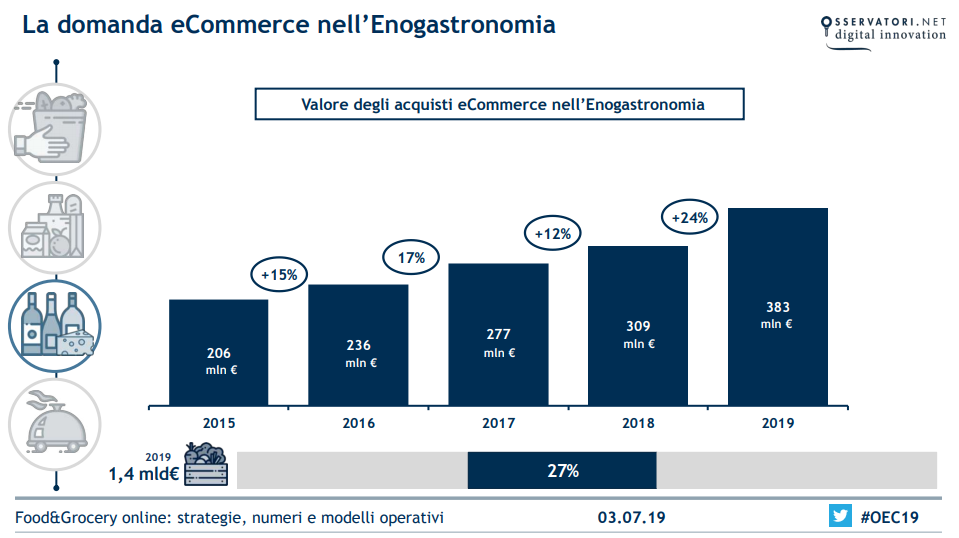

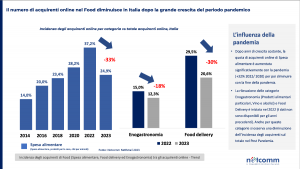

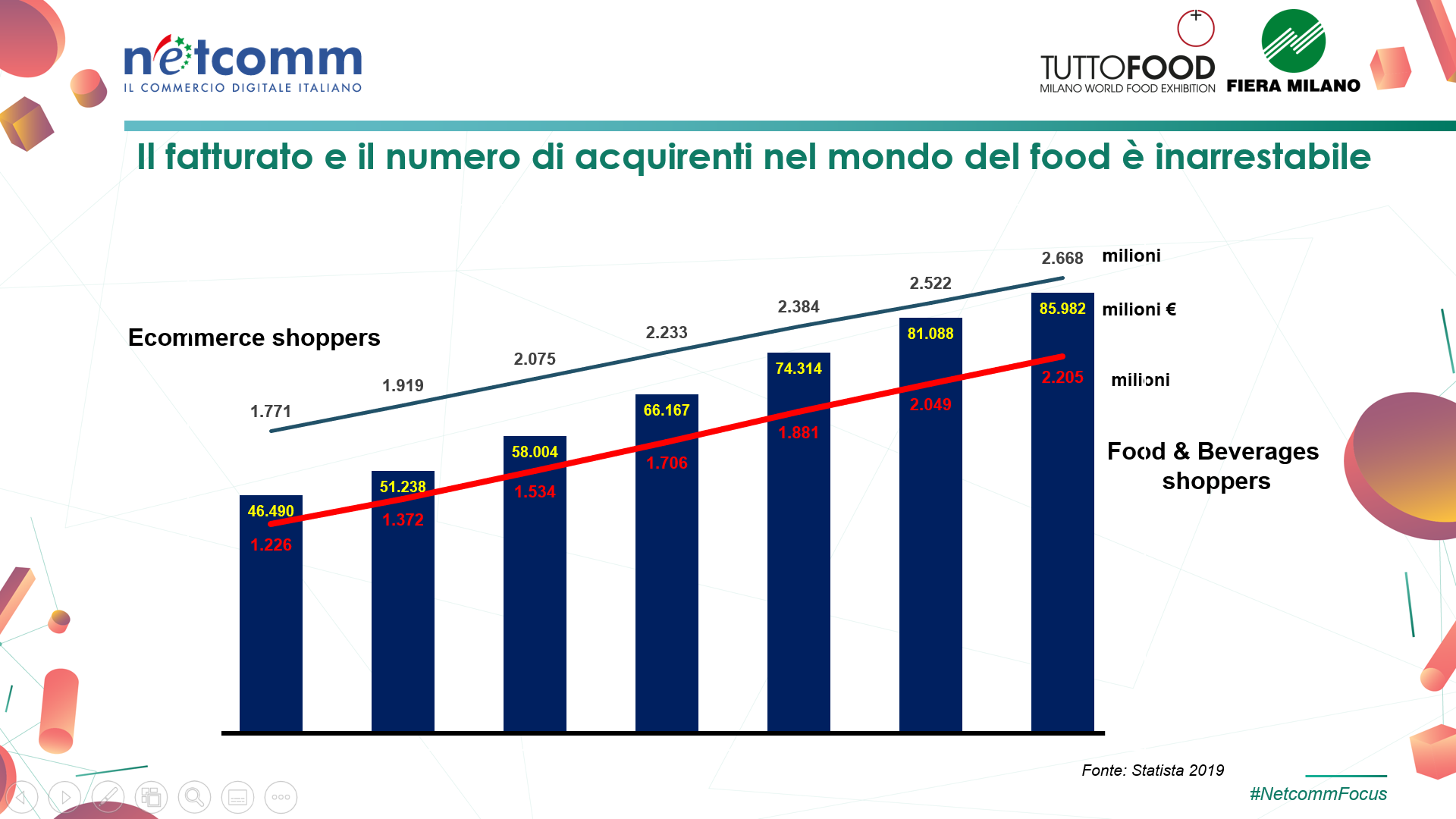

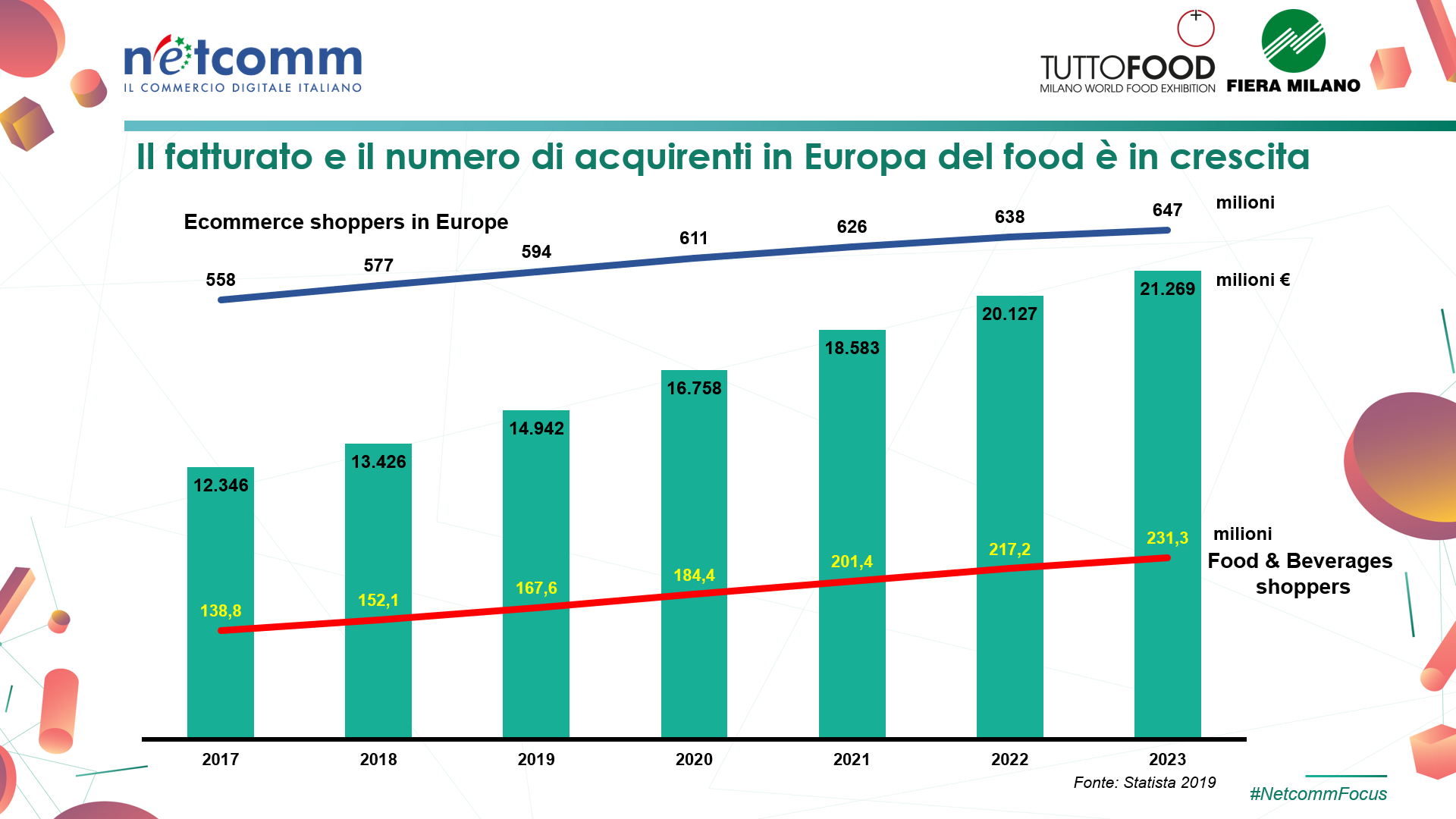

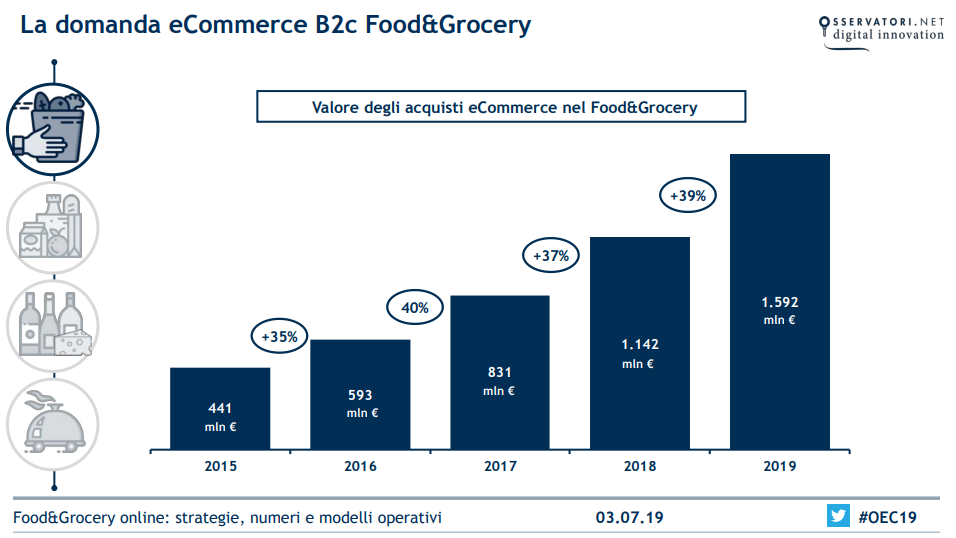

“Durante la pandemia da Covid-19 l’intera filiera agroalimentare ha visto un notevole sviluppo grazie all’introduzione di tecnologie che supportano un potenziamento della stessa e l’integrazione dei suoi diversi attori. La quota di acquirenti di spesa alimentare in Italia ha visto infatti un aumento del 32% nel periodo 2020-2022. L’avvio del trend positivo, anche se in calo rispetto ai numeri ottenuti durante la pandemia, è una conseguenza dell’efficientamento della filiera verso tutti i canali distributivi (GDO, gastronomia e Horeca) e dell’introduzione di tecnologie abilitanti come l’AI e gli strumenti legati alla blockchain, particolarmente efficaci nel processo di tracciabilità dei prodotti. Oggi il settore del Food Delivery rientra tra le categorie che più hanno incrementato la quota di vendite online nel biennio 2022-2023 proprio grazie all’aumento dell’offerta e al progressivo miglioramento di servizi di consegna, con particolare attenzione alla velocità, alla capillarità, al contenimento dei costi e alla fornitura di servizi a valore aggiunto”, ha commentato Roberto Liscia, Presidente di Netcomm.

“Durante la pandemia da Covid-19 l’intera filiera agroalimentare ha visto un notevole sviluppo grazie all’introduzione di tecnologie che supportano un potenziamento della stessa e l’integrazione dei suoi diversi attori. La quota di acquirenti di spesa alimentare in Italia ha visto infatti un aumento del 32% nel periodo 2020-2022. L’avvio del trend positivo, anche se in calo rispetto ai numeri ottenuti durante la pandemia, è una conseguenza dell’efficientamento della filiera verso tutti i canali distributivi (GDO, gastronomia e Horeca) e dell’introduzione di tecnologie abilitanti come l’AI e gli strumenti legati alla blockchain, particolarmente efficaci nel processo di tracciabilità dei prodotti. Oggi il settore del Food Delivery rientra tra le categorie che più hanno incrementato la quota di vendite online nel biennio 2022-2023 proprio grazie all’aumento dell’offerta e al progressivo miglioramento di servizi di consegna, con particolare attenzione alla velocità, alla capillarità, al contenimento dei costi e alla fornitura di servizi a valore aggiunto”, ha commentato Roberto Liscia, Presidente di Netcomm.

“ll Delivery Index è la prima ricerca in Italia a promuovere la condivisione di dati sulle spedizioni e-commerce tra gli operatori del settore, fattore cruciale per ottenere risultati rappresentativi dell’intero mercato e-commerce italiano”, ha commentato Roberto Liscia, Presidente di Netcomm, che aggiunge: “Dai dati emerge, ad esempio, la stretta relazione tra la scelta dei consumatori rispetto alla modalità di consegna e la capillarità dei punti di ritiro – più fitta nei centri urbani maggiormente abitati. Questa frattura tra grandi città e piccoli centri nella possibilità di accedere a diverse opzioni di consegna evidenzia la necessità di incentivare lo sviluppo di accordi e infrastrutture per la realizzazione di punti di ritiro su tutto il territorio, che portano benefici sia economici sia ambientali. Infatti, da una parte, sono essenziali per venire incontro alle diverse esigenze dei clienti dando così un ulteriore impulso alla crescita del commercio multicanale; dall’altra, le spedizioni in un punto di ritiro consentono di raggruppare un maggior numero di ordini in un’unica consegna, ottimizzando il numero di viaggi e diminuendo, di conseguenza, il consumo di carburante”.

“ll Delivery Index è la prima ricerca in Italia a promuovere la condivisione di dati sulle spedizioni e-commerce tra gli operatori del settore, fattore cruciale per ottenere risultati rappresentativi dell’intero mercato e-commerce italiano”, ha commentato Roberto Liscia, Presidente di Netcomm, che aggiunge: “Dai dati emerge, ad esempio, la stretta relazione tra la scelta dei consumatori rispetto alla modalità di consegna e la capillarità dei punti di ritiro – più fitta nei centri urbani maggiormente abitati. Questa frattura tra grandi città e piccoli centri nella possibilità di accedere a diverse opzioni di consegna evidenzia la necessità di incentivare lo sviluppo di accordi e infrastrutture per la realizzazione di punti di ritiro su tutto il territorio, che portano benefici sia economici sia ambientali. Infatti, da una parte, sono essenziali per venire incontro alle diverse esigenze dei clienti dando così un ulteriore impulso alla crescita del commercio multicanale; dall’altra, le spedizioni in un punto di ritiro consentono di raggruppare un maggior numero di ordini in un’unica consegna, ottimizzando il numero di viaggi e diminuendo, di conseguenza, il consumo di carburante”.

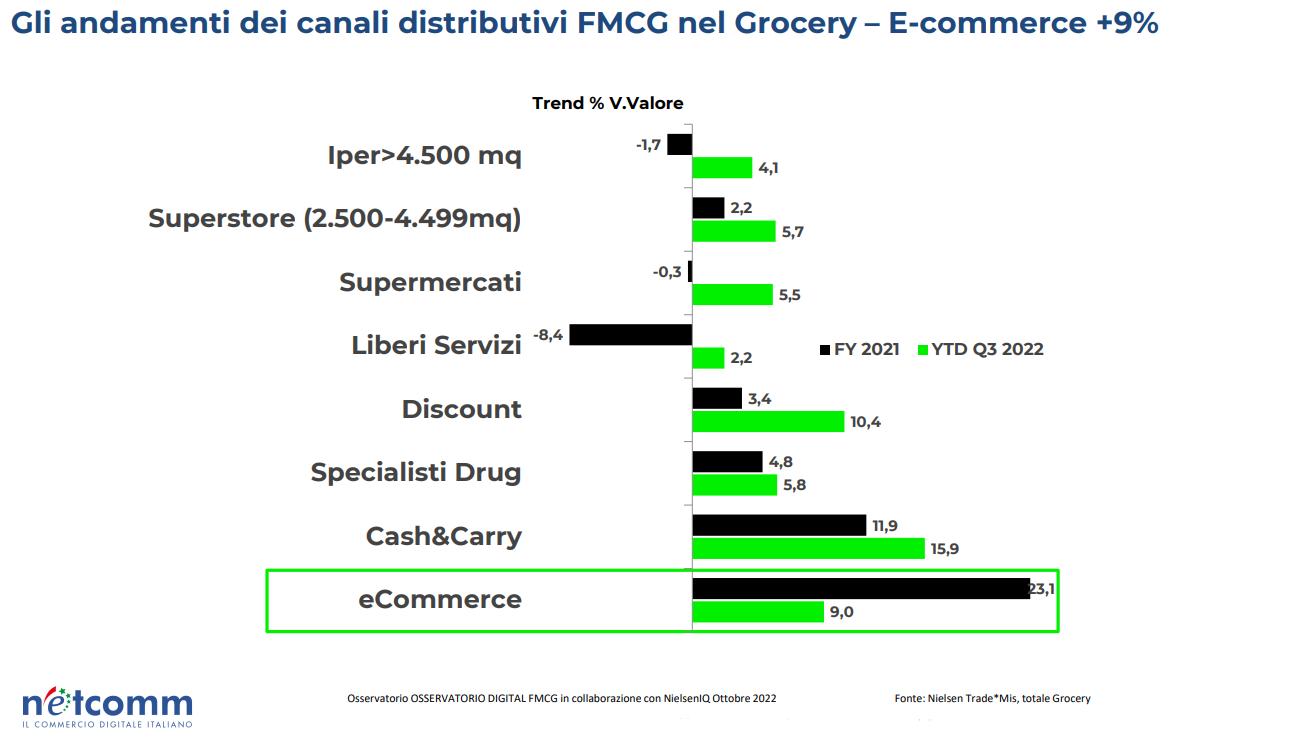

Spiega Roberto Liscia, Presidente di Netcomm: “Lo scenario macro-economico odierno, soprattutto per effetto dell’inflazione che registriamo, sconta un incremento di costi sull’intera filiera agro-alimentare. Si tratta di rincari che è inevitabile che ricadano anche sugli operatori online e che si sommano a un maggior rialzo dei costi di trasporto e consegna. È chiaro che ci troviamo a esplorare una nuova fase e stadio dell’eCommerce, in cui i canali digitali si sono consolidati come abitudine di consumo fondamentale per 33,3 milioni di persone. Ma va anche osservato che se la pandemia ha dato una spinta enorme all’eCommerce, è anche vero che l’eCommerce ha sdoganato gli acquisti multicanale, con un italiano su quattro che dichiara di aver comprato sia online che nei negozi fisici da una stessa insegna. Proprio incontri come quello odierno creano per tutti gli attori della filiera – dalle aziende produttrici, agli intermediari, fino ad arrivare alle aziende distributrici – il territorio comune per discutere ed efficientare le attuali logiche produttive, commerciali e di operation. Esistono best practices, che prevedono nuovi paradigmi nell’erogare l’offerta, attraverso tecnologie promettenti come la robotizzazione del delivery, ma anche progetti altamente innovativi e sostenibili a fronte di considerevoli investimenti lungo tutta la supply chain”.

Spiega Roberto Liscia, Presidente di Netcomm: “Lo scenario macro-economico odierno, soprattutto per effetto dell’inflazione che registriamo, sconta un incremento di costi sull’intera filiera agro-alimentare. Si tratta di rincari che è inevitabile che ricadano anche sugli operatori online e che si sommano a un maggior rialzo dei costi di trasporto e consegna. È chiaro che ci troviamo a esplorare una nuova fase e stadio dell’eCommerce, in cui i canali digitali si sono consolidati come abitudine di consumo fondamentale per 33,3 milioni di persone. Ma va anche osservato che se la pandemia ha dato una spinta enorme all’eCommerce, è anche vero che l’eCommerce ha sdoganato gli acquisti multicanale, con un italiano su quattro che dichiara di aver comprato sia online che nei negozi fisici da una stessa insegna. Proprio incontri come quello odierno creano per tutti gli attori della filiera – dalle aziende produttrici, agli intermediari, fino ad arrivare alle aziende distributrici – il territorio comune per discutere ed efficientare le attuali logiche produttive, commerciali e di operation. Esistono best practices, che prevedono nuovi paradigmi nell’erogare l’offerta, attraverso tecnologie promettenti come la robotizzazione del delivery, ma anche progetti altamente innovativi e sostenibili a fronte di considerevoli investimenti lungo tutta la supply chain”.

Ad ogni modo vale senz’altro la pena di analizzarne la composizione e le prospettive di crescita, con l’ausilio della fotografia scattata dall’Osservatorio eCommerce B2c, giunto alla diciannovesima edizione e promosso dalla School of Management del Politecnico di Milano e da Netcomm.

Ad ogni modo vale senz’altro la pena di analizzarne la composizione e le prospettive di crescita, con l’ausilio della fotografia scattata dall’Osservatorio eCommerce B2c, giunto alla diciannovesima edizione e promosso dalla School of Management del Politecnico di Milano e da Netcomm.