Il live shopping sta emergendo come la soluzione ideale per integrare la forza dei social media con l’efficacia dell’e-commerce. La ricerca ‘Live Shopping: la rivoluzione dell’e-commerce’ condotta da Nielsen per Bazr, app di live social commerce, svela come gli italiani si stiano lasciando conquistare da questo nuovo modo di acquistare, pronto a rivoluzionare le regole dello shopping online. Lo studio ha coinvolto 2.060 persone tra i 18 e i 44 anni che hanno effettuato acquisti online di recente e seguono influencer, per riuscire a prevedere come due mondi già oggi strettamente connessi – e-commerce e social media – potranno cambiare nel breve termine le abitudini di acquisto in Italia.

E-commerce tra comodità e sfide: i pro e i contro dell’acquisto online

Non è certo un mistero che il digitale sia diventato fondamentale per il retail e che l’e-commerce sia sempre più apprezzato dagli utenti. Secondo l’indagine, gli acquirenti online ne apprezzano principalmente la comodità di fare acquisti e il risparmio di tempo (67%), la possibilità di confrontare facilmente prezzi e recensioni (63%) e l’ampia varietà di prodotti disponibili (51%). Tuttavia, gli stessi acquirenti online che da un lato ne enfatizzano i molteplici pregi, dall’altro evidenziano alcuni fattori che frenano l’acquisto: un intervistato su due (49%) lamenta la mancata corrispondenza dei prodotti con le descrizioni e le immagini presenti online, e un’altra grande fetta segnala come difetto dell’e-commerce l’inaffidabilità delle recensioni (44%). Tra gli ostacoli significativi gli intervistati menzionano anche limiti strutturali o logistici come l’utilizzo della carta di credito online (indicato dal 30% degli intervistati), eventuali problematiche nel reso (31%) e tempi e costi delle spedizioni (45%),

Social media protagonisti del percorso d’acquisto digitale

Il mondo dei social media ha conquistato un ruolo chiave nei comportamenti e nelle decisioni di acquisto delle persone: per quasi la totalità degli intervistati (93%) le piattaforme che usano influenzano significativamente lo shopping digitale a vari livelli, dalla conoscenza di nuovi prodotti (78%) alla scoperta di nuovi trend e articoli di successo (66%) fino alla consultazione di commenti e recensioni sui prodotti da acquistare (63%).

Tra social ed e-commerce: quasi la metà degli acquisti non si concretizza

La ricerca di Nielsen per Bazr mette in luce che tra i social media e l’e-commerce si perde la metà delle conversioni in acquisto: ben il 48% degli intervistati, quando intercetta sui social network un prodotto potenzialmente interessante, alla fine non lo compra. Escludendo chi decide di non acquistare o si orienta su un articolo differente (11%), una quota significativa di utenti (37%, con un picco del 43% nella fascia 18-24 anni) dimentica il nome del prodotto (17%), non sa dove trovare l’articolo (13%) o addirittura ritiene l’esperienza di acquisto frustrante (1%).

L’ascesa dei contenuti live: autenticità e interazione guidano la crescita

I contenuti live stanno guadagnando sempre più popolarità: il 46% degli intervistati che seguono le live ne ha aumentato la fruizione nell’ultimo anno. Tra i motivi principali vi sono l’intrattenimento (33%), il senso di community (35%) e la possibilità di interagire direttamente con creator o celebrità (39%). Inoltre, il 37% apprezza la spontaneità e autenticità dei conduttori, con picchi del 42% tra i giovani di 18-24 anni.

Live shopping: la nuova frontiera dello shopping digitale

Dall’indagine emerge quindi l’interesse verso nuove modalità di acquisto digitali, come il live shopping: il 58% degli intervistati lo conosce e uno su due (49%) è propenso a utilizzarlo in futuro. Il live shopping rappresenta un’opportunità per scoprire i prodotti in modo innovativo, chiarire dubbi o incertezze, aumentando così la fiducia nell’acquisto. Nello specifico, tra le caratteristiche principali ricercate, il 36% del campione apprezzerebbe il fatto di poter vedere il prodotto “dal vivo”, superando così i limiti delle schede prodotto e descrizioni statiche che caratterizzano l’e-commerce tradizionale; per un terzo degli utenti invece è importante avere la possibilità di capire se il presentatore è sincero durante la live e desidererebbe fare acquisiti in modo più pratico e immediato su un’unica piattaforma, senza dover visitare altre pagine, siti o app.

“Questa indagine conferma quello che noi di Bazr abbiamo intuito fin dall’inizio: esiste una grande opportunità di trasformare l’esperienza d’acquisto online, rendendola più autentica, interattiva e vicina alle persone – spiega Simone Giacomini, Founder di Bazr -. Bazr nasce proprio per colmare i divari che ancora frenano gli utenti, unendo l’intrattenimento spontaneo e diretto delle live sui social alla comodità di acquistare immediatamente, in modo sicuro e senza interruzioni. Crediamo che il nostro arrivo in Italia non sia solo un’evoluzione, ma una rivoluzione: stiamo creando un nuovo spazio di dialogo tra brand, creator e consumatori, capace di riportare quel calore e quella fiducia che solo lo shopping fisico sa offrire, ma con tutta la potenza dell’online. I dati lo dimostrano: il futuro dell’e-commerce è più umano, ed è già qui con Bazr”.

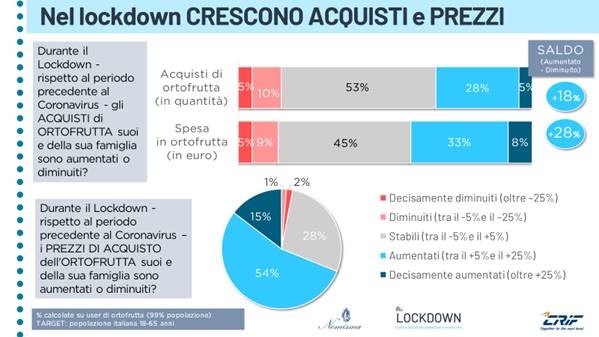

Fonte: Osservatorio Nomisma The World After LOCKDOWN

Fonte: Osservatorio Nomisma The World After LOCKDOWN