La guerra commerciale con gli Usa è ufficialmente cominciata: sono oltre 100 i Paesi su cui impatteranno i dazi voluti da Donald Trump e tra questi c’è ovviamente l’Italia. Brilla l’assenza nell’elenco di Russia e Corea del Nord, come ha rimarcato già nelle prime ore la stampa internazionale. In sintesi, a partire dal 5 aprile gli Usa applicheranno dazi del 10% su tutte le importazioni e per alcune nazioni – per esempio il Regno Unito – questa sarà l’unica misura adottata. Dal 9 aprile entreranno in vigore tariffe più pesanti e differenziate per una sessantina di Paesi: nel caso dell’Unione Europea – e dell’Italia, dunque – saranno pari al 20%, mentre il 34% annunciato per la Cina dovrebbe andarsi ad aggiungere al 20% già previsto, portando il totale a ben il 54%. Anche per l’Unione Europea e l’Italia le nuove tariffe si vanno a sommare a quelle già applicate per le singole merci. La conta dei danni per il nostro Paese è subito iniziata, accompagnata anche da proposte per affrontare l’emergenza: “Con i sanguinosi dazi americani al 20% il mercato dovrà tagliare i propri ricavi di 323 milioni di euro all’anno – dichiara Lamberto Frescobaldi, Presidente di Unione italiana vini (Uiv) – pena l’uscita dal mercato per buona parte delle nostre produzioni. Perciò Uiv è convinta della necessità di fare un patto tra le nostre imprese e gli alleati commerciali d’oltreoceano che più di noi traggono profitto dai vini importati; serve condividere l’onere dell’extra-costo ed evitare di riversarlo sui consumatori”.

UIV AUSPICA UNA REAZIONE DI FILIERA

UIV AUSPICA UNA REAZIONE DI FILIERA

Secondo un’analisi dell’Osservatorio Uiv, l’unica soluzione è infatti da ricercare lungo la filiera, con il mercato – dalla produzione fino a importatori e distributori – che dovrebbe farsi carico di un taglio dei propri ricavi per un valore pari a 323 milioni di euro (su un totale di 1,94 miliardi) e mantenere così gli attuali assetti di pricing. Sempre in base ai calcoli di Uiv, ben il 76% delle 480 milioni di bottiglie tricolori spedite lo scorso anno verso gli Stati Uniti si trova in “zona rossa” con una esposizione sul totale delle spedizioni superiore al 20%. I picchi si registrano per il Moscato d’Asti (60%), il Pinot grigio (48%), il Chianti Classico (46%), i rossi toscani Dop al 35%, i piemontesi al 31%, così come il Brunello di Montalcino, per chiudere con il Prosecco al 27% e il Lambrusco. In totale sono 364 milioni di bottiglie, per un valore di oltre 1,3 miliardi di euro, ovvero il 70% dell’export italiano verso gli Stati Uniti. Per Paolo Castelletti, Segretario Generale di Uiv (nella foto in alto), “Rispetto ai partner europei, l’Italia presenta due principali fattori di rischio: da una parte la maggiore esposizione netta sul mercato statunitense, pari al 24% del valore totale dell’export contro il 20% della Francia e l’11% della Spagna. Dall’altra, una lista di prodotti più sensibili su questo mercato, sia in termini di esposizione, che di prezzo medio a scaffale: solo il 2% delle bottiglie tricolori vendute in America vanta un price point da vino di lusso, mentre l’80% si concentra nelle fasce “popular”, che tradotto in prezzo/partenza significa in media poco più di 4 euro al litro”.

CENTROMARCA AVVIA UN’INDAGINE SUL FRONTE INDUSTRIALE

Dal canto suo, Centromarca ha avviato un’indagine rapida per misurare l’impatto che i dazi americani avranno sull’industria di marca e fornire dati utili in sede nazionale ed europea. “Nel settore del largo consumo il prezzo è una componente significativa – sottolinea Vittorio Cino, Direttore Generale di Centromarca –. Le conseguenze non dovrebbero essere omogenee: ogni merceologia ha specifiche dinamiche di esportazione, variabili produttive e commerciali. Per esempio, ci sono diverse elasticità della domanda alle variazioni di prezzo che i dazi potranno determinare per i consumatori. Certo la scelta statunitense crea una discontinuità senza precedenti nel mercato globale: ci vorrà tempo e un’attività diplomatica di vasta portata per recuperarla”.

GLI EFFETTI SUI COMPORTAMENTI DEL CONSUMATORE STATUNITENSE

Secondo una ricerca, condotta in questi giorni negli Stati Uniti da YouGov per Centromarca, circa la metà dei consumatori americani utilizza prodotti grocery italiani: il 14% lo fa ogni settimana, il 25% mensilmente. Tra i prodotti usati abitualmente, nelle prime cinque posizioni troviamo pasta (50% di citazioni), seguita da olio di oliva (46%), formaggi (38%), salse (37%) e vino (33%). In merito all’effetto dazi solo il 16% dei consumatori afferma di essere disposto a pagare di più per acquistare prodotti grocery italiani, il 48% afferma di essere disposto a spendere la stessa cifra che sborsa per altri prodotti, il 10% vorrebbe investire di meno, il 26% non ha un’opinione precisa. Fatto cento coloro che consumano prodotti grocery made in Italy, il 47% asserisce che in caso di aumento dei dazi manterrebbe la quantità di prodotti italiani acquistati, mentre il 30% la ridurrebbe. Tra gli elementi che guidano l’acquisto di prodotti italiani primeggiano qualità percepita, reputazione della marca e rapporto qualità/prezzo.

L’EXPORT DI PRODOTTI DI LARGO CONSUMO NEGLI STATI UNITI

Alcuni dati elaborati da Nomisma per Centromarca descrivono l’importanza dello sbocco statunitense per le produzioni grocery alimentari e non food italiane. Tra il 2023 e il 2024 l’incremento delle importazioni a valore negli Usa è stato del +16%, da 8,5 a 9,9 miliardi di euro. In dettaglio, l’alimentare cresce da 6,8 a 8,0 miliardi di euro e i prodotti per la cura della casa e della persona da 1,7 a 1,9 miliardi di euro. Nel decennio 2014 – 2024 il fatturato grocery complessivo è passato da 3,8 a 9,9 miliardi di euro, pari a una crescita del +161%. Le analisi mostrano che nel 2024 il peso degli Usa sull’export italiano food & beverage era pari al 12%; 13% per i prodotti cura casa/persona. Il 72% dell’export di sidro italiano (spesso usato come intermedio di lavorazione) ha come canale di sbocco gli states. Seguono: acque minerali (41%), olio di oliva (32%), aceti (30%), liquori (26%), vini fermi/frizzanti (25%), spumanti (24%), formaggi duri/semi duri (19%), profumi/fragranze (18%), pasta (16%), trucchi/prodotti di bellezza (15%), conserve di pomodoro (7%). Per il 54% dei consumatori statunitensi acquistare un prodotto alimentare di marca italiana è sinonimo di bontà, per il 49% di qualità delle materie prime, per 36% di sicurezza e tutela della salute. Nell’ambito dei prodotti per il personal & home care il 53% delle persone trova qualità delle materie prime, il 49% sicurezza, il 32% sostenibilità ambientale.

IL POSIZIONAMENTO PREMIUM SALVERÀ IL PARMIGIANO REGGIANO?

A confidare nella specificità della nostra produzione è Nicola Bertinelli, Presidente del Consorzio Parmigiano Reggiano (nella foto a destra): “I dazi sul nostro prodotto passano dal 15% al 35%. Di certo la notizia non ci rende felici, ma il Parmigiano Reggiano è un prodotto premium e l’aumento del prezzo non porta automaticamente ad una riduzione dei consumi. Lavoreremo per cercare con la via negoziale di fare capire per quale motivo non ha senso applicare dazi a un prodotto come il nostro che non è in reale concorrenza con i parmesan americani. Ci rimboccheremo le maniche per sostenere la domanda in quello che è il nostro primo mercato estero e che rappresenta oggi il 22,5% della quota export totale. Il Parmigiano Reggiano copre circa il 7% del mercato dei formaggi duri a stelle e strisce e viene venduto a un prezzo più che doppio rispetto a quello dei parmesan locali. Nel 2019, quando Trump introdusse tariffe aggiuntive pari al 25%, il Parmigiano Reggiano fu il prodotto più colpito con un incremento del prezzo a scaffale dai 40 ai 45 dollari al chilo. Fortunatamente i dazi sono poi stati sospesi il 6 marzo del 2021 e non ci hanno creato problemi in termini di vendite. Gli americani hanno continuato a sceglierci anche quando il prezzo è aumentato. Negli Stati Uniti chi compra il Parmigiano Reggiano fa una scelta consapevole: ha infatti un 93% di mercato di alternative che costano 2-3 volte meno”.

A confidare nella specificità della nostra produzione è Nicola Bertinelli, Presidente del Consorzio Parmigiano Reggiano (nella foto a destra): “I dazi sul nostro prodotto passano dal 15% al 35%. Di certo la notizia non ci rende felici, ma il Parmigiano Reggiano è un prodotto premium e l’aumento del prezzo non porta automaticamente ad una riduzione dei consumi. Lavoreremo per cercare con la via negoziale di fare capire per quale motivo non ha senso applicare dazi a un prodotto come il nostro che non è in reale concorrenza con i parmesan americani. Ci rimboccheremo le maniche per sostenere la domanda in quello che è il nostro primo mercato estero e che rappresenta oggi il 22,5% della quota export totale. Il Parmigiano Reggiano copre circa il 7% del mercato dei formaggi duri a stelle e strisce e viene venduto a un prezzo più che doppio rispetto a quello dei parmesan locali. Nel 2019, quando Trump introdusse tariffe aggiuntive pari al 25%, il Parmigiano Reggiano fu il prodotto più colpito con un incremento del prezzo a scaffale dai 40 ai 45 dollari al chilo. Fortunatamente i dazi sono poi stati sospesi il 6 marzo del 2021 e non ci hanno creato problemi in termini di vendite. Gli americani hanno continuato a sceglierci anche quando il prezzo è aumentato. Negli Stati Uniti chi compra il Parmigiano Reggiano fa una scelta consapevole: ha infatti un 93% di mercato di alternative che costano 2-3 volte meno”.

ALLARME NEL MONDO COOPERATIVO

ALLARME NEL MONDO COOPERATIVO

Fortemente impattato è anche il tessuto cooperativo: negli Usa il fatturato delle cantine cooperative è di oltre 570 milioni di euro, il 30% di tutto l’export vitivinicolo nel mercato statunitense, mentre per un altro settore ad alto valore aggiunto con le sue produzioni DOP come i formaggi, le cooperative commercializzano negli Stati Uniti 122 milioni di euro, il 25% di tutte le vendite di formaggi negli Usa, che nel 2024 hanno toccato quota 484 milioni di euro. Seguono poi altre filiere e prodotti in cui la cooperazione esporta valori significativi come il pomodoro da industria. “Per quanto riguarda il settore vino – dice Raffaele Drei, Presidente di Confcooperative Fedagripesca (nella foto in alto) – occorre destinare maggiori risorse per la promozione, se davvero vogliamo aiutare le aziende ad acquisire nuovi mercati. Andrà fatto inoltre un grande lavoro di sburocratizzazione nelle procedure per l’accesso ai bandi. All’Europa chiediamo misure per la promozione più snelle e in generale risposte più efficaci rispetto al passato perché quelle attuali risultano un po’ timide rispetto all’urgenza di aggredire nuovi mercati”. Più in generale, per altri settori fortemente orientati alle esportazioni, le istituzioni secondo Drei “dovranno concentrarsi maggiormente nei rapporti internazionali per promuovere rapporti bilaterali con altri paesi extra-Ue, anche attraverso nuovi accordi di libero scambio al fine di migliorare canali commerciali già consolidati o aprire altri mercati in cui oggi è difficile conquistare quote di mercato. Il settore lattiero-caseario rischia di veder compromessa la stabilità della tutela delle Dop con il conseguente proliferare dell’Italian sounding”.

“Sono sempre di più – ha aggiunto Castelletti – le imprese italiane pronte a investire sulla categoria dei dealcolati, e questo provvedimento rappresenta una svolta per operare in condizioni di parità competitiva rispetto agli altri produttori europei. Auspichiamo il supporto dell’amministrazione nella prima fase di attuazione della norma, in particolare con riferimento all’ottenimento delle licenze e delle autorizzazioni necessarie”.

“Sono sempre di più – ha aggiunto Castelletti – le imprese italiane pronte a investire sulla categoria dei dealcolati, e questo provvedimento rappresenta una svolta per operare in condizioni di parità competitiva rispetto agli altri produttori europei. Auspichiamo il supporto dell’amministrazione nella prima fase di attuazione della norma, in particolare con riferimento all’ottenimento delle licenze e delle autorizzazioni necessarie”.

UIV AUSPICA UNA REAZIONE DI FILIERA

UIV AUSPICA UNA REAZIONE DI FILIERA A confidare nella specificità della nostra produzione è Nicola Bertinelli, Presidente del Consorzio Parmigiano Reggiano (nella foto a destra): “I dazi sul nostro prodotto passano dal 15% al 35%. Di certo la notizia non ci rende felici, ma il Parmigiano Reggiano è un prodotto premium e l’aumento del prezzo non porta automaticamente ad una riduzione dei consumi. Lavoreremo per cercare con la via negoziale di fare capire per quale motivo non ha senso applicare dazi a un prodotto come il nostro che non è in reale concorrenza con i parmesan americani. Ci rimboccheremo le maniche per sostenere la domanda in quello che è il nostro primo mercato estero e che rappresenta oggi il 22,5% della quota export totale. Il Parmigiano Reggiano copre circa il 7% del mercato dei formaggi duri a stelle e strisce e viene venduto a un prezzo più che doppio rispetto a quello dei parmesan locali. Nel 2019, quando Trump introdusse tariffe aggiuntive pari al 25%, il Parmigiano Reggiano fu il prodotto più colpito con un incremento del prezzo a scaffale dai 40 ai 45 dollari al chilo. Fortunatamente i dazi sono poi stati sospesi il 6 marzo del 2021 e non ci hanno creato problemi in termini di vendite. Gli americani hanno continuato a sceglierci anche quando il prezzo è aumentato. Negli Stati Uniti chi compra il Parmigiano Reggiano fa una scelta consapevole: ha infatti un 93% di mercato di alternative che costano 2-3 volte meno”.

A confidare nella specificità della nostra produzione è Nicola Bertinelli, Presidente del Consorzio Parmigiano Reggiano (nella foto a destra): “I dazi sul nostro prodotto passano dal 15% al 35%. Di certo la notizia non ci rende felici, ma il Parmigiano Reggiano è un prodotto premium e l’aumento del prezzo non porta automaticamente ad una riduzione dei consumi. Lavoreremo per cercare con la via negoziale di fare capire per quale motivo non ha senso applicare dazi a un prodotto come il nostro che non è in reale concorrenza con i parmesan americani. Ci rimboccheremo le maniche per sostenere la domanda in quello che è il nostro primo mercato estero e che rappresenta oggi il 22,5% della quota export totale. Il Parmigiano Reggiano copre circa il 7% del mercato dei formaggi duri a stelle e strisce e viene venduto a un prezzo più che doppio rispetto a quello dei parmesan locali. Nel 2019, quando Trump introdusse tariffe aggiuntive pari al 25%, il Parmigiano Reggiano fu il prodotto più colpito con un incremento del prezzo a scaffale dai 40 ai 45 dollari al chilo. Fortunatamente i dazi sono poi stati sospesi il 6 marzo del 2021 e non ci hanno creato problemi in termini di vendite. Gli americani hanno continuato a sceglierci anche quando il prezzo è aumentato. Negli Stati Uniti chi compra il Parmigiano Reggiano fa una scelta consapevole: ha infatti un 93% di mercato di alternative che costano 2-3 volte meno”. ALLARME NEL MONDO COOPERATIVO

ALLARME NEL MONDO COOPERATIVO

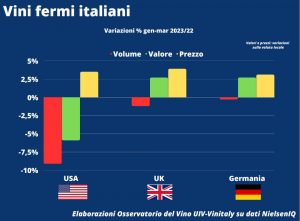

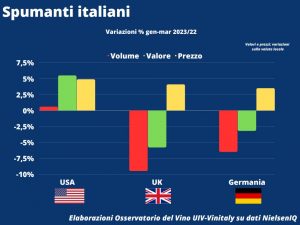

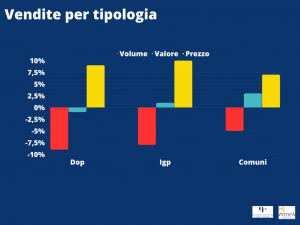

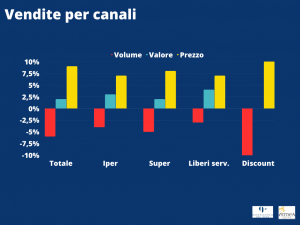

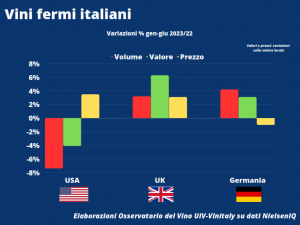

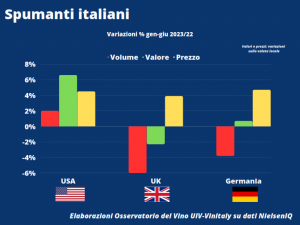

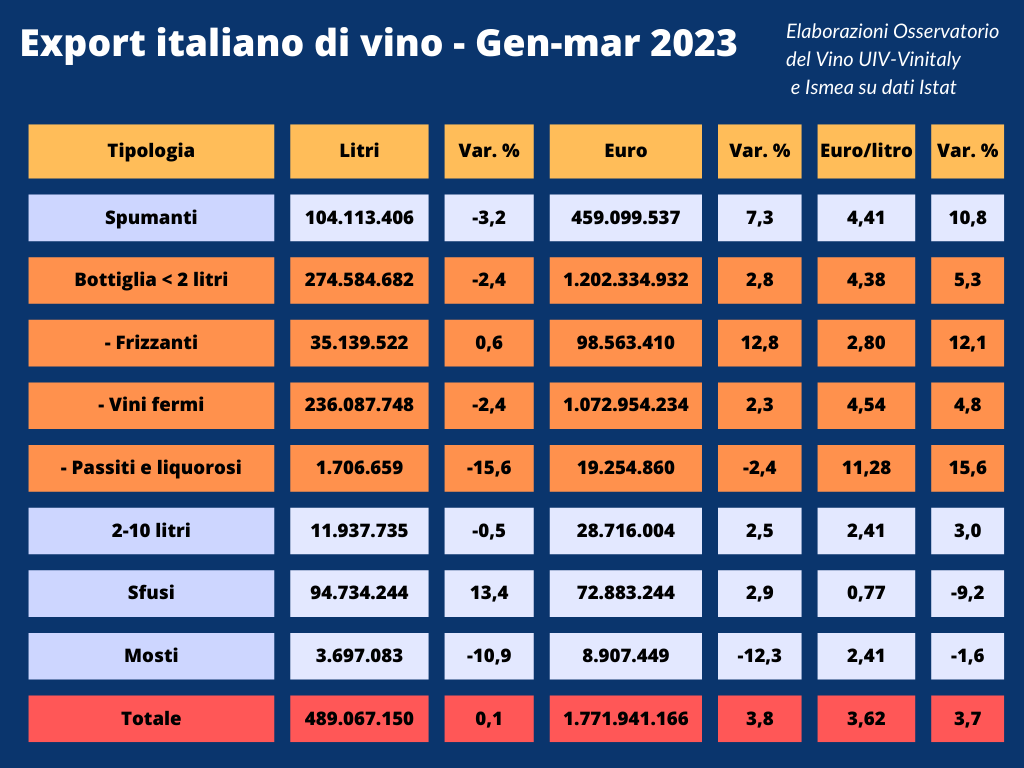

Sul fronte dei mercati, cresce in volume la piazza Ue (+7,3%) e si contrae quella extra-Ue (-7,7%); tra i top buyer gli Usa rimangono in terreno positivo (+0,4% volume, +10,8% valore) cresce, grazie agli sfusi, la Germania (+6,2% in volume e +5,6 in valore) mentre il Regno Unito cede il 13,5% (-7% il valore). In contrazione, nei volumi, mercati di sbocco ed emergenti come Canada (-24%), Svizzera (-8,4%), Giappone (-22,9%) e si conferma in caduta libera il mercato cinese (-43,7%). Volano gli ordini dalla Russia: +33,0%. Tra le regioni, rallentano i valori export per le top 3, con il Veneto a +3%, il Piemonte a +0,2% e la Toscana a +0,6%. Sopra la media gli incrementi di importanti regioni produttrici, come il Trentino-Alto Adige, l’Emilia-Romagna, la Lombardia.

Sul fronte dei mercati, cresce in volume la piazza Ue (+7,3%) e si contrae quella extra-Ue (-7,7%); tra i top buyer gli Usa rimangono in terreno positivo (+0,4% volume, +10,8% valore) cresce, grazie agli sfusi, la Germania (+6,2% in volume e +5,6 in valore) mentre il Regno Unito cede il 13,5% (-7% il valore). In contrazione, nei volumi, mercati di sbocco ed emergenti come Canada (-24%), Svizzera (-8,4%), Giappone (-22,9%) e si conferma in caduta libera il mercato cinese (-43,7%). Volano gli ordini dalla Russia: +33,0%. Tra le regioni, rallentano i valori export per le top 3, con il Veneto a +3%, il Piemonte a +0,2% e la Toscana a +0,6%. Sopra la media gli incrementi di importanti regioni produttrici, come il Trentino-Alto Adige, l’Emilia-Romagna, la Lombardia.

Per il segretario generale di Unione italiana vini (Uiv), Paolo Castelletti: “In questo periodo il comparto è doppiamente frustrato: da una parte la sempre maggiore difficoltà dei consumatori alle prese con la pressione inflazionistica, dall’altra l’impossibilità per le imprese di rientrare da un surplus di costi produttivi senza precedenti a partire da quelli del vetro, a +70% in 12 mesi. Le imprese italiane del vino sono convinte che serva un’analisi approfondita con proposte migliorative delle dinamiche di filiera prima ancora di soluzioni tampone che si ripropongono a ogni crisi”.

Per il segretario generale di Unione italiana vini (Uiv), Paolo Castelletti: “In questo periodo il comparto è doppiamente frustrato: da una parte la sempre maggiore difficoltà dei consumatori alle prese con la pressione inflazionistica, dall’altra l’impossibilità per le imprese di rientrare da un surplus di costi produttivi senza precedenti a partire da quelli del vetro, a +70% in 12 mesi. Le imprese italiane del vino sono convinte che serva un’analisi approfondita con proposte migliorative delle dinamiche di filiera prima ancora di soluzioni tampone che si ripropongono a ogni crisi”.