Secondo quanto emerso da una recente indagine di Vtex condotta in collaborazione con BVA Doxa su un campione di oltre 1.000 soggetti rappresentativi della popolazione italiana connessa a internet, lo shopping online rappresenta parte integrante della vita quotidiana, con una varietà crescente di prodotti acquistabili. Il ricorso ai canali digitali per l’acquisto di prodotti e servizi è ormai una prassi consolidata: 4 intervistati su 10 effettuano acquisti online settimanalmente e 1 persona su 2 dichiara di aver aumentato sia la frequenza degli acquisti online sia la varietà di prodotti reperiti sul web. Tuttavia, mentre le modalità di acquisto digitale tradizionali si sono affermate, nuove tecnologie e soluzioni innovative rimangono ancora di nicchia. Lo studio ha infatti messo in luce la scarsa conoscenza e l’utilizzo limitato delle nuove modalità di shopping online, che, sebbene offrano vantaggi significativi, sono ancora poco diffuse tra i consumatori italiani.

“I processi di acquisto online sono sempre più complessi, con un’integrazione crescente tra canali fisici e digitali” afferma Thiago Borba, VP of Sales Southern Europe di Vtex. “Al tempo stesso, nuove modalità, come il social commerce, il live shopping e il concierge commerce, stanno emergendo per rispondere alle esigenze sempre più sofisticate degli acquirenti, ma il loro utilizzo rimane ancora limitato soprattutto a causa di una scarsa conoscenza tra i consumatori. Anche l’interesse per un utilizzo futuro è spesso frenato dalla difficoltà di comprenderne appieno le caratteristiche e i benefici”.

Nuove modalità di shopping digitale: opportunità e vantaggi ancora poco sfruttati dagli italiani

Fatta eccezione per le soluzioni legate all’intelligenza artificiale e alla realtà aumentata/virtuale, che godono di una maggiore notorietà, le nuove modalità di acquisto risultano per lo più appannaggio di una nicchia di consumatori, in particolare giovani e persone con alta capacità di spesa, che dimostrano una familiarità e un interesse significativamente superiori rispetto al resto della popolazione.

La ricerca evidenzia che:

- Oltre il 60% degli acquirenti digitali è consapevole dell’utilizzo dell’intelligenza artificiale nei processi di acquisto online. La metà degli intervistati, in particolare giovani, studenti e alto-spendenti, si dichiara interessata a sfruttarne i benefici in futuro. Il vantaggio più apprezzato è la possibilità di ottenere risposte e assistenza in qualsiasi momento. Tuttavia, una parte significativa dei consumatori esprime preoccupazioni legate all’impiego dell’AI, soprattutto per quanto riguarda la protezione dei dati personali e l’affidabilità delle informazioni. L’utilizzo dell’AI sembra trovare maggiore applicazione nei settori della spesa alimentare e dei prodotti di bellezza e salute.

- Un digital shopper su 10 ha già provato l’utilizzo della realtà aumentata (AR) e la realtà virtuale (VR) durante il processo di acquisto. Questo trend è particolarmente diffuso tra i giovani della Generazione Z, i Millennials, i blue collar, gli studenti e i consumatori con alta capacità di spesa. Inoltre, 7 su 10 di coloro che hanno già utilizzato strumenti di AR e VR nello shopping online hanno espresso interesse nell’adozione futura di queste tecnologie, in particolare per gli acquisti legati alla casa, sottolineando il loro potenziale per migliorare l’esperienza d’acquisto. I principali vantaggi evidenziati includono la possibilità di visualizzare i prodotti nel proprio ambiente domestico e la loro personalizzazione in tempo reale.

- Il social commerce, che permette di acquistare prodotti e servizi direttamente tramite i social media, è noto alla metà degli acquirenti digitali italiani intervistati. Tuttavia, solo 1 soggetto su 10 del campione totale ha effettivamente sperimentato questa modalità, con un utilizzo più marcato tra i giovani della Generazione Z, gli studenti, i residenti in centri medio-piccoli e le persone altamente istruite. Oltre la metà di coloro che hanno già provato il servizio dichiara interesse per un utilizzo futuro. Tra i principali vantaggi percepiti spiccano l’accesso a offerte esclusive, l’interazione diretta con i brand e le raccomandazioni personalizzate. Il social commerce è particolarmente apprezzato per l’acquisto di prodotti per la pulizia e la cura della casa.

- Il live shopping, modalità che consente di acquistare prodotti direttamente durante la visione di video di presentazione online, è conosciuto dal 40% degli acquirenti digitali italiani, ma solo il 7% lo ha effettivamente utilizzato. L’interesse per questa modalità di acquisto risulta limitato, con il 36% dei consumatori propensi a sperimentarla in futuro, ma l’entusiasmo cresce tra coloro che hanno già avuto esperienze positive. Il live shopping è apprezzato soprattutto per la sua capacità di creare una comunità di clienti con interessi comuni e per la sua natura coinvolgente e interattiva.

- Il concierge shopping, che offre la possibilità di effettuare acquisti con un’assistenza personalizzata attraverso diversi canali, è noto al 35% degli acquirenti digitali, ma solo l’8% del campione intervistato ha effettivamente sperimentato questa modalità, con una maggiore diffusione tra Millennials, persone single e consumatori con capacità di spesa medio-alta. L’interesse per un utilizzo futuro è contenuto, solo il 34%, ma la percentuale sale al 63% tra coloro che hanno già provato il servizio. Tra i principali vantaggi segnalati vi sono l’accesso a prodotti esclusivi e la possibilità di effettuare acquisti guidati e senza stress.

- Anche la conoscenza e l’utilizzo del conversational shopping, che consente di acquistare interagendo con canali digitali offerti dalle aziende quali assistenti virtuali o tramite chat, risultano ancora limitati: solo 3 acquirenti su 10 sanno cos’è e 1 su 10 lo ha sperimentato. L’adozione è più diffusa tra millennials, white collar, residenti in centri di medie dimensioni e consumatori con alta capacità di spesa. L’interesse futuro rimane contenuto, ma sale al 62% tra i giovanissimi e chi ha già provato il servizio. Gli utenti apprezzano la possibilità di ottenere informazioni in qualsiasi momento della giornata e di completare il pagamento tramite l’assistente virtuale.

Tutti gli attori del settore digital commerce – società che implementano piattaforme per l’ecommerce, retailer e aziende che le utilizzano per la vendita dei propri prodotti sul web – dovranno quindi continuare a lavorare per sensibilizzare e formare i consumatori, evidenziando i vantaggi di queste tecnologie e rendendole più accessibili e comprensibili per tutti, al fine di migliorare l’esperienza d’acquisto e rendendola più fluida e personalizzata.

Acquisti online in crescita: moda e farmacia tra gli articoli più richiesti

Le abitudini di acquisto online continuano a concentrarsi principalmente su prodotti e servizi non alimentari, con una media di quasi tre acquisti al mese, rispetto alla spesa alimentare online effettuata in media una volta al mese. I consumatori dedicano allo shopping online momenti di relax, con il 65% degli acquisti effettuati la sera, nel weekend o nel pomeriggio. Lo smartphone si conferma il dispositivo preferito da 8 acquirenti su 10, in particolare tra i giovani (25-34 anni) e i blue collar. L’uso di PC e tablet è diminuito negli ultimi due anni, mentre cresce l’impiego di tecnologie innovative come assistenti vocali, console e virtual dash button.

Per quanto riguarda la propensione all’acquisto online dal punto di vista delle categorie merceologiche, l’indagine evidenzia i capi d’abbigliamento (e accessori) e i prodotti di farmacia e parafarmacia tra gli articoli più acquistati online e con maggiore esperienza di riacquisto su web, seguiti da articoli di elettronica e per l’igiene della persona. L’acquisto di capi di abbigliamento e accessori è tra i più diffusi online: 8 acquirenti su 10 hanno acquistato almeno un articolo di moda, e 5 su 10 lo fanno frequentemente, con una prevalenza tra le donne, i giovani e i residenti nel Sud Italia e nelle Isole. Gli acquisti avvengono con una maggiore incidenza nei giorni feriali e nelle ore extra lavorative.

Comodità e convenienza guidano la scelta del canale online, con un aumento dell’uso di pagamenti rateizzati

La scelta del canale online rispetto a quello fisico è principalmente guidata da fattori di comodità e convenienza. Un digital buyer su due preferisce l’e-commerce per la possibilità di ricevere i prodotti direttamente a casa e per i prezzi più competitivi. Altri elementi rilevanti includono la facilità nella comparazione dei prezzi e l’ampia varietà di prodotti disponibili. Anche per quanto riguarda la selezione del portale di e-commerce, la convenienza e la comodità rimangono al centro delle decisioni: per 6 acquirenti digitali su 10, il prezzo e la spedizione gratuita sono i principali criteri di scelta. L’affidabilità del sito è determinante per 1 buyer su 2, seguita da fattori di servizio come i tempi di consegna, le politiche di reso e il monitoraggio delle spedizioni. Sul fronte dei pagamenti, emerge una preferenza per soluzioni considerate più sicure, come PayPal o altri strumenti di pagamento digitale (54%), e carte prepagate (44%), in confronto a modalità percepite come più rischiose, come la carta di credito (38%), o meno comode, come il pagamento alla consegna (10%) e il bonifico (5%). Rispetto a quanto rilevato in un’analoga indagine nel 2022, si osserva un aumento significativo dell’utilizzo di pagamenti rateizzati, grazie a servizi come Scalapay, che consentono di dilazionare la spesa.

La ricerca identifica inoltre tre principali profili di acquirenti digitali in base alla frequenza degli acquisti online: gli Heavy Buyer (41%), che acquistano almeno una volta a settimana, sono prevalentemente uomini Millennials, professionisti con famiglia, e prediligono articoli di moda, salute e bellezza. I Regular Buyer (32%) effettuano circa due acquisti al mese, principalmente donne e giovani della Generazione Z, con una particolare propensione per articoli di moda e sport. I Light Buyer (28%) acquistano una volta al mese o meno, sono soprattutto donne della Generazione X e Boomers, che preferiscono libri, e-book e giocattoli.

Trend e opportunità nei settori grocery, health & beauty e home

La ricerca di Vtex analizza tendenze ed esperienze di utilizzo di siti e-commerce in diversi settori merceologici – tra i quali abbigliamento, alimentare, prodotti di parafarmacia e per la cura della persona, arredamento, elettronica ed elettrodomestici, libri, prodotti per lo sport e l’intrattenimento, cibo e prodotti per animali, prodotti per l’infanzia – ed evidenzia nuovi trend e opportunità in particolare nei settori fashion, health & beauty, home e grocery.

L’acquisto online continua a crescere in popolarità, interessando in particolare settori chiave come i prodotti per la casa, la salute e bellezza, oltre all’abbigliamento e ai prodotti di farmacia e parafarmacia. La pratica di integrare i processi di acquisto online e offline è ampiamente diffusa e trasversale alle diverse categorie merceologiche, coinvolgendo 1 acquirente su 2, indipendentemente dal canale attraverso cui verrà finalizzato l’acquisto. Ogni settore mostra tendenze specifiche, con un utilizzo crescente di marketplace.

Nonostante l’impulso dovuto alla pandemia, solo 3 acquirenti su 10 fanno la spesa alimentare online frequentemente, con una maggiore incidenza tra i 35-44enni e gli alto-spendenti. Gli acquisti nei canali fisici prevalgono ancora in questo settore, ma a due anni dalla precedente rilevazione si registra un aumento significativo (da 17% a 25%) di chi opta per la spesa alimentare online. I marketplace orizzontali (71%) e i siti dei supermercati (40%) sono i canali più utilizzati. Un buyer su due utilizza un approccio integrato tra acquisti online e nei punti vendita fisici. Tra le nuove modalità di acquisto, l’intelligenza artificiale e il live shopping si dimostrano particolarmente adatti per questo comparto.

È rilevante il ricorso ai canali digitali per l’acquisto di prodotti health & beauty, con circa il 40% degli acquirenti che preferisce il web ai punti vendita tradizionali. L’acquisto online di questi prodotti è estremamente diffuso: 8 acquirenti su 10 hanno comprato articoli per la cura del corpo, farmaci, parafarmaci e integratori almeno una volta. Il weekend è il momento preferito per questi acquisti, e 4 acquirenti su 10 considerano il canale digitale il loro punto di riferimento principale, in particolare tra i 25-34 anni e i single. Il 69% utilizza marketplace orizzontali, ma il 41% si rivolge direttamente ai siti dei brand produttori. Inoltre, il 50% degli acquirenti integra il canale online con i negozi fisici per questa categoria di prodotti. Il live shopping è ritenuto particolarmente adeguato per il settore health & beauty.

Sette acquirenti su dieci hanno acquistato online almeno una volta articoli per la casa, complementi di arredo e articoli da cucina. Per questi prodotti, il canale digitale prevale sui punti vendita fisici: il 33% degli utenti si rivolge esclusivamente o prevalentemente al web (vs 19% solo nei punti vendita fisici), con una maggiore incidenza tra studenti e residenti nel Sud e nelle Isole. I marketplace orizzontali sono i canali più utilizzati, seguiti dai siti multimarca di settore, mentre 1 buyer su 10 acquista anche su siti di seconda mano. I processi di acquisto integrati tra fisico e digitale interessano un acquirente su due. Gli strumenti di realtà aumentata e virtuale, che permettono di visualizzare e personalizzare i prodotti nel proprio ambiente, risultano particolarmente adeguati per questa categoria.

“Dalla nostra ricerca emerge chiaramente come lo shopping online sia ormai parte integrante della quotidianità degli italiani, con abitudini di acquisto ben definite e diversificate a seconda dei profili degli acquirenti”, aggiunge Borba. “Mentre gli heavy buyer, in particolare millennials e famiglie, mostrano una grande frequenza d’acquisto, altre fasce, come i light buyer, sono ancora legate a una minore regolarità. I settori come moda, salute e bellezza continuano a guidare le preferenze online, mentre la spesa alimentare resta più legata ai canali fisici, pur con segnali di cambiamento. È essenziale che i brand comprendano queste dinamiche per offrire esperienze sempre più personalizzate e in linea con le esigenze dei consumatori”.

Strategie per ottimizzare l’esperienza di acquisto online e favorire la crescita del canale digitale

L’indagine di Vtex ha individuato diverse aree di intervento cruciali per migliorare l’esperienza di acquisto online e incentivare l’utilizzo dei canali digitali. Di seguito, le principali aree di intervento emerse:

- Comunicazioni mirate e targettizzate – Conoscere le caratteristiche e le abitudini delle diverse tipologie di acquirenti è fondamentale per incentivare chi ha una frequenza di acquisto meno regolare, puntando su messaggi che valorizzino i driver principali dell’acquisto online (comodità, confrontabilità dei prezzi e convenienza) e raggiungano i clienti nei momenti in cui sono più inclini ad acquistare.

- Accessibilità multicanale – È essenziale garantire un’esperienza di acquisto fluida e accessibile su qualsiasi dispositivo, dai più comuni come smartphone, PC e tablet, fino agli strumenti meno diffusi come assistenti vocali, virtual dash button e console.

- Affidabilità e trasparenza nel customer journey – Per differenziarsi dalla concorrenza, è fondamentale sottolineare l’affidabilità del portale e del processo di acquisto, fornendo già nelle fasi iniziali del customer journey informazioni chiare su modalità di consegna, costi, soglie di gratuità, opzioni di pagamento (inclusa la rateizzazione) e politiche di reso.

- Integrazione online-offline e multicanalità – Per favorire la tendenza degli utenti alla multicanalità, è indispensabile creare esperienze d’acquisto ibride che combinano i vantaggi dell’online e dell’offline. Ad esempio, per incentivare l’uso del canale online per la spesa alimentare e i prodotti per la cura della casa, è utile replicare nel contesto digitale alcune delle caratteristiche tipiche del supermercato fisico, come la facilità di individuare prodotti per acquisti ripetitivi, promozioni visibili e programmi fedeltà specifici per il canale online. Questo approccio è efficace per generare fiducia e migliorare l’esperienza del cliente.

- Consegna e spedizione efficienti – La spedizione è un tema centrale per gli utenti. Offrire costi di spedizione ridotti o gratuiti, con soglie minime d’acquisto e modalità di consegna flessibili, può aumentare l’attrattiva del canale digitale anche per acquisti legati a generi alimentari e prodotti per la cura della casa e della persona.

Questi interventi possono non solo ottimizzare l’esperienza d’acquisto, ma anche favorire un ricorso sempre più diffuso e frequente ai canali digitali.

Aree di intervento per incentivare l’utilizzo delle nuove modalità di acquisto online

La ricerca ha inoltre evidenziato la necessità di promuovere e diffondere l’uso delle nuove modalità di acquisto digitale, ancora poco conosciute e utilizzate. Per massimizzare il loro potenziale, è fondamentale intervenire in modo mirato sulla comunicazione e sull’integrazione tecnologica.

- Aumentare la conoscenza delle nuove modalità – È fondamentale accrescere la familiarità degli utenti con le nuove modalità di acquisto online, evidenziandone le caratteristiche specifiche e i vantaggi che derivano dal loro utilizzo, in modo da favorire una maggiore diffusione.

- Promuovere l’uso dell’AI nei settori chiave e prevenire i timori – L’intelligenza artificiale può essere un supporto decisivo nei processi di acquisto dei settori grocery e health & beauty, migliorando la velocità e la precisione delle transazioni e offrendo servizi personalizzati, accessibili 24 ore su 24. È importante sottolineare come l’AI possa migliorare l’esperienza d’acquisto, soprattutto in settori come il grocery e l’health & beauty. Con una comunicazione adeguata occorre al tempo stesso prevenire i timori che potrebbero ostacolarne la diffusione.

- Integrare soluzioni di Realtà Aumentata e Virtuale – Le tecnologie immersive, come la Realtà Aumentata (AR) e la Realtà Virtuale (VR), offrono un’esperienza d’acquisto coinvolgente. Queste soluzioni sono particolarmente efficaci nel settore home, consentendo ai clienti di visualizzare i prodotti nell’ambiente domestico prima dell’acquisto e migliorando la percezione del valore del prodotto.

- Diffondere la conoscenza del social commerce e del live shopping – Attualmente ancora poco conosciuti, Social Commerce e Live Shopping rappresentano modalità d’acquisto che possono offrire esperienze uniche, basate sull’esclusività e sul coinvolgimento diretto dell’utente. È necessario far comprendere meglio il loro funzionamento e i vantaggi derivanti da un utilizzo regolare.

Queste nuove modalità di acquisto possono non solo arricchire l’esperienza d’acquisto online, ma anche rispondere alle esigenze sempre più specifiche degli utenti, favorendo una maggiore adozione del canale digitale.

Borba conclude: “Il mondo del digital commerce è in continua evoluzione e, come emerge dai dati della nostra ricerca, sta trasformando profondamente le abitudini dei consumatori italiani. Mentre le modalità tradizionali di acquisto online sono ormai consolidate, l’adozione di nuove tecnologie come l’AI, la realtà aumentata e il social commerce richiede ancora uno sforzo di sensibilizzazione. È cruciale che brand e retailer continuino a investire in queste innovazioni, rendendole più accessibili e comprensibili per tutti, affinché possano davvero migliorare l’esperienza d’acquisto e rispondere alle crescenti esigenze di personalizzazione e coinvolgimento dei consumatori”.

La novità: il Latte Barista

La novità: il Latte Barista

“Guidare la transizione alimentare per tutti è la nostra ragione d’essere e permea tutto il nostro agire come impresa. il programma Act for Food traduce in concreto questa missione per i nostri clienti, per aiutarli a mangiare in maniera più sana, ma anche più gustosa, senza spendere un patrimonio e senza causare danni agli ecosistemi” ha affermato Christophe Rabatel, CEO di Carrefour Italia. “Le scelte dei consumatori condizionano l’intera filiera alimentare e la grande distribuzione è uno snodo fondamentale, che può favorire maggiore consapevolezza e un cambiamento positivo dell’intera catena del valore, in ottica di sostenibilità.

“Guidare la transizione alimentare per tutti è la nostra ragione d’essere e permea tutto il nostro agire come impresa. il programma Act for Food traduce in concreto questa missione per i nostri clienti, per aiutarli a mangiare in maniera più sana, ma anche più gustosa, senza spendere un patrimonio e senza causare danni agli ecosistemi” ha affermato Christophe Rabatel, CEO di Carrefour Italia. “Le scelte dei consumatori condizionano l’intera filiera alimentare e la grande distribuzione è uno snodo fondamentale, che può favorire maggiore consapevolezza e un cambiamento positivo dell’intera catena del valore, in ottica di sostenibilità.

Prima di comprare

Prima di comprare Dove si fa shopping?

Dove si fa shopping?

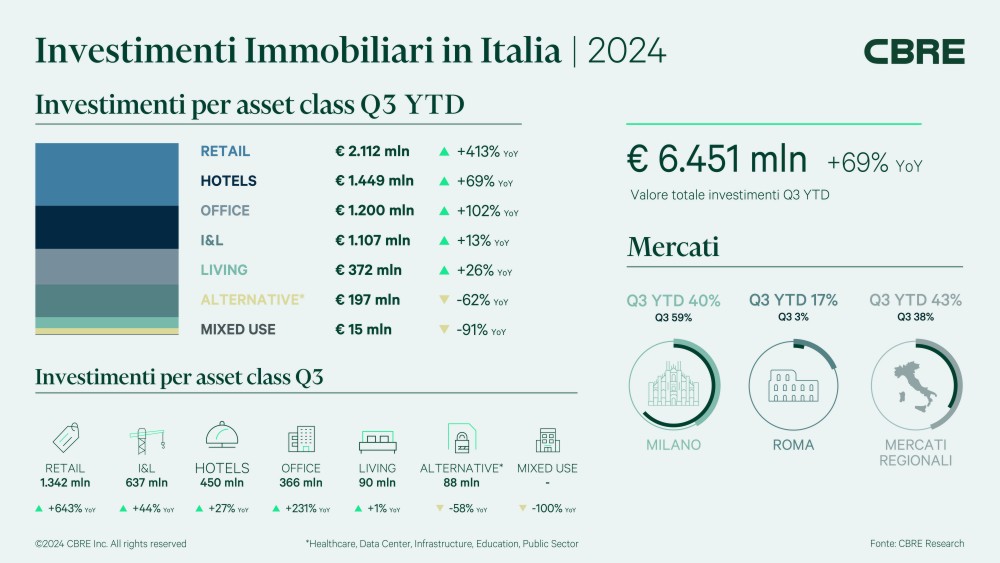

Nel terzo trimestre 2024 hotels è stata la seconda asset class per volumi d’investimento, con 450 milioni di euro investiti, per un totale di 1,4 miliardi di euro da inizio anno. Il mercato è dominato da operazioni di owner operator, che rappresentano oltre la metà dei volumi complessivi del trimestre. La strategia di investimento più diffusa in questa fase rimane il value-add, guidata appunto dagli owner operator e investitori private equity. La performance dell’industria alberghiera italiana rimane positiva, come testimoniato dalla continua crescita dei valori di Average Daily Rate (ADR), soprattutto nei segmenti upscale e luxury. I valori di occupancy mostrano alcuni segnali di rallentamento a fronte dell’aumento dei prezzi medi dei pernottamenti, un trend osservato soprattutto nelle maggiori città nel corso della passata stagione estiva. Restano ottime le performance dei mercati leisure, che contribuiscono a rafforzare un forte interesse tra gli investitori, e registrano circa il 40% dei volumi.

Nel terzo trimestre 2024 hotels è stata la seconda asset class per volumi d’investimento, con 450 milioni di euro investiti, per un totale di 1,4 miliardi di euro da inizio anno. Il mercato è dominato da operazioni di owner operator, che rappresentano oltre la metà dei volumi complessivi del trimestre. La strategia di investimento più diffusa in questa fase rimane il value-add, guidata appunto dagli owner operator e investitori private equity. La performance dell’industria alberghiera italiana rimane positiva, come testimoniato dalla continua crescita dei valori di Average Daily Rate (ADR), soprattutto nei segmenti upscale e luxury. I valori di occupancy mostrano alcuni segnali di rallentamento a fronte dell’aumento dei prezzi medi dei pernottamenti, un trend osservato soprattutto nelle maggiori città nel corso della passata stagione estiva. Restano ottime le performance dei mercati leisure, che contribuiscono a rafforzare un forte interesse tra gli investitori, e registrano circa il 40% dei volumi. I volumi d’investimento nel mercato industrial & logistics salgono a quota 1,1 miliardi di euro da inizio anno, di cui circa 640 milioni registrati nel solo terzo trimestre. Nonostante il significativo impatto di un’operazione core sui volumi d’investimento di questo trimestre, gli investitori istituzionali attivi sul mercato italiano continuano a guardare soprattutto a opportunità value-add o con ottimi margini di reversion sui canoni di locazione. L’interesse degli investitori si concentra soprattutto sui mercati occupier primari, ma si mantiene un buon interesse anche nei mercati secondari, sebbene con una certa cautela dovuta al rallentamento delle prospettive di crescita dei canoni di locazione.

I volumi d’investimento nel mercato industrial & logistics salgono a quota 1,1 miliardi di euro da inizio anno, di cui circa 640 milioni registrati nel solo terzo trimestre. Nonostante il significativo impatto di un’operazione core sui volumi d’investimento di questo trimestre, gli investitori istituzionali attivi sul mercato italiano continuano a guardare soprattutto a opportunità value-add o con ottimi margini di reversion sui canoni di locazione. L’interesse degli investitori si concentra soprattutto sui mercati occupier primari, ma si mantiene un buon interesse anche nei mercati secondari, sebbene con una certa cautela dovuta al rallentamento delle prospettive di crescita dei canoni di locazione.

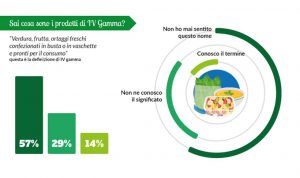

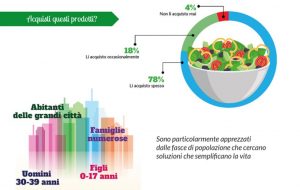

Quali sono, invece, i principali motivi per cui gli italiani scelgono di acquistare la IV gamma? Il 52% dei rispondenti dichiara di acquistare prodotti di IV gamma per la comodità e per risparmiare tempo, il 32% perché sono pratici da consumare fuori casa, il 31% per la porzionatura, e ancora un altro 31% perché si evitano sprechi di prodotto. Inoltre, sono considerati prodotti di buona qualità (26%) e che aiutano ad avere una alimentazione corretta (24%). Il prodotto di IV gamma preferito dagli italiani è l’insalata in busta, acquistata dal 73% del campione, seguita dalle verdure in busta pronte da cuocere (acquistate dal 67% del campione), dalle insalate in ciotola (36%), da zuppe e vellutate pronte (30%) e da frutta lavata e tagliata (29%).

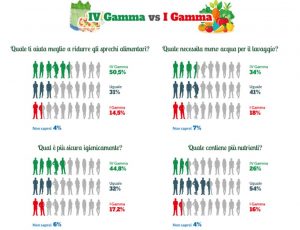

Quali sono, invece, i principali motivi per cui gli italiani scelgono di acquistare la IV gamma? Il 52% dei rispondenti dichiara di acquistare prodotti di IV gamma per la comodità e per risparmiare tempo, il 32% perché sono pratici da consumare fuori casa, il 31% per la porzionatura, e ancora un altro 31% perché si evitano sprechi di prodotto. Inoltre, sono considerati prodotti di buona qualità (26%) e che aiutano ad avere una alimentazione corretta (24%). Il prodotto di IV gamma preferito dagli italiani è l’insalata in busta, acquistata dal 73% del campione, seguita dalle verdure in busta pronte da cuocere (acquistate dal 67% del campione), dalle insalate in ciotola (36%), da zuppe e vellutate pronte (30%) e da frutta lavata e tagliata (29%). Agli intervistati è stato anche chiesto di mettere a confronto i prodotti di IV gamma con quelli freschi preparati in casa (cosiddetta I gamma): hanno espresso quindi un giudizio (migliore, uguale o peggiore) su alcuni aspetti che caratterizzano entrambe le categorie di prodotto. In relazione alla riduzione degli sprechi alimentari complessivi, per il 51% del campione la IV gamma è migliore rispetto agli ortofrutticoli freschi preparati in casa. Analogamente, in relazione all’utilizzo di acqua, il 34% è ben informato e dichiara che la IV gamma garantisce un risparmio idrico rispetto alla preparazione domestica, ma c’è il 17% che sostiene il contrario. “Il prodotto di IV gamma, essendo già mondato, lavato e porzionato, nell’uso domestico è a «scarto zero». Gli scarti di produzione, inoltre, vengono riutilizzati prevalentemente per l’alimentazione animale. Per quanto riguarda l’acqua vorrei sottolineare un dato: il procedimento di lavaggio industriale consuma circa il 90% di acqua in meno rispetto a quello domestico, a parità di prodotto” commenta Battagliola. Anche dal punto di vista igienico, il 45% del campione ritiene che la IV gamma sia migliore rispetto alla I gamma. Nutrizionalmente parlando, invece, il 16% del campione sostiene ancora, erroneamente, che gli ortofrutticoli freschi in busta o vaschetta siano peggiori rispetto a quelli freschi preparati in casa. “Dal punto di vista nutrizionale, gli ortaggi di IV gamma sono equiparabili a quelli di I gamma. Inoltre, essendo già pronti per il consumo, i prodotti di IV gamma incentivano il consumo di frutta e verdura in molte persone” afferma Battagliola.

Agli intervistati è stato anche chiesto di mettere a confronto i prodotti di IV gamma con quelli freschi preparati in casa (cosiddetta I gamma): hanno espresso quindi un giudizio (migliore, uguale o peggiore) su alcuni aspetti che caratterizzano entrambe le categorie di prodotto. In relazione alla riduzione degli sprechi alimentari complessivi, per il 51% del campione la IV gamma è migliore rispetto agli ortofrutticoli freschi preparati in casa. Analogamente, in relazione all’utilizzo di acqua, il 34% è ben informato e dichiara che la IV gamma garantisce un risparmio idrico rispetto alla preparazione domestica, ma c’è il 17% che sostiene il contrario. “Il prodotto di IV gamma, essendo già mondato, lavato e porzionato, nell’uso domestico è a «scarto zero». Gli scarti di produzione, inoltre, vengono riutilizzati prevalentemente per l’alimentazione animale. Per quanto riguarda l’acqua vorrei sottolineare un dato: il procedimento di lavaggio industriale consuma circa il 90% di acqua in meno rispetto a quello domestico, a parità di prodotto” commenta Battagliola. Anche dal punto di vista igienico, il 45% del campione ritiene che la IV gamma sia migliore rispetto alla I gamma. Nutrizionalmente parlando, invece, il 16% del campione sostiene ancora, erroneamente, che gli ortofrutticoli freschi in busta o vaschetta siano peggiori rispetto a quelli freschi preparati in casa. “Dal punto di vista nutrizionale, gli ortaggi di IV gamma sono equiparabili a quelli di I gamma. Inoltre, essendo già pronti per il consumo, i prodotti di IV gamma incentivano il consumo di frutta e verdura in molte persone” afferma Battagliola.