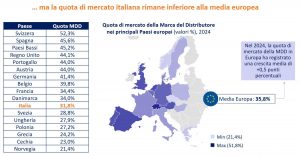

Bilancio positivo a volume e a valore per le marche del distributore, che a giudizio di Circana stanno guidando una trasformazione significativa nel settore dei beni di largo consumo in Europa. Il rapporto Private Labels: Transformation for Growth evidenzia come la Mdd abbia saputo capitalizzare il cambiamento nelle abitudini di consumo, offrendo prodotti accessibili e di alta qualità, in linea con le richieste in continua evoluzione verso scelte di benessere, sostenibilità e valore. Nonostante le forti pressioni inflazionistiche nel largo consumo, le marche private hanno registrato una crescita del 9,4% nelle vendite a valore e un incremento del 2,2% a volume nei sei principali mercati europei (Francia, Germania, Italia, Paesi Bassi, Spagna e Regno Unito) con dati a marzo 2024. Con una quota di mercato del 39% in valore e del 46% in unità vendute, le Mdd si sono affermate come attori chiave del settore. “Le Mdd hanno ridefinito il panorama competitivo – dichiara Ananda Roy, Senior Vice President of Thought Leadership di Circana – non solo tramite prezzi più abbordabili, ma anche grazie ad un’offerta coerente di qualità, innovazione e sostenibilità. Il loro successo sottolinea un cambiamento più ampio nei consumatori, che scelgono in misura crescente marchi in linea con i loro valori, soprattutto nei segmenti benessere ed eco-friendly”.

Il rapporto evidenzia la maggiore penetrazione delle Mdd in categorie come alimenti freschi e refrigerati, cura della casa e della persona, con crescite significative negli alimenti per l’infanzia (+2,3pp) e prodotti per animali non alimentari (+2,2pp). Spagna (48%), Germania (43%) e Paesi Bassi (42%) sono i mercati con la maggiore penetrazione delle Mdd. Dal canto loro i marchi industriali hanno mostrato una ripresa modesta grazie a strategie promozionali aggressive. Nel Regno Unito è stato oggetto di promozioni il 43% delle unità vendute dai marchi industriali, che tuttavia continuano a rimanere indietro in termini di crescita complessiva. Il report di Circana delinea quattro strategie chiave per i brand che vogliono competere in modo efficace: diversificarsi in segmenti adiacenti, far crescere il settore attraverso l’innovazione, distinguersi in modo unico e collaborare strategicamente. I brand che si concentrano esclusivamente sulle promozioni senza investire nell’innovazione rischiano di rimanere indietro in un mercato sempre più dinamico.

L’INNOVAZIONE È FONDAMENTALE

Circana mette in evidenza anche un rallentamento nell’innovazione di categoria, con un calo del 17% nel lancio di nuovi prodotti, dovuto alle interruzioni della supply chain ed evidenzia la focalizzazione sulle gamme di prodotti principali. Questo fenomeno potrebbe trasformare il largo consumo in un vero e proprio “deserto dell’innovazione”, evidenziando la necessità sia per le Mdd che per i marchi industriali di dare priorità all’innovazione per stimolare la crescita organica. Si prevede che la Mdd continuerà il suo slancio di crescita grazie agli investimenti nell’espansione della gamma, nella premiumizzazione e nelle iniziative di sostenibilità. Le preferenze dei consumatori verso una vita più sana, il benessere e il consumo etico continueranno a influenzare le decisioni d’acquisto, rafforzando l’importanza di allineare l’offerta di prodotti a questi valori.

CAUTO OTTIMISMO SUL LARGO CONSUMO

Alla luce di una previsione di crescita del Pil per l’area Euro nel 2025 (+0,4 punti percentuali su base annua), Circana è cautamente ottimista per il largo consumo. Le marche del distributore continueranno a mantenere il loro forte slancio, trainate dall’espansione dell’offerta, da strategie di prezzo e innovazione di prodotto. I marchi industriali hanno il potenziale per ridurre il divario se si indirizzano verso l’innovazione e diversificano i loro portafogli. Man mano che entrambi i settori si adattano alle nuove esigenze dei consumatori, il panorama Fmcg si conferma dinamico e altamente competitivo anche nel prossimo anno. “Il 2024 è stato un anno cruciale per l’industria Fmcg – conclude Ananda Roy – con la Mdd che ha stabilito un nuovo standard di crescita e innovazione. Il 2025 sarà un anno decisivo per entrambi, in cui il successo a lungo termine dipenderà dalla capacità di innovare e connettersi con le esigenze in continua evoluzione dei consumatori. L’opportunità è aperta a tutti i brand per distinguersi e offrire prodotti in linea con le aspettative dei consumatori sempre più orientati al valore”.