La razionalizzazione del carrello della spesa non ha risparmiato neppure i prodotti alimentari e quelli dedicati alla pulizia domestica e all’igiene personale che riportano sulle confezioni almeno un riferimento al loro impegno sul fronte della sostenibilità. L’analisi condotta dall’Osservatorio Immagino di GS1 Italy ne ha individuati oltre 36 mila (pari al 27,2% dei quasi 133 mila prodotti monitorati) che nel 2022 hanno superato i 15 miliardi di euro di incassi tra supermercati e ipermercati italiani (35,7% del totale). Rispetto al 2021 questo paniere ha perso -4,3% dei volumi venduti ma, per effetto soprattutto dell’aumento dei prezzi, ha aumentato di +8,6% il giro d’affari.

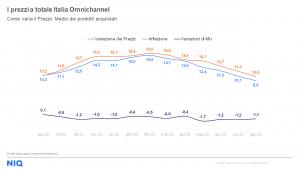

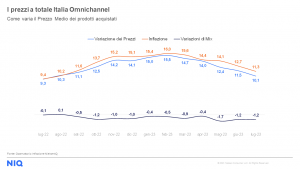

«Il grocery che comunica in etichetta l’impegno per ridurre l’impatto sull’ambiente registra una crescita sia dell’offerta (+5,4%) sia della domanda (+3,2%), a conferma del forte interesse di aziende e consumatori per questa tematica» afferma Marco Cuppini, research and communication director di GS1 Italy. «Però anche questo ampio paniere di prodotti risente dell’aumento dei costi di produzione, trasferito poi sui prezzi di vendita, e il conseguente rialzo dell’inflazione che nel mondo del largo consumo confezionato ha raggiunto in media il 15% tra la fine del 2022 e i primi mesi del 2023».

Management sostenibile delle risorse

I 16.853 i prodotti rilevati dall’Osservatorio Immagino in quest’area nell’arco di 12 mesi hanno aumentato di +10,1% il fatturato, che supera i 9,4 miliardi di euro, ma hanno visto calare i volumi di -3,3%. Tra i 15 claim monitorati, hanno perso incassi solo il logo Cleanright (-2,2%) e la certificazione Sustainable cleaning (-30,0%), ma solo sei hanno chiuso il 2022 con anche i volumi di vendita in aumento. Il claim più diffuso e che sviluppa il maggior valore di vendita resta “riciclabile”, presente su oltre 5 mila prodotti, che realizzano 3,8 miliardi di euro di sell-out tra supermercati e ipermercati. Questo claim è tuttora in crescita: nel 2022 è riuscito ad aumentare le vendite sia a valore (+16,6%) sia a volume (+1,8%), in particolare in alcune categorie merceologiche, come detersivi per il bucato in lavatrice, bevande base thè, cola, patatine, ammorbidenti, bagnoschiuma e docciaschiuma. Bilancio 2022 positivo anche per il claim “con materiale riciclato”, che ha ottenuto una crescita annua di +20,5% a valore e di +3,0% a volume, con 4.449 referenze per 2,6 miliardi di euro di sell-out. Ad aver contribuito maggiormente a questo trend, oltre a un’espansione dell’offerta (+20,5%), sono state categorie come le bevande base thè, i bagnoschiuma e docciaschiuma, gli ammorbidenti, le patatine e i prodotti per il bucato.

Altro claim che è riuscito ad aumentare i volumi venduti (+3,7%) è “biodegradabile”, che ha registrato anche una delle maggiori crescite a valore (+28,4%), arrivando a sfiorare 300 milioni di euro di sell-out, anche grazie a una robusta espansione dell’offerta a scaffale (+24,3%). Tra le categorie più performanti si segnalano accessori da tavola usa e getta, fazzoletti in carta e prodotti per lavastoviglie. La crescita più rilevante delle vendite spetta alla certificazione Ok-Compost. I 717 prodotti che la riportano in etichetta hanno aumentato i volumi venduti di +11,8% e il fatturato di +29,7%, superando i 215 milioni di euro. Un risultato a cui hanno contribuito l’ampliamento dell’offerta (+20,2%) e il trend positivo in alcune categorie, come gelati in vaschetta e accessori da tavola usa e getta. Volumi di vendita in aumento anche per i 296 prodotti certificati Ecolabel (+1,8%), che hanno superato gli 88 milioni di euro di sell-out (+14,7%), con trend particolarmente positivi per tovaglioli di carta e asciugamani/rotoli di carta, e per i 195 prodotti che evidenziano l’uso di packaging in Mater-Bi: i volumi sono aumentati di +0,6% e il giro d’affari di +15,8%, oltrepassando i 66 milioni di euro, grazie soprattutto a carta igienica, fazzoletti di carta e pasta di semola.

Responsabilità sociale

L’Osservatorio Immagino ha individuato 9.688 prodotti che riportano sulla confezione una delle cinque certificazioni relative alla responsabilità sociale: FSC, PEFC, Rainforest Alliance, Fairtrade, UTZ. Nel 2022 questo paniere ha superato i 5,1 miliardi di euro di sell-out (+10,5% annuo), mentre a volume ha perso il -4,6%. Tutte le certificazioni hanno condiviso questo andamento, tranne UTZ che non solo ha mostrato il risultato peggiore a volume (-33,6%), ma ha anche registrato un deciso calo a valore (-30,2%). La certificazione di gran lunga più diffusa è FSC (Forest Stewardship Council), presente sul 5,8% delle referenze e che, con i suoi oltre 3,9 miliardi di euro di vendite, contribuisce per oltre il 9% al sell-out complessivo di quest’area. Nel 2022 ha aumentato il fatturato di +11,0% e ha accusato un calo dei volumi inferiore alla media del paniere (-3,1%).

Agricoltura e allevamento sostenibili

Ormai oltre il 10% dei prodotti confezionati venduti in supermercati e ipermercati italiani dichiara sulle etichette di provenire da agricoltura o allevamento sostenibili. Questo paniere, composto da quasi 14 mila referenze, ha raggiunto i 3,5 miliardi di euro di sell-out e, in un anno, ha guadagnato +5,1% a valore nonostante abbia perso -4,1% a volume. Tra claim e certificazioni sono nove quelli monitorati dall’Osservatorio Immagino, otto hanno chiuso il 2022 con una riduzione delle vendite in volume e quattro anche con un minor giro d’affari rispetto al 2021 (Biologico/EU organic, biologico per la cura della persona, certificazione Ecocert, NaTrue). Mentre il claim “filiera”, il principale per giro d’affari di questo paniere (1,4 miliardi di euro, in crescita annua di +12,1%), riesce a mantenere stabili i volumi (-0,7%), a brillare in questo paniere è il claim “senza antibiotici”: non solo ha avuto il maggior tasso di crescita annua a valore (+17,2%), ma è stato anche l’unico di questo paniere con un aumento delle vendite in volume (+4,3%), spinte soprattutto da specialità ittiche, pasta fresca ripiena, pollo e maionese. Presente su 262 prodotti, ha raggiunto quasi 152 milioni di euro di sell-out e beneficiato di una crescita della componente di offerta, ma soprattutto di quella di domanda (+10,3%).

Rispetto degli animali

Nel 2022 è cresciuto a valore di +6,4% su base annua, avvicinandosi ai 2 miliardi di euro, il giro d’affari dei 3.320 prodotti che dichiarano sulle etichette di essere ottenuti nel rispetto e nella salvaguardia del benessere animale. In quantità, invece, le vendite sono calate di -5,3% rispetto al 2021. Questo trend ha accomunato cinque delle sei indicazioni monitorate (i claim “benessere animale” e “no cruelty”, le certificazioni Friend of the sea e MSC, il logo Cruelty free). L’unica eccezione del paniere è la certificazione ASC (Aquaculture Stewardship Council), cresciuta sia a valore che a volume. Rilevata su 70 prodotti, ha registrato +1,9% a volume e +9,7% a valore, superando i 46 milioni di euro di sell-out, grazie alla spinta positiva del salmone affumicato e delle altre specialità ittiche.

“Il mondo paper & packaging si trova ad affrontare un’era nuova, in cui le decisioni non possono più essere prese esclusivamente sulla base di costi, funzionalità ed esperienza del consumatore: oggi la sostenibilità è un tema imprescindibile per tutti. Non esiste oggi un vero vincitore tra i materiali da imballaggio: ognuno presenta benefici e compromessi dal punto di vista della sostenibilità. L’opzione più green, infatti, può variare notevolmente a seconda dell’applicazione e dell’area geografica di riferimento” spiega Andrea Isabella, Senior Partner e responsabile italiano Advanced Manufacturing & Services di Bain & Company.

“Il mondo paper & packaging si trova ad affrontare un’era nuova, in cui le decisioni non possono più essere prese esclusivamente sulla base di costi, funzionalità ed esperienza del consumatore: oggi la sostenibilità è un tema imprescindibile per tutti. Non esiste oggi un vero vincitore tra i materiali da imballaggio: ognuno presenta benefici e compromessi dal punto di vista della sostenibilità. L’opzione più green, infatti, può variare notevolmente a seconda dell’applicazione e dell’area geografica di riferimento” spiega Andrea Isabella, Senior Partner e responsabile italiano Advanced Manufacturing & Services di Bain & Company. “In generale l’industria della carta e degli imballaggi ha un impatto significativo sulla biodiversità, in particolare per quanto riguarda la gestione forestale e l’utilizzo dell’acqua” prosegue Mattia Bernardi, Partner di Bain & Company. “Solo il 22% delle aziende intervistate ha dichiarato di aver valutato l’impatto della propria catena del valore sulla biodiversità e solo il 31% sta agendo ora per affrontare la perdita di biodiversità. Le aziende che scelgono di agire sono pronte a trarre vantaggio riducendo la loro esposizione ai rischi legati alla biodiversità”.

“In generale l’industria della carta e degli imballaggi ha un impatto significativo sulla biodiversità, in particolare per quanto riguarda la gestione forestale e l’utilizzo dell’acqua” prosegue Mattia Bernardi, Partner di Bain & Company. “Solo il 22% delle aziende intervistate ha dichiarato di aver valutato l’impatto della propria catena del valore sulla biodiversità e solo il 31% sta agendo ora per affrontare la perdita di biodiversità. Le aziende che scelgono di agire sono pronte a trarre vantaggio riducendo la loro esposizione ai rischi legati alla biodiversità”.

Si può dire definitivamente archiviata la stagione del superbonus: come rilevato dall’Osservatorio Findomestic, nel mondo “casa” solo il segmento delle caldaie a biomassa mantiene un trend positivo delle intenzioni d’acquisto (+16%). Al contrario registrano flessioni sensibili ristrutturazioni (-6,7%), mobili (-6,8%), isolamento termico (-8,2%), infissi (-15%) e flessioni ancora più marcate gli impianti fotovoltaici termici (-22,4%) e le pompe di calore (-23,2%). I grandi elettrodomestici rimangono, invece, sugli stessi livelli di luglio, a differenza dei piccoli che calano del -5%. La propensione all’acquisto di auto nuove nei prossimi tre mesi scende del -12,8%, mentre il mercato dell’usato è in linea con luglio.

Si può dire definitivamente archiviata la stagione del superbonus: come rilevato dall’Osservatorio Findomestic, nel mondo “casa” solo il segmento delle caldaie a biomassa mantiene un trend positivo delle intenzioni d’acquisto (+16%). Al contrario registrano flessioni sensibili ristrutturazioni (-6,7%), mobili (-6,8%), isolamento termico (-8,2%), infissi (-15%) e flessioni ancora più marcate gli impianti fotovoltaici termici (-22,4%) e le pompe di calore (-23,2%). I grandi elettrodomestici rimangono, invece, sugli stessi livelli di luglio, a differenza dei piccoli che calano del -5%. La propensione all’acquisto di auto nuove nei prossimi tre mesi scende del -12,8%, mentre il mercato dell’usato è in linea con luglio.

La telefonia, il settore più importante per fatturato, registra un trend positivo (+3%) nel periodo compreso tra gennaio e giugno 2023. Crescono anche i comparti del grande elettrodomestico e del piccolo elettrodomestico, che segnano rispettivamente un +6% e un +4% rispetto allo stesso periodo del 2022. Le vendite online rimangono stabili intorno al 26% del fatturato sviluppato dal settore, ma solo la fine dell’anno ci dirà di quanto cresceranno a seguito dei grandi eventi promozionali che generalmente spingono gli acquisti in rete nel Q4.

La telefonia, il settore più importante per fatturato, registra un trend positivo (+3%) nel periodo compreso tra gennaio e giugno 2023. Crescono anche i comparti del grande elettrodomestico e del piccolo elettrodomestico, che segnano rispettivamente un +6% e un +4% rispetto allo stesso periodo del 2022. Le vendite online rimangono stabili intorno al 26% del fatturato sviluppato dal settore, ma solo la fine dell’anno ci dirà di quanto cresceranno a seguito dei grandi eventi promozionali che generalmente spingono gli acquisti in rete nel Q4.