Non c’è più il lusso di una volta. O meglio: non si comprano più i prodotti di lusso come una volta. A mutare le abitudini d’acquisto hanno infatti fortemente contribuito le piattaforme social come FB e i suoi fratelli (Instagram, Messenger e WhatsApp): più di 3 acquirenti di beni di lusso su 4 in tutto il mondo utilizzano ogni giorno queste piattaforme nel processo di acquisto.

Oggi infatti il modo in cui i consumatori scoprono, cercano e decidono di comprare capi di alta gamma, accessori e gioielli è fortemente influenzato dalle interazioni online. A rivelarlo è uno studio commissionato da Facebook e condotto da IPSOS su un campione di 4.500 persone, di età compresa tra i 18 e i 65 anni, in 6 mercati – Stati Uniti, Francia, Italia, Regno Unito, Hong Kong e Giappone – che ha evidenziato come la maggior parte dei touch-point che guidano l’intera esperienza di acquisto di prodotti di lusso sia digitale. L’indagine ha analizzato le piattaforme utilizzate, il comportamento e il percorso di acquisto dei clienti luxury con un focus sulla Next Generation, che comprende la Generazione Z (fino ai 22 anni) e i Millennials (23-34 anni), e sui consumatori alto-spendenti, ovvero persone che hanno fatto acquisti per almeno 10.000 dollari nell’ultimo anno.

L’utilizzo delle piattaforme digitali

Chi compra prodotti di lusso è sempre più connesso, dispone di oltre 3 device digitali e passa in media quasi 17 ore a settimana online, contraddistinguendosi per un maggiore utilizzo dei social network. Il 93% usa le piattaforme digitali come fonte di ispirazione per scoprire le novità, navigare e connettersi con le community, al contrario dei consumatori non luxury tra i quali il 79% le utilizza nei processi di acquisto.

A livello globale, il 92% degli appassionati del lusso utilizza la famiglia delle app di Facebook, una percentuale che cresce ulteriormente in Italia, attestandosi al 99%, e confermando il nostro Paese come uno dei mercati con il tasso più elevato di utilizzo dei prodotti Facebook (superato solo da Hong Kong).

Il comportamento d’acquisto

I clienti alto-spendenti (38%) sono più propensi a fare acquisti online rispetto al resto dei consumatori di beni di lusso (24%). Sebbene lo shopping online sia, quindi, ancora marginale e l’80% dei prodotti di lusso venga acquistato nelle boutique e nei punti vendita fisici, i touchpoint digitali sono fondamentali per influenzare le scelte d’acquisto, che nell’80% dei casi vengono guidate dalle interazioni online. Il digitale diventa, inoltre, un prezioso alleato anche nella fase decisionale: in Europa il 77% di chi acquista capi di moda di lusso consulta, infatti, lo smartphone mentre si trova in negozio.[1]

In questo contesto, secondo lo studio IPSOS, il 42% dei processi di acquisto a livello globale coinvolge almeno un’app della famiglia Facebook, una percentuale che sale al 64% per i consumatori alto-spendenti e al 65% per la Next Generation. Se si considera il mercato italiano, le app della famiglia Facebook vengono utilizzate nel processo di acquisto dal 53% degli intervistati e, nello specifico, dal 63% degli alto-spendenti e dal 78% della Next Generation.

L’Italia si attesta, quindi, al primo posto in Europa per l’utilizzo delle app della famiglia Facebook nei processi di acquisto dei beni di lusso, seguita da UK (30%) e dalla Francia (26%).

Il percorso di acquisto

Facebook e Instagram sono le piattaforme dove le persone scoprono nuovi prodotti, traggono ispirazione e fanno ricerche e sono quindi risorse cruciali per prendere una decisione di acquisto: più di 1 persona su 3 ha cercato o scoperto un prodotto attraverso le app di Facebook, 1 persona su 2 nel caso della Next Generation e degli alto-spendenti, mentre il 60% ha letto recensioni e raccomandazioni su Facebook o Instagram per prendere decisioni migliori. Le recensioni di altri acquirenti sono ritenute utili nella fase che precede l’acquisto.

Anche dopo l’acquisto, la condivisione sui social è parte fondamentale dello shopping di lusso, in quanto il 47% dei clienti della Next Generation e della fascia alto-spendente condivide foto del proprio acquisto con la Community o ne discute su Facebook o Instagram.

L’utilizzo di Facebook e Instagram

Ma Facebook e Instagram non sono interscambiabili: ognuno ha un suo ruolo: Facebook è considerato, da chi acquista beni di lusso, il luogo ideale per ricevere consigli, connettersi con brand e aziende e trovare informazioni personalmente rilevanti: il 52% lo usa per cercare informazioni su eventi, il 43% per aggiornarsi e il 39% per guardare anteprime di prodotti. Gli acquirenti della Next Generation vorrebbero, per esempio, che i messaggi e le storie dei brand rispondessero, con contenuti autentici, ai problemi che affrontano e che fossero aderenti ai loro interessi.

Instagram si conferma, invece, la piattaforma preferita per scoprire le ultime tendenze, entrare in contatto con influencer, celebrità e aziende e trovare contenuti divertenti con messaggi e storie creative. Chi acquista prodotti di alta gamma desidera vedere su Instagram nuovi trend (45%), lanci di nuovi stili, prodotti o servizi (41%), indicazioni dagli influencer (39%) e testimonianze di personaggi famosi (38%).

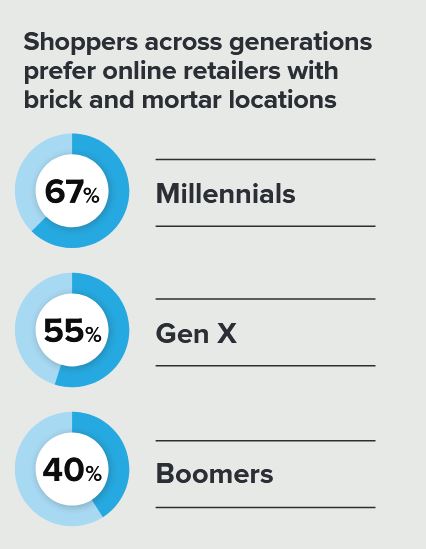

Fonte: 2020 Shopper Study by Zebra

Fonte: 2020 Shopper Study by Zebra Fonte: 2020 Shopper Study by Zebra

Fonte: 2020 Shopper Study by Zebra