Nel prossimo biennio le esportazioni italiane dovrebbero accelerare e le aziende guardare ai Big Data come modo per mitigare i rischi associati al commercio internazionale: queste le principali evidenze che emergono da una recente ricerca commissionata da QBE, che ha analizzato lo stato dell’arte del commercio internazionale per comprenderne fattori chiave, rischi, sfide e per fornire suggerimenti concreti alle aziende.

Nel 2022 in Italia il valore dello scambio di beni materiali è stato circa cinque volte superiore a quello dei servizi. In totale le importazioni italiane di beni e servizi hanno raggiunto i 740 miliardi di euro, mentre le esportazioni ammontano a 710 miliardi di euro. Se esaminiamo i beni, il nostro paese ha esportato 592 miliardi di euro nel corso dello scorso anno, pari a circa il 31% del PIL, mentre le importazioni sono state leggermente superiori, raggiungendo i 613 miliardi di euro.

Ma quali sono le sfide che devono affrontare le imprese italiane? Nel biennio 2020-2021, le aziende che hanno avuto problemi nelle esportazioni sono raddoppiate rispetto al periodo 2017-2019. Questa situazione non è solamente riconducibile agli effetti della pandemia, ma il Covid-19 ha evidenziato anche i notevoli problemi della catena di fornitura che hanno colpito le aziende a livello globale. In particolare emerge che ben il 38% delle imprese manifatturiere ha segnalato problemi in questo ambito nei primi due semestri del 2023, un dato superiore del 68% rispetto alla media 2017-2019. Sempre nel corso del 2023, le aree di maggior criticità segnalate dalle aziende sono state quelle relative all’aumento dei costi e dei prezzi (18%) e quelle legate ai tempi di consegna (8%). La seconda grande sfida riguarda l’affidabilità che esportatori e importatori di beni italiani ripongono nei loro partner commerciali e il contesto geopolitico nei rispettivi Paesi. L’Italia esporta e importa solo una percentuale relativamente piccola (1,2% e 3,3%) dei suoi beni in Paesi che presentano alti livelli di fragilità istituzionale e sociale o che sono coinvolti in conflitti violenti (secondo la catalogazione della Banca Mondiale). Attualmente, la Libia è il Paese verso cui l’Italia è più esposta, con lo 0,3% delle esportazioni e l’1,5% delle importazioni nel 2022, valori comunque modesti.

Si prevede che il bilancio 2023 delle importazioni italiane di beni registrerà una leggera contrazione, attorno all’1,8%. Tuttavia, a partire dal 2024, ci si aspetta un ritorno alla crescita, con aumenti del 3,9% nel 2024 e del 3,5% nel 2025, un forte segnale per un’ottimistica ripresa delle importazioni. Parallelamente, è atteso che le esportazioni italiane crescano a un ritmo più sostenuto rispetto alle importazioni, contribuendo a riequilibrare i flussi commerciali. Le previsioni indicano un incremento delle esportazioni complessivo dello 0,6% nel 2023, seguito da ulteriori aumenti del 3,3% nel 2024 e del 4% nel 2025. Tuttavia, è importante sottolineare che tali proiezioni potrebbero essere influenzate da eventi inattesi. Pertanto, QBE ha esaminato come le esportazioni e le importazioni di beni in Italia potrebbero reagire in seguito a scenari macroeconomici negativi.

La crescente possibilità del manifestarsi di scenari negativi imprevisti deve spingere le imprese italiane a mettere in atto misure di mitigazione in grado di rispondere adeguatamente e gestire l’impatto di eventi avversi. Investire in strumenti di analisi basati sui Big Data rappresenta un fondamentale passo che permette alle imprese di stabilire una connessione più solida con i loro stakeholder, compresi i fornitori, agevolando una risposta tempestiva a eventi inattesi. I Big Data risultano cruciali per aiutare le imprese a identificare i punti deboli nella loro catena di approvvigionamento, evidenziando ad esempio un’eccessiva dipendenza da una particolare via di trasporto o da un fornitore specifico e permettendo di diversificare e attuare coperture efficaci per contrastare queste debolezze. Un secondo aspetto fondamentale per le imprese è dato da un’attenta due diligence sui loro partner commerciali internazionali. Componenti come affidabilità nel settore, rapporti con il governo locale e reputazione nella gestione dei rischi legati alla produzione rappresentano le aree di primaria importanza che andrebbero analizzate dalle aziende, senza dimenticare le componenti di rischio specifico dei paesi, tra cui quelle economiche, politiche e strutturali.

Nel caso in cui le imprese siano orientate all’esportazione verso nuovi mercati, dovrebbero valutare la possibilità di intraprendere alleanze strategiche o joint ventures, non solo in ottica di condivisione del rischio finanziario, ma per ridurre le complessità legate al raggiungimento di nuovi mercati. Infine, l’acquisto di coperture assicurative può contribuire a mitigare le perdite finanziarie connesse a problemi come danni, furti e perdite di carico. I programmi multinazionali offrono pacchetti che semplificano il processo, evitando la necessità di stipulare polizze assicurative separate per ciascuno dei paesi in cui le imprese operano. Il commercio internazionale offre notevoli opportunità per le imprese italiane, che rimangono ben posizionate per realizzare economie di scala e raggiungere mercati più vasti. Tuttavia, per sfruttare appieno questi vantaggi, è essenziale che le imprese siano in grado di gestire l’incertezza. La scelta di partner affidabili continua ad essere il pivot sul quale costruire un business efficace e redditizio.

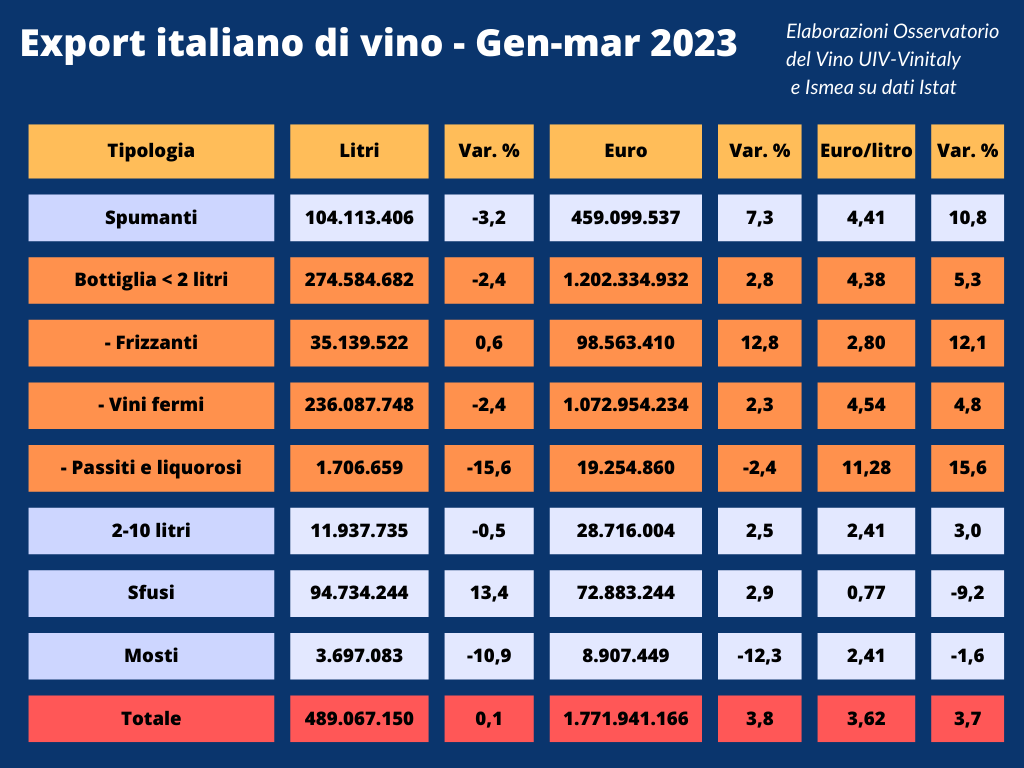

Sul fronte dei mercati, cresce in volume la piazza Ue (+7,3%) e si contrae quella extra-Ue (-7,7%); tra i top buyer gli Usa rimangono in terreno positivo (+0,4% volume, +10,8% valore) cresce, grazie agli sfusi, la Germania (+6,2% in volume e +5,6 in valore) mentre il Regno Unito cede il 13,5% (-7% il valore). In contrazione, nei volumi, mercati di sbocco ed emergenti come Canada (-24%), Svizzera (-8,4%), Giappone (-22,9%) e si conferma in caduta libera il mercato cinese (-43,7%). Volano gli ordini dalla Russia: +33,0%. Tra le regioni, rallentano i valori export per le top 3, con il Veneto a +3%, il Piemonte a +0,2% e la Toscana a +0,6%. Sopra la media gli incrementi di importanti regioni produttrici, come il Trentino-Alto Adige, l’Emilia-Romagna, la Lombardia.

Sul fronte dei mercati, cresce in volume la piazza Ue (+7,3%) e si contrae quella extra-Ue (-7,7%); tra i top buyer gli Usa rimangono in terreno positivo (+0,4% volume, +10,8% valore) cresce, grazie agli sfusi, la Germania (+6,2% in volume e +5,6 in valore) mentre il Regno Unito cede il 13,5% (-7% il valore). In contrazione, nei volumi, mercati di sbocco ed emergenti come Canada (-24%), Svizzera (-8,4%), Giappone (-22,9%) e si conferma in caduta libera il mercato cinese (-43,7%). Volano gli ordini dalla Russia: +33,0%. Tra le regioni, rallentano i valori export per le top 3, con il Veneto a +3%, il Piemonte a +0,2% e la Toscana a +0,6%. Sopra la media gli incrementi di importanti regioni produttrici, come il Trentino-Alto Adige, l’Emilia-Romagna, la Lombardia.

Alla conferenza stampa di presentazione del Forum Food & Beverage ha partecipato anche Zefferino Monini, il Presidente di Monini, azienda che ha varato il piano di sostenibilità A Hand for the Future, un percorso composto da oltre 25 progetti per un investimento complessivo di circa 25 milioni di euro. Tra i progetti più significativi messi in cantiere c’è Bosco Monini, un polmone verde che sta nascendo tra Umbria, Toscana e Puglia da 1 milione di nuovi olivi piantati prevalentemente in aree abbandonate e che rappresenta il modello di olivicoltura che l’azienda vuole condividere con la filiera.

Alla conferenza stampa di presentazione del Forum Food & Beverage ha partecipato anche Zefferino Monini, il Presidente di Monini, azienda che ha varato il piano di sostenibilità A Hand for the Future, un percorso composto da oltre 25 progetti per un investimento complessivo di circa 25 milioni di euro. Tra i progetti più significativi messi in cantiere c’è Bosco Monini, un polmone verde che sta nascendo tra Umbria, Toscana e Puglia da 1 milione di nuovi olivi piantati prevalentemente in aree abbandonate e che rappresenta il modello di olivicoltura che l’azienda vuole condividere con la filiera.

Dal punto di vista della suddivisione del fatturato per categorie di prodotto offerte dal Gruppo La Doria, la “Linea derivati del pomodoro” – anche detta “Linea Rossa” – ha registrato un aumento dei ricavi pari al 24%, la “Linea sughi” è aumentata del 20,5%, mentre la “Linea legumi, vegetali e pasta in scatola” vede una crescita complessivamente del 19,6%. Infine, la “Linea frutta” e le “Altre linee” – ossia i prodotti acquistati da terzi e commercializzati dalla controllata LDH sul mercato inglese – sono aumentate rispettivamente del 7,8% e del 12,6%.

Dal punto di vista della suddivisione del fatturato per categorie di prodotto offerte dal Gruppo La Doria, la “Linea derivati del pomodoro” – anche detta “Linea Rossa” – ha registrato un aumento dei ricavi pari al 24%, la “Linea sughi” è aumentata del 20,5%, mentre la “Linea legumi, vegetali e pasta in scatola” vede una crescita complessivamente del 19,6%. Infine, la “Linea frutta” e le “Altre linee” – ossia i prodotti acquistati da terzi e commercializzati dalla controllata LDH sul mercato inglese – sono aumentate rispettivamente del 7,8% e del 12,6%.

I due Paesi leader nel mondo per importazioni di Gorgonzola Dop si confermano Francia e Germania che da sole assorbono quasi la metà dell’export, con una novità: con 492.393 forme importate la Francia diventa primo Paese importatore superando, per la prima volta dal 2012, la Germania destinataria di 478.816 forme. Però è l’Ungheria il Paese europeo che fa registrare la crescita maggiore con un aumento dell’export del 57,7%.

I due Paesi leader nel mondo per importazioni di Gorgonzola Dop si confermano Francia e Germania che da sole assorbono quasi la metà dell’export, con una novità: con 492.393 forme importate la Francia diventa primo Paese importatore superando, per la prima volta dal 2012, la Germania destinataria di 478.816 forme. Però è l’Ungheria il Paese europeo che fa registrare la crescita maggiore con un aumento dell’export del 57,7%.

Per fare il punto e a rilanciare la collaborazione pochi giorni fa a Milano si sono incontrati il Presidente dell’Agenzia ICE Matteo Zoppas e Mohammed Alsheihhi, Presidente di Euromercato. “È un modello di progetto ad altissimo potenziale che posiziona direttamente sul mercato i prodotti del Made in Italy e Agenzia ICE ritiene che questo tipo di progetti possa favorire un ritorno immediato sulle esportazioni dell’Italia” ha commentato il Presidente Matteo Zoppas.

Per fare il punto e a rilanciare la collaborazione pochi giorni fa a Milano si sono incontrati il Presidente dell’Agenzia ICE Matteo Zoppas e Mohammed Alsheihhi, Presidente di Euromercato. “È un modello di progetto ad altissimo potenziale che posiziona direttamente sul mercato i prodotti del Made in Italy e Agenzia ICE ritiene che questo tipo di progetti possa favorire un ritorno immediato sulle esportazioni dell’Italia” ha commentato il Presidente Matteo Zoppas.

Il monitoraggio realizzato da Nomisma fa emergere alcune aree di lavoro fondamentali per incrementare conoscenza, consapevolezza e interesse verso la categoria. Oltre 1 consumatore su 3 dichiara infatti di non aver informazioni sufficienti e dettagliate sulle caratteristiche e i valori degli alimenti biologici (quota che supera il 70% per i non user di bio). Nello specifico, più di 1 consumatore su 2 vuole avere informazioni più dettagliate sul contributo alla sostenibilità (ambientale, sociale ed economica) e, analogamente, vuole saperne di più sui benefici salutistici e sulla distintività del biologico rispetto al convenzionale.

Il monitoraggio realizzato da Nomisma fa emergere alcune aree di lavoro fondamentali per incrementare conoscenza, consapevolezza e interesse verso la categoria. Oltre 1 consumatore su 3 dichiara infatti di non aver informazioni sufficienti e dettagliate sulle caratteristiche e i valori degli alimenti biologici (quota che supera il 70% per i non user di bio). Nello specifico, più di 1 consumatore su 2 vuole avere informazioni più dettagliate sul contributo alla sostenibilità (ambientale, sociale ed economica) e, analogamente, vuole saperne di più sui benefici salutistici e sulla distintività del biologico rispetto al convenzionale. “Pasta, olio extra-vergine, formaggi e vino sono i prodotti italiani a marchio bio più acquistati dai consumatori giapponesi ma anche le categorie per i quali il consumatore è più interessato al binomio bio-Made in Italy. In ottica futura il vino è sicuramente uno dei prodotti che presenta le maggiori opportunità di crescita per l’Italia, anche in virtù del fatto che dal 1° ottobre 2022 la certificazione biologica JAS è stata estesa anche alle bevande alcoliche, vino incluso” afferma Emanuele Di Faustino, Responsabile Industria, Servizi e Retail Nomisma S.p.A.

“Pasta, olio extra-vergine, formaggi e vino sono i prodotti italiani a marchio bio più acquistati dai consumatori giapponesi ma anche le categorie per i quali il consumatore è più interessato al binomio bio-Made in Italy. In ottica futura il vino è sicuramente uno dei prodotti che presenta le maggiori opportunità di crescita per l’Italia, anche in virtù del fatto che dal 1° ottobre 2022 la certificazione biologica JAS è stata estesa anche alle bevande alcoliche, vino incluso” afferma Emanuele Di Faustino, Responsabile Industria, Servizi e Retail Nomisma S.p.A.