A fronte della riduzione degli investimenti registrata nel 2023, nei prossimi mesi è attesa una ripresa nel settore del mercato immobiliare retail, sostenuta dal profondo processo di trasformazione già in atto e dal rafforzamento del mercato high street, dove cresce la domanda di immobili di alta qualità ubicati in zone centrali. I consumatori sono sempre più esigenti e, parallelamente all’acquisto, ricercano una vera e propria esperienza personalizzata e coinvolgente. L’obiettivo dei retailer oggi, dunque, è creare ambienti di shopping unici e memorabili. L’integrazione di canali online e offline è ormai imprescindibile per qualsiasi attività commerciale. Inoltre gli utenti richiedono ai player del settore responsabilità ed evoluzione verso un modello circolare e più sostenibile, a partire dai punti vendita. Sono solo alcune delle evidenze emerse dalle analisi riportate nella nona edizione di Real Estate Data Hub, il rapporto realizzato dai Centri Studi di Re/Max Italia e di Avalon Real Estate e dall’Ufficio Studi di 24Max sul mercato immobiliare italiano.

High street e urban retail

High street e urban retail

Per l’immobiliare high street retail il 2023 è stato un anno di sfide e cambiamenti. Le tendenze già in atto nel biennio precedente, come lo sviluppo dell’e-commerce e il tema della sostenibilità, si sono ulteriormente accentuate, rimodellando il panorama del mercato retail che continua a conservare la sua importanza nel settore immobiliare nazionale. I canoni di locazione sono in crescita con Milano che si conferma la città più costosa per spazi commerciali e con via Monte Napoleone in testa alla classifica come strada più cara d’Europa. Per quanto riguarda la domanda, gli investitori continuano a rivolgere il proprio interesse verso immobili di alta qualità situati nei centri urbani principali, che dimostrano una maggiore resilienza rispetto ai cambiamenti socioeconomici. Nel corso del 2023 è stato il settore del lusso a mostrarsi particolarmente resiliente. Oggi il commercio high street si sta rafforzando grazie a una ridefinizione degli spazi votata all’offerta di esperienze d’acquisto esclusive da cui deriva la trasformazione degli store in poli di attrazione, dove l’interazione con il prodotto si arricchisce di eventi, cultura e socializzazione.

Centri commerciali

Centri commerciali

L’analisi dei dati di fatturato relativi al 2023 rivela un chiaro consolidamento del trend di ripresa dei centri commerciali, con segnali positivi che indicano una prospettiva favorevole per l’anno 2024. L’apprezzamento dei consumatori rimane evidente ed è riconducibile all’adeguata risposta dei gestori alle mutevoli esigenze e preferenze, attraverso innovazione e adattamento. Durante gli ultimi due anni, le proprietà e gli sviluppatori hanno cambiato approccio sui centri commerciali, riducendo i nuovi sviluppi e concentrandosi su riqualificazioni e ampliamenti; un trend che si riflette nel volume di transazioni.

Retail park e Gdo

I dati più recenti sull’andamento dei centri outlet confutano le previsioni negative per questo settore di investimento. I risultati sono trainati dalla crescente richiesta dei consumatori per la tipologia di offerta degli outlet, basata su una combinazione vincente di marchi di alto livello, prezzi convenienti ed esperienza d’acquisto coinvolgente. La Gdo sta vivendo un momento di forte sviluppo, trainato principalmente dai discount, mentre i supermercati continuano a mostrare le migliori performance in termini di redditività. La crescita è stata più consistente per gli spazi con metrature comprese tra 801 e 1.500 metri quadri (+9,8%, per un totale di circa 36 miliardi di euro), piuttosto che per i punti vendita con superfici superiori, comprese tra 1.501 e 2.500 metri quadri (+7,7%, per un fatturato totale di oltre 15 miliardi).

Quattro città sotto la lente d’ingrandimento

L’analisi dei tagli dimensionali per le vie dello shopping di Milano evidenzia un trend di costante crescita negli anni post-pandemici, a dimostrazione di un mercato effervescente e di grande appeal. Nella città della moda si assiste, inoltre, a una leggera crescita dei canoni medi richiesti. Osservando l’andamento dei metri quadri disponibili, si rileva un aumento dell’offerta fino al 2023 e un successivo calo nei primi mesi del 2024. L’analisi dei tempi medi di permanenza degli annunci sui principali portali online mostra un andamento costante, fatta eccezione per gli ultimi mesi del 2023 e i primi del 2024, che vedono correlata la crescita dei tempi con la diminuzione di canoni e con la disponibilità.

Per le vie dello shopping di Roma si assiste ad una stabilizzazione dei canoni di locazione e dei metri quadri disponibili a partire dal 2022, dopo il picco registrato nel 2021. Negli ultimi mesi del 2023 e nei primi mesi del 2024 l’offerta risulta in crescita, confermando il graduale rallentamento del mercato retail high street evidenziato dai maggiori tempi di permanenza e da canoni di locazione che devono ulteriormente adattarsi al ribasso. Nel corso del 2023 risulta evidente la preferenza per tagli dimensionali ridotti rispetto a quelli di ampia metratura che, quando immessi nel mercato, vi restano per tempi più lunghi. A partire dal 2024 il tempo medio di permanenza ha mostrato un incremento, in linea con il numero degli annunci, a parità di taglio medio: questi dati, sembrano indicare un lieve rallentamento della domanda e un adattamento dei prezzi che fatica a incontrare la domanda.

L’analisi dell’offerta presente nelle vie di maggiore appeal del centro di Bologna evidenzia un mercato che predilige le unità commerciali di piccolo e medio taglio. Il tempo di permanenza segnala una maggiore vivacità rispetto al 2022, con una riduzione di circa 10 giorni nel 2023. L’offerta di unità high-street retail in locazione è in continua ma graduale decrescita dal 2021. I canoni richiesti hanno raggiunto il picco nel 2022 per poi ridursi nel 2023, fino a valori unitari di €/mq/anno inferiori ai livelli pre-pandemici. Analizzando l’andamento dei tempi di permanenza medi degli annunci sui portali online, che sono calati fino al 2023 e cresciuti nei primi mesi del 2024, si nota una correlazione tra i dati analizzati: la contrazione dell’offerta, legata al minor canone richiesto, ha lasciato unità disponibili con una qualità media inferiore, cui conseguirebbe un allungamento dei tempi di permanenza sul mercato.

L’analisi condotta sulle unità retail in locazione nelle zone di maggiore appeal a Palermo evidenzia una stabilizzazione generale dell’andamento di mercato: i tempi di permanenza degli annunci sui principali portali sono mediamente stabili a partire dal 2022 e sembrano mostrare lo stesso andamento anche per i primi mesi del 2024. Per quanto riguarda i canoni richiesti, una riduzione si è osservata per il 2023, ma anche per questi ultimi sembra avviarsi un trend di stabilizzazione. Per il 2024 si delinea lo scenario di un mercato relativamente maturo, in cui canoni e tempi di assorbimento si sono stabilizzati e la disponibilità di spazio è in diminuzione. L’analisi svolta sul mercato high-street retail di Palermo mostra come l’offerta del 2023 sia stata caratterizzata prevalentemente da annunci relativi a unità di taglio medio-grande e da un migliore assorbimento di quelle più piccole (di maggiore interesse nel corso del 2022). La fine del 2023 e i primi mesi del 2024 fanno ipotizzare il ritorno a un’offerta più limitata e di taglio inferiore, a dimostrazione di un buon assorbimento di tagli medio-grandi.

Il ricettario “Moments” comprende quaranta ricette suddivise in otto momenti della giornata – dal brunch all’aperitivo, dal pranzo in famiglia alla cena gourmet – ognuno accompagnato da playlist musicali esclusive pensate per amplificare le sensazioni di ogni occasione.

Il ricettario “Moments” comprende quaranta ricette suddivise in otto momenti della giornata – dal brunch all’aperitivo, dal pranzo in famiglia alla cena gourmet – ognuno accompagnato da playlist musicali esclusive pensate per amplificare le sensazioni di ogni occasione. Il gruppo controlla l’intera filiera, dalla macellazione alla lavorazione delle carni, garantendo tracciabilità totale, qualità certificata e sicurezza alimentare per il mercato e per il consumatore finale.

Il gruppo controlla l’intera filiera, dalla macellazione alla lavorazione delle carni, garantendo tracciabilità totale, qualità certificata e sicurezza alimentare per il mercato e per il consumatore finale.

UN NETWORK NAZIONALE

UN NETWORK NAZIONALE I CINQUE ASSET MEDIA OFFERTI

I CINQUE ASSET MEDIA OFFERTI

“L’accordo con Iberdrola – dichiara Alessandro Riolfo, Direttore Tecnico Pam Panorama S.p.A. (nella foto a sinistra) – rappresenta un passo concreto nel percorso di sostenibilità di Pam Panorama. Il nostro impegno verso la riduzione dell’impatto ambientale si traduce in scelte strategiche che coniugano innovazione, efficienza e responsabilità. Grazie a questa collaborazione, saremo in grado di alimentare i nostri punti vendita anche con energia rinnovabile, contribuendo significativamente alla decarbonizzazione del settore della Grande Distribuzione. Siamo convinti che investire in soluzioni sostenibili non sia solo un dovere verso l’ambiente, ma anche un valore per i nostri clienti e per le comunità in cui operiamo”.

“L’accordo con Iberdrola – dichiara Alessandro Riolfo, Direttore Tecnico Pam Panorama S.p.A. (nella foto a sinistra) – rappresenta un passo concreto nel percorso di sostenibilità di Pam Panorama. Il nostro impegno verso la riduzione dell’impatto ambientale si traduce in scelte strategiche che coniugano innovazione, efficienza e responsabilità. Grazie a questa collaborazione, saremo in grado di alimentare i nostri punti vendita anche con energia rinnovabile, contribuendo significativamente alla decarbonizzazione del settore della Grande Distribuzione. Siamo convinti che investire in soluzioni sostenibili non sia solo un dovere verso l’ambiente, ma anche un valore per i nostri clienti e per le comunità in cui operiamo”.

High street e urban retail

High street e urban retail Centri commerciali

Centri commerciali

Cosa serve per raggiungere lo scopo? La prima risposta che viene in mente è la quantità, cioè volumi di produzione adeguati a una catena della Gdo, ma Sciarria preferisce mettere l’accento sulla qualità: “Rapportarsi con un distributore locale, che ha una piccola rete di punti vendita, è una strategia perseguibile anche nel caso di volumi contenuti e consente di testare il prodotto, cominciando a capire il modo di ragionare degli operatori del retail. Le cose davvero indispensabili sono il rispetto degli standard qualitativi della Gdo, il contenuto di innovazione a fronte di quello che c’è già sul mercato e la capacità raccontare la referenza come la miglior scelta possibile che il buyer possa fare. Grande attenzione va riservata al packaging, perché è la confezione a comunicare i valori del prodotto e a renderlo interessante e appetibile dal buyer e dal consumatore”.

Cosa serve per raggiungere lo scopo? La prima risposta che viene in mente è la quantità, cioè volumi di produzione adeguati a una catena della Gdo, ma Sciarria preferisce mettere l’accento sulla qualità: “Rapportarsi con un distributore locale, che ha una piccola rete di punti vendita, è una strategia perseguibile anche nel caso di volumi contenuti e consente di testare il prodotto, cominciando a capire il modo di ragionare degli operatori del retail. Le cose davvero indispensabili sono il rispetto degli standard qualitativi della Gdo, il contenuto di innovazione a fronte di quello che c’è già sul mercato e la capacità raccontare la referenza come la miglior scelta possibile che il buyer possa fare. Grande attenzione va riservata al packaging, perché è la confezione a comunicare i valori del prodotto e a renderlo interessante e appetibile dal buyer e dal consumatore”.

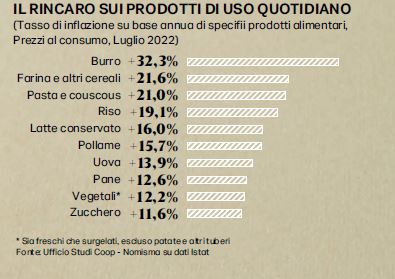

“I discount non sono molto lontani dal recuperare quasi tutto l’aumento dei prezzi di acquisto – ha detto Pedroni – mentre il resto della distribuzione è partita dopo e noi di Coop particolarmente dopo”. Tradotto in numeri, lo scorso luglio il tasso di inflazione dei prezzi al consumo era del +14,4% nel discount contro il +9,1% dei super.

“I discount non sono molto lontani dal recuperare quasi tutto l’aumento dei prezzi di acquisto – ha detto Pedroni – mentre il resto della distribuzione è partita dopo e noi di Coop particolarmente dopo”. Tradotto in numeri, lo scorso luglio il tasso di inflazione dei prezzi al consumo era del +14,4% nel discount contro il +9,1% dei super. Ma quali sono i risultati dei punti vendita Coop in una situazione così complessa? “I canali hanno performance diverse – ha dichiarato Maura Latini, Amministratore Delegato di Coop Italia – anche se tutti hanno beneficiato di un andamento positivo nei mesi estivi. In generale, l’iper perde volumi per via delle sue difficoltà strutturali, purtroppo accentuate dall’aumento del costo dei carburanti, che ostacola lo spostamento dei clienti. Il supermercato tiene, con un recupero importante dal lancio del nostro progetto sul prodotto Coop a cui si è aggiunta la positività del mercato nella stagione calda. Nel complesso, registriamo una crescita dell’1% a volume”.

Ma quali sono i risultati dei punti vendita Coop in una situazione così complessa? “I canali hanno performance diverse – ha dichiarato Maura Latini, Amministratore Delegato di Coop Italia – anche se tutti hanno beneficiato di un andamento positivo nei mesi estivi. In generale, l’iper perde volumi per via delle sue difficoltà strutturali, purtroppo accentuate dall’aumento del costo dei carburanti, che ostacola lo spostamento dei clienti. Il supermercato tiene, con un recupero importante dal lancio del nostro progetto sul prodotto Coop a cui si è aggiunta la positività del mercato nella stagione calda. Nel complesso, registriamo una crescita dell’1% a volume”.

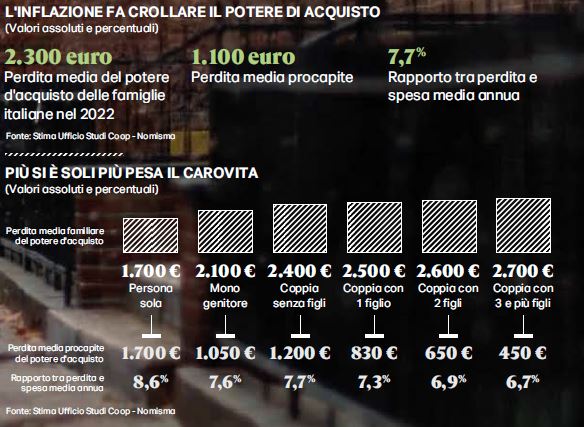

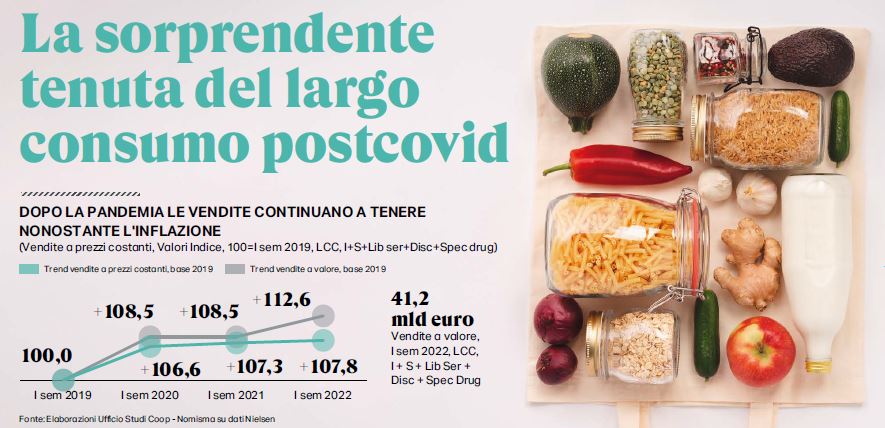

Nei prodotti alimentari lavorati – ha spiegato Albino Russo, Direttore Generale Ancc-Coop (Associazione Nazionale Cooperative di Consumatori) – la dinamica inflattiva è prossima alla doppia cifra, ma ancora inferiore rispetto ad altri Paesi europei (da noi un +10% a fronte del +13,7% della Germania o del +13,5% della Spagna, con la media Ue 27 al 12,8%). Allo stesso tempo in maniera inattesa, nonostante questa spinta dei prezzi, i volumi di vendita hanno tenuto (+7,8% primo semestre 2022 vs 2019), complice la calda e lunga estate italiana, il ritorno del turismo straniero e la capacità della distribuzione moderna di imporsi sugli altri canali di vendita specializzati. Il mercato italiano è però al momento l’unico a mantenere un trend positivo dei volumi: la variazione delle vendite a prezzi costanti di largo consumo confezionato è del +0,5% in Italia, contro -5,4% del Regno Unito, -3,7% della Germania, -2,3% della Francia e -1,3% della Spagna. Questa differenza, come il ritardo nell’incremento dei prezzi, sembra presagire ad una inversione di tendenza imminente.

Nei prodotti alimentari lavorati – ha spiegato Albino Russo, Direttore Generale Ancc-Coop (Associazione Nazionale Cooperative di Consumatori) – la dinamica inflattiva è prossima alla doppia cifra, ma ancora inferiore rispetto ad altri Paesi europei (da noi un +10% a fronte del +13,7% della Germania o del +13,5% della Spagna, con la media Ue 27 al 12,8%). Allo stesso tempo in maniera inattesa, nonostante questa spinta dei prezzi, i volumi di vendita hanno tenuto (+7,8% primo semestre 2022 vs 2019), complice la calda e lunga estate italiana, il ritorno del turismo straniero e la capacità della distribuzione moderna di imporsi sugli altri canali di vendita specializzati. Il mercato italiano è però al momento l’unico a mantenere un trend positivo dei volumi: la variazione delle vendite a prezzi costanti di largo consumo confezionato è del +0,5% in Italia, contro -5,4% del Regno Unito, -3,7% della Germania, -2,3% della Francia e -1,3% della Spagna. Questa differenza, come il ritardo nell’incremento dei prezzi, sembra presagire ad una inversione di tendenza imminente. Oltre al tornado, un’altra metafora utilizzata nel Rapporto redatto dall’Ufficio Studi di Ancc-Coop – con la collaborazione scientifica di Nomisma, il supporto di analisi di Nielsen e i contributi originali di Gs1-Osservatorio Immagino, Iri Information Resources, Mediobanca Ufficio Studi, Nomisma Energia, Npd – è assai indicativa: il carrello come un fortino da proteggere e non più una miniera da cui attingere per finanziare altri consumi. Cosa significa? Che gli italiani – per ora – non hanno operato il cosiddetto downgrading degli acquisti, cioè non hanno rivisto al ribasso il mix dei prodotti che comprano. Guardando ai dati dello scorso luglio, a fronte di un’inflazione del +9,4% nel largo consumo confezionato, la variazione dei prezzi medi dei prodotti acquistati è stata del +9,3% e lo 0,1% di differenza è appunto la variazione di mix.

Oltre al tornado, un’altra metafora utilizzata nel Rapporto redatto dall’Ufficio Studi di Ancc-Coop – con la collaborazione scientifica di Nomisma, il supporto di analisi di Nielsen e i contributi originali di Gs1-Osservatorio Immagino, Iri Information Resources, Mediobanca Ufficio Studi, Nomisma Energia, Npd – è assai indicativa: il carrello come un fortino da proteggere e non più una miniera da cui attingere per finanziare altri consumi. Cosa significa? Che gli italiani – per ora – non hanno operato il cosiddetto downgrading degli acquisti, cioè non hanno rivisto al ribasso il mix dei prodotti che comprano. Guardando ai dati dello scorso luglio, a fronte di un’inflazione del +9,4% nel largo consumo confezionato, la variazione dei prezzi medi dei prodotti acquistati è stata del +9,3% e lo 0,1% di differenza è appunto la variazione di mix. Insomma, la situazione è tale da fare presumere che le conseguenze si scarichino anche sul carrello della spesa. Come? Sono 24 milioni e mezzo gli italiani che nonostante l’aumento dei prezzi non sono disposti a scendere a compromessi nelle loro scelte alimentari e nei prossimi mesi prevedono di diminuire la quantità, ma non la qualità del loro cibo. Le stesse marche leader sembrano sacrificabili, rispetto al 2019 hanno registrato una contrazione della quota di mercato passando dal 14,9% di quell’anno al 13,1% 2022 (-1,8 pp), mentre la Mdd continua la sua avanzata, con una quota di mercato che nel 2022 sfiora il 30% (+2,0 rispetto al 2019). Ma questa forse è una delle rare note positive per la Gdo, visto che

Insomma, la situazione è tale da fare presumere che le conseguenze si scarichino anche sul carrello della spesa. Come? Sono 24 milioni e mezzo gli italiani che nonostante l’aumento dei prezzi non sono disposti a scendere a compromessi nelle loro scelte alimentari e nei prossimi mesi prevedono di diminuire la quantità, ma non la qualità del loro cibo. Le stesse marche leader sembrano sacrificabili, rispetto al 2019 hanno registrato una contrazione della quota di mercato passando dal 14,9% di quell’anno al 13,1% 2022 (-1,8 pp), mentre la Mdd continua la sua avanzata, con una quota di mercato che nel 2022 sfiora il 30% (+2,0 rispetto al 2019). Ma questa forse è una delle rare note positive per la Gdo, visto che