L’entrata a Expo a 29 euro anziché 39: è la proposta di Epipoli, proprietaria del brand Mygiftcard, che ha pensato a una Gift Card che consente l’ingresso all’Esposizione Universale di Milano in vendita nei supermercati, librerie e negozi di elettronica di consumo, dove si trova esposta in prossimità delle casse e sull’espositore brandizzato Mygiftcard.

In promozione fino al 31 agosto, la Mygiftcard EXPO Milano 2015 è disponibile in Auchan, Conad del Tirreno, Carrefour, Il Gigante, Iper La grande i, la Feltrinelli, Panorama, SMA, Trony DML, Trony EDOM e online sul sito www.mygiftcard.it.

Come ulteriore vantaggio, chi acquista la Mygiftcard EXPO Milano 2015 evita le code, grazie all’ingresso dai tornelli privilegiati di Alessandro Rosso Group. L’attivazione avviene collegandosi al sito mygiftcard.k2milan.com e inserendo il codice di attivazione stampato sullo scontrino d’acquisto.

“Penso che l’occasione di visitare EXPO Milano 2015 debba essere alla portata di tutti e l’acquisto dell’ingresso all’evento debba essere comodo e semplice. Con questa Gift Card abbiamo messo la nostra expertise al servizio del consumatore proponendo una promozione vantaggiosa, tangibile e comodamente acquistabile mentre si fa la spesa” dichiara Gaetano Giannetto, Ad di Epipoli.

Tag: Gdo

Con la Gift Card Epipoli, alle casse l’entrata a Expo è scontata

La qualità e la raffinatezza alimentare secondo Heinen’s (Cleveland)

Nasce a Cleveland nel 1929, all’inizio della grande depressione. Oggi Heinen’s conta 22 punti vendita e si espande, orgogliosa della continuità di una conduzione familiare giunta alla terza generazione.

Daniele Tirelli, presidente Popai, ne parla con dovizia di particolari nell’ultimo numero inStore, raccontando il punto vendita che ha segnato l’espansione della catena familiare fuori dai confini di Cleveland.

Aprendo a Barrington (una cittadina ormai inglobata nell’area della Grande Chicago e distante 380 miglia dai propri headquarter) la famiglia ha aperto la strada verso il ricco Illinois. L’investimento di 10 milioni di dollari servì per dare spazio alla creatività degli architetti dei Process Creative Studios.

I suoi designer che sono conosciuti per la cura del dettaglio e per l’uso raffinato dei materiali, rimodellarono un edificio commerciale occupato precedentemente da uno Staples, e crearono un superstore di 4000 mq circa, dall’indubbia distintività. L’estetica dei suoi interiors, la comunicazione e la segnaletica furono affidate invece allo Studio Graphique, una società specializzata nella cosiddetta “In-Store Brand Experience”, che risolse il problema della funzionalità del percorso in un layout indubbiamente originale, con l’eleganza dell’arredo. Il tutto ha dato luogo a una soluzione d’indubbio interesse nel campo degli high-end supermarket, ovvero la formula che produce gli sviluppi e le suggestioni più avvincenti delle diverse correnti del marketing-at-retail.

[Not a valid template]

Agli occhi di un Italiano punti di vendita come Heinen’s di Barrington sembrano appartenere ad un genere ben circoscrivibile come posizionamento: quello del superstore alimentare specialistico d’alta gamma, quindi notevolmente selettivo. In realtà, all’occhio esperto balzano agli occhi numerose, sostanziali caratteristiche, tutte frutto di dettagli e di reciproche “citazioni” tra le insegne che si contendono l’area attorno ai grandi laghi. Il punto di vendita di Barrington costituisce anch’esso un ibrido e funge da richiamo per segmenti di popolazione individuati non tanto con i vecchi criteri socio-demografici, ma piuttosto in base alla loro cultura di consumo.

Giornata storica per il retail alimentare italiano. Amazon apre il suo supermercato

Mai smentiti e mai confermati i rumors che si sono susseguiti negli ultimi mesi, Amazon alla fine l’ha fatto. E l’arena della distribuzione italiana e dell’e-commerce non sarà più come prima.

Da oggi la sezione Alimentari e cura della casa è on line anche in Italia sul sito di Amazon. Si tratta di 20.207 referenze al lancio, di cui 2261 pr la cura dei bambini e 10948 per la pulizia e la cura della casa. Tra i marchi nazionali e internazionali presenti: Barilla, Valfrutta, Knorr, Rio Mare, San Benedetto, Mulino Bianco, prodotti di punta per la prima infanzia di Plasmon, Mellin o Huggies e quelli per la cura della casa come Chanteclair, Dash, Scottex, Cuki.

Da oggi la sezione Alimentari e cura della casa è on line anche in Italia sul sito di Amazon. Si tratta di 20.207 referenze al lancio, di cui 2261 pr la cura dei bambini e 10948 per la pulizia e la cura della casa. Tra i marchi nazionali e internazionali presenti: Barilla, Valfrutta, Knorr, Rio Mare, San Benedetto, Mulino Bianco, prodotti di punta per la prima infanzia di Plasmon, Mellin o Huggies e quelli per la cura della casa come Chanteclair, Dash, Scottex, Cuki.

Molti prodotti sono contrassegnati come Prodotti Plus, articoli a basso prezzo venduti e/o spediti da Amazon acquistabili all’interno di un ordine il cui importo totale sia pari o superiore a EUR 19 (spese di spedizione escluse).

I clienti iscritti a Prime possono scegliere una delle opzioni di consegna disponibili inclusa la spedizione gratuita illimitata in un giorno che consente di ricevere i prodotti di uso quotidiano direttamente a casa in 24 ore, disponibile in più di 6.000 comuni italiani, o il servizio Spedizione Sera che permette di ricevere i prodotti lo stesso giorno, disponibile nell’area di Milano.

Quanto ai prezzi, abbiamo fatto un rapido confronto relativo alla pasta secca nella confezione da 500 grammi tra i prezzi praticati da Amazon e quelli di Esselunga (l’unico retailer ad avere un commercio on line ben rodato). Spaghetti: Barilla 0,72 euro Amazon vs 0,50 Esselunga (in promozione da un prezzo pieno di 0,84 euro), Voiello 0,75 vs 1,35 euro, De Cecco 0,96 vs 1,35, Garofalo 0,90 vs 1,29 euro.

«Adesso i clienti possono acquistare migliaia di prodotti alimentari a lunga conservazione e per la cura quotidiana della casa con un click e dimenticare code e pesanti borse da trasportare» ha dichiarato François Nuyts, Country Manager di Amazon Italia e Spagna. «Oggi è solo il primo giorno: abbiamo iniziato con migliaia di prodotti da centinaia di marchi nazionali e internazionali di eccellenza, e continueremo ad ampliare la nostra selezione in modo rilevante nelle prossime settimane e nei prossimi mesi. A cominciare da questa estate daremo l’opportunità ai venditori terzi di offrire i loro prodotti all’interno del nuovo negozio Alimentari e cura della casa: questa è una grande occasione per le aziende alimentari italiane di raggiungere milioni di clienti Amazon sia in Italia sia all’estero».

Il passo successivo a settembre, quando sia i produttori italiani, sia i rivenditori di generi alimentari potranno utilizzare Amazon Marketplace e vendere i propri prodotti su Amazon come venditori terzi. Potranno inserire gratuitamente i prodotti e avere il pieno controllo della propria offerta da un account unico e accedere direttamente a milioni di clienti, non solo in Italia ma anche all’estero, contando sul supporto della logistica di Amazon.

«La cucina – afferma Xavier Garambois, VP Retail di Amazon EU – è uno dei più importanti patrimoni culturali italiani. Sono migliaia le aziende locali che producono specialità alimentari di alta qualità e i clienti in tutta Europa non vedono l’ora di assaggiarle. Ora queste imprese possono diventare fornitori di Amazon o vendere direttamente i loro prodotti ai nostri clienti internazionali».

Con ‘arrivo del supermercato di Amazon, il comparto grocery e food&wine enogastronomico dell’eCommerce italiano è destinato sicuramente a crescere. «Il comparto alimentare è nel 2015 uno dei settori più dinamici nel panorama dell’eCommerce B2c italiano”, afferma Alessandro Perego, Direttore Scientifico degli Osservatori Digital Innovation del Politecnico di Milano. “Crescono sia il Grocery (spesa da supermercato), che nel 2015 supera i 200 milioni di euro, sia il Food&Wine enogastronomico, che sfiora i 260 milioni di euro».

Aggiunge Alessandro Perego: “Negli ultimi due anni sono diverse le insegne della grande distribuzione che hanno attivato iniziative di Click&Collect, con la possibilità di ordinare online e di ritirare presso il punto vendita. Anche nel Food&Wine enogastronomico rileviamo un certo fermento grazie all’intraprendenza di produttori, “presidi territoriali” (che valorizzano prodotti locali), retailer, enoteche e start up, come ad esempio nella vendita di prodotto fresco (soprattutto frutta e verdura), nella consegna del pranzo pronto a domicilio, e nella vendita di prodotti in nicchie molto specifiche. L’ingresso di Amazon non può che incrementare ulteriormente la vitalità del comparto. Ne beneficeranno anche le PMI del settore food, che con il Marketplace potranno avere un ulteriore canale di accesso all’eCommerce e all’Export online.”

Food come esperienza in un libro che smentisce tanti luoghi comuni

Per chi si occupa di food e di marketing, ecco un libro da non perdere (Food Marketing. Creare esperienze nel mondo dei foodies, Hoepli € 17,90. Su Amazon a € 15,22, in formato kindle a € 10,99)

Per chi si occupa di food e di marketing, ecco un libro da non perdere (Food Marketing. Creare esperienze nel mondo dei foodies, Hoepli € 17,90. Su Amazon a € 15,22, in formato kindle a € 10,99)

Non solo perché l’autore, Carlo Meo, è un profondo conoscitore del marketing applicato al food, un tema che affronta con la passione dell’esploratore che sperimenta in prima persona ciò di cui parla. E non solo perché non è un trattato teorico sul marketing del cibo e dell’esperienzialità legata al consumo di cibo, ma affronta l’argomento con un taglio pragmatico, ricco di esempi vissuti direttamente, offrendo indicazioni di percorso alle aziende impegnate nel business del food.

Le ragioni per cui ritengo che vada letto sono diverse.

La prima è che il fenomeno del crescente interesse per tutto ciò che ruota attorno al cibo è analizzato a partire dai suoi protagonisti principali, vale a dire quella parte di popolazione che attribuisce grande importanza all’esperienza del consumo alimentare: «definisco l’acquisto di esperienza come quell’atto di consumo dove la persona compra e vive qualcosa di più del singolo prodotto acquistato, della sua sostanza e del suo uso», scrive Meo per circoscrivere il campo d’indagine del libro.

La seconda è che, come in un gioco di specchi, Meo riesce sempre a osservare dalla giusta distanza i fenomeni di cui scrive per coglierne non solo gli aspetti progressivi, ma anche alcune criticità. Quelle che, per esempio, portano in alcuni casi a esaltare il ruolo degli chef o a ritenere che basti a ottenere successo (soprattutto all’estero) il solo fatto di proporre prodotti italiani: «detto che l’Italia piace a prescindere, questo non basta e spesso è fonte di equivoci» scrive. Senza però perdere di vista l’obiettivo che è quello di suggerire alle aziende e agli imprenditori come operare al meglio per avere successo.

Il terzo motivo è che, ragionando in termini di esperienza di consumo del cibo, l’autore rompe gli steccati che dividono i canali: horeca e grande distribuzione sono solo due modalità di acquisto e di consumo. Entrambe, che da sempre seguono regole codificate e un po’ incartapecorite (perché troppo autoreferenziali) sono parte della ricerca di esperienza/esperienze che connota quei consumatori che vanno sotto il nome di foodies. «Oggi – si legge – è il mercato del ‘mangio’ che trascina quello del ‘compro’».

Con queste premesse, il libro si rivela una fonte inesauribile di annotazioni, di indicazioni, di segreti svelati e di luoghi comuni smentiti. A fare da sfondo, da filo rosso nello snocciolarsi dei capitoli, troviamo quello che per l’autore diventa la priorità per le aziende, siano esse di produzione, di distribuzione o di ristorazione: l’innovazione.

«Vista come capacità di leggere i nuovi significati di consumo nel mondo alimentare, è la chiave del successo in questo settore, insieme al coraggio e alla coerenza imprenditoriale».

Comitato Leonardo: Gdo ed e-commerce, le carte da giocare per il made in Italy

Con un export in costante crescita (più 4,1 per cento nei primi cinque mesi dell’anno) ci si interroga su come Gdo ed e-commerce possano rappresentare opportunità di business per gli imprenditori italiani desiderosi di estendere il proprio export.

L’ha fatto il Comitato Leonardo in occasione del suo XIV Forum Annuale, appuntamento fisso per rappresentanti di istituzioni ed imprenditori, costituisce un’occasione importante per riflettere sullo stato attuale dell’internazionalizzazione del made in Italy e sulle prospettive di sviluppo per le imprese italiane in un momento economico delicato ma fondamentalmente già in ripresa.

Per l’occasione è stato presentato uno studio condotto da Kpmg Advisory che analizza quattro mercati europei (Francia, Regno Unito, Spagna, Germania) in cui i settori della Gdo e dell’e-commerce sono intensamente sviluppati.

La ricerca sottolineacome nei quattro mercati in esame le vendite complessive nel segmento e–commerce abbiano raggiunto nel 2014 un valore di circa 156 miliardi di euro, pari ad oltre l’80% di tutto l’e-commerce europeo.

Nello stesso anno, la Gran Bretagna si posiziona al primo posto in Europa con 62 miliardi di euro di vendite retail online grazie all’elevata diffusione di internet e della banda larga mobile e all’efficienza del sistema logistico. La Germania si colloca al secondo posto con circa 50 miliardi di euro investiti nel commercio elettronico, in particolare per l’acquisto di capi di abbigliamento, libri ed elettrodomestici per la casa. Il settore francese ha mostrato una crescita significativa delle vendite al dettaglio online con un fatturato pari a 36,4 miliardi di euro, rappresentando anche una leva importante per l’occupazione, mentre in Spagna l’e-commerce è stato uno dei pochi settori a sperimentare una crescita a doppia cifra negli ultimi anni. In particolare, nel mercato spagnolo il settore delle vendite al dettaglio online ha registrato un fatturato complessivo pari a 9,5 miliardi di euro nel 2014 e si prevede una crescita anche in futuro. Gli acquisti più comuni consistono in prodotti elettronici per la casa, abbigliamento/calzature e libri.

Le opportunità per il made in Italy

Occorre fare una distinzione tra il comparto “non food” e quello del “food”, sottolinea la ricerca, per i quali vi sono canali ed interlocutori quasi sempre diversi. Per il primo, soprattutto per quanto riguarda i prodotti di fascia medio-alta, il canale preferenziale si conferma quello della Gdo, sia pure con le difficoltà ed i limiti che sono insiti nelle dimensioni aziendali e nelle politiche dei grandi gruppi con cui si trovano ad interloquire. Più complessa appare invece la strada dell’e-commerce, con i prodotti italiani che spesso si trovano in forte debito di competitività.

Per quanto riguarda il comparto “food”, le grandi catene di supermercati appaiono il veicolo distributivo migliore anche se una delle principali criticità è rappresentata dalle abitudini dei singoli paesi: in Spagna ed in Francia, ad esempio, la domanda di prodotti alimentari e vini italiani è modesta, rispetto alle dimensioni dei mercati, mentre negli altri paesi viene spesso privilegiato l’uso delle “private label”, con una forte perdita dell’identità di brand. Rimangono comunque interessanti le nicchie di mercato sensibili alla qualità del cibo e all’appeal del made in Italy, con ottime prospettive per gli esportatori di “specialità”. Nell’e-commerce le possibilità rimangono buone soprattutto per i prodotti brandizzati e di consolidata notorietà internazionale, mentre risultano penalizzati i prodotti freschi.

Dallo studio emerge infine che per i produttori italiani (operanti sia nel comparto “food” che “non food”) pronti ad affacciarsi in questi paesi è importante investire sia sul servizio del prodotto che sul marketing, con campagne di comunicazione, fiere ed eventi in loco. Appare inoltre opportuno intervenire sul posizionamento del brand, evidenziando fattori di distinzione e differenziazione dei prodotti, basati su qualità, capacità di innovazione e design. È anche evidente come, in un quadro in cui la Gdo diventa preponderante e il canale e-commerce si sviluppa sempre più, i produttori di fascia intermedia soffrono la mancanza di player italiani della grande distribuzione e dell’e-commerce attivi in continuità anche all’estero.

«Sul mercato mondiale – spiega il viceministro allo Sviluppo economico Carlo Calenda – si stanno affacciando 800 milioni di nuovi consumatori in cerca di prodotti con un forte contenuto di qualità. È un’opportunità che dobbiamo cogliere, innovando profondamente il supporto governativo all’internazionalizzazione delle nostre imprese. Il piano straordinario per il made in Italy prevede, tra le altre cose, un’azione relativa al potenziamento degli strumenti di e-commerce per le PMI, per favorirne l’accesso al mercato e alle piattaforme digitali e una serie di accordi con le più importanti catene della grande distribuzione all’estero per inserire a scaffale un maggior numero di prodotti italiani, in particolare marchi di qualità appartenenti ad aziende di piccole dimensioni».

Mastromartino confermato presidente Végé, 38 mln gli investimenti per il 2015

Tra ristrutturazioni e nuove aperture, è di 38 milioni di Euro la somma prevista per il piano di investimenti 2015 di Végé. Lo ha stabilito l’Assemblea dei Soci di Gruppo VéGé, che ha anche approvato il bilancio di esercizio 2014, confermando gli eccellenti risultati raggiunti dal Gruppo. In poco più di 12 mesi le imprese mandanti sono passate da 21 a 25 e il fatturato di gruppo è salito del +4,6% in termini correnti.

Cda rinnovato passa da 9 a 11 membri

La rapida crescita ha avuto riflessi anche nella composizione del Consiglio di Amministrazione, aggiornato con il passaggio da 9 a 11 consiglieri per rispecchiare l’allargamento della compagine sociale e garantire la massima rappresentatività. Del Cda fanno parte Nicola Mastromartino (Presidente), Valter Mion (Vicepresidente), Giorgio Santambrogio (Amministratore Delegato), Camilla Caramico, Gianfranco De Ponti, Michel Elias, Attilio Gambardella, Arnaldo Ghio, Giuseppe Maiello, Antonino Capone e Carlo Narducci.

Punti vendita a quota 327

Dopo l’ingresso nel 2014 nel Gruppo VéGé di realtà storiche come Comipro, consorzio attivo su scala nazionale nel settore dell’home e personal care e Sicilia Distribuzione, anche nel 2015 l’espansione del network nazionale è proseguita a ritmi serrati con l’arrivo tra le imprese mandanti di Mio Mercato in Sicilia e Caputo Saverio in Calabria, e con l’apertura di punti vendita in Abruzzo da parte del Gruppo Fioravanti, in Puglia da parte dell’azienda Gruppo Ferì e il debutto a Palermo con l’insegna Sidis da parte di GRD e Commerciale Gicap. Accordi di ampio respiro sono stati conclusi tra Despar e Aicube, con cui Despar Servizi ha affidato a PAM Panorama le attività di negoziazione che vengono svolte nella piattaforma condivisa con Gruppo VéGé.

“Quando l’anno scorso pianificammo il Rinascimento di Gruppo VéGé, ci ponemmo l’obiettivo di tornare a essere il polo di aggregazione della distribuzione italiana e ora, dopo un anno, siamo decisamente soddisfatti. Abbiamo incrementato la numerica di punti di vendita di oltre 327 unità, siamo tra le organizzazioni italiane maggiormente in crescita, ma soprattutto abbiamo posto le solide basi per un biennio 2015-2016 di ulteriore dirompente accelerazione” – commenta Nicola Mastromartino, Presidente di Gruppo VéGé.

Innovazione, tra beacon, sostenibilità e social

L’intensità del nuovo corso intrapreso dal Gruppo è confermata dalla voce “investimenti in innovazione”, dove spicca il ruolo pionieristico svolto in Italia sia nell’implementazione della tecnologia Beacon nei punti vendita della GDO sia nella stretta integrazione dei canali social nelle strategie promozionali e di fidelizzazione. Altrettanta importanza è stata data ai progetti orientati alla sostenibilità e alla sensibilizzazione ambientale, come quello avviato con successo dal Gruppo Ferì, che all’ingresso dei propri punti vendita ha posizionato degli eco compattatori studiati per “convertire” il packaging in plastica, vetro e alluminio conferito dai consumatori in buoni sconto spendibili nei supermercati.

Auchan con Groupon per buoni spesa superscontati

Da Nola a Taranto, da Catania a Olbia. E poi a Cuneo, Rescaldina, Vicenza, Roma, Pescara. Sono 32 gli ipermercati Auchan in tutta Italia coinvolti nell’accordo tra l’insegna francese e Groupon, consolidando una partnership che già in passato ha dato buoni risultati in termini di business e visibilità.

Fino al 15 agosto, infatti, saranno acquistabili sul sito di Groupon buoni spesa fino a 30€ da utilizzare presso 32 ipermercati in tutta Italia. In particolare sono tre le opzioni che Auchan ha deciso di offrire ai clienti Groupon: si tratta di coupon da 3 € per un buono spesa del valore di 15 € (su una spesa minima di 70 €), da 5 € per un buono spesa del valore di 20 € (su una spesa minima di 80 €) o da 9 € per un buono spesa del valore di 30 € (su una spesa minima di 100 €). Il buono è valido solo per chi è in possesso de LaTua!Card, che può essere sottoscritta gratuitamente in qualsiasi punto vendita Auchan.

Sebbene il buono spesa goda di uno sconto fino all’80%, il vantaggio per i consumatori è tra il 20 e il 28% della spesa complessiva.

Il Drive “non-luogo” del Terzo Millennio? Leclerc sperimenta a Rennes

Un drive dove si ritira non solo la spesa alimentare, ma anche prodotti culturali e d’intrattenimento, partirà a Cap Malo nel 2016. Era solo questione di tempo prima che i Drive, le piazzole dove si ritira la spesa ordinata online, venissero considerati dei luoghi di traffico dove intercettare il cliente offrendogli altri servizi. L’esperimento partirà proprio in Francia, terra di Drive par excellence che di drive ne ha 2600 (vd Click and drive: da noi all’alba, in Francia da 15 anni. L’evoluzione in un’infografica) ed è firmato Leclerc, insegna francese. Come ha spiegato il proprietario Yannick Kervarrec al quotidiano “Ouest France” nel Drive, sette piste e mille mq di stoccaggio, “si troveranno libri, dischi, e la maggior parte degli articoli disponibili negli spazi culturali Leclerc, ma anche articoli voluminosi come mobili da giardino e barbecue”. Tutti prodotti che i clienti potranno ordinare online, ma anche tramite totem installati nei principali luoghi di intrattenimento di Cap Malo come campi di golf e calcio, piste di go-kart e simili. Il Drive sarà nel sito dell’ipermercato Leclerc Le Centre di Saint-Grégoire, che avrà annessa pure una stazione di servizio con autolavaggio.

Si ridefiniscono quindi i luoghi di frequenza del prossimo futuro: non bar di Guerre Stellari, ma punti di raccolta dove le azioni online si incontrano con il mondo reale. A quando una zona di raccolta per cuori solitari?

Vendite in ripresa a maggio e Federdistribuzione mette in guardia contro le clausole di salvaguardia

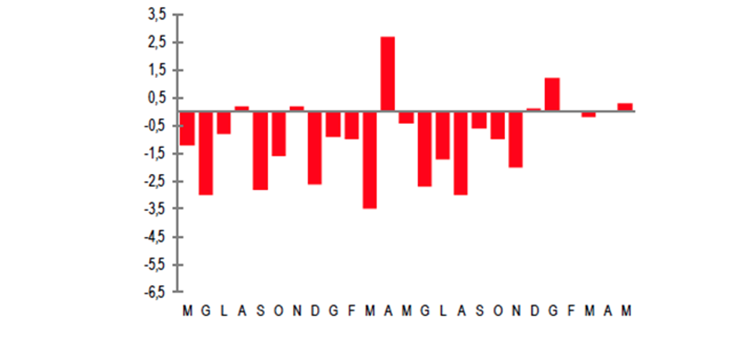

I dati del commercio al dettaglio a maggio, diffusi oggi dall’ISTAT, registrano una variazione positiva delle vendite, rispetto al 2014, dello 0,3%, con gli alimentari in aumento dello +0.6% e il non alimentare invariato. Negativi (a -0,2%) invece i volumi rispetto al maggio 2014 e a -0,1% rispetto al l’aprile di quest’anno.

Nel confronto con il mese di Maggio 2014 si registra una variazione positiva (+1,8%) per il valore delle vendite delle imprese della grande distribuzione e una diminuzione (-1,0%) per

quelle delle imprese operanti su piccole superfici. Nella grande distribuzione il valore delle vendite aumenta, in termini tendenziali, dell’1 ,6% per i prodotti alimentari e del 2,1% per quelli non alimentari. Nelle imprese operanti su piccole superfici, invece, le vendite registrano una variazione negativa sia per i prodotti alimentari (-2,2%) sia per quelli non alimentari (-0,6%). Con riferimento alla tipologia di esercizio della grande distribuzione, a Maggio 2015 si registra un aumento dell’1 ,1% per le vendite degli esercizi non specializzati e del 5,5% per quelle degli esercizi specializzati. Tra i primi, aumentano dello 0,9% le vendite degli esercizi a prevalenza alimentare e del 2,3% quelle degli esercizi a prevalenza non alimentare. In particolare, per quanto riguarda gli esercizi non specializzati a prevalenza alimentare, aumentano.

Si confermano quindi i segnali di una ripresa dei consumi alimentari già indicata da Iri nelle sue previsioni pubblicate su inStore mag.

Tuttavia Federdistribuzione tiene ancora alto il livello di attenzione perché sebbene le vendite al dettaglio non sono più in treno negativo siano ancora di fronte, ha dichiarato il presidente Giovanni Conbolli Gigli (nella foto) «a una situazione di stallo che coinvolge anche l’inflazione, ferma a un +0,1% negli ultimi due mesi per la debolezza della domanda, il tasso di disoccupazione bloccato al 12,4% e la produzione industriale, che si è mossa dello 0,5% nei primi 5 mesi dell’anno.

Un quadro – ha proseguito Coboldi Gigli – sul quale occorre intervenire con determinazione, sostenendo e stimolando le famiglie in questo loro lento e graduale percorso di recupero della fiducia e del passato tenore di vita. Il Governo sembra intenzionato a seguire questo percorso, perseguendo un programma di riforme e intervenendo sull’assetto fiscale del Paese. Fondamentale è trovare una strada per recuperare le risorse necessarie che non contempli l’applicazione delle clausole di salvaguardia previste nelle Leggi di Stabilità 2014 e 2015, un provvedimento che comporterebbe nel triennio 2016-2018 un calo del PIL di 1,2 punti e una caduta dei consumi del 2,9%».

Studio Iri: il discount in Italia, la convenienza e i valori dell’insegna

In un recente white paper dal titolo “un canale in evoluzione”, Iri traccia un quadro significativo dell’avventura del discount in Italia riconsiderando alcuni elementi forse eccessivamente enfatizzati nel corso di questi anni di crisi e provando a immaginare il cammino futuro di questo canale. Che comunque di strada ne ha fatta dal 26 marzo 1992 quando Lidl aprì il primo punto vendita in provincia di Vicenza, dando di fatto inizio all’avventura del discount nel nostro paese.

Lasciando parlare i numeri, Iri ricorda che oggi il canale conta 4.581 negozi e fa l’11,4% del totale delle vendite nell’universo grocery (Moderno + Tradizionale).

I discount si concentrano maggiormente al sud del paese, con 1.277 punti di vendita e con una quota del 14,1%. I leader di canale sono sicuramente Eurospin, MD-LD Discount (diventato secondo gruppo in Italia dopo l’acquisizione da parte di Lillo Spa di LD Market ) e Lidl che insieme pesano il 53,6% del totale canale con 2.225 pdv sul totale territorio italiano.

Nonostante l’imponente sviluppo registrato nell’ultimo decennio con un aumento di ben 1.746 punti di vendita, pari ad una crescita in numerica di oltre il 60% lo studio di Iri sottolinea che “questo format – storicamente caratterizzato da uno sviluppo ciclico con fasi di forte crescita e fasi di relativa staticità – non sembra essere riuscito a svincolarsi da un limitato ruolo di canale ‘rifugio’ durante i periodi di contrazione economica e non è ancora diventato il punto di vendita abituale per la spesa quotidiana per una fetta di consumatori ampia e stabile nel tempo”.

L’altro aspetto evidenziato è che l’aumento in numerica non si è tradotto in un proporzionale sviluppo della quota di mercato a danno del resto della GDO: la crescita è stata di soli 2,5 punti percentuali dal 2005 ad oggi – un po’ poco rispetto all’incremento in numerica del canale – ma pur sempre pari all’aumento di un terzo dell’importanza del Discount nel giro di un decennio.

“A ciò si aggiunga – prosegue lo studio – che il trend di crescita delle vendite del Discount ha mostrato un forte rallentamento iniziato nell’estate 2013 e continuato durante tutto il 2014: questo fenomeno potrebbe non significare necessariamente una sospensione della “discountizzazione” dei consumi, ma essere bensì la conseguenza della progressiva erosione del gap di convenienza rispetto agli altri canali, i quali negli ultimi anni hanno spinto al massimo la leva promozionale e più recentemente cominciano ad insistere su un riposizionamento – verso il basso – della propria offerta a scaffale (Costa meno di Coop, Prezzi Bassi e Fissi di Conad ecc.).

Nei primi mesi del 2015, si è registrata una nuova lieve crescita del discount (come anche degli altri canali distributivi ad eccezione degli Iper) ma già dal periodo pasquale ha ripreso a perdere: nel mese di maggio 2015 il trend a valore è di -0,8%”.

Qual è allora la possibile evoluzione del Discount? Iri parla di snaturamento del canale riguardo al posizionamento di convenienza, ma il cammino verso un nuovo posizionamento è ancora lungo.

Qual è allora la possibile evoluzione del Discount? Iri parla di snaturamento del canale riguardo al posizionamento di convenienza, ma il cammino verso un nuovo posizionamento è ancora lungo.

“Oggi l’indice di prezzo del discount – si legge nello studio – è del 67% rispetto a quello del canale Iper+Super. Il discount invece di estremizzarsi e differenziarsi ulteriormente tramite il fattore prezzi, punta sempre più verso un aumento di ampiezza assortimentale (che è passato da 1924 a 2.448 referenze in quattro anni, +27,2%) e addirittura su marchi “premium”, cercando di modificare così il percepito del consumatore e penetrare in classi sociali che prima non sarebbero riusciti ad attirare. Molti operatori stanno inoltre puntando da oltre un anno sui prodotti freschi e freschissimi, inserendo i reparti panetteria, ortofrutta e per ultimo la pescheria. Lidl ha recentemente iniziato a proporre in alcuni punti vendita una selezione di referenze di pesce fresco take away.

Significativi anche gli sviluppi dell’offerta ortofrutta (a cui sono dedicati diversi metri lineari di vendita, con una comunicazione in store importante) e dei formaggi e salumi take away. Con un numero di scontrini che permette un buon turn over di questi prodotti freschi e freschissimi, alcune insegne vogliono essere comparabili come qualità ad altri format della grande distribuzione organizzata.

Sugli scaffali dei punti vendita MD-LD Discount è recentemente stata introdotta una nuova linea di prodotti a marchio Premium. L’assortimento dedicato ai clienti top conta, ormai, una trentina di referenze suddivise nelle diverse categorie merceologiche (freschi, prima colazione, dispensa) presenti nei discount delle due insegne. Interessante anche il lancio della nuova linea di prodotti per l’igiene intima e la cosmesi a marchio Botanika, che punta a valorizzare un segmento molto redditizio e su cui il consumatore (non solo donna) è diventato molto più esigente.

MD Discount dal canto suo, sulla scia del lancio della linea Deluxe di LIDL, punta sul value for money per allargare il target di consumatori a cui proporre un’offerta commerciale ormai tutt’altro che di solo prezzo.

In ultimo vi è sicuramente da menzionare l’aspetto della comunicazione. Non sono pochi gli operatori che oggi investono in Televisione, radio e new media. Pensiamo a Lidl in televisione, mentre MD-LD Discount ed Eurospin preferiscono la radio.

Quello che colpisce è il tentativo esplicito di comunicare al cliente non solo il prezzo ma il valore (e i valori) dell’insegna, confrontandosi con altri canali nel tentativo di far diventare la propria catena la principale scelta per gli acquisti grocery.

Insomma, stiamo parlando di un canale che sta sicuramente evolvendo per avvicinarsi maggiormente ad altri format”.

Da sottolineare, aggiungiamo noi, il fatto che l’insieme dei prodotti alimentari+bevande costituisca per il Discount quasi l’80% delle referenze, circa il 10% in più dei supermercati e il 20% in più degli ipermercati, segno evidente della direzione intrapresa. L’analisi di Iri ci porterebbe a trarre una conseguenza logica. Se il discount oggi utilizza gli stessi strumenti degli altri formati distributivi e la convenienza di prezzo non è più il suo esclusivo elemento costitutivo, potrebbe essere giunto il momento di non considerarlo più nelle analisi delle performance della distribuzione un canale a parte. Anche perché le vicende di questi ultimi anni ci hanno insegnato che le stesse persone fano acquisti nei diversi “canali” senza farsi alcun problema di appartenenza, di status o altro. Una lettura più chiara delle dinamiche dei consumi ne guadagnerebbe.