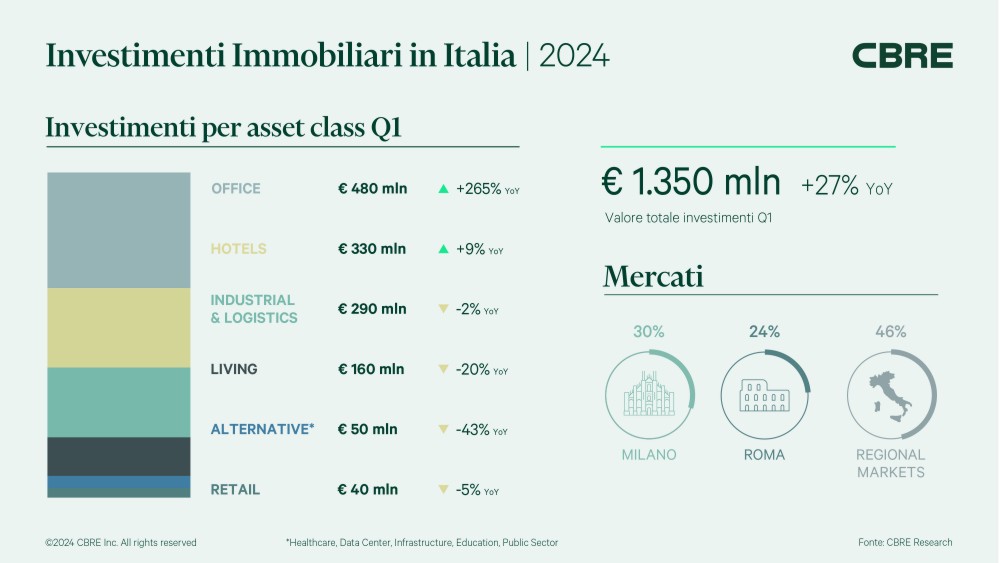

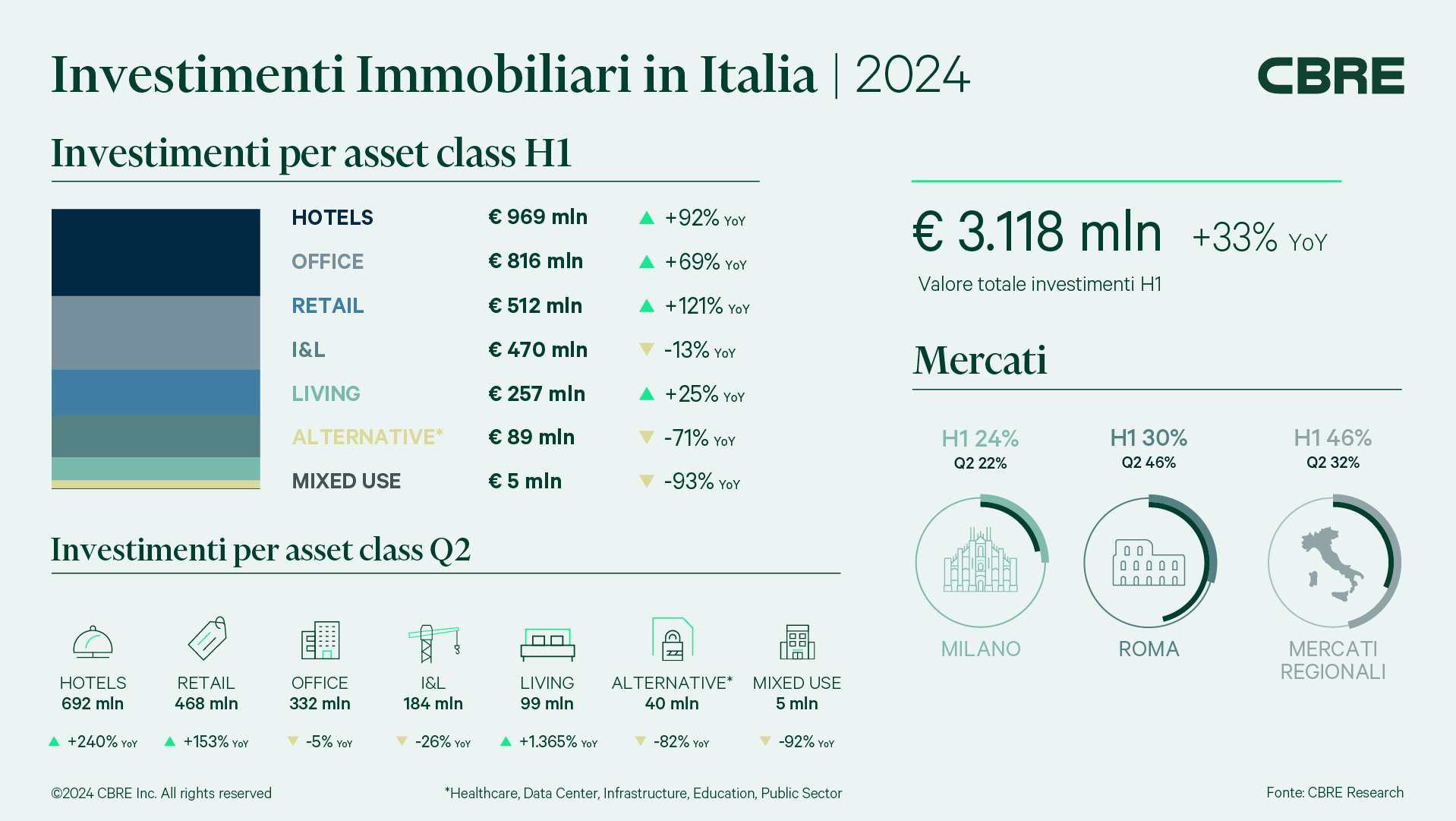

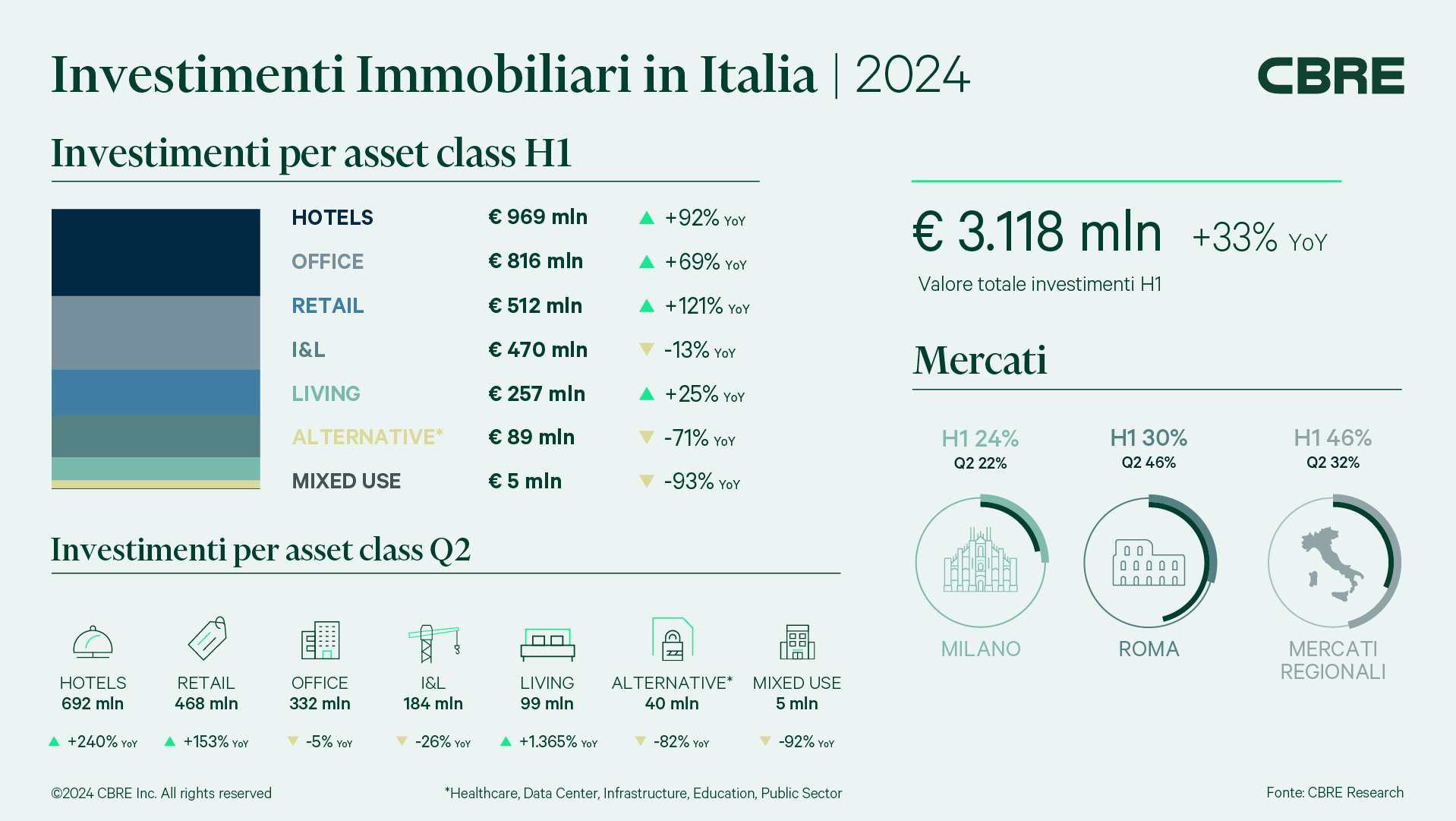

Il primo semestre del 2024 si è chiuso con un volume d’investimento nel commercial real estate italiano pari a 3,1 miliardi di euro, in netto recupero rispetto allo stesso periodo dell’anno precedente (+33% rispetto primo semestre del 2023), un dato che riflette una ripresa delle attività d’investimento già in corso. La crescita si è infatti rafforzata nel secondo trimestre del 2024, che con 1,8 miliardi di euro ha visto un incremento dei volumi d’investimento ancora più sostenuto, +42% rispetto allo stesso periodo dello scorso anno. Dopo nove mesi di tassi invariati, il primo taglio da parte della BCE contribuisce a migliorare l’outlook sui rendimenti immobiliari, rimasti già prevalentemente stabili nell’ultimo trimestre. Questa tendenza testimonia il progressivo raggiungimento di un nuovo punto di equilibrio delle aspettative di prezzo tra domanda e offerta.

“La crescita dei volumi di investimento del trimestre conferma che il mercato ha superato la sua fase più sfidante ed è iniziata la ripresa, ora che i prezzi hanno toccato il loro punto più basso” afferma Silvia Gandellini, Head of Capital Markets and Head of A&T High Street di CBRE Italy. “Interessante osservare anche come il ticket medio sia cresciuto in modo importante nel secondo trimestre, un dato positivo se consideriamo l’elevato numero di deal di piccola dimensione del 2023 e del primo trimestre dell’anno, sintomatico dell’elevato costo del capitale e di un atteggiamento molto cauto degli investitori”.

Nel secondo trimestre del 2024 l’asset class che ha registrato i volumi d’investimento più elevati è stata hotels, con oltre 690 milioni di euro investiti (+240% rispetto allo stesso periodo del 2023), per un totale di quasi 1 miliardo di euro da inizio anno (+92% rispetto allo scorso anno). In questo settore i volumi sono stati guidati da importanti operazioni su hotel di lusso a Venezia, Roma e sul lago di Como, caratterizzate da elevati prezzi per camera e confermando il forte appetito degli investitori per le destinazioni leisure di maggiore prestigio. Si sottolinea anche una forte componente di acquirenti owner operator, responsabili per oltre la metà dei volumi transati, che reinvestono la liquidità raccolta negli ultimi anni, grazie alle ottime performance delle proprie strutture, in ulteriori espansioni dei propri portafogli. La crescita degli investimenti in Hotels conferma, inoltre, i risultati raccolti dalla recente 2024 European Hotel Investor Intentions Survey realizzata da CBRE, dove emerge un trend strutturale di forte propensione ad investire in questa asset class grazie alle ottime prospettive sui fondamentali del settore nei prossimi anni.

Nel secondo trimestre del 2024 l’asset class che ha registrato i volumi d’investimento più elevati è stata hotels, con oltre 690 milioni di euro investiti (+240% rispetto allo stesso periodo del 2023), per un totale di quasi 1 miliardo di euro da inizio anno (+92% rispetto allo scorso anno). In questo settore i volumi sono stati guidati da importanti operazioni su hotel di lusso a Venezia, Roma e sul lago di Como, caratterizzate da elevati prezzi per camera e confermando il forte appetito degli investitori per le destinazioni leisure di maggiore prestigio. Si sottolinea anche una forte componente di acquirenti owner operator, responsabili per oltre la metà dei volumi transati, che reinvestono la liquidità raccolta negli ultimi anni, grazie alle ottime performance delle proprie strutture, in ulteriori espansioni dei propri portafogli. La crescita degli investimenti in Hotels conferma, inoltre, i risultati raccolti dalla recente 2024 European Hotel Investor Intentions Survey realizzata da CBRE, dove emerge un trend strutturale di forte propensione ad investire in questa asset class grazie alle ottime prospettive sui fondamentali del settore nei prossimi anni.

Il settore retail con 470 milioni di euro investiti nel secondo trimestre (+153% rispetto al secondo trimestre 2023, per un totale di 510 milioni nel primo semestre, +121% sull’H1 2023) segna uno dei volumi trimestrali più alti degli ultimi tre anni e un forte recupero rispetto ai risultati del primo trimestre dell’anno, soprattutto grazie a due grandi operazioni nel settore out-of-town che hanno visto come protagonisti centri commerciali e immobili della grande distribuzione organizzata. L’andamento dei volumi d’investimento del secondo trimestre dell’anno anticipa il deciso cambio di passo del Retail atteso per i prossimi mesi, quando assisteremo a nuove operazioni con importanti ticket, in particolare nelle high street del lusso e nei segmenti out-of-town, dove il periodo di repricing sembra ormai essersi concluso.

Il settore retail con 470 milioni di euro investiti nel secondo trimestre (+153% rispetto al secondo trimestre 2023, per un totale di 510 milioni nel primo semestre, +121% sull’H1 2023) segna uno dei volumi trimestrali più alti degli ultimi tre anni e un forte recupero rispetto ai risultati del primo trimestre dell’anno, soprattutto grazie a due grandi operazioni nel settore out-of-town che hanno visto come protagonisti centri commerciali e immobili della grande distribuzione organizzata. L’andamento dei volumi d’investimento del secondo trimestre dell’anno anticipa il deciso cambio di passo del Retail atteso per i prossimi mesi, quando assisteremo a nuove operazioni con importanti ticket, in particolare nelle high street del lusso e nei segmenti out-of-town, dove il periodo di repricing sembra ormai essersi concluso.

Nel settore office gli investimenti del secondo trimestre sono stati pari a 330 milioni di euro, in calo del 5% rispetto allo stesso periodo dello scorso anno, ma in deciso recupero se guardiamo ai primi sei mesi del 2024, che con 816 milioni di euro segnano un aumento del +69% rispetto alla prima metà del 2023. Gli investimenti si sono concentrati soprattutto nelle zone più centrali di Milano e Roma e sono stati guidati da strategie di riposizionamento e massimizzazione del valore degli asset in contesti caratterizzati da livelli molto bassi di vacancy e forte domanda per immobili di primario standing. In questi mercati la disponibilità di capitale per operazioni value-add è molto elevata, ma le opportunità rimangono limitate.

Nel settore office gli investimenti del secondo trimestre sono stati pari a 330 milioni di euro, in calo del 5% rispetto allo stesso periodo dello scorso anno, ma in deciso recupero se guardiamo ai primi sei mesi del 2024, che con 816 milioni di euro segnano un aumento del +69% rispetto alla prima metà del 2023. Gli investimenti si sono concentrati soprattutto nelle zone più centrali di Milano e Roma e sono stati guidati da strategie di riposizionamento e massimizzazione del valore degli asset in contesti caratterizzati da livelli molto bassi di vacancy e forte domanda per immobili di primario standing. In questi mercati la disponibilità di capitale per operazioni value-add è molto elevata, ma le opportunità rimangono limitate.

Nel secondo trimestre del 2024 il settore industrial & logistics ha visto investimenti per un totale di 180 milioni di euro (in calo del 26% rispetto al secondo trimestre del 2023), per un totale di 470 milioni di euro da inizio anno (in calo del 13% rispetto all’H1 2023). Gli investimenti in questo settore continuano a essere frenati dal permanere di divari tra le aspettative di prezzo tra venditori e potenziali acquirenti, nonostante la buona presenza di capitali disponibili per essere investiti. Il mercato logistico occupier italiano continua a mostrare un buon equilibrio tra domanda e offerta, anche a fronte di una stabilizzazione dei volumi di take-up, comunque superiori alla media storica, grazie a un rallentamento dell’attività di costruzione in seguito alla limitata disponibilità di terreni da destinare a nuovi sviluppi.

Nel secondo trimestre del 2024 il settore industrial & logistics ha visto investimenti per un totale di 180 milioni di euro (in calo del 26% rispetto al secondo trimestre del 2023), per un totale di 470 milioni di euro da inizio anno (in calo del 13% rispetto all’H1 2023). Gli investimenti in questo settore continuano a essere frenati dal permanere di divari tra le aspettative di prezzo tra venditori e potenziali acquirenti, nonostante la buona presenza di capitali disponibili per essere investiti. Il mercato logistico occupier italiano continua a mostrare un buon equilibrio tra domanda e offerta, anche a fronte di una stabilizzazione dei volumi di take-up, comunque superiori alla media storica, grazie a un rallentamento dell’attività di costruzione in seguito alla limitata disponibilità di terreni da destinare a nuovi sviluppi.

Anche nel settore living l’attività d’investimento rimane concentrata su operazioni value-add. I volumi d’investimento rimangono contenuti a causa della mancanza di prodotto, ma le attività di sviluppo proseguono. Nelle principali città italiane, sui mercati di studentati e abitazioni in affitto si continua a osservare un ampio divario tra domanda degli utenti finali e offerta disponibile, come confermato dalla crescita dei canoni di locazione, proseguita nel corso degli ultimi sei mesi. Si sviluppa anche il settore dei serviced apartment in città d’arte e in destinazioni leisure, dove il loro successo si pone in continuità con le ottime performance registrate negli ultimi anni dall’industria ricettiva.

Anche nel settore living l’attività d’investimento rimane concentrata su operazioni value-add. I volumi d’investimento rimangono contenuti a causa della mancanza di prodotto, ma le attività di sviluppo proseguono. Nelle principali città italiane, sui mercati di studentati e abitazioni in affitto si continua a osservare un ampio divario tra domanda degli utenti finali e offerta disponibile, come confermato dalla crescita dei canoni di locazione, proseguita nel corso degli ultimi sei mesi. Si sviluppa anche il settore dei serviced apartment in città d’arte e in destinazioni leisure, dove il loro successo si pone in continuità con le ottime performance registrate negli ultimi anni dall’industria ricettiva.

I volumi d’investimento nel settore alternative rimangono contenuti e concentrati su un numero limitato di operazioni di piccola dimensione per mano di operatori specializzati. Nel corso dei prossimi mesi dovremmo assistere a una ripresa degli investimenti in questo settore, in particolare healthcare e infrastrutture, dove rimane alta la fiducia sui trend dei fondamentali a lungo termine.

Importante osservare anche la geografia degli investimenti. Nel primo semestre del 2024 infatti i mercati regionali sono stati prossimi al 50% dei volumi d’investimento complessivi in Italia, grazie soprattutto alle operazioni nei settori hotels, retail out-of-town e logistica. Si conferma anche un buon interesse da parte degli investitori istituzionali per Uffici nelle città ben collegate dalla rete ferroviaria dell’alta velocità e nei confronti di alloggi per studenti nelle maggiori città universitarie.

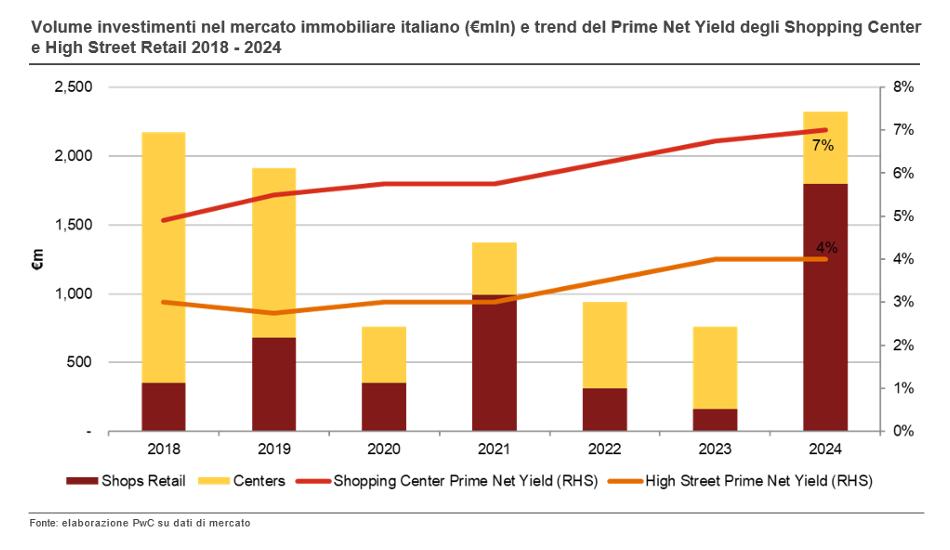

Il settore retail ha subito un impatto fortemente negativo negli anni post covid (-45% nel 2023 rispetto al 2021). Quando un evento esterno di tale portata ha una ricaduta importante a livello globale inevitabilmente porta con sé profondi cambiamenti in ogni mercato, in particolare nel segmento più rilevante di un’economia avanzata come quello dei consumi. Ad esempio, nei primi anni Novanta lo shopping center rappresentava una novità assoluta, in cui si racchiudeva in un solo luogo fisico un’offerta di prodotti così ampia mai vista prima. “Negli ultimi anni, il concetto di luogo che racchiuda un’ampia scelta di prodotti non è più sufficiente a soddisfare una domanda sempre più esigente. Il nuovo concept di centro commerciale di successo – afferma Antonio Martino, Partner PwC Italia e Real Estate Advisory Leader – deve racchiudere anche una vasta offerta di servizi come, ad esempio, il benessere e la cura personale veicolati sia attraverso lo store fisico sia online, un concetto orientato al multichannel. Lo shopping center è passato da mero luogo aggregatore di prodotti multibrand a un luogo ad alto valore esperienziale”.

Il settore retail ha subito un impatto fortemente negativo negli anni post covid (-45% nel 2023 rispetto al 2021). Quando un evento esterno di tale portata ha una ricaduta importante a livello globale inevitabilmente porta con sé profondi cambiamenti in ogni mercato, in particolare nel segmento più rilevante di un’economia avanzata come quello dei consumi. Ad esempio, nei primi anni Novanta lo shopping center rappresentava una novità assoluta, in cui si racchiudeva in un solo luogo fisico un’offerta di prodotti così ampia mai vista prima. “Negli ultimi anni, il concetto di luogo che racchiuda un’ampia scelta di prodotti non è più sufficiente a soddisfare una domanda sempre più esigente. Il nuovo concept di centro commerciale di successo – afferma Antonio Martino, Partner PwC Italia e Real Estate Advisory Leader – deve racchiudere anche una vasta offerta di servizi come, ad esempio, il benessere e la cura personale veicolati sia attraverso lo store fisico sia online, un concetto orientato al multichannel. Lo shopping center è passato da mero luogo aggregatore di prodotti multibrand a un luogo ad alto valore esperienziale”.

“Abbiamo fiducia nella capacità di Zerbinati di continuare a innovare e di rispondere ai bisogni dei consumatori. Per questo motivo siamo soddisfatti di poter fornire, insieme a Presa, nostro partner in questa operazione, le risorse necessarie per favorire la sua crescita e lo sviluppo dell’azienda. Questa operazione conferma la capacità di illimity SGR di supportare le PMI italiane nel loro percorso di rilancio intervenendo su tutta la loro capital structure, coinvolgendo all’occorrenza altri investitori al fine di massimizzare il valore degli stakeholders coinvolti” ha commentato Paola Tondelli, Managing Director e Responsabile Area UTP & Turnaround Funds di illimity SGR.

“Abbiamo fiducia nella capacità di Zerbinati di continuare a innovare e di rispondere ai bisogni dei consumatori. Per questo motivo siamo soddisfatti di poter fornire, insieme a Presa, nostro partner in questa operazione, le risorse necessarie per favorire la sua crescita e lo sviluppo dell’azienda. Questa operazione conferma la capacità di illimity SGR di supportare le PMI italiane nel loro percorso di rilancio intervenendo su tutta la loro capital structure, coinvolgendo all’occorrenza altri investitori al fine di massimizzare il valore degli stakeholders coinvolti” ha commentato Paola Tondelli, Managing Director e Responsabile Area UTP & Turnaround Funds di illimity SGR. “Credo molto in questa operazione, soprattutto alla luce dell’attuale andamento del mercato di riferimento, che sappiamo essere estremamente dinamico e che necessita di costanti e continue strategie di consolidamento e crescita. Sono convinto che questo sodalizio ci consentirà di continuare a presidiare il settore della IV gamma e dei piatti pronti grazie a investimenti industriali e differenziazioni di prodotto” ha aggiunto Simone Zerbinati, Amministratore Delegato di Zerbinati SpA.

“Credo molto in questa operazione, soprattutto alla luce dell’attuale andamento del mercato di riferimento, che sappiamo essere estremamente dinamico e che necessita di costanti e continue strategie di consolidamento e crescita. Sono convinto che questo sodalizio ci consentirà di continuare a presidiare il settore della IV gamma e dei piatti pronti grazie a investimenti industriali e differenziazioni di prodotto” ha aggiunto Simone Zerbinati, Amministratore Delegato di Zerbinati SpA.

Nel secondo trimestre del 2024 l’asset class che ha registrato i volumi d’investimento più elevati è stata hotels, con oltre 690 milioni di euro investiti (+240% rispetto allo stesso periodo del 2023), per un totale di quasi 1 miliardo di euro da inizio anno (+92% rispetto allo scorso anno). In questo settore i volumi sono stati guidati da importanti operazioni su hotel di lusso a Venezia, Roma e sul lago di Como, caratterizzate da elevati prezzi per camera e confermando il forte appetito degli investitori per le destinazioni leisure di maggiore prestigio. Si sottolinea anche una forte componente di acquirenti owner operator, responsabili per oltre la metà dei volumi transati, che reinvestono la liquidità raccolta negli ultimi anni, grazie alle ottime performance delle proprie strutture, in ulteriori espansioni dei propri portafogli. La crescita degli investimenti in Hotels conferma, inoltre, i risultati raccolti dalla recente 2024 European Hotel Investor Intentions Survey realizzata da CBRE, dove emerge un trend strutturale di forte propensione ad investire in questa asset class grazie alle ottime prospettive sui fondamentali del settore nei prossimi anni.

Nel secondo trimestre del 2024 l’asset class che ha registrato i volumi d’investimento più elevati è stata hotels, con oltre 690 milioni di euro investiti (+240% rispetto allo stesso periodo del 2023), per un totale di quasi 1 miliardo di euro da inizio anno (+92% rispetto allo scorso anno). In questo settore i volumi sono stati guidati da importanti operazioni su hotel di lusso a Venezia, Roma e sul lago di Como, caratterizzate da elevati prezzi per camera e confermando il forte appetito degli investitori per le destinazioni leisure di maggiore prestigio. Si sottolinea anche una forte componente di acquirenti owner operator, responsabili per oltre la metà dei volumi transati, che reinvestono la liquidità raccolta negli ultimi anni, grazie alle ottime performance delle proprie strutture, in ulteriori espansioni dei propri portafogli. La crescita degli investimenti in Hotels conferma, inoltre, i risultati raccolti dalla recente 2024 European Hotel Investor Intentions Survey realizzata da CBRE, dove emerge un trend strutturale di forte propensione ad investire in questa asset class grazie alle ottime prospettive sui fondamentali del settore nei prossimi anni. Il settore retail con 470 milioni di euro investiti nel secondo trimestre (+153% rispetto al secondo trimestre 2023, per un totale di 510 milioni nel primo semestre, +121% sull’H1 2023) segna uno dei volumi trimestrali più alti degli ultimi tre anni e un forte recupero rispetto ai risultati del primo trimestre dell’anno, soprattutto grazie a due grandi operazioni nel settore out-of-town che hanno visto come protagonisti centri commerciali e immobili della grande distribuzione organizzata. L’andamento dei volumi d’investimento del secondo trimestre dell’anno anticipa il deciso cambio di passo del Retail atteso per i prossimi mesi, quando assisteremo a nuove operazioni con importanti ticket, in particolare nelle high street del lusso e nei segmenti out-of-town, dove il periodo di repricing sembra ormai essersi concluso.

Il settore retail con 470 milioni di euro investiti nel secondo trimestre (+153% rispetto al secondo trimestre 2023, per un totale di 510 milioni nel primo semestre, +121% sull’H1 2023) segna uno dei volumi trimestrali più alti degli ultimi tre anni e un forte recupero rispetto ai risultati del primo trimestre dell’anno, soprattutto grazie a due grandi operazioni nel settore out-of-town che hanno visto come protagonisti centri commerciali e immobili della grande distribuzione organizzata. L’andamento dei volumi d’investimento del secondo trimestre dell’anno anticipa il deciso cambio di passo del Retail atteso per i prossimi mesi, quando assisteremo a nuove operazioni con importanti ticket, in particolare nelle high street del lusso e nei segmenti out-of-town, dove il periodo di repricing sembra ormai essersi concluso. Nel settore office gli investimenti del secondo trimestre sono stati pari a 330 milioni di euro, in calo del 5% rispetto allo stesso periodo dello scorso anno, ma in deciso recupero se guardiamo ai primi sei mesi del 2024, che con 816 milioni di euro segnano un aumento del +69% rispetto alla prima metà del 2023. Gli investimenti si sono concentrati soprattutto nelle zone più centrali di Milano e Roma e sono stati guidati da strategie di riposizionamento e massimizzazione del valore degli asset in contesti caratterizzati da livelli molto bassi di vacancy e forte domanda per immobili di primario standing. In questi mercati la disponibilità di capitale per operazioni value-add è molto elevata, ma le opportunità rimangono limitate.

Nel settore office gli investimenti del secondo trimestre sono stati pari a 330 milioni di euro, in calo del 5% rispetto allo stesso periodo dello scorso anno, ma in deciso recupero se guardiamo ai primi sei mesi del 2024, che con 816 milioni di euro segnano un aumento del +69% rispetto alla prima metà del 2023. Gli investimenti si sono concentrati soprattutto nelle zone più centrali di Milano e Roma e sono stati guidati da strategie di riposizionamento e massimizzazione del valore degli asset in contesti caratterizzati da livelli molto bassi di vacancy e forte domanda per immobili di primario standing. In questi mercati la disponibilità di capitale per operazioni value-add è molto elevata, ma le opportunità rimangono limitate. Nel secondo trimestre del 2024 il settore industrial & logistics ha visto investimenti per un totale di 180 milioni di euro (in calo del 26% rispetto al secondo trimestre del 2023), per un totale di 470 milioni di euro da inizio anno (in calo del 13% rispetto all’H1 2023). Gli investimenti in questo settore continuano a essere frenati dal permanere di divari tra le aspettative di prezzo tra venditori e potenziali acquirenti, nonostante la buona presenza di capitali disponibili per essere investiti. Il mercato logistico occupier italiano continua a mostrare un buon equilibrio tra domanda e offerta, anche a fronte di una stabilizzazione dei volumi di take-up, comunque superiori alla media storica, grazie a un rallentamento dell’attività di costruzione in seguito alla limitata disponibilità di terreni da destinare a nuovi sviluppi.

Nel secondo trimestre del 2024 il settore industrial & logistics ha visto investimenti per un totale di 180 milioni di euro (in calo del 26% rispetto al secondo trimestre del 2023), per un totale di 470 milioni di euro da inizio anno (in calo del 13% rispetto all’H1 2023). Gli investimenti in questo settore continuano a essere frenati dal permanere di divari tra le aspettative di prezzo tra venditori e potenziali acquirenti, nonostante la buona presenza di capitali disponibili per essere investiti. Il mercato logistico occupier italiano continua a mostrare un buon equilibrio tra domanda e offerta, anche a fronte di una stabilizzazione dei volumi di take-up, comunque superiori alla media storica, grazie a un rallentamento dell’attività di costruzione in seguito alla limitata disponibilità di terreni da destinare a nuovi sviluppi. Anche nel settore living l’attività d’investimento rimane concentrata su operazioni value-add. I volumi d’investimento rimangono contenuti a causa della mancanza di prodotto, ma le attività di sviluppo proseguono. Nelle principali città italiane, sui mercati di studentati e abitazioni in affitto si continua a osservare un ampio divario tra domanda degli utenti finali e offerta disponibile, come confermato dalla crescita dei canoni di locazione, proseguita nel corso degli ultimi sei mesi. Si sviluppa anche il settore dei serviced apartment in città d’arte e in destinazioni leisure, dove il loro successo si pone in continuità con le ottime performance registrate negli ultimi anni dall’industria ricettiva.

Anche nel settore living l’attività d’investimento rimane concentrata su operazioni value-add. I volumi d’investimento rimangono contenuti a causa della mancanza di prodotto, ma le attività di sviluppo proseguono. Nelle principali città italiane, sui mercati di studentati e abitazioni in affitto si continua a osservare un ampio divario tra domanda degli utenti finali e offerta disponibile, come confermato dalla crescita dei canoni di locazione, proseguita nel corso degli ultimi sei mesi. Si sviluppa anche il settore dei serviced apartment in città d’arte e in destinazioni leisure, dove il loro successo si pone in continuità con le ottime performance registrate negli ultimi anni dall’industria ricettiva.

RSCT aveva rilevato nel 2020 crediti sia verso PittaRosso che verso Scarpe&Scarpe, in un momento critico della vita delle due realtà causato dalla pandemia Covid-19 e da politiche di espansione territoriale molto aggressive. “Abbiamo creduto fin da subito alle possibilità di rilancio di queste due imprese, e abbiamo deciso di supportare i piani di concordato con nuova finanza, nuove idee di business e un importante apporto manageriale. Attraverso una gestione coordinata, PittaRosso e Scarpe&Scarpe saranno leader per dimensione e presenza geografica in Italia e con un rinnovato e importante supporto manageriale e finanziario, le due insegne potranno essere ancora più grandi, solide, profittevoli e in grado di garantire continua crescita di valore per tutti gli stakeholders nel lungo termine” commenta Gaudenzio Bonaldo Gregori, Presidente e Amministratore Delegato di Pillarstone.

RSCT aveva rilevato nel 2020 crediti sia verso PittaRosso che verso Scarpe&Scarpe, in un momento critico della vita delle due realtà causato dalla pandemia Covid-19 e da politiche di espansione territoriale molto aggressive. “Abbiamo creduto fin da subito alle possibilità di rilancio di queste due imprese, e abbiamo deciso di supportare i piani di concordato con nuova finanza, nuove idee di business e un importante apporto manageriale. Attraverso una gestione coordinata, PittaRosso e Scarpe&Scarpe saranno leader per dimensione e presenza geografica in Italia e con un rinnovato e importante supporto manageriale e finanziario, le due insegne potranno essere ancora più grandi, solide, profittevoli e in grado di garantire continua crescita di valore per tutti gli stakeholders nel lungo termine” commenta Gaudenzio Bonaldo Gregori, Presidente e Amministratore Delegato di Pillarstone.