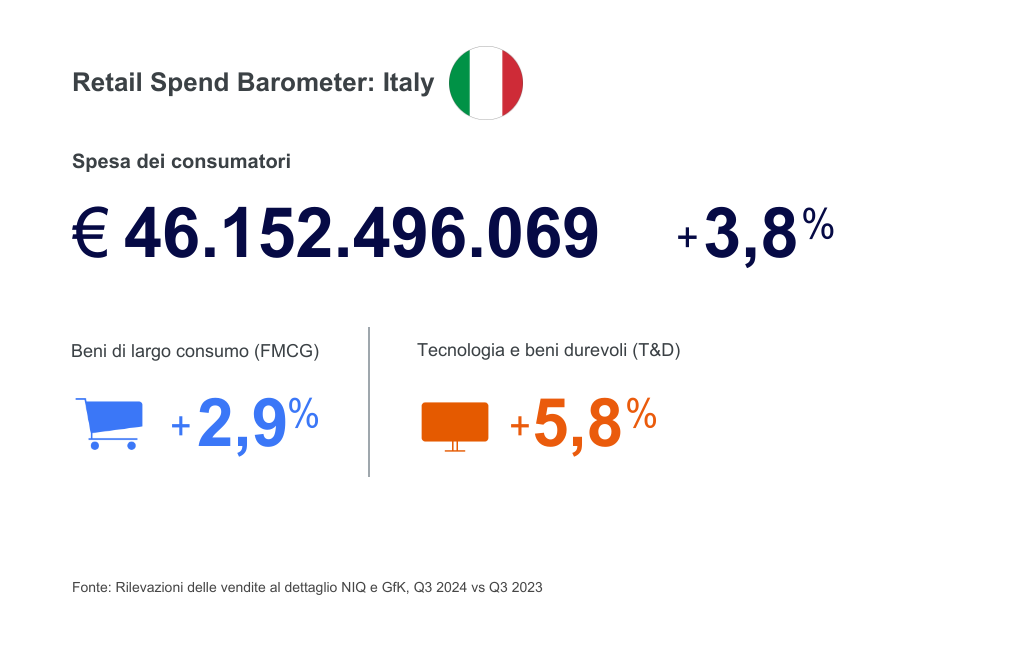

Secondo “Lo stato del Largo Consumo in Italia” di NielsenIQ, studio che analizza l’andamento dei consumi e delle abitudini di acquisto delle famiglie italiane, il fatturato maturato dalla Gdo a totale Omnichannel in Italia per il 2024 si attesta a 135,1 miliardi di euro, un valore che cresce del +1,8% rispetto al 2023. Viene inoltre riscontrato un andamento positivo per la maggioranza dei canali distributivi: in testa si trovano gli specialisti drug (+8,8%), seguiti dai supermercati (+2,6%), dai discount (+2,3%) e dai superstore (+2,1%). In controtendenza l’andamento dei liberi servizi (-2,4%) e iper>4500 (-1,9%).

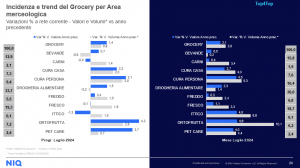

Analizzando le rilevazioni fornite da NIQ, il largo consumo confezionato (LCC), a totale Italia per la Gdo, chiude il 2024 a valore con +2%, seguito dal comparto grocery (+1,9%), il fresco (+1,8%) e in ultimo il no food (+0,7%). Si osserva, inoltre, un aumento delle vendite in promozione: l’anno chiude con una leva al +24,3% (vs 23,4% nel 2023) e, per il solo mese di dicembre 2024, viene evidenziato un livello più alto rispetto allo stesso periodo del 2023 (26,2%, +1,8 pp).

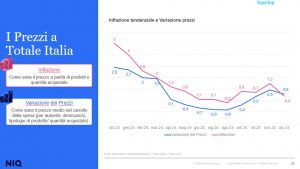

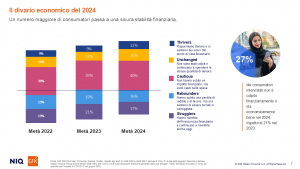

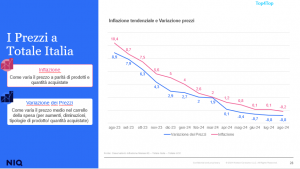

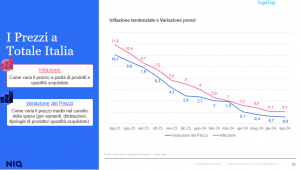

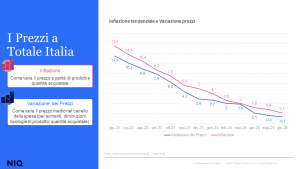

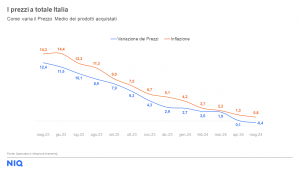

Volgendo lo sguardo solamente al mese di dicembre 2024, si registra un fatturato pari a 14,4 miliardi di euro con un andamento positivo per la maggioranza dei canali distributivi. Infatti, in testa si trovano gli specialisti drug (+5,1%), seguiti da discount (+1,6%), superstore (+1,3%) e supermercati (+0,3%). Tuttavia, si sottolinea una diminuzione dell’andamento del fatturato nei canali liberi servizi (-5,2%) e iper>4500 (-3,3%). Nel corso dell’ultimo mese dell’anno, l’indice di inflazione nel largo consumo confezionato (LCC) viene rilevato al +0,4% a Totale Italia Omnichannel, confermando un trend inflattivo in calo rispetto al 2023 (11,3% – valore medio annuale). Al fine di contrastare l’impatto del carovita, le strategie di risparmio messe in atto dagli italiani sono proseguite nel corso di tutto il 2024 iniziando proprio dal carrello della spesa. Un’affermazione che trova un’eccezione, però, proprio nel mese di dicembre del 2024. Complici le festività, i consumatori hanno adottato comportamenti meno volti al contenimento delle spese: infatti, la variazione dei prezzi è più alta rispetto all’inflazione (+0,6% vs +0,4%). Per quanto riguarda i prodotti a marchio del distributore, a dicembre la quota di mdd è pari al 21,6% del lcc nel perimetro iper, super e liberi servizi, mentre a Totale Italia Omnichannel si attesta al 30% (discount inclusi).

COSA METTONO GLI ITALIANI NEL CARRELLO DELLA SPESA?

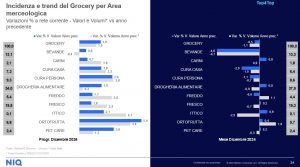

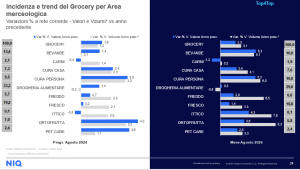

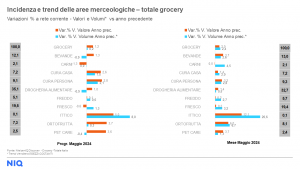

Considerando il rapporto tra valori e volumi a totale Italia Omnichannel, nel comparto grocery, a dicembre dall’indagine di NIQ emerge un lieve calo a valore pari al -0,5% (vs dicembre 2023), stesso trend che si osserva per i volumi attestandosi al -1,1%. In particolare, a dicembre 2024, tra le aree merceologiche interessate da un lieve incremento rispetto all’anno precedente, si trovano le categorie ittico e carni, con un aumento rispettivo a valore del +0,9% e +0,8%, invece analizzando i volumi la prima categoria presenta una diminuzione del -2,5%, mentre la seconda non subisce variazioni. Al contrario, le bevande calano sia per valore (-4,8%) sia per volume (-4,7%).

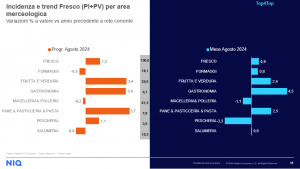

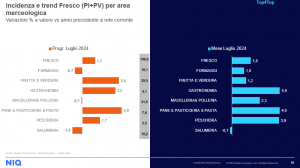

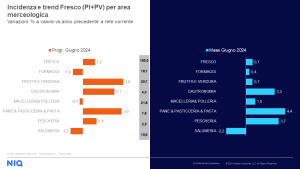

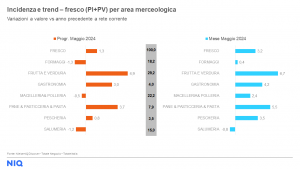

Esaminando l’andamento dei canali distributivi a totale grocery, i liberi servizi perdono maggiormente con il -5,6% a volume e il -4,9% a valore. I soli a ottenere un incremento sono gli specialisti drug, con un +2,0% a volume e un +1,1% a valore rispetto a dicembre 2023, i superstore invece crescono a valore del +0.9%. In merito al segmento del fresco (peso fisso + peso variabile) rimane invariato. Tra le tre categorie merceologiche più scelte dagli italiani per valore all’interno del comparto si trovano frutta e verdura, al +1,7%, e macelleria & polleria, con il +1,2%, seguite subito dopo dai formaggi (+1,1%). Pescheria e salumeria si attestano invece come le categorie con i trend più bassi, rispettivamente al -5,8% e al -3,9%. Se si analizzano i canali distributivi a crescere sono: i discount con un +2,1% e i superstore a +1,6%, seguiti dai supermercati che guadagnano un +0,4%. Calano tutti gli altri canali distributivi, con un picco per i liberi servizi a -5,9%.

Per quanto riguarda il mercato dei beni tecnologici e durevoli invece, nel secondo trimestre del 2024 in Italia frena il calo delle vendite, raggiungendo un fatturato nel periodo aprile – giugno di quasi 14,8 miliardi di euro, pari a un -0,7% vs Q2 2023. In particolare il settore technical consumer goods (TCG), che include elettronica di consumo, telefonia, IT, prodotti per l’ufficio, fotografia e altri beni tecnologici, presenta un ricavo nel secondo trimestre pari a 2,7 miliardi con un -4,5% vs Q2 2023.

Per quanto riguarda il mercato dei beni tecnologici e durevoli invece, nel secondo trimestre del 2024 in Italia frena il calo delle vendite, raggiungendo un fatturato nel periodo aprile – giugno di quasi 14,8 miliardi di euro, pari a un -0,7% vs Q2 2023. In particolare il settore technical consumer goods (TCG), che include elettronica di consumo, telefonia, IT, prodotti per l’ufficio, fotografia e altri beni tecnologici, presenta un ricavo nel secondo trimestre pari a 2,7 miliardi con un -4,5% vs Q2 2023.

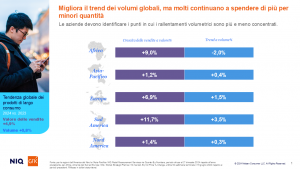

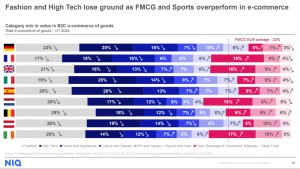

Ponendo l’attenzione sull’Italia, nei primi sei mesi del 2024 perdono terreno due pionieri del comparto online come il fashion (19%) e l’high tech (25%). Diversamente, il settore food, beverage & household raggiunge il 7% di quota, registrando una tendenza in rialzo comune a tutti i Paesi europei, alcuni dei quali, però, staccano la penisola per risultato finale. Se Francia e Inghilterra infatti segnano rispettivamente un tasso del 19% e del 16% evidenziando una situazione maggiormente positiva del comparto, la Germania mostra una crescita più modesta, attestandosi infatti al 5% per la categoria food, beverage & household. Scomponendo la spesa nei diversi Paesi europei nei primi sei mesi del 2024, è la Germania, con 1.125€ di spesa media online per persona a detenere il primo posto seguita dalla Gran Bretagna con 997€. Agli inglesi si riconosce l’altro primato, ovvero una frequenza di acquisto maggiore, con una media di 22,7 ordini per consumatore (vs 18,2 della Germania e 14,6 della Francia). Al terzo posto per il budget di spesa la Francia con 951€ e 14,6 numero di ordini in media. Diverse sono le rilevazioni per il Bel Paese dove la spesa online si attesta sui 583€ a persona, quasi la metà rispetto a quella tedesca, con una media di 12 scontrini.

Ponendo l’attenzione sull’Italia, nei primi sei mesi del 2024 perdono terreno due pionieri del comparto online come il fashion (19%) e l’high tech (25%). Diversamente, il settore food, beverage & household raggiunge il 7% di quota, registrando una tendenza in rialzo comune a tutti i Paesi europei, alcuni dei quali, però, staccano la penisola per risultato finale. Se Francia e Inghilterra infatti segnano rispettivamente un tasso del 19% e del 16% evidenziando una situazione maggiormente positiva del comparto, la Germania mostra una crescita più modesta, attestandosi infatti al 5% per la categoria food, beverage & household. Scomponendo la spesa nei diversi Paesi europei nei primi sei mesi del 2024, è la Germania, con 1.125€ di spesa media online per persona a detenere il primo posto seguita dalla Gran Bretagna con 997€. Agli inglesi si riconosce l’altro primato, ovvero una frequenza di acquisto maggiore, con una media di 22,7 ordini per consumatore (vs 18,2 della Germania e 14,6 della Francia). Al terzo posto per il budget di spesa la Francia con 951€ e 14,6 numero di ordini in media. Diverse sono le rilevazioni per il Bel Paese dove la spesa online si attesta sui 583€ a persona, quasi la metà rispetto a quella tedesca, con una media di 12 scontrini.

Quattro approcci al futuro che dividono gli italiani

Quattro approcci al futuro che dividono gli italiani Intelligenza artificiale, emergenza climatica e parità di genere

Intelligenza artificiale, emergenza climatica e parità di genere Leve sociali e comunicazione

Leve sociali e comunicazione