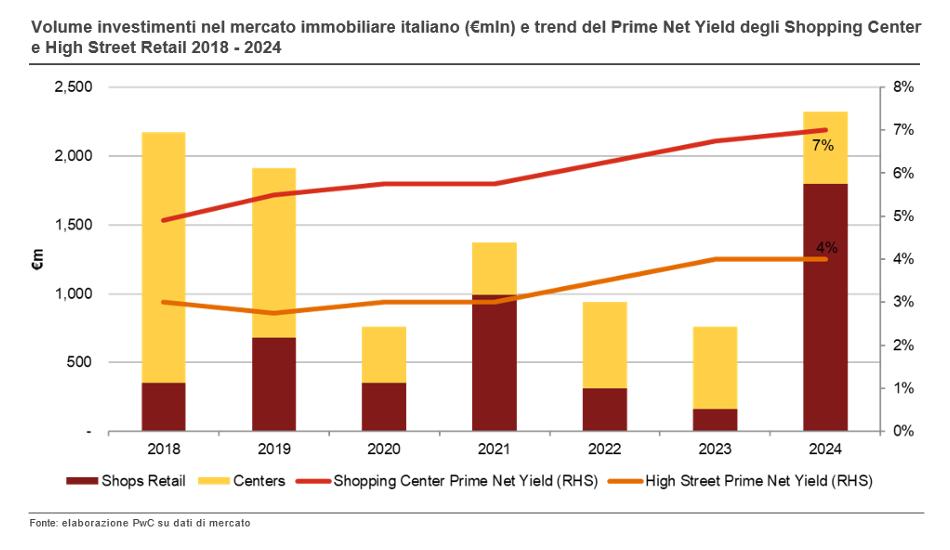

Si registrano segnali di ripresa per l’immobiliare retail: nel primo semestre 2024 gli investimenti totali hanno raggiunto circa i 480 milioni di euro, più del triplo rispetto allo stesso periodo dell’anno precedente. La tendenza positiva in termini di investimenti lascia prevedere che il 2024 possa essere l’anno con i migliori risultati dell’ultimo quinquennio, considerando l’importante pipeline in fase di definizione per i prossimi mesi. Va bene ai centri commerciali e alla Gdo, ma soprattutto al settore high street e urban retail. Sono alcune delle evidenze emerse dalla decima edizione di Real Estate Data Hub, la pubblicazione realizzata dai Centri Studi di Re/Max Italia e di Avalon Real Estate e dall’Ufficio Studi di 24Max che offre una prospettiva aggiornata sul panorama immobiliare italiano.

High street e Urban retail

Nel primo semestre 2024 il settore high street e urban retail ha mostrato segnali di consolidamento, con un aumento degli investimenti nelle vie della moda delle principali città come Milano, Roma, Firenze e Venezia, dove si registra una crescita della domanda di nuovi spazi, sostenuta dal ritorno dei turisti internazionali. Milano continua a dominare il mercato, con una domanda elevata a fronte di una disponibilità limitata. I settori più dinamici sono il food & beverage, il design e il lusso. Per quanto riguarda quest’ultimo, la location più richiesta nel capoluogo lombardo rimane via Montenapoleone, in cui si stanno concentrando molti nuovi flagship store di grandi marchi. Nell’ultimo anno, Milano ha visto diverse aperture di boutique di lusso lungo le sue vie più prestigiose, con marchi del calibro di Chanel, Gucci, Rolex, Tiffany & Co., Bottega Veneta, solo per citarne alcuni. Queste aperture contribuiscono a mantenere elevato il livello dei canoni di locazione in queste aree, che risultano in costante aumento, raggiungendo il picco nel Quadrilatero della moda, dove i prezzi si aggirano tra i 14.000-15.000 €/mq/anno.

I marchi internazionali trainano la domanda di spazi anche nelle altre principali città d’Italia. Forte dinamicità a Roma nelle aree che intercettano via Condotti e le vicine via Frattina e via del Corso, con più di 20 nuove aperture negli ultimi 12 mesi. Anche Firenze e Venezia esercitano attrattività sugli investitori, confermata dagli alti livelli dei canoni di locazione accompagnati dai bassi tassi di sfitto. I canoni prime risultano stabili o in crescita, soprattutto nelle location più esclusive. Il tasso di rendimento lordo si attesta tra il 4,00% e il 6,00%, con una leggera compressione nelle zone centrali. Per i prossimi mesi si prevede un ulteriore aumento del valore degli affitti nelle città principali, soprattutto grazie alla ripresa del turismo e all’ingresso di nuovi marchi globali.

I marchi internazionali trainano la domanda di spazi anche nelle altre principali città d’Italia. Forte dinamicità a Roma nelle aree che intercettano via Condotti e le vicine via Frattina e via del Corso, con più di 20 nuove aperture negli ultimi 12 mesi. Anche Firenze e Venezia esercitano attrattività sugli investitori, confermata dagli alti livelli dei canoni di locazione accompagnati dai bassi tassi di sfitto. I canoni prime risultano stabili o in crescita, soprattutto nelle location più esclusive. Il tasso di rendimento lordo si attesta tra il 4,00% e il 6,00%, con una leggera compressione nelle zone centrali. Per i prossimi mesi si prevede un ulteriore aumento del valore degli affitti nelle città principali, soprattutto grazie alla ripresa del turismo e all’ingresso di nuovi marchi globali.

Centri commerciali

Nel primo semestre 2024, il comparto dei centri commerciali ha mostrato segnali di ripresa, dopo alcuni anni di sostanziale incertezza. In questo contesto, nell’ultimo anno i canoni prime dei centri commerciali sono rimasti invariati, attestandosi a 950 €/mq/anno.

Gdo

Significativa la ripresa dell’immobiliare retail legato alla grande distribuzione organizzata, con un aumento delle locazioni degli spazi commerciali, spinte da una crescente domanda dei consumatori e dall’espansione delle catene alimentari. La spesa delle famiglie è tornata a livelli alti, favorendo così l’apertura di nuovi punti vendita, soprattutto nelle aree urbane. Tuttavia, le sfide rimangono, come l’adeguamento alle normative di sostenibilità e l’integrazione delle vendite online con i negozi fisici. Inoltre, mentre le zone centrali mostrano vivacità, le aree periferiche continuano ad attraversare alcune difficoltà. Questa evoluzione del settore riflette una trasformazione in corso, con un’attenzione crescente all’esperienza del cliente e all’innovazione digitale.

Città a confronto: Milano, Roma, Padova e Genova

Dall’analisi dei dati elaborati nel Real Estate Data Hub, a Milano emergono alcune nuove tendenze che delineano un mercato retail in evoluzione. Tra queste, l’aumento della superficie media degli spazi offerti che, passando da 313 metri quadrati a 432 metri quadrati, suggerisce una preferenza per ambienti più ampi idonei ad esperienze di vendita più coinvolgenti. Cresce anche il tempo di permanenza sul mercato degli spazi commerciali, dato che potrebbe indicare una maggiore cautela nelle decisioni di locazione da parte dei retailer.

A differenza di Milano, a Roma la superficie media degli immobili è rimasta relativamente costante, da 164 a 181 metri quadrati, suggerendo stabilità nelle preferenze degli acquirenti. Anche nella Capitale, si registrano tempi di permanenza sul mercato in aumento, dinamica che potrebbe essere influenzata dai prezzi elevati o da incertezze economiche. Gli acquirenti sembrano valutare le opzioni con maggiore attenzione, il che potrebbe richiedere prezzi più competitivi per incentivare le vendite. Anche il contesto, dunque, si conferma in evoluzione: l’offerta cresce a fronte di una domanda prudente, richiedendo agli operatori del settore di adattarsi per cogliere le opportunità emergenti.

Dinamiche diverse contraddistinguono il mercato retail a Padova dove si evidenzia una significativa contrazione dell’offerta con una derivante competitività crescente nelle transazioni. In diminuzione anche il taglio medio degli immobili che scende da 125 a 80 metri quadrati, riflettendo una crescente preferenza per soluzioni più versatili e funzionali. Trend positivo per il tempo medio di permanenza sul mercato in netta riduzione che, passando da 250 a 150 giorni, suggerisce una reattività crescente da parte degli acquirenti. Ciò si traduce in interessanti opportunità per i venditori, grazie a un assorbimento più veloce delle proprietà.

A Genova nel mercato retail si evidenzia infine una maggiore disponibilità di immobili, a fronte di una domanda in espansione. Si conferma la preferenza degli acquirenti per i tagli medi. Da sottolineare un sostanzioso aumento del tempo medio di permanenza degli immobili che potrebbe indicare una cautela crescente da parte degli acquirenti. In sintesi, il mercato immobiliare genovese presenta opportunità per venditori e locatori, ma anche sfide significative che richiedono attenzione da parte degli operatori e degli investitori per navigare efficacemente in un contesto in evoluzione.

Il settore retail ha subito un impatto fortemente negativo negli anni post covid (-45% nel 2023 rispetto al 2021). Quando un evento esterno di tale portata ha una ricaduta importante a livello globale inevitabilmente porta con sé profondi cambiamenti in ogni mercato, in particolare nel segmento più rilevante di un’economia avanzata come quello dei consumi. Ad esempio, nei primi anni Novanta lo shopping center rappresentava una novità assoluta, in cui si racchiudeva in un solo luogo fisico un’offerta di prodotti così ampia mai vista prima. “Negli ultimi anni, il concetto di luogo che racchiuda un’ampia scelta di prodotti non è più sufficiente a soddisfare una domanda sempre più esigente. Il nuovo concept di centro commerciale di successo – afferma Antonio Martino, Partner PwC Italia e Real Estate Advisory Leader – deve racchiudere anche una vasta offerta di servizi come, ad esempio, il benessere e la cura personale veicolati sia attraverso lo store fisico sia online, un concetto orientato al multichannel. Lo shopping center è passato da mero luogo aggregatore di prodotti multibrand a un luogo ad alto valore esperienziale”.

Il settore retail ha subito un impatto fortemente negativo negli anni post covid (-45% nel 2023 rispetto al 2021). Quando un evento esterno di tale portata ha una ricaduta importante a livello globale inevitabilmente porta con sé profondi cambiamenti in ogni mercato, in particolare nel segmento più rilevante di un’economia avanzata come quello dei consumi. Ad esempio, nei primi anni Novanta lo shopping center rappresentava una novità assoluta, in cui si racchiudeva in un solo luogo fisico un’offerta di prodotti così ampia mai vista prima. “Negli ultimi anni, il concetto di luogo che racchiuda un’ampia scelta di prodotti non è più sufficiente a soddisfare una domanda sempre più esigente. Il nuovo concept di centro commerciale di successo – afferma Antonio Martino, Partner PwC Italia e Real Estate Advisory Leader – deve racchiudere anche una vasta offerta di servizi come, ad esempio, il benessere e la cura personale veicolati sia attraverso lo store fisico sia online, un concetto orientato al multichannel. Lo shopping center è passato da mero luogo aggregatore di prodotti multibrand a un luogo ad alto valore esperienziale”.

“Con questa operazione entriamo in una nuova asset class. Siamo convinti della solidità del food retail in Italia e puntiamo a sviluppare ulteriormente questa area di business sotto il cappello di Grr Garbe Retail. Il nostro obiettivo è creare valore sia per i tenant che per gli investitori, e questo portfolio, legato a Coop Alleanza 3.0, è una testimonianza del nostro impegno per offrire soluzioni retail sostenibili che rispondano alle esigenze dei conduttori. Puntiamo a proseguire le acquisizioni in Italia, ampliando organicamente questa asset class con acquisizioni mirate” ha detto Marco Grassidonio, Country Head di Garbe Italy.

“Con questa operazione entriamo in una nuova asset class. Siamo convinti della solidità del food retail in Italia e puntiamo a sviluppare ulteriormente questa area di business sotto il cappello di Grr Garbe Retail. Il nostro obiettivo è creare valore sia per i tenant che per gli investitori, e questo portfolio, legato a Coop Alleanza 3.0, è una testimonianza del nostro impegno per offrire soluzioni retail sostenibili che rispondano alle esigenze dei conduttori. Puntiamo a proseguire le acquisizioni in Italia, ampliando organicamente questa asset class con acquisizioni mirate” ha detto Marco Grassidonio, Country Head di Garbe Italy.

I marchi internazionali trainano la domanda di spazi anche nelle altre principali città d’Italia. Forte dinamicità a Roma nelle aree che intercettano via Condotti e le vicine via Frattina e via del Corso, con più di 20 nuove aperture negli ultimi 12 mesi. Anche Firenze e Venezia esercitano attrattività sugli investitori, confermata dagli alti livelli dei canoni di locazione accompagnati dai bassi tassi di sfitto. I canoni prime risultano stabili o in crescita, soprattutto nelle location più esclusive. Il tasso di rendimento lordo si attesta tra il 4,00% e il 6,00%, con una leggera compressione nelle zone centrali. Per i prossimi mesi si prevede un ulteriore aumento del valore degli affitti nelle città principali, soprattutto grazie alla ripresa del turismo e all’ingresso di nuovi marchi globali.

I marchi internazionali trainano la domanda di spazi anche nelle altre principali città d’Italia. Forte dinamicità a Roma nelle aree che intercettano via Condotti e le vicine via Frattina e via del Corso, con più di 20 nuove aperture negli ultimi 12 mesi. Anche Firenze e Venezia esercitano attrattività sugli investitori, confermata dagli alti livelli dei canoni di locazione accompagnati dai bassi tassi di sfitto. I canoni prime risultano stabili o in crescita, soprattutto nelle location più esclusive. Il tasso di rendimento lordo si attesta tra il 4,00% e il 6,00%, con una leggera compressione nelle zone centrali. Per i prossimi mesi si prevede un ulteriore aumento del valore degli affitti nelle città principali, soprattutto grazie alla ripresa del turismo e all’ingresso di nuovi marchi globali.

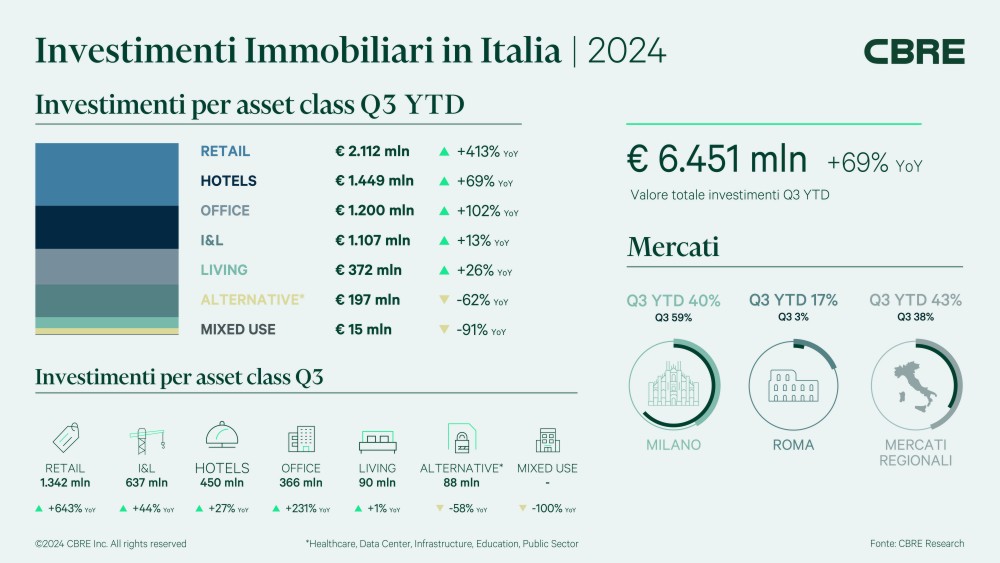

Nel terzo trimestre 2024 hotels è stata la seconda asset class per volumi d’investimento, con 450 milioni di euro investiti, per un totale di 1,4 miliardi di euro da inizio anno. Il mercato è dominato da operazioni di owner operator, che rappresentano oltre la metà dei volumi complessivi del trimestre. La strategia di investimento più diffusa in questa fase rimane il value-add, guidata appunto dagli owner operator e investitori private equity. La performance dell’industria alberghiera italiana rimane positiva, come testimoniato dalla continua crescita dei valori di Average Daily Rate (ADR), soprattutto nei segmenti upscale e luxury. I valori di occupancy mostrano alcuni segnali di rallentamento a fronte dell’aumento dei prezzi medi dei pernottamenti, un trend osservato soprattutto nelle maggiori città nel corso della passata stagione estiva. Restano ottime le performance dei mercati leisure, che contribuiscono a rafforzare un forte interesse tra gli investitori, e registrano circa il 40% dei volumi.

Nel terzo trimestre 2024 hotels è stata la seconda asset class per volumi d’investimento, con 450 milioni di euro investiti, per un totale di 1,4 miliardi di euro da inizio anno. Il mercato è dominato da operazioni di owner operator, che rappresentano oltre la metà dei volumi complessivi del trimestre. La strategia di investimento più diffusa in questa fase rimane il value-add, guidata appunto dagli owner operator e investitori private equity. La performance dell’industria alberghiera italiana rimane positiva, come testimoniato dalla continua crescita dei valori di Average Daily Rate (ADR), soprattutto nei segmenti upscale e luxury. I valori di occupancy mostrano alcuni segnali di rallentamento a fronte dell’aumento dei prezzi medi dei pernottamenti, un trend osservato soprattutto nelle maggiori città nel corso della passata stagione estiva. Restano ottime le performance dei mercati leisure, che contribuiscono a rafforzare un forte interesse tra gli investitori, e registrano circa il 40% dei volumi. I volumi d’investimento nel mercato industrial & logistics salgono a quota 1,1 miliardi di euro da inizio anno, di cui circa 640 milioni registrati nel solo terzo trimestre. Nonostante il significativo impatto di un’operazione core sui volumi d’investimento di questo trimestre, gli investitori istituzionali attivi sul mercato italiano continuano a guardare soprattutto a opportunità value-add o con ottimi margini di reversion sui canoni di locazione. L’interesse degli investitori si concentra soprattutto sui mercati occupier primari, ma si mantiene un buon interesse anche nei mercati secondari, sebbene con una certa cautela dovuta al rallentamento delle prospettive di crescita dei canoni di locazione.

I volumi d’investimento nel mercato industrial & logistics salgono a quota 1,1 miliardi di euro da inizio anno, di cui circa 640 milioni registrati nel solo terzo trimestre. Nonostante il significativo impatto di un’operazione core sui volumi d’investimento di questo trimestre, gli investitori istituzionali attivi sul mercato italiano continuano a guardare soprattutto a opportunità value-add o con ottimi margini di reversion sui canoni di locazione. L’interesse degli investitori si concentra soprattutto sui mercati occupier primari, ma si mantiene un buon interesse anche nei mercati secondari, sebbene con una certa cautela dovuta al rallentamento delle prospettive di crescita dei canoni di locazione.

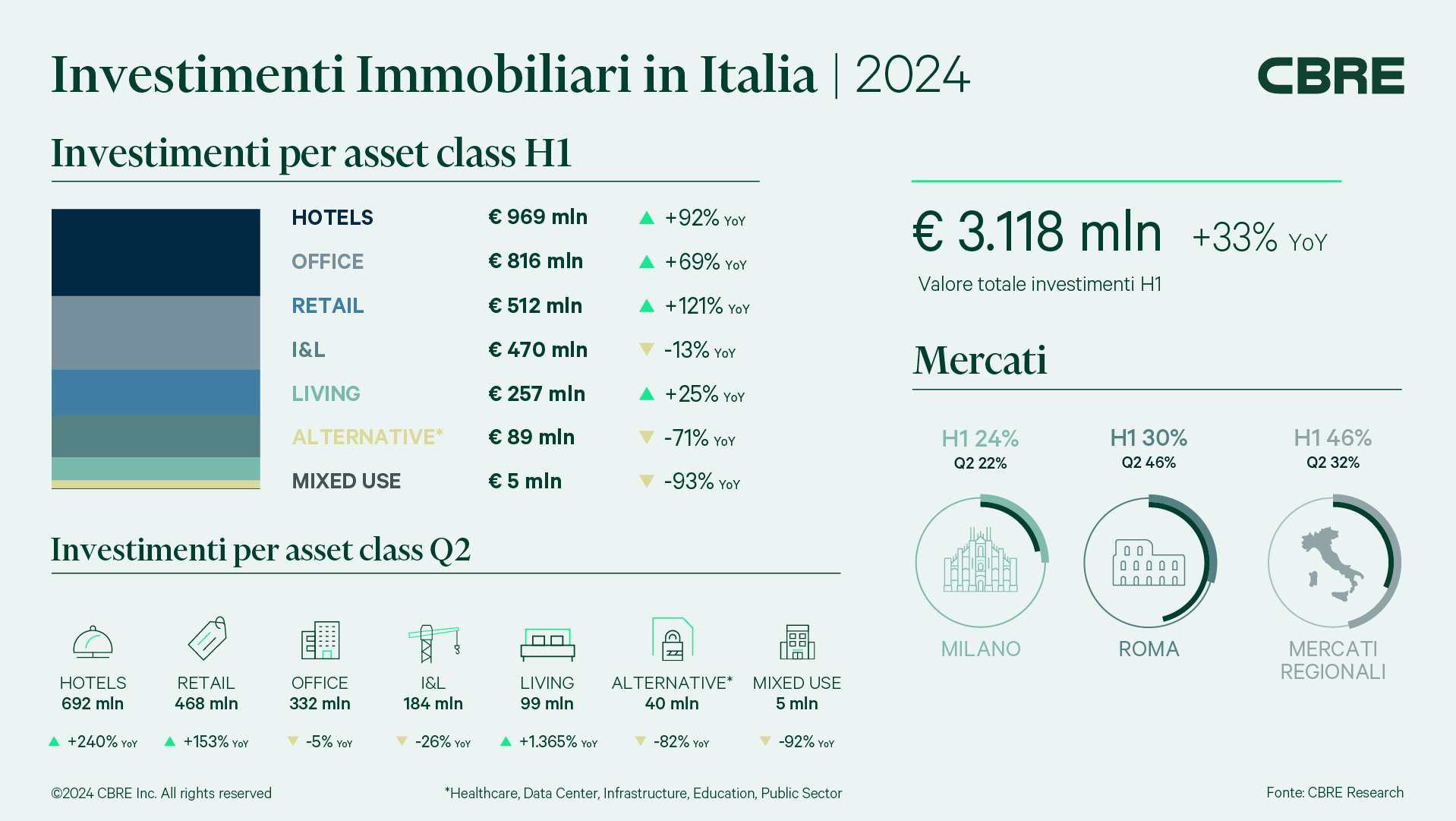

Nel secondo trimestre del 2024 l’asset class che ha registrato i volumi d’investimento più elevati è stata hotels, con oltre 690 milioni di euro investiti (+240% rispetto allo stesso periodo del 2023), per un totale di quasi 1 miliardo di euro da inizio anno (+92% rispetto allo scorso anno). In questo settore i volumi sono stati guidati da importanti operazioni su hotel di lusso a Venezia, Roma e sul lago di Como, caratterizzate da elevati prezzi per camera e confermando il forte appetito degli investitori per le destinazioni leisure di maggiore prestigio. Si sottolinea anche una forte componente di acquirenti owner operator, responsabili per oltre la metà dei volumi transati, che reinvestono la liquidità raccolta negli ultimi anni, grazie alle ottime performance delle proprie strutture, in ulteriori espansioni dei propri portafogli. La crescita degli investimenti in Hotels conferma, inoltre, i risultati raccolti dalla recente 2024 European Hotel Investor Intentions Survey realizzata da CBRE, dove emerge un trend strutturale di forte propensione ad investire in questa asset class grazie alle ottime prospettive sui fondamentali del settore nei prossimi anni.

Nel secondo trimestre del 2024 l’asset class che ha registrato i volumi d’investimento più elevati è stata hotels, con oltre 690 milioni di euro investiti (+240% rispetto allo stesso periodo del 2023), per un totale di quasi 1 miliardo di euro da inizio anno (+92% rispetto allo scorso anno). In questo settore i volumi sono stati guidati da importanti operazioni su hotel di lusso a Venezia, Roma e sul lago di Como, caratterizzate da elevati prezzi per camera e confermando il forte appetito degli investitori per le destinazioni leisure di maggiore prestigio. Si sottolinea anche una forte componente di acquirenti owner operator, responsabili per oltre la metà dei volumi transati, che reinvestono la liquidità raccolta negli ultimi anni, grazie alle ottime performance delle proprie strutture, in ulteriori espansioni dei propri portafogli. La crescita degli investimenti in Hotels conferma, inoltre, i risultati raccolti dalla recente 2024 European Hotel Investor Intentions Survey realizzata da CBRE, dove emerge un trend strutturale di forte propensione ad investire in questa asset class grazie alle ottime prospettive sui fondamentali del settore nei prossimi anni. Il settore retail con 470 milioni di euro investiti nel secondo trimestre (+153% rispetto al secondo trimestre 2023, per un totale di 510 milioni nel primo semestre, +121% sull’H1 2023) segna uno dei volumi trimestrali più alti degli ultimi tre anni e un forte recupero rispetto ai risultati del primo trimestre dell’anno, soprattutto grazie a due grandi operazioni nel settore out-of-town che hanno visto come protagonisti centri commerciali e immobili della grande distribuzione organizzata. L’andamento dei volumi d’investimento del secondo trimestre dell’anno anticipa il deciso cambio di passo del Retail atteso per i prossimi mesi, quando assisteremo a nuove operazioni con importanti ticket, in particolare nelle high street del lusso e nei segmenti out-of-town, dove il periodo di repricing sembra ormai essersi concluso.

Il settore retail con 470 milioni di euro investiti nel secondo trimestre (+153% rispetto al secondo trimestre 2023, per un totale di 510 milioni nel primo semestre, +121% sull’H1 2023) segna uno dei volumi trimestrali più alti degli ultimi tre anni e un forte recupero rispetto ai risultati del primo trimestre dell’anno, soprattutto grazie a due grandi operazioni nel settore out-of-town che hanno visto come protagonisti centri commerciali e immobili della grande distribuzione organizzata. L’andamento dei volumi d’investimento del secondo trimestre dell’anno anticipa il deciso cambio di passo del Retail atteso per i prossimi mesi, quando assisteremo a nuove operazioni con importanti ticket, in particolare nelle high street del lusso e nei segmenti out-of-town, dove il periodo di repricing sembra ormai essersi concluso. Nel settore office gli investimenti del secondo trimestre sono stati pari a 330 milioni di euro, in calo del 5% rispetto allo stesso periodo dello scorso anno, ma in deciso recupero se guardiamo ai primi sei mesi del 2024, che con 816 milioni di euro segnano un aumento del +69% rispetto alla prima metà del 2023. Gli investimenti si sono concentrati soprattutto nelle zone più centrali di Milano e Roma e sono stati guidati da strategie di riposizionamento e massimizzazione del valore degli asset in contesti caratterizzati da livelli molto bassi di vacancy e forte domanda per immobili di primario standing. In questi mercati la disponibilità di capitale per operazioni value-add è molto elevata, ma le opportunità rimangono limitate.

Nel settore office gli investimenti del secondo trimestre sono stati pari a 330 milioni di euro, in calo del 5% rispetto allo stesso periodo dello scorso anno, ma in deciso recupero se guardiamo ai primi sei mesi del 2024, che con 816 milioni di euro segnano un aumento del +69% rispetto alla prima metà del 2023. Gli investimenti si sono concentrati soprattutto nelle zone più centrali di Milano e Roma e sono stati guidati da strategie di riposizionamento e massimizzazione del valore degli asset in contesti caratterizzati da livelli molto bassi di vacancy e forte domanda per immobili di primario standing. In questi mercati la disponibilità di capitale per operazioni value-add è molto elevata, ma le opportunità rimangono limitate. Nel secondo trimestre del 2024 il settore industrial & logistics ha visto investimenti per un totale di 180 milioni di euro (in calo del 26% rispetto al secondo trimestre del 2023), per un totale di 470 milioni di euro da inizio anno (in calo del 13% rispetto all’H1 2023). Gli investimenti in questo settore continuano a essere frenati dal permanere di divari tra le aspettative di prezzo tra venditori e potenziali acquirenti, nonostante la buona presenza di capitali disponibili per essere investiti. Il mercato logistico occupier italiano continua a mostrare un buon equilibrio tra domanda e offerta, anche a fronte di una stabilizzazione dei volumi di take-up, comunque superiori alla media storica, grazie a un rallentamento dell’attività di costruzione in seguito alla limitata disponibilità di terreni da destinare a nuovi sviluppi.

Nel secondo trimestre del 2024 il settore industrial & logistics ha visto investimenti per un totale di 180 milioni di euro (in calo del 26% rispetto al secondo trimestre del 2023), per un totale di 470 milioni di euro da inizio anno (in calo del 13% rispetto all’H1 2023). Gli investimenti in questo settore continuano a essere frenati dal permanere di divari tra le aspettative di prezzo tra venditori e potenziali acquirenti, nonostante la buona presenza di capitali disponibili per essere investiti. Il mercato logistico occupier italiano continua a mostrare un buon equilibrio tra domanda e offerta, anche a fronte di una stabilizzazione dei volumi di take-up, comunque superiori alla media storica, grazie a un rallentamento dell’attività di costruzione in seguito alla limitata disponibilità di terreni da destinare a nuovi sviluppi. Anche nel settore living l’attività d’investimento rimane concentrata su operazioni value-add. I volumi d’investimento rimangono contenuti a causa della mancanza di prodotto, ma le attività di sviluppo proseguono. Nelle principali città italiane, sui mercati di studentati e abitazioni in affitto si continua a osservare un ampio divario tra domanda degli utenti finali e offerta disponibile, come confermato dalla crescita dei canoni di locazione, proseguita nel corso degli ultimi sei mesi. Si sviluppa anche il settore dei serviced apartment in città d’arte e in destinazioni leisure, dove il loro successo si pone in continuità con le ottime performance registrate negli ultimi anni dall’industria ricettiva.

Anche nel settore living l’attività d’investimento rimane concentrata su operazioni value-add. I volumi d’investimento rimangono contenuti a causa della mancanza di prodotto, ma le attività di sviluppo proseguono. Nelle principali città italiane, sui mercati di studentati e abitazioni in affitto si continua a osservare un ampio divario tra domanda degli utenti finali e offerta disponibile, come confermato dalla crescita dei canoni di locazione, proseguita nel corso degli ultimi sei mesi. Si sviluppa anche il settore dei serviced apartment in città d’arte e in destinazioni leisure, dove il loro successo si pone in continuità con le ottime performance registrate negli ultimi anni dall’industria ricettiva.

High street e urban retail

High street e urban retail Centri commerciali

Centri commerciali

Alla guida della nuova divisione Audrey Delavault in qualità di Global Head of Brand Marketing & Communication, affiancata da Deborah Linet, Head of Brand & Image, e Boris Toulemonde, Head of Brand Development, responsabili dello sviluppo del brand a livello globale, insieme a Valérie Chupin, Head of Ecosystem Communication & Relation. A livello nazionale, Nhood si avvale dei Responsabili Brand, Marketing e Comunicazione in ogni Paese dove è presente.

Alla guida della nuova divisione Audrey Delavault in qualità di Global Head of Brand Marketing & Communication, affiancata da Deborah Linet, Head of Brand & Image, e Boris Toulemonde, Head of Brand Development, responsabili dello sviluppo del brand a livello globale, insieme a Valérie Chupin, Head of Ecosystem Communication & Relation. A livello nazionale, Nhood si avvale dei Responsabili Brand, Marketing e Comunicazione in ogni Paese dove è presente. Chi è Paola Perfetti

Chi è Paola Perfetti