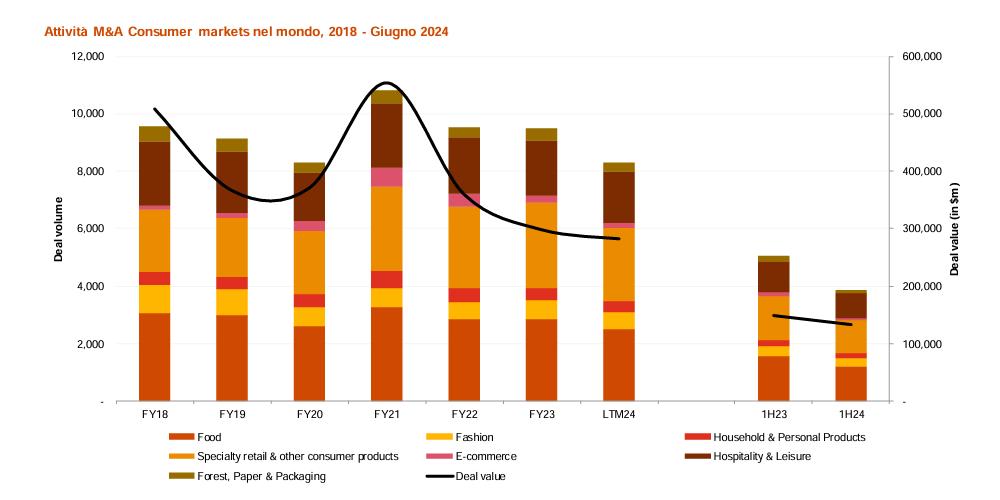

Il mercato italiano dell’M&A nel primo semestre del 2024 si è chiuso con un calo del 18,6% in termini di operazioni annunciate in ambito consumer rispetto al primo semestre del 2023. Il food resta alla guida con 46 operazioni completate su un totale di 179. Resta anche stabile la quota di operazioni sponsorizzate da fondi (c. 43%), che non includono le acquisizioni di piattaforma e gli add-on (classificate tra le operazioni di investitori industriali “corporate”). Le operazioni domestiche (Italia su Italia) rappresentano il 66% del totale in linea con quanto registrato nell’1H23.

Food & beverages

Il settore ha visto 46 operazioni annunciate nel primo semestre 2024, nel mese di febbraio è stata annunciata l’operazione di consolidamento Forno d’Asolo/Sammontana, sotto la regia di Investindustrial (autorizzata dall’Antitrust lo scorso 28 luglio), e l’acquisizione di Dolciaria Acquaviva da parte del gruppo belga Van De Morteele). Il comparto food & beverages all’interno del consumer markets rappresenta il segmento più difensivo, per cui in una situazione di incertezza si prevede un crescente volume di attività M&A sia per le piattaforme sponsorizzate dai fondi di private equity, che per le aziende del comparto italiane ed estere e per i player della Gdo alla ricerca di produttori di private label da integrare. Le operazioni chiuse nel primo semestre, unitamente a quelle in corso e in prospettiva lasciano ipotizzare che sarà un settore molto dinamico. I settori da monitorare con maggiore attenzione saranno ingredienti, ancora nutraceutica, bakery e frozen food.

Fashion

Fashion

Il primo semestre 2024 ha visto 35 operazioni annunciate, tra cui il delisting di Tod’s ad opera del fondo L Catterton, l’acquisizione del brand di alta gioielleria Vhernier da parte di Richemont, del brand di sneakers Autry da parte di Style Capital, di una quota di Elisabetta Franchi da parte della holding di Marco Bizzarri, di Trussardi da parte di Miroglio, di De Laurentiis da parte di Made in Italy Fund e numerose operazioni di filiera (Florence, Holding Moda ma anche da parte di Capri Holding, OTB, Stefano Ricci). Tuttavia, la situazione di incertezza a livello europeo ha frenato le aspettative di crescita dei brand (solo l’upper luxury si è salvato) e suggerito il rinvio della quotazione ad un player come Golden Goose.

A livello mondiale il settore sta vivendo un momento di difficoltà anche maggiore, con un serio ripensamento del modello di business in funzione dei mutati stili di consumo. Le transazioni non sono mancate, ma in alcuni casi si tratta di operazioni con un taglio di ristrutturazione (tentativo di delisting Macy’s, Nordstrom negli Stati Uniti, acquisizione di Neiman Markus da parte di Sacks Fifth avenue con supporto di Amazon, delisting di Farfetch acquisito da Coupang, Matches in amministrazione controllata dopo pochi mesi dalla sua acquisizione da parte di Fraser Group). Lato aziende, si osserva un crescente interesse dei brand di lusso verso settori diversi, ad esempio immobiliare (acquisizione da parte di Kering di un immobile di pregio in via Montenapoleone e del Castello di Urio da parte di Belmond, controllata di LVMH), hospitality (partnership di Dolce & Gabbana, Bulgari, Etro, Paul & Shark, Alberta Ferretti con vari beach club e hotel in località turistiche), e ristorazione (partnership di Golden Goose con Da Vittorio, Alajmo e Oldani, apertura di un ristorante di LVMH gestito dalla fam. Cerea a Milano), questi ultimi con l’obiettivo di fidelizzare e attrarre clienti attraverso la componente esperienziale e di immagine prima che di prodotto. Per il prossimo semestre PwC si attende un aumento di operazioni di ristrutturazione finanziaria sia per razionalizzare la presenza dei punti vendita fisici, che per ottimizzare ed efficientare il canale online ed ulteriori operazioni su brand. I fondi restano interessati ai brand, ma puntano a quelli più alti e iconici oppure alla supply chain, vista la percezione di maggiore rischiosità complessiva del settore.

Household and personal products

Il settore è stato particolarmente attivo in Italia nei primi mesi del 2024 con un ridotto numero di operazioni, 14, ma di dimensione significativa: Beautynova (cessione a PAI), Dr. Vranjes (ceduta a L’Occitane), Veralab (cessione minoranza a Peninsula), Kiko (investimento di maggioranza di L Catterton), Acqua & Sapone (acquisizione da parte di TDR Capital, che affiancherà il fondo HIG nel piano di crescita della società). Sempre HIG ha annunciato a luglio l’acquisizione di Naturalia Tantum (nutraceutica). Il beauty ha visto inoltre importanti IPO a livello internazionale, tra cui quella di Puig in Spagna, Douglas in Germania, Galderma in Svizzera, così come delisting (L’Occitane da Hong Kong) In questo settore ci aspettiamo in Italia ulteriori volumi di attività, soprattutto nel comparto dei contract manufacturer e ulteriori aggregazioni di catene nel Personal care products.

Pet & vet

Pet & vet

Le operazioni più significative del settore sono state la cessione di Arcaplanet a Fressnapf (annunciata a luglio 24), leader europeo del petfood, con contestuale reinvestimento di Cinven in Fressnapf, operazione che permetterà di creare un player da €5 miliardi di fatturato, l’investimento da parte di Charme nella catena di cliniche veterinarie Animalia, e di Mandarin in Camon (entrambe annunciate a luglio). Il settore è ancora potenzialmente molto attivo con altre catene (sia petfood che pet care) a breve sul mercato.

Hospitality and leisure

Nel primo semestre 2024 sono state annunciate 36 operazioni in totale di cui 22 in ambito Hotellerie, soprattutto hotel e camping in location turistiche, 6 nella ristorazione e 4 in ambito sportivo, soprattutto calcistico. Il 2024 si è aperto con la cessione di Piadineria da Permira a CVC, che ha stimolato un certo interesse sul settore, pesantemente frenato dalla pandemia. Tra le operazioni annunciate in seguito, abbiamo l’acquisizione di Fra Diavolo da parte di Alto Partners, di Temakinho da parte di Mutares e dell’Harry’s Bar da Villa D’Este. L’andamento dei consumi del primo semestre 2024 (in calo) sta tuttavia rallentando l’orizzonte di alcune operazioni e le preferenze tendono a focalizzarsi su modelli “fast dining”. In ambito hospitality l’operazione più rilevante è quella relativa alla catena di camping Club del Sole (investimento di The Equity Club), seguita nel mese di luglio da quella di Clessidra sul competitor Human Company.

Packaging

Packaging

Nonostante le incertezze dovute alla continua evoluzione del framework normativo Europeo (e.g. PPWR), il “deal flow” nel settore del packaging rimane dinamico con tante operazioni sia in Italia che all’estero. L’Italia si conferma tra i mercati più rilevanti a livello europeo con eccellenze ad ogni step della catena del valore, dalla produzione dei macchinari e delle materie prime passando dal design ed infine arrivando al packaging primario, secondario e terziario. Una delle operazioni più rilevanti nel 2024 è stata l’acquisizione di Bormioli Pharma da parte del gruppo tedesco Gerresheimer per c. 800 milioni di euro, che va ed evidenziare un crescente consolidamento del settore anche a livello pan-Europeo. Rimangono estremamente attive diverse piattaforme italiane che hanno come focus il consolidamento del mercato italiano – come ad esempio Mosaiq Group, Isem e Pusterla – e internazionale come Fedrigoni ed IMA. Nonostante le tante operazioni di M&A a tutti i livelli della catena del valore degli ultimi anni, il mercato italiano del packaging rimane estremamente attrattivo sia per gli investitori istituzionali che strategici e presenta ancora tante opportunità di consolidamento. Tra gli ambiti dove vediamo spazio per ulteriori aggregazioni, il comparto delle “closures” che ha già visto negli anni scorsi operazioni rilevanti su Guala, Crealis e Tapì.

“Lo scenario è moderatamente positivo, ma con velocità diverse nei vari segmenti e una maggiore attenzione sulla preparazione delle aziende per potenziali operazioni nell’ultima parte dell’anno o nel 2025. Ci attendiamo un crescente interesse sull’Europa da parte di operatori del Middle East, India e Giappone, come riflesso del sempre maggiore peso sui consumatori della classe media in questi paesi e di aziende floride interessate ad investire all’estero” commenta Emanuela Pettenò, Partner PwC Italia, Consumer Markets & Markets Deals Leader.