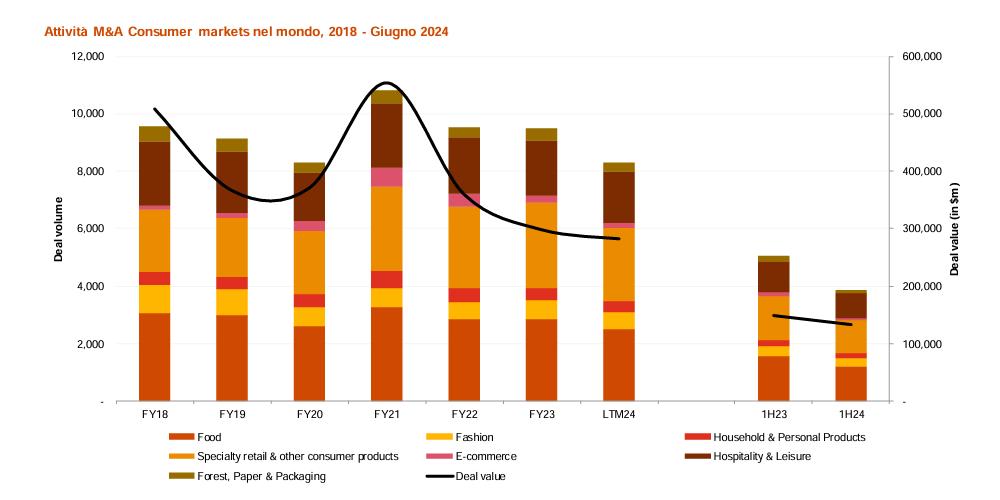

L’ultimo biennio è stato estremamente complesso per le operazioni di M&A nel Consumer Markets, con un calo a volumi di operazioni completate, rispetto al picco del 2021, del 17% a livello globale e del 4% in Italia. Come evidenziato dallo studio PwC Global & Italian M&A Trends in Consumer Markets, a valore il declino è ancora più significativo (-48% a livello globale e -51% in Italia) per la drastica riduzione delle operazioni di grande dimensione e di quelle sponsorizzate dai fondi e finanziate a leva, rispetto a quelle di middle market promosse da operatori industriali.

“Anche se ci sono segnali di calo dei tassi di inflazione e di interesse, nel Consumer Markets stimiamo sia necessario più tempo agli investitori per fare chiarezza sull’evoluzione dei prossimi mesi con riferimento in particolare alle dinamiche inflattive su costi, energia, prezzi di vendita e sulla capacità di mantenere nel medio termine i livelli di marginalità del 2023. Questa situazione di incertezza si tradurrà in un minor numero di operazioni e maggiore cautela nei multipli da applicare” ha commentato Emanuela Pettenò, Partner PwC Italia, Consumer Markets & Markets Deals Leader.

“Anche se ci sono segnali di calo dei tassi di inflazione e di interesse, nel Consumer Markets stimiamo sia necessario più tempo agli investitori per fare chiarezza sull’evoluzione dei prossimi mesi con riferimento in particolare alle dinamiche inflattive su costi, energia, prezzi di vendita e sulla capacità di mantenere nel medio termine i livelli di marginalità del 2023. Questa situazione di incertezza si tradurrà in un minor numero di operazioni e maggiore cautela nei multipli da applicare” ha commentato Emanuela Pettenò, Partner PwC Italia, Consumer Markets & Markets Deals Leader.

Nonostante l’inevitabile situazione di incertezza, l’attività M&A sarà comunque al centro dell’agenda strategica come leva per accelerare la crescita e il cambiamento: il 52% dei CEO delle aziende di Consumer Markets intervistate da PwC nell’ambito della 27ma PwC Global Annual CEO survey ha dichiarato di voler portare a termine almeno un’acquisizione nei prossimi tre anni. Il costo del debito rimarrà elevato anche nel 2024, per cui ci si attende che le operazioni di M&A promosse da operatori strategici continueranno ad essere guidate da razionali di crescita e cambiamento, mentre i fondi saranno maggiormente focalizzati su operazioni di middle market o strutture complesse per finanziare quelle di maggiore dimensione (continuation funds, JV, deal con forte minoranza del venditore o con formule di earn out / vendor loan, club).

Food & Beverages

Il 2023 ha continuato a risentire di significativi impatti inflattivi sul carrello (13.6% 2022, 5.9% 2023, fonte Rapporto Coop relativamente ai generi alimentari), che hanno eroso il potere d’acquisto dei consumatori e penalizzato la crescita a volume. L’attesa del 2024 è di una normalizzazione dei prezzi (attesa crescita del 3%), volumi in leggero calo ed orientamento dei consumi a livello italiano in funzione delle variabili prezzo e salute. Le aziende che producono per Private Labels della Grande Distribuzione e le marche locali saranno inoltre favorite dall’attenzione alla spesa da parte del consumatore e maggiore sensibilità su aspetti di natura territoriale come sinonimo di qualità, mentre sono previsti in difficoltà i brand sia di grandi dimensioni che minori (fonte Rapporto Coop). Le più significative operazioni del 2023 sono state guidate dal perseguimento di una strategia di crescita internazionale (nuovi mercati, nuovi brand), come l’acquisizione di Beam Holding (produttore di cognac, Francia) e di Del Professore (distilleria, UK) da parte di Campari o della divisione ingredienti di Kerry Group da parte di Irca, al fine di entrare nel mercato americano. Interessante anche l’acquisizione di Fresystem da parte di Ferrero, per mettere in sicurezza il comparto frozen bakery, anticipando il risiko di operazioni del 2024 nel comparto iniziate con Forno d’Asolo / Sammontana / Investindustrial e previste continuare con Gelit (dismissione di Progressio) e altre aziende in portafoglio di fondi di Private Equity. Nel 2024 si continua a vedere spazio per operazioni di rifocalizzazione del portafoglio dei grandi operatori industriali, sia in termini di acquisizioni, che di dismissioni selettive, oltre a investimenti in tecnologie di accesso diretto al consumatore (digital channels, etc…). Potenzialmente c’è spazio per M&A sulle aziende che lavorano per Private Label. Altro segmento interessante è quello relativo ai prodotti a base di ingredienti innovativi / plant based rispetto ai tradizionali prodotti derivati animali. Le tematiche ESG saranno centrali per la valutazione delle opportunità di investimento in questo ambito.

Fashion

In ambito moda, si registra una crescente polarizzazione tra i gruppi e brand del lusso, con alte marginalità e fatturati crescenti e tutti gli altri operatori. I brand del lusso hanno consuntivato una performance di crescita a doppia cifra nel 2023, con poche eccezioni nell’ambito delle aziende quotate. Nel 2024 ci si attende una “normalizzazione” dei tassi di crescita ad un ritmo del 5-7%, in linea con l’andamento di medio-lungo periodo degli ultimi 15 anni, con tassi più sostenuti per i top player, una crescita più moderata del previsto del mercato cinese nei primi mesi dell’anno e il mercato americano che continua a soffrire il rallentamento dei consumi e la crisi dei department stores (es Sacks Fifth avenue). Il settore sportswear è cresciuto a livello globale del 6% (fonte Euromonitor) trainato da America Latina (+22%), ma sostenuto da un buon 8% in Europa. L’outlook di settore vede una crescita più sostenuta dei player specializzati, rispetto ai colossi internazionali (Puma, Adidas, Fila). PwC stima un maggior numero di operazioni sia di consolidamento di brand ad opera dei grandi player di settore (LVMH, Kering, Richemont), che nell’ambito delle piattaforme di filiera (Florence, Minerva, Hind). Il 2023 è stato l’anno dell’acquisizione di Valentino (Kering, minoranza), Gianvito Rossi (Richemont, maggioranza) e di importanti operazioni da parte di fondi di private equity sulla filiera (Minerva/San Quirico, Florence/Permira). Il 2024 si è aperto il delisting di Tod’s ad opera di L-Catterton, l’acquisizione di Autry da parte di Style Capital e ci sono molte attese sulla quotazione di Golden Goose, ed altre operazioni nel settore calzatura / accessori, oltre ad alcuni processi in corso come la cessione di Twinset, Missoni e Arena, mentre è appena stato annunciato il salvataggio di Trussardi da parte di Miroglio. Alcuni risonanti brand ancora a proprietà famigliare e con tematiche di successione / ricambio generazionale stanno facendo riflessioni su opportunità di apertura del capitale. Inoltre si attende entro metà aprile la decisione dell’Antitrust in merito all’operazione Tapestry/Capri Holding, che potrebbe portare ad una razionalizzazione del portafoglio dei brand, inclusa anche l’italiana Versace. Nel retail fashion, gli operatori valuteranno investimenti o alleanze per sviluppare o incrementare la propria presenza online, considerando anche la dismissione di punti vendita non profittevoli. In questo ambito è stato storicamente molto attivo Oviesse sia in Italia che all’estero, Cisalfa ha fatto un’acquisizione in Germania e ci sono state dal 2023 ad oggi vari processi ancora aperti su altre catene di abbigliamento. Il comparto e-tailers, invece, vede un contesto di forte crisi con i principali players del settore oggetto di operazioni straordinarie e riorganizzazioni (es. Farfetch acquisito dal coreano Coupang a Dicembre 2023, che ha annunciato la dismissione dei brand gestiti da NGG) o andati in procedure concorsuali (es. Matches, dopo pochi mesi dall’acquisizione di Fraser).

Health & Beauty

Il mercato mondiale della cosmetica è previsto in crescita del 9% nel 2024 (fonte Euromonitor) e con tassi di crescita costanti fino al 2028, rispetto ad un 3% del 2018, trainato da Stati Uniti, Cina e Brasile. L’industria cosmetica italiana è cresciuta del 13% nel 2023 ed è prevista al 10% nel 2024 (come fatturato delle aziende del comparto), fortemente trainata dall’export (+20% nel 2023 e +12% nel 2024), ma anche sostenuta da una forte domanda interna (+8/9% in entrambi i periodi). Il settore Beauty è stato particolarmente attivo in Italia nei primi mesi del 2024 con i processi di M&A su Beautynova (cessione a PAI), Dr. Vranjes (ceduta a L’Occitane), Veralab (cessione minoranza a Peninsula) e quello annunciato e tutt’ora in corso su Kiko. Il comparto nutraceutico è atteso in fermento sulla scia della dismissione del business nutraceutico da parte di Sanofi, annunciato a ottobre 23, e Bayer (novembre 23). I fondi di private equity hanno investito storicamente nel settore (Ardian/Biofarma, Investindustrial / Procemsa, TA / Nactarome) e sono pronti a raddoppiare il carico in considerazione del fatto che il settore coniuga alcuni dei macro trend più importanti (invecchiamento, prevenzione, salute e sicurezza) con una minore esigenza di R&D e minor pressione regolatoria, rispetto ai business farmaceutici. Vediamo anche ulteriore spazio per consolidamento e aggregazione nel settore farmacie e farmacie online (nel 2023 sono state molto attive Farmacosmo, Neo-Apotek, quest’ultima a sua volta acquisita da Dr.Max)

Grocery e Non-Food Value Retail

Il consolidamento del mercato guiderà i macro-trend del retail del prossimo futuro, destinato ad avere un numero sempre minore di operatori. Il decremento dei volumi di vendita, nonostante i fatturati in crescita, dimostra le difficoltà del settore e dei consumatori post aumenti inflattivi. I principali operatori della Gdo e ovviamente i discount, sono stati in parte supportati dalla crescita dei prodotti di marca (oltre il 30% del fatturato), mentre i piccoli operatori sono sempre più in sofferenza. A livello europeo nel 2023 ci sono state importanti operazioni di aggregazione che hanno visto come protagonisti Aldi e Carrefour, mentre in Italia proseguono le crescite costanti dei principali operatori sia attraverso nuove aperture (in particolare i discount) che soprattutto tramite M&A (nel 2023 si segnala l’acquisto dei punti vendita di Distribuzione Roma da parte di Magazzini Gabrielli). Nel comparto Non- Food Value continua la crescita di Acqua & Sapone, controllata da HIG, che ha anche acquisito la catena di profumerie Pinalli. Si stimano varie operazioni M&A anche nel 2024, che porteranno ad una sempre maggiore concentrazione, spinta dalla ricerca di sinergie ed efficienze operative di scala. L’utilizzo dei canali digitali da parte degli utenti, soprattutto relativamente al canale app, è in continua crescita, di conseguenza un’altra leva per operazioni strategiche sarà l’investimento in tecnologie e forme di comunicazione che consentano di migliorare l’accesso ed il dialogo con il consumatore (loyalty, pricing/promo, AI, marketplaces, etc), oltre che nel comparto dei servizi. Sarà sempre più importante migliorare il customer engagement anche attraverso promo targettizzate su specifici prodotti / comportamenti per guidare upselling e cross-selling, con l’obiettivo di generare vendite incrementali e ridurre il churn.

Pet & Vet

Il mercato dei prodotti per l’alimentazione degli animali da compagnia in Italia valeva all’incirca €2.5 miliardi di euro nel 2022 (Rapporto Assalco-Zoomark). Rispetto alle previsioni pessimistiche per il post-pandemia, dal 2007 ad oggi il mercato del pet food continua a crescere mediamente del 5,7% (tra GDO, canali grocery, negozi specializzati tradizionali e catene petshop), toccando quota +8,4% se si considera anche l’online. I numeri della Pet Economy sono addirittura raddoppiati se si considera il comparto VET (stimato in c. €2.3 miliardi nel ’22). Il numero di proprietari di animali e la spesa relativa a beni e servizi correlate è attesa in ulteriore crescita, soprattutto nei mercati emergenti, trainata in generale dalla crescita dei consumi e dalla premiumization. I fondi di PE hanno recentemente investito sia in ambito catene retail (Cinven / Arcaplanet, Peninsula / Isola dei Tesori), pasti a domicilio (L Catterton e GA in Butternut Box in UK) e catene veterinarie (Animalia, Bluvet), credendo molto nello sviluppo del settore. Vediamo questo trend continuare anche nel 2024.

Hospitality and leisure

Il 2023 è stato l’anno della definitiva ripresa per il settore turistico, con il ritorno dei viaggiatori internazionali e quote di venduto per le imprese ricettive italiane superiori al 2019 (fonte ENIT- Unioncamere a ISNART). Le imprese ricettive italiane hanno chiuso l’anno con una quota di occupazione camere media del 51% (+3.8 p.p. rispetto al 2019, anno di picco del turismo italiano). Il settore dei viaggi è atteso in ulteriore crescita oltre i livelli pre-Covid, grazie anche alla sempre maggior attenzione del consumatore, sia delle generazioni più giovani (Millennials e Gen Z) che più maturi (silver generation), alle “esperienze” (e.g. «viaggi sostenibili», «Bucket-list travel» e «esperienze autentiche ed immersive»). Il settore del turismo, significativamente frammentato in Italia, presenta numerose opportunità di consolidamento per aumentare le quote di mercato o focalizzarsi su segmenti di business specifici o accedere a nuove tecnologie. Il settore ristorazione ha consolidato una crescita dell’8.4% nel 2023 (dati Confimprese), con +10% nel comparto delle catene, che rappresentano ancora una quota inferiore al 10% del mercato della ristorazione italiana. Questo inizia a stimolare l’interesse dei fondi che hanno in passato investito nel settore, soprattutto in ambito turismo e ristorazione, a monetizzare una volta recuperati i valori pre-covid. Alcune catene che non hanno saputo adattare il proprio modello operativo ad una forma di consumazione più veloce (asporto / delivery) rimangono tuttavia in difficoltà rispetto alle formule più innovative di ristorazione veloce con ticket medio più contenuto e minor esigenza di capex per la realizzazione di nuovi punti vendita. Il 2024 si è aperto con la cessione di Piadineria da Permira a CVC, che darà il via ad una stagione di operazioni sul settore sia per quanto riguarda add-on che cessioni di catene in mano a fondi di private equity che sono state rimandate negli scorsi anni. Lo sport e in generale il comparto media associato rimangono segmenti di mercato di attenzione e su cui i fondi di private equity sono sempre più attivi.

Packaging e aspetti ESG

La pressione su aspetti regolatori e ESG ha confermato l’urgenza di investimenti in materiali e processi sostenibili, con conseguente minor attrattività di aziende senza una strategia chiara sotto questo profilo. I settori Food e Cosmetics sono in più attenti su questo fronte in materia di innovazione prodotto, mentre il Fashion ha una maggiore sensibilità su aspetti collegati al riciclo e alla supply chain. Ci si aspetta un 2024 di dismissioni selettive e di investimenti in piccoli player che hanno sviluppato processi sostenibili o materiali innovativi.

Emanuela Pettenò, Partner e Markets Deals Leader PwC Italia, riassume così le aspettative per la seconda metà dell’anno: “Le aziende del Consumer Markets sono attualmente penalizzate da valutazioni depresse di cui beneficeranno gli investitori capaci di affrontare situazioni di turnaround operativo e finanziario. I fondi di Private Equity saranno sempre più selettivi e focalizzati su Food e Beauty, settori più resilienti. Sul fronte acquisizioni, i fondi potrebbero aumentare le operazioni di “take-private” e add-on di portafoglio, mentre saranno posticipate le cessioni di asset con performance inferiori ai budget e più impattati dai dazi. Gli operatori strategici nel Retail e nel Food punteranno sulla filiera e su asset tecnologici, investendo sulla customer experience, con piattaforme di marketing, e-commerce, sistemi di pagamento, e soluzioni gestionali per l’inventario. Nella moda prevediamo operazioni di turnaround e l’ingresso di partner in brand ancora controllati dalle famiglie”.

Emanuela Pettenò, Partner e Markets Deals Leader PwC Italia, riassume così le aspettative per la seconda metà dell’anno: “Le aziende del Consumer Markets sono attualmente penalizzate da valutazioni depresse di cui beneficeranno gli investitori capaci di affrontare situazioni di turnaround operativo e finanziario. I fondi di Private Equity saranno sempre più selettivi e focalizzati su Food e Beauty, settori più resilienti. Sul fronte acquisizioni, i fondi potrebbero aumentare le operazioni di “take-private” e add-on di portafoglio, mentre saranno posticipate le cessioni di asset con performance inferiori ai budget e più impattati dai dazi. Gli operatori strategici nel Retail e nel Food punteranno sulla filiera e su asset tecnologici, investendo sulla customer experience, con piattaforme di marketing, e-commerce, sistemi di pagamento, e soluzioni gestionali per l’inventario. Nella moda prevediamo operazioni di turnaround e l’ingresso di partner in brand ancora controllati dalle famiglie”.

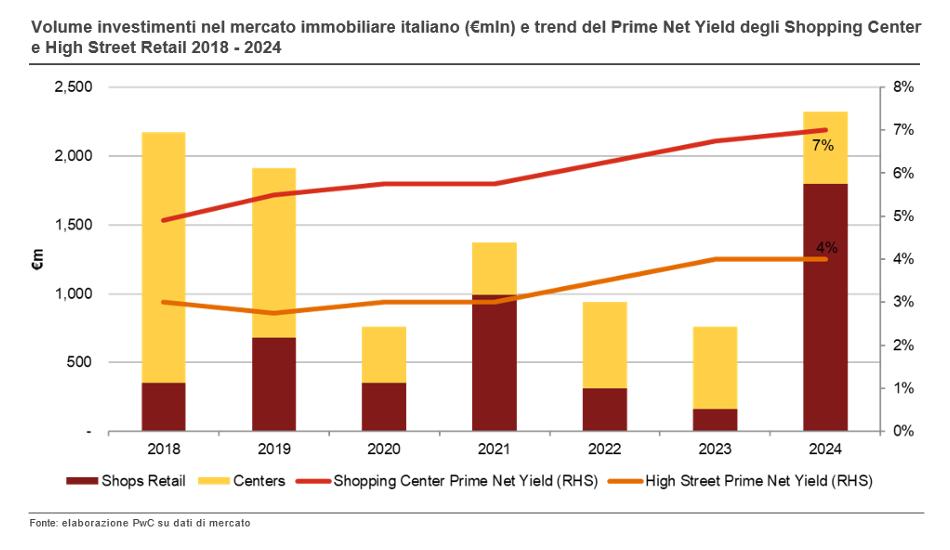

Il settore retail ha subito un impatto fortemente negativo negli anni post covid (-45% nel 2023 rispetto al 2021). Quando un evento esterno di tale portata ha una ricaduta importante a livello globale inevitabilmente porta con sé profondi cambiamenti in ogni mercato, in particolare nel segmento più rilevante di un’economia avanzata come quello dei consumi. Ad esempio, nei primi anni Novanta lo shopping center rappresentava una novità assoluta, in cui si racchiudeva in un solo luogo fisico un’offerta di prodotti così ampia mai vista prima. “Negli ultimi anni, il concetto di luogo che racchiuda un’ampia scelta di prodotti non è più sufficiente a soddisfare una domanda sempre più esigente. Il nuovo concept di centro commerciale di successo – afferma Antonio Martino, Partner PwC Italia e Real Estate Advisory Leader – deve racchiudere anche una vasta offerta di servizi come, ad esempio, il benessere e la cura personale veicolati sia attraverso lo store fisico sia online, un concetto orientato al multichannel. Lo shopping center è passato da mero luogo aggregatore di prodotti multibrand a un luogo ad alto valore esperienziale”.

Il settore retail ha subito un impatto fortemente negativo negli anni post covid (-45% nel 2023 rispetto al 2021). Quando un evento esterno di tale portata ha una ricaduta importante a livello globale inevitabilmente porta con sé profondi cambiamenti in ogni mercato, in particolare nel segmento più rilevante di un’economia avanzata come quello dei consumi. Ad esempio, nei primi anni Novanta lo shopping center rappresentava una novità assoluta, in cui si racchiudeva in un solo luogo fisico un’offerta di prodotti così ampia mai vista prima. “Negli ultimi anni, il concetto di luogo che racchiuda un’ampia scelta di prodotti non è più sufficiente a soddisfare una domanda sempre più esigente. Il nuovo concept di centro commerciale di successo – afferma Antonio Martino, Partner PwC Italia e Real Estate Advisory Leader – deve racchiudere anche una vasta offerta di servizi come, ad esempio, il benessere e la cura personale veicolati sia attraverso lo store fisico sia online, un concetto orientato al multichannel. Lo shopping center è passato da mero luogo aggregatore di prodotti multibrand a un luogo ad alto valore esperienziale”.

Fashion

Fashion Pet & vet

Pet & vet Packaging

Packaging

“Anche se ci sono segnali di calo dei tassi di inflazione e di interesse, nel Consumer Markets stimiamo sia necessario più tempo agli investitori per fare chiarezza sull’evoluzione dei prossimi mesi con riferimento in particolare alle dinamiche inflattive su costi, energia, prezzi di vendita e sulla capacità di mantenere nel medio termine i livelli di marginalità del 2023. Questa situazione di incertezza si tradurrà in un minor numero di operazioni e maggiore cautela nei multipli da applicare” ha commentato Emanuela Pettenò, Partner PwC Italia, Consumer Markets & Markets Deals Leader.

“Anche se ci sono segnali di calo dei tassi di inflazione e di interesse, nel Consumer Markets stimiamo sia necessario più tempo agli investitori per fare chiarezza sull’evoluzione dei prossimi mesi con riferimento in particolare alle dinamiche inflattive su costi, energia, prezzi di vendita e sulla capacità di mantenere nel medio termine i livelli di marginalità del 2023. Questa situazione di incertezza si tradurrà in un minor numero di operazioni e maggiore cautela nei multipli da applicare” ha commentato Emanuela Pettenò, Partner PwC Italia, Consumer Markets & Markets Deals Leader.

“A livello globale si prospetta un anno complesso per le operazioni di M&A, e, anche se le aspettative per il secondo semestre sono più positive, l’attività rimarrà significativamente più contenuta a causa delle difficoltà di finanziamento delle operazioni di maggiore dimensione e della cautela da parte degli investitori finanziari, soprattutto su segmenti considerati maturi commenta Emanuela Pettenò, Partner PwC Italia, Consumer Markets & Markets Deals Leader. “Lo scenario italiano è complessivamente più favorevole, grazie anche alla dimensione media inferiore delle aziende target, del tessuto industriale più frammentato idoneo per progetti di buy-and-build, di fondi specializzati su questa dimensione di investimenti, più facilmente finanziabile, con potenziali rinvii delle operazioni di M&A di taglio superiore”.

“A livello globale si prospetta un anno complesso per le operazioni di M&A, e, anche se le aspettative per il secondo semestre sono più positive, l’attività rimarrà significativamente più contenuta a causa delle difficoltà di finanziamento delle operazioni di maggiore dimensione e della cautela da parte degli investitori finanziari, soprattutto su segmenti considerati maturi commenta Emanuela Pettenò, Partner PwC Italia, Consumer Markets & Markets Deals Leader. “Lo scenario italiano è complessivamente più favorevole, grazie anche alla dimensione media inferiore delle aziende target, del tessuto industriale più frammentato idoneo per progetti di buy-and-build, di fondi specializzati su questa dimensione di investimenti, più facilmente finanziabile, con potenziali rinvii delle operazioni di M&A di taglio superiore”.