Giro d’affari al consumo ai massimi storici per il Parmigiano Reggiano: il 2024 si è chiuso con 3,2 miliardi di euro contro i 3,05 miliardi del 2023 e un aumento del 4,9%. Risultati positivi per le vendite totali a volume (+9,2%), sostenute da un andamento positivo del mercato italiano (+5,2%) e, soprattutto, dell’export (+13,7%). In crescita anche le quotazioni all’origine: per il 12 mesi la media annuale si è attestata a 11,0 €/kg, segnando un +9% rispetto ai 10,13 €/kg del 2023; per il 24 mesi, l’aumento è stato del +5%, passando dagli 11,90 €/kg dello scorso anno ai 12,5 €/kg del 2024. La produzione è risultata stabile rispetto al 2023: 4,079 milioni di forme vs 4,014 milioni nel 2023 (+1,62%). Tra le provincie della zona di origine, prima per produzione è Parma (1.362.226 forme vs 1.350.415, +0,87%), seguita da Reggio Emilia (1.217.128 forme vs 1.217.380, -0,02%), Modena (877.874 forme vs 860.971, +1,96), Mantova (507.631 forme vs 476.361, +6,56) e Bologna (114.389 forme vs 109.173, +4,77%).

La quota Italia si attesta al 51,3% (osservatorio Sell-In Nielsen). Per quanto riguarda i canali distributivi, la Gdo rimane il primo (65%), seguita dall’industria (18%), che beneficia della crescente popolarità dei prodotti caratterizzati dalla presenza di Parmigiano Reggiano tra gli ingredienti. Il canale Horeca rimane fanalino di coda, e quindi con un enorme potenziale di sviluppo, attestandosi al 7% del totale. Il restante 10% è distribuito negli altri canali di vendita. Le vendite dirette dei caseifici (che si concentrano per oltre l’85% in Italia, pari a circa 9.000 tonnellate) rappresentano il 5,5% delle vendite totali e hanno registrato un forte aumento (+13,0%).

Per il Consorzio, se c’è una certezza che il 2024 ha consolidato è che il futuro del Parmigiano Reggiano è sui mercati internazionali: la quota export rappresenta oggi quasi la metà del totale, il 48,7% (pari a 72.440 t.), con una crescita del +13,7%. Risultati particolarmente positivi sui cinque mercati principali: USA (+13,4%), Francia (+9,1%), Germania (+13,3%), Regno Unito (+17,8%) e Canada (+24,5%). Note positive anche per il Giappone (+6,1%), primo mercato in Asia, e Australia (+28,2%). Con 28,4 milioni di euro investiti per azioni di marketing e comunicazione, Parmigiano Reggiano ha confermato il percorso avviato da alcuni anni per diventare un vero brand iconico globale, pronto ad affrontare gli ostacoli posti da mercati estremamente vasti, ricchi di prodotti d’imitazione e caratterizzati da una marcata confusione al momento dell’acquisto. Il Consorzio sottolinea di lavorare assiduamente per valorizzare la distintività della Dop, fornendo al consumatore più informazioni sulle sue caratteristiche: la stagionatura, la provenienza, il processo produttivo e il gusto, tutti particolari che offrono l’opportunità di differenziarsi dai concorrenti.

“Nel prossimo futuro, dovremo sempre più investire sulla crescita nei mercati esteri – dichiara Nicola Bertinelli, Presidente del Consorzio del Parmigiano Reggiano – che rappresentano il futuro della nostra Dop, con una quota export che ha raggiunto quasi la metà del totale, il 48,7%. È obbligatorio creare nuovi spazi nei mercati internazionali e sarà necessario guidare le precondizioni affinché ciò si possa avverare. È evidente come in questo scenario, gli USA, ovvero il nostro primo mercato estero, svolgano un ruolo fondamentale. L’aumento dei dazi sul Parmigiano Reggiano è una notizia che di certo non ci ha rallegrato, ma il nostro è un prodotto premium e l’aumento del prezzo non porta automaticamente a una riduzione dei consumi. Lavoreremo per cercare con la via negoziale di fare capire per quale motivo non ha senso applicare dazi a un prodotto come il nostro che non è in reale concorrenza con i parmesan americani. Con gli USA occorre intavolare un ragionamento sul fatto che non si hanno vantaggi nell’intraprendere una guerra commerciale, né da un lato né dall’altro. Questo dialogo non va condotto bilateralmente dai singoli Paesi, ma dall’Unione Europea. Stiamo attraversando un momento di grande cambiamento, caratterizzato da uno scenario di incertezze legato ai conflitti in essere, da nuovi limiti imposti al libero commercio e da una nuova sensibilità del consumatore che cerca in ciò che mangia quei valori che il nostro prodotto incarna e che deve fare emergere per diventare sempre più una marca globale: non un semplice formaggio, ma uno stile di vita, un’icona del saper fare italiano”.

“Nel prossimo futuro, dovremo sempre più investire sulla crescita nei mercati esteri – dichiara Nicola Bertinelli, Presidente del Consorzio del Parmigiano Reggiano – che rappresentano il futuro della nostra Dop, con una quota export che ha raggiunto quasi la metà del totale, il 48,7%. È obbligatorio creare nuovi spazi nei mercati internazionali e sarà necessario guidare le precondizioni affinché ciò si possa avverare. È evidente come in questo scenario, gli USA, ovvero il nostro primo mercato estero, svolgano un ruolo fondamentale. L’aumento dei dazi sul Parmigiano Reggiano è una notizia che di certo non ci ha rallegrato, ma il nostro è un prodotto premium e l’aumento del prezzo non porta automaticamente a una riduzione dei consumi. Lavoreremo per cercare con la via negoziale di fare capire per quale motivo non ha senso applicare dazi a un prodotto come il nostro che non è in reale concorrenza con i parmesan americani. Con gli USA occorre intavolare un ragionamento sul fatto che non si hanno vantaggi nell’intraprendere una guerra commerciale, né da un lato né dall’altro. Questo dialogo non va condotto bilateralmente dai singoli Paesi, ma dall’Unione Europea. Stiamo attraversando un momento di grande cambiamento, caratterizzato da uno scenario di incertezze legato ai conflitti in essere, da nuovi limiti imposti al libero commercio e da una nuova sensibilità del consumatore che cerca in ciò che mangia quei valori che il nostro prodotto incarna e che deve fare emergere per diventare sempre più una marca globale: non un semplice formaggio, ma uno stile di vita, un’icona del saper fare italiano”.

Tag: Export

Parmigiano Reggiano: 2024 da record, con 3,2 miliardi di euro al consumo

Export: l’agroalimentare vale 67,5 miliardi di euro, il 10,8% del totale italiano

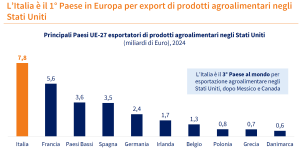

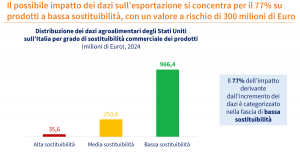

A fine 2024 le esportazioni di prodotti agroalimentari Made in Italy hanno raggiunto il livello record di 67,5 miliardi di euro, oltre 5 miliardi in più rispetto al 2023 e con una crescita media del 6,5% annuo dal 2010 a oggi. Per la prima volta le vendite all’estero del settore valgono quasi l’11% (10,8%) del totale export italiano. Durante la presentazione della nona edizione del Forum “La Roadmap del futuro per il Food&Beverage: quali evoluzioni e quali sfide per i prossimi anni” organizzato da TEHA (The European House – Ambrosetti) a Bormio (6-7 giugno), Valerio De Molli, Managing Partner e Ceo di TEHA si è soffermato a lungo sul tema dazi, proponendo un’analisi più ottimistica sulle potenziali conseguenze: “Il nostro export agroalimentare negli USA è aumentato del 17% solo nell’ultimo anno esponendoci potenzialmente a un impatto negativo del 20% del totale export, ma qualità e valore dei prodotti italiani fanno la differenza: oltre 6 miliardi di euro di Made in Italy dei 7,8 complessivi esportati negli USA non sono prodotti con alternative sul mercato domestico statunitense e perciò sostituibili, ne deriva che il danno generato dai dazi, se confermati anche dopo la sospensione, potrebbe costare all’Italia solo potenzialmente 1,3 miliardi di euro, ma limitarsi, in realtà, a 300 milioni di euro proprio perché quasi l’80% delle nuove imposte doganali andrebbe a colpire prodotti non sostituibili. Certamente fra questi hanno un peso rilevante i prodotti Dop e Igp, in primo luogo il vino, ma ci sono anche conserve di pomodoro, pasta, salse e farine”.

IL VINO OLTRE GLI 8 MILIARDI DI EURO, BOOM OLIO E CIOCCOLATO

Il vino italiano è il prodotto agroalimentare italiano più esportato con oltre 8 miliardi di euro di valore e una crescita del 5,5% nel solo 2024, seguono pasta e prodotti della panetteria che valgono 7,6 miliardi (+8,6% nell’ultimo anno). Secondo i dati elaborati da TEHA, grassi e oli vegetali italiani (4,1 mld di export) e cioccolato (3,4) hanno fatto registrare le crescite più significative del 2024: rispettivamente +27,2% e +17,8%. In positivo anche i prodotti lattiero-caseari (+9,1% per 6,5 miliardi di export), la frutta (+8,3%, 3,9 miliardi) e i piatti pronti trasformati (+6,2%, 4,1 mld), mentre aumenti più contenuti sono stati rilevati per le bevande ad esclusione del vino (+5% per 4,2 miliardi), cibo per animali (+3,3%, 3,1 mld) oltre che frutta e vegetali trasformati che valgono oggi 6 miliardi all’estero, in linea (+0,7%) con il 2023.

ITALIA LEADER PER ESPORTAZIONI DI POMODORI, PASTA E AMARI

In 15 categorie merceologiche del settore agroalimentare, l’Italia è leader di mercato nel mondo: tra queste i pomodori pelati dove rappresentiamo il 76,3% del mercato globale, la pasta italiana che ne vale quasi la metà (48%) o gli amari e distillati al 34,5%. I salumi italiani nei sette continenti raggiungono una quota del 29,9%, la bresaola del 29% e la passata di pomodoro del 24,1%. Tra le verdure lavorate, il 21,9% del mercato globale viene dal Bel Paese, così come il 9,4% di quello del sidro di mele. L’Italia è seconda al mondo per esportazione di castagne (25,2%), vino (20,7%), olio di oliva (17,4%) e caffè (15,8%). “La forza dei prodotti italiani nel mondo – sottolinea Benedetta Brioschi, Partner TEHA, nel presentare il prossimo Forum Food&Berverage di Bormio che vedrà la partecipazione di manager dell’industria agroalimentare italiana, della distribuzione e rappresentanti di associazioni e istituzioni del settore – risiede nei livelli di qualità che non hanno confronto in Europa: il valore medio delle nostre esportazioni agroalimentari è oggi di 254,5 euro per 100 kg di prodotto, superiore a Spagna (214 euro), Paesi Bassi (207), Germania (172) e Francia (131 euro /100Kg)”.

In 15 categorie merceologiche del settore agroalimentare, l’Italia è leader di mercato nel mondo: tra queste i pomodori pelati dove rappresentiamo il 76,3% del mercato globale, la pasta italiana che ne vale quasi la metà (48%) o gli amari e distillati al 34,5%. I salumi italiani nei sette continenti raggiungono una quota del 29,9%, la bresaola del 29% e la passata di pomodoro del 24,1%. Tra le verdure lavorate, il 21,9% del mercato globale viene dal Bel Paese, così come il 9,4% di quello del sidro di mele. L’Italia è seconda al mondo per esportazione di castagne (25,2%), vino (20,7%), olio di oliva (17,4%) e caffè (15,8%). “La forza dei prodotti italiani nel mondo – sottolinea Benedetta Brioschi, Partner TEHA, nel presentare il prossimo Forum Food&Berverage di Bormio che vedrà la partecipazione di manager dell’industria agroalimentare italiana, della distribuzione e rappresentanti di associazioni e istituzioni del settore – risiede nei livelli di qualità che non hanno confronto in Europa: il valore medio delle nostre esportazioni agroalimentari è oggi di 254,5 euro per 100 kg di prodotto, superiore a Spagna (214 euro), Paesi Bassi (207), Germania (172) e Francia (131 euro /100Kg)”.

LOMBARDIA PRIMA PER FATTURATO AGROALIMENTARE

La Lombardia si conferma prima regione in Italia per fatturato agroalimentare con 50 miliardi di euro (19% del totale nazionale), il 41% in più rispetto al 2015, e detta la linea anche per l’export del comparto (10,9 miliardi). La Valtellina, dove si svolgerà la 9° edizione del Forum TEHA di Bormio, è una punta di diamante dell’enogastronomia italiana. Sondrio è l’undicesima provincia italiana su 107 per impatto economico delle produzioni certificate di cibo (260 milioni di euro) e la quarta per produzione di vino con 3,2 milioni di bottiglie ogni anno da 24 milioni di euro di valore complessivo. “Abbiamo scelto Bormio per realizzare uno dei più importanti eventi italiani nel settore agroalimentare – conclude De Molli – per valorizzare l’impegno di una comunità che puntando su qualità e tradizione produce un valore socioeconomico senza eguali per la Lombardia e un modello per l’intero Paese”.

La Lombardia si conferma prima regione in Italia per fatturato agroalimentare con 50 miliardi di euro (19% del totale nazionale), il 41% in più rispetto al 2015, e detta la linea anche per l’export del comparto (10,9 miliardi). La Valtellina, dove si svolgerà la 9° edizione del Forum TEHA di Bormio, è una punta di diamante dell’enogastronomia italiana. Sondrio è l’undicesima provincia italiana su 107 per impatto economico delle produzioni certificate di cibo (260 milioni di euro) e la quarta per produzione di vino con 3,2 milioni di bottiglie ogni anno da 24 milioni di euro di valore complessivo. “Abbiamo scelto Bormio per realizzare uno dei più importanti eventi italiani nel settore agroalimentare – conclude De Molli – per valorizzare l’impegno di una comunità che puntando su qualità e tradizione produce un valore socioeconomico senza eguali per la Lombardia e un modello per l’intero Paese”.

Dazi Usa, al via la conta dei danni nel food & beverage italiano

La guerra commerciale con gli Usa è ufficialmente cominciata: sono oltre 100 i Paesi su cui impatteranno i dazi voluti da Donald Trump e tra questi c’è ovviamente l’Italia. Brilla l’assenza nell’elenco di Russia e Corea del Nord, come ha rimarcato già nelle prime ore la stampa internazionale. In sintesi, a partire dal 5 aprile gli Usa applicheranno dazi del 10% su tutte le importazioni e per alcune nazioni – per esempio il Regno Unito – questa sarà l’unica misura adottata. Dal 9 aprile entreranno in vigore tariffe più pesanti e differenziate per una sessantina di Paesi: nel caso dell’Unione Europea – e dell’Italia, dunque – saranno pari al 20%, mentre il 34% annunciato per la Cina dovrebbe andarsi ad aggiungere al 20% già previsto, portando il totale a ben il 54%. Anche per l’Unione Europea e l’Italia le nuove tariffe si vanno a sommare a quelle già applicate per le singole merci. La conta dei danni per il nostro Paese è subito iniziata, accompagnata anche da proposte per affrontare l’emergenza: “Con i sanguinosi dazi americani al 20% il mercato dovrà tagliare i propri ricavi di 323 milioni di euro all’anno – dichiara Lamberto Frescobaldi, Presidente di Unione italiana vini (Uiv) – pena l’uscita dal mercato per buona parte delle nostre produzioni. Perciò Uiv è convinta della necessità di fare un patto tra le nostre imprese e gli alleati commerciali d’oltreoceano che più di noi traggono profitto dai vini importati; serve condividere l’onere dell’extra-costo ed evitare di riversarlo sui consumatori”.

UIV AUSPICA UNA REAZIONE DI FILIERA

UIV AUSPICA UNA REAZIONE DI FILIERA

Secondo un’analisi dell’Osservatorio Uiv, l’unica soluzione è infatti da ricercare lungo la filiera, con il mercato – dalla produzione fino a importatori e distributori – che dovrebbe farsi carico di un taglio dei propri ricavi per un valore pari a 323 milioni di euro (su un totale di 1,94 miliardi) e mantenere così gli attuali assetti di pricing. Sempre in base ai calcoli di Uiv, ben il 76% delle 480 milioni di bottiglie tricolori spedite lo scorso anno verso gli Stati Uniti si trova in “zona rossa” con una esposizione sul totale delle spedizioni superiore al 20%. I picchi si registrano per il Moscato d’Asti (60%), il Pinot grigio (48%), il Chianti Classico (46%), i rossi toscani Dop al 35%, i piemontesi al 31%, così come il Brunello di Montalcino, per chiudere con il Prosecco al 27% e il Lambrusco. In totale sono 364 milioni di bottiglie, per un valore di oltre 1,3 miliardi di euro, ovvero il 70% dell’export italiano verso gli Stati Uniti. Per Paolo Castelletti, Segretario Generale di Uiv (nella foto in alto), “Rispetto ai partner europei, l’Italia presenta due principali fattori di rischio: da una parte la maggiore esposizione netta sul mercato statunitense, pari al 24% del valore totale dell’export contro il 20% della Francia e l’11% della Spagna. Dall’altra, una lista di prodotti più sensibili su questo mercato, sia in termini di esposizione, che di prezzo medio a scaffale: solo il 2% delle bottiglie tricolori vendute in America vanta un price point da vino di lusso, mentre l’80% si concentra nelle fasce “popular”, che tradotto in prezzo/partenza significa in media poco più di 4 euro al litro”.

CENTROMARCA AVVIA UN’INDAGINE SUL FRONTE INDUSTRIALE

Dal canto suo, Centromarca ha avviato un’indagine rapida per misurare l’impatto che i dazi americani avranno sull’industria di marca e fornire dati utili in sede nazionale ed europea. “Nel settore del largo consumo il prezzo è una componente significativa – sottolinea Vittorio Cino, Direttore Generale di Centromarca –. Le conseguenze non dovrebbero essere omogenee: ogni merceologia ha specifiche dinamiche di esportazione, variabili produttive e commerciali. Per esempio, ci sono diverse elasticità della domanda alle variazioni di prezzo che i dazi potranno determinare per i consumatori. Certo la scelta statunitense crea una discontinuità senza precedenti nel mercato globale: ci vorrà tempo e un’attività diplomatica di vasta portata per recuperarla”.

GLI EFFETTI SUI COMPORTAMENTI DEL CONSUMATORE STATUNITENSE

Secondo una ricerca, condotta in questi giorni negli Stati Uniti da YouGov per Centromarca, circa la metà dei consumatori americani utilizza prodotti grocery italiani: il 14% lo fa ogni settimana, il 25% mensilmente. Tra i prodotti usati abitualmente, nelle prime cinque posizioni troviamo pasta (50% di citazioni), seguita da olio di oliva (46%), formaggi (38%), salse (37%) e vino (33%). In merito all’effetto dazi solo il 16% dei consumatori afferma di essere disposto a pagare di più per acquistare prodotti grocery italiani, il 48% afferma di essere disposto a spendere la stessa cifra che sborsa per altri prodotti, il 10% vorrebbe investire di meno, il 26% non ha un’opinione precisa. Fatto cento coloro che consumano prodotti grocery made in Italy, il 47% asserisce che in caso di aumento dei dazi manterrebbe la quantità di prodotti italiani acquistati, mentre il 30% la ridurrebbe. Tra gli elementi che guidano l’acquisto di prodotti italiani primeggiano qualità percepita, reputazione della marca e rapporto qualità/prezzo.

L’EXPORT DI PRODOTTI DI LARGO CONSUMO NEGLI STATI UNITI

Alcuni dati elaborati da Nomisma per Centromarca descrivono l’importanza dello sbocco statunitense per le produzioni grocery alimentari e non food italiane. Tra il 2023 e il 2024 l’incremento delle importazioni a valore negli Usa è stato del +16%, da 8,5 a 9,9 miliardi di euro. In dettaglio, l’alimentare cresce da 6,8 a 8,0 miliardi di euro e i prodotti per la cura della casa e della persona da 1,7 a 1,9 miliardi di euro. Nel decennio 2014 – 2024 il fatturato grocery complessivo è passato da 3,8 a 9,9 miliardi di euro, pari a una crescita del +161%. Le analisi mostrano che nel 2024 il peso degli Usa sull’export italiano food & beverage era pari al 12%; 13% per i prodotti cura casa/persona. Il 72% dell’export di sidro italiano (spesso usato come intermedio di lavorazione) ha come canale di sbocco gli states. Seguono: acque minerali (41%), olio di oliva (32%), aceti (30%), liquori (26%), vini fermi/frizzanti (25%), spumanti (24%), formaggi duri/semi duri (19%), profumi/fragranze (18%), pasta (16%), trucchi/prodotti di bellezza (15%), conserve di pomodoro (7%). Per il 54% dei consumatori statunitensi acquistare un prodotto alimentare di marca italiana è sinonimo di bontà, per il 49% di qualità delle materie prime, per 36% di sicurezza e tutela della salute. Nell’ambito dei prodotti per il personal & home care il 53% delle persone trova qualità delle materie prime, il 49% sicurezza, il 32% sostenibilità ambientale.

IL POSIZIONAMENTO PREMIUM SALVERÀ IL PARMIGIANO REGGIANO?

A confidare nella specificità della nostra produzione è Nicola Bertinelli, Presidente del Consorzio Parmigiano Reggiano (nella foto a destra): “I dazi sul nostro prodotto passano dal 15% al 35%. Di certo la notizia non ci rende felici, ma il Parmigiano Reggiano è un prodotto premium e l’aumento del prezzo non porta automaticamente ad una riduzione dei consumi. Lavoreremo per cercare con la via negoziale di fare capire per quale motivo non ha senso applicare dazi a un prodotto come il nostro che non è in reale concorrenza con i parmesan americani. Ci rimboccheremo le maniche per sostenere la domanda in quello che è il nostro primo mercato estero e che rappresenta oggi il 22,5% della quota export totale. Il Parmigiano Reggiano copre circa il 7% del mercato dei formaggi duri a stelle e strisce e viene venduto a un prezzo più che doppio rispetto a quello dei parmesan locali. Nel 2019, quando Trump introdusse tariffe aggiuntive pari al 25%, il Parmigiano Reggiano fu il prodotto più colpito con un incremento del prezzo a scaffale dai 40 ai 45 dollari al chilo. Fortunatamente i dazi sono poi stati sospesi il 6 marzo del 2021 e non ci hanno creato problemi in termini di vendite. Gli americani hanno continuato a sceglierci anche quando il prezzo è aumentato. Negli Stati Uniti chi compra il Parmigiano Reggiano fa una scelta consapevole: ha infatti un 93% di mercato di alternative che costano 2-3 volte meno”.

A confidare nella specificità della nostra produzione è Nicola Bertinelli, Presidente del Consorzio Parmigiano Reggiano (nella foto a destra): “I dazi sul nostro prodotto passano dal 15% al 35%. Di certo la notizia non ci rende felici, ma il Parmigiano Reggiano è un prodotto premium e l’aumento del prezzo non porta automaticamente ad una riduzione dei consumi. Lavoreremo per cercare con la via negoziale di fare capire per quale motivo non ha senso applicare dazi a un prodotto come il nostro che non è in reale concorrenza con i parmesan americani. Ci rimboccheremo le maniche per sostenere la domanda in quello che è il nostro primo mercato estero e che rappresenta oggi il 22,5% della quota export totale. Il Parmigiano Reggiano copre circa il 7% del mercato dei formaggi duri a stelle e strisce e viene venduto a un prezzo più che doppio rispetto a quello dei parmesan locali. Nel 2019, quando Trump introdusse tariffe aggiuntive pari al 25%, il Parmigiano Reggiano fu il prodotto più colpito con un incremento del prezzo a scaffale dai 40 ai 45 dollari al chilo. Fortunatamente i dazi sono poi stati sospesi il 6 marzo del 2021 e non ci hanno creato problemi in termini di vendite. Gli americani hanno continuato a sceglierci anche quando il prezzo è aumentato. Negli Stati Uniti chi compra il Parmigiano Reggiano fa una scelta consapevole: ha infatti un 93% di mercato di alternative che costano 2-3 volte meno”.

ALLARME NEL MONDO COOPERATIVO

ALLARME NEL MONDO COOPERATIVO

Fortemente impattato è anche il tessuto cooperativo: negli Usa il fatturato delle cantine cooperative è di oltre 570 milioni di euro, il 30% di tutto l’export vitivinicolo nel mercato statunitense, mentre per un altro settore ad alto valore aggiunto con le sue produzioni DOP come i formaggi, le cooperative commercializzano negli Stati Uniti 122 milioni di euro, il 25% di tutte le vendite di formaggi negli Usa, che nel 2024 hanno toccato quota 484 milioni di euro. Seguono poi altre filiere e prodotti in cui la cooperazione esporta valori significativi come il pomodoro da industria. “Per quanto riguarda il settore vino – dice Raffaele Drei, Presidente di Confcooperative Fedagripesca (nella foto in alto) – occorre destinare maggiori risorse per la promozione, se davvero vogliamo aiutare le aziende ad acquisire nuovi mercati. Andrà fatto inoltre un grande lavoro di sburocratizzazione nelle procedure per l’accesso ai bandi. All’Europa chiediamo misure per la promozione più snelle e in generale risposte più efficaci rispetto al passato perché quelle attuali risultano un po’ timide rispetto all’urgenza di aggredire nuovi mercati”. Più in generale, per altri settori fortemente orientati alle esportazioni, le istituzioni secondo Drei “dovranno concentrarsi maggiormente nei rapporti internazionali per promuovere rapporti bilaterali con altri paesi extra-Ue, anche attraverso nuovi accordi di libero scambio al fine di migliorare canali commerciali già consolidati o aprire altri mercati in cui oggi è difficile conquistare quote di mercato. Il settore lattiero-caseario rischia di veder compromessa la stabilità della tutela delle Dop con il conseguente proliferare dell’Italian sounding”.

Parma Food Valley, un “marchio” da 11 miliardi di euro di fatturato

Tra i 5 prodotti gastronomici che meglio rappresentano il nostro Paese nel mondo, il 27% degli italiani cita spontaneamente una filiera della Parma Food Valley, all’interno di un territorio conosciuto dal 43% degli intervistati. E in generale, più del 50% riconosce il valore di eccellenza dei prodotti di quest’area. Sono alcuni degli spunti emersi da una ricerca Ipsos su Parma Food Valley, il territorio rappresentato da Fondazione Parma Creative City of Gastronomy Unesco che racchiude 6 tra le più importanti filiere dell’agroalimentare italiano: Parmigiano Reggiano, Prosciutto di Parma, pasta (Barilla), pomodoro (Mutti e Rodolfi), latte (Parmalat) e le alici (Delicius, Rizzoli e Zarotti). La Fondazione è stata costituita nel 2017, a seguito della nomina di Parma a Città Creativa Unesco per la Gastronomia, avvenuta nel dicembre 2015. E oltre alle filiere, è affiancata dai partner istituzionali come il Comune di Parma, la Camera di Commercio dell’Emilia, l’Unione Parmense degli Industriali, l’Università di Parma e Fiere di Parma, con il coordinamento di Parma Alimentare. L’ente di ricerca ha condotto uno studio sulla conoscenza e l’apprezzamento del marchio Parma Food Valley in Italia. Sono state 1.246 le interviste realizzate su una popolazione dai 18 ai 74 anni ben suddivisa per occupazione (il 58% lavora) e stato di famiglia (il 55% si dichiara convivente, il restante 45% o vive da solo o con famigliari/amici), mentre per quanto riguarda il tasso di istruzione il 22% ha raggiunto la laurea. In chiusura, il 48% degli intervistati è stato intercettato nel Nord, il 18 al Centro e il restante 34% tra Sud e isole.

PRODUZIONE ED EXPORT IN CIFRE

PRODUZIONE ED EXPORT IN CIFRE

La ricerca è stata effettuata su un’area di grande rilievo dal punto di vista economico. Nel 2023 (ultimo dato complessivo disponibile) le 6 filiere hanno sommato un fatturato al consumo di oltre 11 miliardi di euro. Le due Dop – 3,05 miliardi di euro per il Parmigiano Reggiano; 1,7 miliardi per il Prosciutto di Parma – e Barilla (4,9 miliardi di euro) rappresentano la fetta maggiore, seguiti dal pomodoro (quasi 800 milioni di euro), latte (720 milioni) e le alici (135 milioni) in un settore di cui Parma è leader e che attraverso le tre aziende rappresenta più del 70% delle acciughe consumate in Italia. Sul fatturato complessivo, circa 5 miliardi di euro (il 44%) derivano dalle esportazioni. Secondo i dati pubblicati da Upi (Unione Parmense degli Industriali), basati sui report Istat dei valori alla produzione, quello ducale rappresenta il 5% dell’intero export alimentare italiano, cifra che sale al 32% se riparametrata sull’Emilia-Romagna. E in una situazione geopolitica minacciata dai dazi, è possibile analizzare anche i Paesi più importanti. Se Francia e Germania sono ai primi due posti, nell’ultimo anno sono stati proprio gli Stati Uniti a registrare la maggior crescita sull’export con un +21,7% rispetto al 2023, seguiti dal Canada (+21,1%), Spagna (+19,1%) e Regno Unito (+15%). Più in generale, dal 2015 l’export della Parma Food Valley è sempre cresciuto, arrivando in 10 anni a sfiorare il +100%. Mentre per quanto riguarda le importazioni, gli Usa non compaiono nei primi 20 posti di una classifica guidata dalla Spagna. Infine, dal punto di vista occupazionale l’agroalimentare parmense può vantare 1.052 aziende sfiorando i 15.000 addetti.

QUALITÀ E GUSTO I DRIVER D’ACQUISTO

Tra gli oltre 1.200 intervistati, il 63% mette al primo posto la qualità e il 52% il gusto come aspetti più rilevanti nel guidare gli acquisti. Ma nella ricerca emergono anche punti di miglioramento. E tra questi c’è il focus principale di Fondazione Parma Creative City of Gastronomy Unesco, ovvero promuovere la conoscenza di Parma Food Valley. Pur avendo prodotti unici in tutto il mondo, più della metà degli intervistati non conosceva il brand. “La ricerca Ipsos offre degli spunti interessanti per valorizzare ancora di più Parma Food Valley – afferma Massimo Spigaroli, Presidente Fondazione Parma Creative City of Gastronomy Unesco –. In un momento simile, caratterizzato anche a livello internazionale da una conflittualità politica ed economica, è ancora più importante sottolineare l’importanza di un ente che invece è stata capace di fare sistema. Attraverso questa occasione lavoreremo ancora di più per far conoscere l’eccellenza dei nostri prodotti, in una valorizzazione in grado di far crescere consorzi, aziende e territorio”.

Export formaggi in Giappone: nel 2024 +14% a volume e +11% a valore

Cresce l’export dei formaggi italiani in Giappone: nel 2024 le nostre produzioni casearie mettono a segno un +14% a volume e un + 11% a valore, a fronte di 12.700 tonnellate esportate nel 2024 – di cui il 40% è Dop – per un valore di 106,9 milioni di euro. Complessivamente l’export dei formaggi Dop e Igp nel Paese del Sol Levante totalizza 53,4 milioni di euro. A fare da traino sono Grana Padano Dop e Parmigiano Reggiano Dop, che insieme registrano un +12% a volume (quasi 2.000 tonnellate esportate per oltre 22 milioni di euro), e i grattugiati con un +87% (1.400 tonnellate esportate). Ma anche Mozzarella di Bufala Campana Dop e Gorgonzola Dop, rispettivamente con 800 e 510 tonnellate.

Lo fa sapere Afidop, Associazione Formaggi Italiani Dop e Igp, in occasione della 50° edizione di Foodex Japan 2025, la più importante manifestazione fieristica agroalimentare in Giappone, in programma a Tokyo dall’11 al 14 marzo 2025. Per l’occasione l’associazione partecipa con i suoi formaggi Asiago Dop, Gorgonzola Dop, Grana Padano Dop, Pecorino Romano Dop e Piave Dop alla serata “The Italian aperitivo”, organizzata il 13 marzo presso l’ambasciata italiana da ICE e Fiere di Parma. All’evento parteciperanno, tra gli altri, il presidente Afidop, Antonio Auricchio, e l’ambasciatore italiano in Giappone, Gianluigi Benedetti.

“Il 2024 è stato un anno più che positivo: gli aumenti innescati dal deprezzamento dello Yen nei confronti delle valute straniere nel 2023 non hanno intaccato l’affezione dei giapponesi nei confronti dei nostri formaggi Dop – dichiara Antonio Auricchio, Presidente di Afidop –. Merito della nostra varietà di stili, consistenze e gusto dei nostri prodotti, ma anche della loro versatilità in cucina e del fascino del Made in Italy, da sempre sinonimo di saperi antichi, e di una filiera che offre garanzie di qualità e autenticità. Benché il formaggio non sia parte integrante della cultura giapponese, grazie ai 5.000 ristoranti italiani a Tokyo e a piatti occidentali che spopolano nel Paese come la cacio e pepe, le nostre produzioni casearie stanno vivendo una crescita significativa in Giappone. Il consumo di formaggio è più che raddoppiato dal 1990 ad oggi superando le 300.000 tonnellate, con un trend crescente sui formaggi freschi. Per il futuro vediamo ampi margini di crescita”.

Distretti agroalimentari, l’export tricolore passa di qui

Prosegue la crescita sui mercati esteri dei distretti agroalimentari italiani con un risultato complessivo delle esportazioni dei primi nove mesi del 2024 che supera i 21 miliardi di euro, con un progresso del 7,7% a prezzi correnti rispetto al periodo gennaio-settembre del 2023. È quanto emerge dal Monitor dei distretti agroalimentari italiani al 30 settembre 2024, curato dal Research Department di Intesa Sanpaolo che attesta un’evoluzione in linea con il totale agroalimentare italiano (+8,2%), di cui i distretti rappresentano il 42,5% in termini di valori esportati. Nello studio si evidenzia come la filiera dei distretti vitivinicoli accelera nel periodo gennaio-settembre andando a sfiorare i 5 miliardi (+4,4%). Il distretto principale, quello dei Vini di Langhe, Roero e Monferrato, va in negativo nei primi nove mesi del 2024 (-1,6%). Molto positiva la dinamica del distretto dei Vini del Veronese (+9,6% nei primi nove mesi); balzo in avanti per i Vini dei colli fiorentini e senesi (+11%) e per il Prosecco di Conegliano-Valdobbiadene (+8%).

BENE PASTA E DOLCI

Anche la filiera della pasta e dolci continua il suo percorso di crescita sui mercati internazionali: nei primi nove mesi del 2024 realizza 3,6 miliardi di export (+7,6% rispetto allo stesso periodo del 2023). Tra i distretti della filiera, il contributo maggiore viene dal distretto dei Dolci di Alba e Cuneo, che realizza quasi 1,5 miliardi di export nei nove mesi (+18,6%). Bene anche i Dolci e pasta veronesi (+13%). Arretra il comparto pasta e dolci dell’Alimentare di Parma: nei primi nove mesi del 2024 il gap accumulato è di circa 25 milioni (-2,7%), ma grazie al contributo del comparto conserve, resta nel complesso in territorio positivo (+1,9%).

LE MELE TRAINANO L’ORTOFRUTTA

Accelera anche la filiera dei distretti agricoli realizzando nei nove mesi oltre 2,9 miliardi di export (+5,4% rispetto allo stesso periodo del 2023). Il maggior contributo viene dal distretto delle Mele dell’Alto Adige con un incremento del 20% nel periodo gennaio-settembre 2024. In forte recupero l’Ortofrutta romagnola a quota 546 milioni di euro nei primi nove mesi, l’11,6% in più rispetto allo stesso periodo del 2023. Continua il calo sui mercati esteri per la Nocciola e frutta piemontese (-16% nei primi nove mesi).

CONSERVE IN TERRITORIO POSITIVO

Anche la filiera delle conserve contribuisce positivamente alla dinamica dell’export dei distretti agro-alimentari con un +5% nei primi nove mesi, ossia un incremento di 112 milioni. Molto positivo il comparto conserve dell’Alimentare di Parma: +15,3% nel periodo gennaio-settembre 2024 (tale da compensare l’andamento negativo del comparto pasta e dolci del distretto). Il distretto delle Conserve di Nocera chiude positivo nel bilancio gennaio-settembre 2024 (+2% tendenziale).

LE PERFORMANCE DI CARNI E FORMAGGI

Lieve progresso nei nove mesi per la filiera delle carni e salumi (+3,1%) corrispondenti a 59 milioni in più. Si distinguono le Carni di Verona, che realizzano 23 milioni di incremento sui mercati esteri (+4,6%). Crescono anche i Salumi dell’Alto Adige (+15,1%, circa 10 milioni in più), e i Salumi di Parma (+5,2%, in incremento di circa 20 milioni).

La filiera del lattiero-caseario nel complesso avanza del 5,2% nei primi nove mesi del 2024 (95 milioni di euro in più), quasi interamente realizzati dal Lattiero-caseario parmense (+38,3%). In progresso anche il Lattiero-caseario di Reggio Emilia (+16,7%), mentre calano leggermente il Lattiero-caseario sardo (-2%), la Mozzarella di bufala campana (-1%) e il Lattiero-caseario della Lombardia sud-orientale (-2,2%)

CRESCITA NEL CAFFÈ

Avanza la filiera del caffè (+9,5% tendenziale nei primi nove mesi del 2024), con ottimi andamenti per tutti e tre i distretti che la compongono. Il Caffè, confetterie e cioccolato torinese realizza 718 milioni di vendite all’estero (+7,7%). Positivi anche il Caffè di Trieste (+15,4%) e il Caffè e confetterie del napoletano (+9,7%).

FORTE INCREMENTO PER L’OLIO

La filiera dell’olio è quella che contribuisce maggiormente alla crescita delle esportazioni dei distretti agroalimentari: nei primi nove mesi del 2024 vengono realizzati 522 milioni di export in più (+52,4%) a prezzi correnti. Il distretto dell’Olio toscano realizza 389 milioni in più (+56%). Positivo anche l’andamento dell’Olio umbro (+33%) e del comparto oleario dell’Olio e pasta del barese (+60%).

La filiera del riso chiude sostanzialmente invariata (-0,3% nei primi nove mesi del 2024). I due distretti che la compongono hanno un andamento similare: Riso di Pavia -0,4%, Riso di Vercelli -0,2%. Bene, infine, il distretto dell’Ittico del Polesine e del Veneziano: +11,6% nei primi nove mesi del 2024.

I PARTNER COMMERCIALI

La Germania si conferma il primo partner commerciale per i prodotti dei distretti agroalimentari nei primi nove mesi del 2024 (+6,9% tendenziale); incrementi a doppia cifra anche verso gli Stati Uniti (+17%), bene anche i flussi destinati alla Francia (+5,4%), stabile il Regno Unito (+0,7%). Le economie emergenti, che rappresentano il 20% del totale delle esportazioni distrettuali agroalimentari, crescono del 6,8% nel terzo trimestre (+8,7% nei nove mesi) contro un +9,8% delle economie avanzate (+7,5% nel periodo gennaio-settembre 2024). Tra queste vanno segnalate Polonia (+11,9% nei nove mesi), Romania (+14,5%), Brasile (+14,4%) e Russia (+10,2%), bene anche la Cina (+7%) grazie allo sprint del terzo trimestre (+15,6%).

IL RUOLO DI INTESA SANPAOLO

“La filiera agroalimentare italiana si rafforza ulteriormente nei mercati esteri – dichiara Massimiliano Cattozzi, Responsabile Direzione Agribusiness Intesa Sanpaolo – ricevendo crescente apprezzamento della propria qualità, biodiversità e tradizione. Fattori che la nostra banca contribuisce a consolidare come strategici grazie a strumenti e consulenza offerti a vantaggio della competitività, dell’eccellenza produttiva e dell’innovazione sostenibile delle aziende del comparto. Lo testimoniano le quasi 7.000 imprese che abbiamo accompagnato nell’accesso ai bandi PNRR, contribuendo al successo del Made in Italy alimentare”.

“La filiera agroalimentare italiana si rafforza ulteriormente nei mercati esteri – dichiara Massimiliano Cattozzi, Responsabile Direzione Agribusiness Intesa Sanpaolo – ricevendo crescente apprezzamento della propria qualità, biodiversità e tradizione. Fattori che la nostra banca contribuisce a consolidare come strategici grazie a strumenti e consulenza offerti a vantaggio della competitività, dell’eccellenza produttiva e dell’innovazione sostenibile delle aziende del comparto. Lo testimoniano le quasi 7.000 imprese che abbiamo accompagnato nell’accesso ai bandi PNRR, contribuendo al successo del Made in Italy alimentare”.

Intesa Sanpaolo, nell’ambito della Divisione Banca dei Territori guidata da Stefano Barrese, accompagna la filiera agroalimentare verso un modello di sviluppo capace di connettere natura, cultura ed economia tramite la Direzione Agribusiness, rete nazionale con 250 punti operativi in Italia, di cui 94 filiali specializzate, a servizio di oltre 80 mila clienti. Attraverso il Programma Sviluppo Filiere, Intesa Sanpaolo supporta 172 filiere agroalimentari, di cui 30 sostenibili, coinvolgendo oltre 8.800 fornitori e quasi 22.000 dipendenti per un giro d’affari di circa 23 miliardi di euro.

Tonitto 1939 cresce a doppia cifra e guarda alla Cina

Incremento del fatturato a doppia cifra per Tonitto 1939, azienda ligure attiva nel settore del sorbetto, dei gelati senza zuccheri aggiunti e dei gelati “speciali” come High Protein e Vegan. Il 2024 si è chiuso a quota 16,2 milioni di euro, con una crescita del 13% rispetto al 2023, confermando il trend positivo degli ultimi cinque anni. In particolare, nel mercato italiano (che rappresenta il 60% del fatturato) si è registrato un balzo di circa 1,3 milioni di euro, mentre l’estero (che copre il restante 40%) ha visto un incremento di 700.000 euro. Tonitto 1939 ha recentemente presentato il piano strategico 2025-2028, dal quale, nonostante le difficoltà legate al contenimento dei costi e alle incognite derivanti dalle diverse situazioni internazionali, emerge la volontà di perseguire una crescita di altri 10 milioni di euro entro il 2028.

“Siamo soddisfatti e orgogliosi dei risultati ottenuti, frutto del lavoro collettivo di tutta l’azienda – afferma Alberto Piscioneri, General Manager di Tonitto 1939 –. Per una realtà piccola come la nostra, crescere velocemente è un percorso sicuramente entusiasmante, ma anche difficile e dispendioso. Inoltre, con la trasformazione in corso, mantenere gli equilibri economici è sempre complicato. Per noi è fondamentale restare in contatto con tutti i nostri partner, sforzi congiunti necessari per ottenere risultati duraturi nel tempo”. Tonitto 1939 annuncia investimenti e progetti di qui a tutto il 2026 per avviare la trasformazione del sito produttivo di Genova. Alcune aree di intervento saranno già attivate quest’anno, con impatti significativi sulle linee di produzione previsti per il 2026 e 2027, che permetteranno un ulteriore salto di qualità.

“Siamo soddisfatti e orgogliosi dei risultati ottenuti, frutto del lavoro collettivo di tutta l’azienda – afferma Alberto Piscioneri, General Manager di Tonitto 1939 –. Per una realtà piccola come la nostra, crescere velocemente è un percorso sicuramente entusiasmante, ma anche difficile e dispendioso. Inoltre, con la trasformazione in corso, mantenere gli equilibri economici è sempre complicato. Per noi è fondamentale restare in contatto con tutti i nostri partner, sforzi congiunti necessari per ottenere risultati duraturi nel tempo”. Tonitto 1939 annuncia investimenti e progetti di qui a tutto il 2026 per avviare la trasformazione del sito produttivo di Genova. Alcune aree di intervento saranno già attivate quest’anno, con impatti significativi sulle linee di produzione previsti per il 2026 e 2027, che permetteranno un ulteriore salto di qualità.

Sul fronte dell’export, area di forte interesse per l’azienda di Campi (Genova), il 2024 è stato un anno di grandi cambiamenti, con 14 nuovi clienti. In particolare, Tonitto 1939 – attualmente presente in oltre 30 Paesi del mondo – ha fatto il suo ingresso in America Latina, ovvero in Perù, e in Vietnam, Taiwan, Marocco, Grecia, UAE, Macedonia del Nord, Oman, Croazia, Belgio, Lussemburgo, Lituania, Qatar e Bulgaria. Per il 2025 l’obiettivo è consolidarsi nei Paesi del Nord Europa già nel portafoglio clienti, a cui si aggiungerà la Finlandia nei primi mesi dell’anno. Il passo successivo è accelerare i progetti avviati negli ultimi due anni nei nuovi Paesi e, infine, stabilirsi in modo concreto e definitivo in mercati come la Cina, progetto in precedenza ostacolato dalle difficoltà legate al Covid.

Sul fronte italiano, Tonitto 1939 sottolinea di aver ulteriormente consolidato la propria posizione nel Centro-Sud, attivando nuove partnership con catene della Gdo, migliorando la distribuzione dei propri prodotti a marchio e sviluppando nuove private label. “Con circa 60 dipendenti, Tonitto 1939 è un’azienda che si basa su solide radici tramandate da generazioni – spiega Piscioneri –. Se l’obiettivo è investire in termini di efficienza tecnologica e miglioramento delle linee di produzione, abbiamo già avviato, lo scorso anno e proseguiremo anche nel 2025, un investimento sulle persone, che per noi sono la base della nostra storia di successo. Con l’azienda ora completamente managerializzata, continuiamo a cercare nuovi talenti che possano unirsi a noi per contribuire alla crescita”. Varie le novità di prodotto del 2025: dalla collaborazione con Bauli che proseguirà con il Gelato al gusto Panmoro e il gelato al Croissant al pistacchio, fino alla partnership con Sperlari e il nuovo gelato Galatine.

Food e hospitality, l’export che verrà. Le stime di PwC Italia

Le previsioni dell’ Ufficio Studi PwC Italia nell’ambito di food e hospitality: entro il 2023 l’export italiano crescerà del 24%, volerà a €532 miliardi.

Le previsioni per l’export in Italia stimano una crescita continua nel prossimo biennio: nel 2021 si attende un rimbalzo dell’11,3%, rispetto al calo in valore del 9,7% registrato nel 2020, che permetterà un pieno ritorno ai livelli pre-pandemia, con un aumento ulteriore del 5,4% nel 2022 e una crescita del 4,0%, in media, nel biennio successivo.

Andrea Toselli, Presidente e Amministratore Delegato di PwC Italia spiega: “Le ultime previsioni del Governo ci danno segnali positivi sulla crescita del Pil nazionale, stimata intorno al 6% su base annua. Secondo le rilevazioni dell’Ufficio Studi di PwC l’export italiano, che nel 2021 ha già superato i livelli pre-pandemia, entro il 2023 toccherà 532 miliardi di euro, con una crescita del 24% rispetto al 2020.

Ad incidere positivamente saranno anche i 6,8 miliardi di risorse stanziate dal PNRR ed i fondi complementari a sostegno diretto dell’agroalimentare italiano, che oggi rappresenta oltre 500 mila addetti.

Un segnale importante che conferma come il Food e l’hospitality restino comparti chiave del tessuto produttivo italiano sui quali investire per il benessere del Paese”.

L’export agroalimentare

Il valore dell’export nel mercato agroalimentare è in continua crescita così come il suo peso sul totale dell’export italiano, che aumenterà dell’11% nel 2021 rispetto al valore pari a 44,6 miliardi di euro nel 2020. L’agroalimentare è infatti il comparto che ha risentito meno della crisi pandemica, non essendo stato colpito da particolari restrizioni o fermi produttivi (dati Interscambio Settoriale Agroalimentare 2021, Osservatorio Economico Ministero degli Affari Esteri e della Cooperazione Internazionale).

Nel 2020 il valore delle vendite all’estero di prodotti italiani è rimasto in crescita, così come il suo peso sul totale dell’export italiano, passando dal 9,2% (2019) al 10,3% nel 2020 (dati Interscambio Settoriale Agroalimentare 2021, Osservatorio Economico Ministero degli Affari Esteri e della Cooperazione Internazionale).

Gli effetti dello stop forzato alle attività ricettive e ricreative della filiera Ho.Re.Ca. sono stati infatti parzialmente contenuti dall’incremento della spesa per i consumi domestici nonché dal maggiore utilizzo di soluzioni di food delivery, iniziate a diffondersi durante la pandemia e destinate a permanere.

I trend di ripresa per il settore Food

Le previsioni di consumo dell’Ufficio Studi di PwC Italia per il periodo 2021- 2024, formulate sulla base dell’ultima edizione del World Economic Outlook del Fondo Monetario Internazionale, segnalano tassi di crescita superiori ai livelli pre-Covid sia per gli scambi mondiali che per le esportazioni italiane nel settore alimentare.

I segmenti che mostrano la ripresa più rapida per il commercio mondiale sono olio (+7,6%) e pesce (+7,1%), mentre a trainare le esportazioni italiane, sono i segmenti del pesce (+9,9%) e dei latticini +(7,9%).

Ma a guidare la ripresa del settore agroalimentare italiano sono anche i cambiamenti di consumo.

Nel 2022 si mangerà più italiano, biologico e locale. La pandemia da Covid- 19 ha modificato la relazione dei consumatori con il cibo, evidenziando una maggiore attenzione per la salute, la cura per l’ambiente, con una propensione per il cibo italiano, biologico e locale, con una crescita anche del Ready to Eat.

Tra i trend emergono quello della sostenibilità e del Click&Collect: 81% degli italiani considera importanti le indicazioni in etichetta su come riciclare la confezione per valutare la sostenibilità di un prodotto e il 46% degli italiani è disposto a pagare di più per un prodotto alimentare sostenibile.

Nel 2021 il 17% di tutto l’e-commerce sarà di largo consumo, aumenta del 9% la quota di mercato rispetto al 2019 di chi è disposto a pagare di più per un prodotto alimentare sostenibile; aumenta del 17% il prezzo medio del carello online rispetto a quello fisico.

Costretti a casa dai lockdown, gli italiani hanno aumentato i loro consumi domestici, con la spesa alimentare aumentata di 6 miliardi di euro in un anno, passando da 165 miliardi di euro nel 2019 a 171 miliardi di euro nel 2020. Tanto, ma non abbastanza per compensare quanto si è perso nei pubblici esercizi sul mercato del Fuori Casa, dove i consumi sono crollati di 31 miliardi di euro (Rapporto annuale ristorazione Fipe 2020).

In termini di spesa pro-capite siamo tornati indietro di 26 anni, al 1994. Pandemia e restrizioni hanno inoltre modificato il rapporto tra i consumatori e i pubblici esercizi.

Servizi di Hospitality

Nonostante il 97,5% dei ristoratori abbia registrato nel 2020 un calo di fatturato, i dati 2021 segnano +82,7% nel 2° trimestre 2021 rispetto allo stesso periodo dell’anno precedente.

È in forte risalita anche l’export italiano della Ristorazione professionale, che nei primi tre mesi del 2021 registra un aumento del +20,8% a valore rispetto al 1° trimestre 2020, superando anche i livelli pre-Covid con una crescita del +7,5% sullo stesso periodo nel 2019.

Entro il 2024 si prevede un ritorno a ritmi di sviluppo accelerati per gli scambi mondiali. Fra i segmenti più dinamici si evidenziano proprio la Ristorazione professionale (+6,9% medio annuo nel periodo 2021-’24 a valore) e la vendita di Caffè e macchine (+7% medio annuo).

Anche a livello italiano, l’export dei servizi di hospitality sarà guidato dai comparti Caffe e macchine, panificazione e pasticceria.

Export: exploit italiano su birra, spumante e caviale

L’Italia (e il suo export) vanno alla grande e macinano volumi. Spumante, birra e caviale: tre categorie di prodotto in cui il Bel Paese dà punti al resto d’Europa. Ecco alcune evidenze emerse dall’analisi della Coldiretti su dati Istat per l’apertura di Cibus.

Se sul fronte birra le esportazioni italiane verso la Germania crescono del 10% e del 32% quelle verso gli USA, altrettanto bene vanno quelle di spumante in Francia: +8%.

Quanto al caviale la crescita è del 187%, con l’Italia che è diventata leader mondiale nell’allevamento.

A guardar bene, secondo quanto emerge dalle proiezioni Coldiretti su dati Istat, è la filiera dell’agroalimentare nel suo complesso quella che ha dimostrato la maggiore resilienza alla crisi mettendo a segno nel 2021 il record storico nelle esportazioni in aumento del 12% nel primo semestre per un valore annuale stimato in 50 miliardi. A trainare le vendite all’estero sono i settori tradizionali del Made in Italy ma non mancano – sottolinea la Coldiretti – risultati interessanti dovuti alla capacità di innovazione, qualità del prodotto e spirito imprenditoriale.

Un esempio, in questa direzione, è quello fornito dalla birra artigianale con una produzione che ha raggiunto i 550 milioni di litri all’anno, dei quali circa un terzo si ottengono da aziende che trasformano direttamente i prodotti agricoli.

Ma gli esempi continuano come le prime spedizioni di riso tricolore verso la Cina o il boom della produzione di frutta esotica Made in Italy con le coltivazioni nazionali che in meno di tre anni sono raddoppiate superando i mille ettari fra Puglia, Sicilia e Calabria per sfruttare positivamente gli effetti drammatici dei cambiamenti climatici.

Sempre più spesso nelle regioni del Sud prima si sperimentano e poi si avviano vere e proprie coltivazioni di frutta originaria dell’Asia e dell’America Latina dalle banane ai mango, dall’avocado al lime, dal frutto della passione all’anona, dalla feijoa al casimiroa, dallo zapote nero fino al litchi. Il tutto grazie all’impegno di giovani agricoltori – ricorda la Coldiretti – che hanno scelto questo tipo di coltivazione, spesso recuperando e rivitalizzando terreni abbandonati proprio a causa dei mutamenti climatici, con oltre sei italiani su 10 (61%) acquisterebbero tropicali italiani se li avessero a disposizione invece di quelli stranieri, secondo un sondaggio Coldiretti-Ixè.

Olio extravergine d’oliva: crescono consumi ed export

L’emergenza sanitaria ha potenziato i consumi domestici e, con questi, la riscoperta del Made in Itraly. Olio extravergine compreso, naturalmente. A testimoniarlo un recente report della Commissione Europea, che, per quanto riguarda l’Europa, ha registrato un +15,6% nelle esportazioni verso i paesi extraeuropei fra ottobre 2019 e settembre 2020, in particolare verso Australia (+37,5%), Brasile (+31%) e Canada (+28,1%). Relativamente all’Italia, invece, fra ottobre 2019 e agosto 2020 le esportazioni intraeuropee sono aumentate del 24,7%. Un export dinamico quindi che, insieme al +7,4% di vendite alla GDO dei primi undici mesi del 2020 registrate dall’ISMEA, ha compensato le perdite dovute alla chiusura del canale della ristorazione. Basti pensare che in Italia 9 famiglie su 10 consumano olio extravergine d’oliva tutti i giorni secondo Coldiretti. Con questi ritmi il mercato globale dell’olio extravergine, che nel 2020 valeva 1.465,5 milioni di dollari, secondo WMFJ arriverà a valere oltre 1,8 miliardi di dollari entro il 2026, con un CAGR del 3.6%. “Durante il lockdown le persone hanno avuto modo di fermarsi e riflettere sulla propria alimentazione e questo ha influito su ciò che cercano sugli scaffali dei supermercati – ha affermato Federica Bigiogera, marketing manager di Vitavigor – Quanto emerge dalle indagini di mercato è evidente ora più che mai: i consumatori prediligono ingredienti di qualità, sani e preferibilmente nostrani. Per noi è importante fare tesoro di questi dati ed è anche per questo motivo che da oltre 60 anni utilizziamo per i nostri grissini solo olio extravergine d’oliva al 100%, evitando l’utilizzo di olio di palma, grassi animali o idrogenati, OGM e conservanti”.

Previsioni di mercato

Ma quali sono le previsioni del mercato dell’olio extravergine per l’anno in corso? In Italia non delle migliori, almeno in termini di quantità: l’ISMEA ha registrato un calo della produzione del 30% rispetto allo scorso anno. I motivi sono da ricercarsi nelle anomalie climatiche e nella Xylella che hanno devastato gli ulivi del Sud e in particolare della Puglia, regione responsabile del 51% della produzione italiana. Tuttavia, il clima più mite che si è registrato nel Nord della Penisola nel 2020 ha permesso di assistere a incrementi sostanziali per quanto riguarda alcune regioni settentrionali e centrali come Toscana (+31%), Umbria (+70%) e Liguria (+100%), a testimonianza del fatto che quando si tratta di agricoltura è fondamentale adattare le coltivazioni al clima. E se la quantità non è eccelsa, non si può dire altrettanto della qualità: l’olio extravergine d’oliva, infatti, è un grasso liquido estratto dalle olive, coltura tradizionale del bacino del Mediterraneo, ed è l’unico olio da cucina prodotto senza l’uso di agenti chimici e raffinazione industriale.