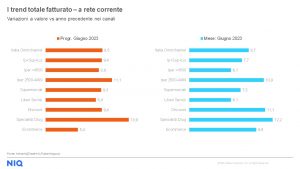

Nella consueta indagine mensile “Lo stato del Largo Consumo in Italia” NielsenIQ (NIQ) fotografa lo scenario della Grande Distribuzione Organizzata nel nostro Paese e analizza l’andamento dei consumi e delle abitudini di acquisto delle famiglie italiane. Stando ai dati, nel mese di giugno il fatturato della Grande Distribuzione Organizzata in Italia a totale Omnichannel è cresciuto del +8,7% rispetto alla performance dello scorso anno, registrando un giro d’affari pari a 9.2 miliardi di €.

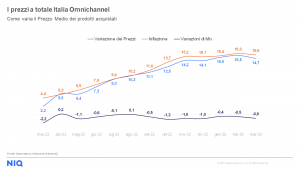

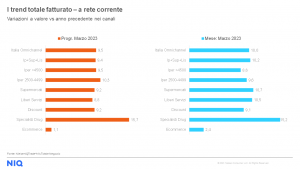

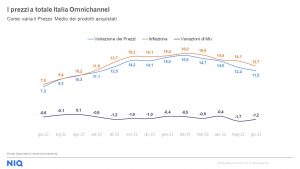

L’indice di inflazione teorica nel Largo Consumo Confezionato (LCC) – ovvero il settore di mercato che comprende tutti i beni di consumo primario e i prodotti confezionati dall’industria – registra un ulteriore calo rispetto al valore di maggio, fermandosi al 12,7%. Le scelte di acquisto dei consumatori per contrastare gli effetti dell’inflazione si traducono, a giugno, in una riduzione del 1,2% del mix del carrello della spesa, portando la variazione reale dei prezzi al 11,5%. L’indagine di NielsenIQ evidenzia che tutti i canali distributivi registrano un trend positivo rispetto allo stesso periodo del 2022. In particolare, guidano la crescita gli specialisti drug (+12,2%), seguiti da discount (+11,1%), superstore (+10,9%), supermercati (+7,5%) e infine da liberi servizi e iper>4.500mq (+6,1%).

Per quanto riguarda l’incidenza promozionale, si interrompe il trend negativo dei mesi precedenti. Stando ai dati di NielsenIQ (NIQ), infatti, la percentuale di vendite in promozione a totale Italia nel mese di giugno 2023 è pari al 23,3%, in lieve crescita rispetto al mese di maggio 2023 (23,2%, +0,1 pp) e soprattutto se confrontato con lo stesso periodo del 2022 (23%, +0,3 pp). Infine, a giugno la quota di prodotti a marchio del distributore (MDD) si attesta al 22,2% del LCC nel perimetro iper, super e liberi servizi mentre a Totale Italia Omnichannel – inclusi i discount – sale al 31,5% (vs 30,8% dello stesso periodo del 2022). Un valore inferiore rispetto al mese di maggio 2023, quando la marca del distributore aveva raggiunto quota 31,9%.

Cosa mettono gli italiani nel carrello della spesa

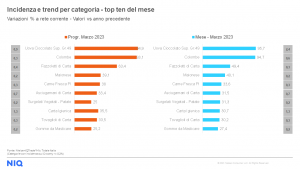

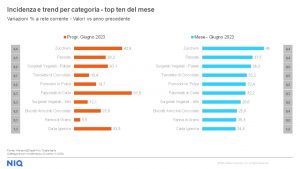

Non si ferma nemmeno a giugno 2023 la crescita dei prodotti dedicati agli animali domestici (+15,7%) e del cibo confezionato (+14,4%), categorie merceologiche che già da molti mesi mostrano l’incremento a valore più significativo. Per quanto riguarda invece l’andamento a volume, il food confezionato rimane ancora l’unica categoria con un andamento positivo (+1,8%), mentre in tutte le altre si osserva un trend negativo, specialmente nelle bevande (-8,7%) e nel freddo (-7,3%).

In merito alla relazione tra valore e volume in ambito grocery, a totale Italia Omnichannel nel mese di giugno 2023 l’andamento a valore è positivo (+9,2% vs 2022), mentre si conferma la contrazione dei volumi (-2,3%) anche se meno consistente rispetto al mese di maggio.

Il fresco (peso fisso + peso variabile) risulta in crescita in tutti i format distributivi: la performance migliore è quella dei discount (+12,1%), mentre i liberi servizi registrano l’incremento meno consistente (+6,6%). A livello di categoria, le più dinamiche sono pane & pasticceria & pasta (+14,1%), formaggi (+12,7%) e frutta e verdura (+9,5%), mentre la salumeria è quella in cui si osserva il trend di crescita più basso (+2,4%). Infine zucchero (46%), passate (37,5%) e surgelati vegetali – patate (36,3%) sono i prodotti grocery che guidano la classifica top10 del mese di giugno 2023.

Diverse le sfide che alla luce del quadro delineato si profilano per le aziende di prodotto considerato che anche le nuove preferenze di consumo hanno un riflesso: gli italiani preferiscono benefit diretti come sconti più alti, promozioni e iniziative di cross selling come pacchetti di prodotti correlati. Oltre il 50% degli intervistati ha dichiarato che tra i diversi strumenti proposti dalle aziende le promozioni e gli sconti rimangono i preferiti, seguiti da offerte di prodotti più economici, private label e programmi fedeltà. “In un periodo storico segnato da incertezza, i consumatori italiani si rivelano dei cauti ottimisti nel modellare le proprie abitudini di consumo” – commenta Francesco Fiorese, Partner e Managing Director di Simon-Kucher Italia. “Adattandosi alle mutevoli circostanze con resilienza e con un atteggiamento capace di reagire positivamente alle avversità, i consumatori mostrano una grande maturità, lanciando determinanti segnali positivi anche per la produzione e le imprese”.

Diverse le sfide che alla luce del quadro delineato si profilano per le aziende di prodotto considerato che anche le nuove preferenze di consumo hanno un riflesso: gli italiani preferiscono benefit diretti come sconti più alti, promozioni e iniziative di cross selling come pacchetti di prodotti correlati. Oltre il 50% degli intervistati ha dichiarato che tra i diversi strumenti proposti dalle aziende le promozioni e gli sconti rimangono i preferiti, seguiti da offerte di prodotti più economici, private label e programmi fedeltà. “In un periodo storico segnato da incertezza, i consumatori italiani si rivelano dei cauti ottimisti nel modellare le proprie abitudini di consumo” – commenta Francesco Fiorese, Partner e Managing Director di Simon-Kucher Italia. “Adattandosi alle mutevoli circostanze con resilienza e con un atteggiamento capace di reagire positivamente alle avversità, i consumatori mostrano una grande maturità, lanciando determinanti segnali positivi anche per la produzione e le imprese”.

2. Aumento dei costi di produzione

2. Aumento dei costi di produzione 3. Scarsità di materie prime e di componenti essenziali

3. Scarsità di materie prime e di componenti essenziali

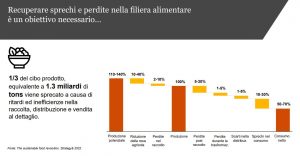

“Oggi i consumatori sono molto più sensibili agli obiettivi di riduzione degli sprechi alimentari” spiega Erika Andreetta, Partner PwC Italia. “Nel contesto economico attuale segnato da un alto tasso di inflazione, che vede l’innalzamento dei prezzi di acquisto, c’è una particolare attenzione a evitare ogni tipo di spreco. Anche le imprese del settore agroalimentare si stanno muovendo nella stessa direzione. Per evitare che circa 1/3 del cibo prodotto in tutto il mondo venga sprecato, le imprese si stanno muovendo per riorganizzare le intere filiere alimentari, efficientandole con l’obiettivo di ridurre e recuperare le perdite”.

“Oggi i consumatori sono molto più sensibili agli obiettivi di riduzione degli sprechi alimentari” spiega Erika Andreetta, Partner PwC Italia. “Nel contesto economico attuale segnato da un alto tasso di inflazione, che vede l’innalzamento dei prezzi di acquisto, c’è una particolare attenzione a evitare ogni tipo di spreco. Anche le imprese del settore agroalimentare si stanno muovendo nella stessa direzione. Per evitare che circa 1/3 del cibo prodotto in tutto il mondo venga sprecato, le imprese si stanno muovendo per riorganizzare le intere filiere alimentari, efficientandole con l’obiettivo di ridurre e recuperare le perdite”.

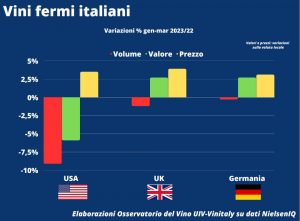

Per il segretario generale di Unione italiana vini (Uiv), Paolo Castelletti: “In questo periodo il comparto è doppiamente frustrato: da una parte la sempre maggiore difficoltà dei consumatori alle prese con la pressione inflazionistica, dall’altra l’impossibilità per le imprese di rientrare da un surplus di costi produttivi senza precedenti a partire da quelli del vetro, a +70% in 12 mesi. Le imprese italiane del vino sono convinte che serva un’analisi approfondita con proposte migliorative delle dinamiche di filiera prima ancora di soluzioni tampone che si ripropongono a ogni crisi”.

Per il segretario generale di Unione italiana vini (Uiv), Paolo Castelletti: “In questo periodo il comparto è doppiamente frustrato: da una parte la sempre maggiore difficoltà dei consumatori alle prese con la pressione inflazionistica, dall’altra l’impossibilità per le imprese di rientrare da un surplus di costi produttivi senza precedenti a partire da quelli del vetro, a +70% in 12 mesi. Le imprese italiane del vino sono convinte che serva un’analisi approfondita con proposte migliorative delle dinamiche di filiera prima ancora di soluzioni tampone che si ripropongono a ogni crisi”.

Tendenze sul comportamento dei consumatori nei sei maggiori mercati in Europa, Stati Uniti, Australia, Nuova Zelanda, Brasile, Turchia, Emirati Arabi Uniti

Tendenze sul comportamento dei consumatori nei sei maggiori mercati in Europa, Stati Uniti, Australia, Nuova Zelanda, Brasile, Turchia, Emirati Arabi Uniti