La forbice tra i prezzi e i volumi di vendita continua a espandersi e i consumatori europei riducono gli acquisti: le vendite a volume sono diminuite dell’1,3% nell’ultimo anno. Al contrario, la spesa è aumentata del 10,1%, raggiungendo i 636 miliardi di euro ma questa crescita è dovuta principalmente alla componente inflattiva. I dati emergono da un’analisi semestrale effettuata da Circana che coinvolge i sei principali mercati europei, Francia, Italia, Germania, Spagna, Regno Unito e Paesi Bassi.

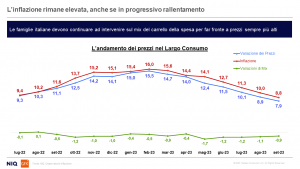

I consumatori europei restano ancora molto sensibili ai prezzi: si è registrato un moderato calo dell’inflazione, migliorando la propensione alla spesa di alcune fasce di consumatori, ma l’incertezza continua a rendere le famiglie estremamente sensibili ai rincari. Rispetto allo scorso anno, i prezzi sono aumentati in media dell’11,6%, causando un calo delle vendite pari all’1,3%. Negli ultimi sei mesi, i prezzi medi dei beni di Largo Consumo sono aumentati di un altro punto percentuale, passando dall’11,6% al 12,9%. Può sembrare un aumento di leggera entità, eppure ha colpito duramente i consumatori, soprattutto perché il rincaro si è concentrato sui generi alimentari di uso quotidiano. Di conseguenza, le vendite sono diminuite notevolmente, con un calo che è passato dall’1,3% al 2,4%.

Dallo studio emerge anche la carenza di innovazione in molte categorie di prodotto. Meno dell’1% dei nuovi prodotti sviluppati rappresenta innovazioni rivoluzionarie, novità disruptive a livello generale o di categoria. Nella stragrande maggioranza dei casi, si tratta di prodotti esistenti che sono stati rinnovati, riformulati o riconfezionati, oppure, come avviene sempre più di frequente, la confezione e il peso del prodotto vengono ridotti. Nel contempo l’industria di Marca sta perdendo terreno a vantaggio della Marca del Distributore: oggi la Private Label rappresenta il 39% di tutte le vendite di generi alimentari nei sei maggiori mercati europei e vale 246 miliardi di euro, con un’ulteriore crescita di valore pari al 2,2% nell’ultimo anno (fino a giugno 2023). Due anni fa, tale quota era pari al 35%.

La richiesta di prodotti in commercio che puntano sulla sostenibilità ha faticato a tenere il passo dalla metà del 2022. Nonostante i consumatori dal budget limitato desiderino acquistare prodotti green, gli stessi devono fare delle scelte. Per questo, la domanda è calata. Nel breve termine, la richiesta di prodotti più sostenibili sarà sostenuta dai distributori, soprattutto in virtù di normative quali l’Ecodesign for Sustainable Products Regulation (ESPR) della Commissione Europea, che obbligherà i retailer a indagare più approfonditamente sulla sostenibilità dei marchi commercializzati.

“Il settore dei beni di Largo Consumo è ancora molto lontano dal ritorno alla normalità pre pandemica” commenta Ananda Roy, Global SVP, Strategic Growth Insights di Circana. “La domanda non si è ancora totalmente ripresa e sempre più prodotti di uso quotidiano non vengono inseriti nel carrello della spesa dei consumatori, intenti a salvaguardare il portafoglio. I prodotti a Marchio del Distributore continuano a guadagnare quota di mercato a discapito dei prodotti di Marca e gli shopper, sopraffatti dall’inflazione, ricercano referenze in offerta e frequentano il canale discount. L’attuale scenario economico e politico e l’incertezza che sta caratterizzando tutti i mercati, fanno si che l’andamento della domanda di beni di Largo Consumo probabilmente si riprenderà nella seconda metà del 2024. I brand che vogliono continuare a essere acquistati dovranno dimostrare di prendere sul serio il tema della sostenibilità. La combinazione di sostenibilità e aumento delle vendite sottende un impegno genuino di tutti gli operatori del settore”.

Le cause principali delle perdite

Le cause principali delle perdite Per quanto riguarda le frodi esterne, i rispondenti indicano il wardrobing, lo scambio di etichette dei prodotti e i mancati pagamenti al self-checkout o self-scan come le modalità più comuni. La diffusione di sistemi alternativi di checkout è una tendenza consolidata all’interno del settore retail e Gdo. L’adozione di questi sistemi però, oltre a presentare dei vantaggi, espone le aziende al rischio di furti o errori in buona fede. Furti e frodi interne sono la seconda causa di natura criminale delle differenze inventariali. Le modalità maggiormente rilevate sono il furto della merce a opera di dipendenti, seguita dall’annullamento totale o parziale degli scontrini, il furto di denaro dalla cassa e il reso di merce fraudolento. I cassieri risultano essere i dipendenti più frequentemente coinvolti. Relativamente ai furti e frodi da fornitori, la maggior parte dei rispondenti affermano di aver subito furti o frodi da parte di fornitori di servizi logistici (83%), come corrieri e trasportatori, e due terzi degli intervistati ha registrato furti o frodi da parte di fornitori di altri servizi (66%), quali ad esempio società di sicurezza, pulizia e vigilanza.

Per quanto riguarda le frodi esterne, i rispondenti indicano il wardrobing, lo scambio di etichette dei prodotti e i mancati pagamenti al self-checkout o self-scan come le modalità più comuni. La diffusione di sistemi alternativi di checkout è una tendenza consolidata all’interno del settore retail e Gdo. L’adozione di questi sistemi però, oltre a presentare dei vantaggi, espone le aziende al rischio di furti o errori in buona fede. Furti e frodi interne sono la seconda causa di natura criminale delle differenze inventariali. Le modalità maggiormente rilevate sono il furto della merce a opera di dipendenti, seguita dall’annullamento totale o parziale degli scontrini, il furto di denaro dalla cassa e il reso di merce fraudolento. I cassieri risultano essere i dipendenti più frequentemente coinvolti. Relativamente ai furti e frodi da fornitori, la maggior parte dei rispondenti affermano di aver subito furti o frodi da parte di fornitori di servizi logistici (83%), come corrieri e trasportatori, e due terzi degli intervistati ha registrato furti o frodi da parte di fornitori di altri servizi (66%), quali ad esempio società di sicurezza, pulizia e vigilanza. Le misure di sicurezza

Le misure di sicurezza

Il cambiamento climatico rappresenta una delle maggiori preoccupazioni per i consumatori italiani: 8 italiani su 10 si dicono seriamente preoccupati per l’attuale situazione ambientale. Tuttavia, nonostante una maggiore consapevolezza della problematica ambientale, il 27% dei consumatori dichiara di non acquistare prodotti sostenibili a causa di informazioni poco chiare e confuse. Mancanza di informazione che in parte può spiegare quel 29% di consumatori che dichiara di non scegliere prodotti sostenibili per limitata disponibilità a scaffale (il prodotto c’è ma non si vede perché non ho le informazioni necessarie) e quel 41% che non li sceglie perché li percepisce troppo costosi (come si può attribuire un valore al prodotto se non si hanno informazioni chiare per valutarne il potenziale?). Questo significa che c’è ancora tanta strada da percorrere in termini di informazione del consumatore, che deve essere educato tramite iniziative di sensibilizzazione che gli permettano di comprendere il significato e l’impatto delle proprie scelte di sostenibilità.

Il cambiamento climatico rappresenta una delle maggiori preoccupazioni per i consumatori italiani: 8 italiani su 10 si dicono seriamente preoccupati per l’attuale situazione ambientale. Tuttavia, nonostante una maggiore consapevolezza della problematica ambientale, il 27% dei consumatori dichiara di non acquistare prodotti sostenibili a causa di informazioni poco chiare e confuse. Mancanza di informazione che in parte può spiegare quel 29% di consumatori che dichiara di non scegliere prodotti sostenibili per limitata disponibilità a scaffale (il prodotto c’è ma non si vede perché non ho le informazioni necessarie) e quel 41% che non li sceglie perché li percepisce troppo costosi (come si può attribuire un valore al prodotto se non si hanno informazioni chiare per valutarne il potenziale?). Questo significa che c’è ancora tanta strada da percorrere in termini di informazione del consumatore, che deve essere educato tramite iniziative di sensibilizzazione che gli permettano di comprendere il significato e l’impatto delle proprie scelte di sostenibilità. Per massimizzare il contributo dei Blue Food alla sicurezza alimentare globale però è necessaria una gestione sostenibile delle risorse ittiche. Il nuovo bilancio annuale di MSC rivela che oltre 15 milioni di tonnellate, ovvero il 19% di tutte le catture marine, provengono da 674 attività di pesca coinvolte nel programma MSC per la pesca sostenibile. Negli ultimi 3 anni, queste attività di pesca hanno implementato 437 miglioramenti concreti, di cui 166 a beneficio di specie a rischio, minacciate o protette, 117 a beneficio delle popolazioni ittiche e 80 beneficio di habitat ed ecosistemi. Sono invece oltre 20.800 i prodotti da pesca certificata sostenibile MSC disponibili ai consumatori di 66 Paesi del mondo.

Per massimizzare il contributo dei Blue Food alla sicurezza alimentare globale però è necessaria una gestione sostenibile delle risorse ittiche. Il nuovo bilancio annuale di MSC rivela che oltre 15 milioni di tonnellate, ovvero il 19% di tutte le catture marine, provengono da 674 attività di pesca coinvolte nel programma MSC per la pesca sostenibile. Negli ultimi 3 anni, queste attività di pesca hanno implementato 437 miglioramenti concreti, di cui 166 a beneficio di specie a rischio, minacciate o protette, 117 a beneficio delle popolazioni ittiche e 80 beneficio di habitat ed ecosistemi. Sono invece oltre 20.800 i prodotti da pesca certificata sostenibile MSC disponibili ai consumatori di 66 Paesi del mondo.