La spesa destinata ai prodotti non alimentari è ripartita: su base annua, è aumentata anche con incrementi a due cifre in gran parte dei comparti del non food e, complice anche un’elevata inflazione, ha superato il giro d’affari realizzato nel pre-pandemia. A rilevarlo è l’edizione 2023 dell’Osservatorio Non Food di GS1 Italy, che raccoglie, organizza e sistematizza le evoluzioni di 13 comparti non alimentari e ne mette a fuoco giro d’affari, consumi, canali di vendita, innovazioni tecnologiche e tendenze di mercato. Se il tasso di crescita resta inferiore a quello registrato nell’anno precedente (+12,0%), la tendenza positiva nel medio periodo (2018-2022) registra un aumento a valore pari a +6,0%. Si conferma quindi l’uscita dalla crisi dettata dalla pandemia, ma la ripresa rallenta a causa delle pesanti dinamiche inflattive, che impongono ai consumatori di far convivere la voglia di ritorno alla normalità dopo la pandemia con un potere d’acquisto ridotto dall’aumento generalizzato dei prezzi.

«La ripresa post-pandemica iniziata a fine 2021 è continuata anche nei 12 mesi successivi, consentendo a diversi comparti del non food italiano di tornare ai livelli di vendita che avevano nel pre-Covid» afferma Marco Cuppini, research and communication director di GS1 Italy. «Nonostante le tensioni macroeconomiche generate dal conflitto in Ucraina e l’elevata inflazione, nel 2022, e in particolare nella prima metà dell’anno, il valore della spesa delle famiglie è cresciuto e la maggior parte dei comparti stimati dall’Osservatorio Non Food ha aumentato il suo giro d’affari, anche con crescite a doppia cifra, com’è accaduto ai prodotti di automedicazione. Fanno eccezione alcuni settori, come casalinghi, giocattoli, elettronica di consumo ed edutainment, che hanno rallentato la loro crescita dopo i positivi risultati ottenuti nel 2021, rivelando l’ennesima strategia di razionalizzazione nella scelta dei prodotti da acquistare a fronte di una forte pressione inflazionistica sulla quasi totalità dei prodotti di consumo, alimentare e non, e sui servizi».

Oltre ad analizzare l’andamento dei diversi comparti merceologici, l’Osservatorio Non Food di GS1 Italy dedica un ampio approfondimento all’e-commerce e monitora l’evoluzione della rete distributiva e delle differenti tipologie di agglomerati commerciali. Sulla scelta del punto vendita dove fare gli acquisti non alimentari, un ruolo di crescente importanza, in risposta alla morsa del carovita, è giocato dal fattore convenienza, che ha spinto gli italiani ad approfittare di offerte e promozioni (in particolare in grandi superfici specializzate, grandi superfici alimentari ed e-commerce), e a cercare canali più “economici” (come i factory outlet, i discount o i mercatoni). Questa attenzione al risparmio ha comportato anche la monetizzazione dell’usato (in particolare tramite le piattaforme web), la riscoperta del fai da te e l’adesione ai diversi bonus e agevolazioni fiscali, come quelli destinati all’ambiente domestico.

I comparti del non food tra conferme e sorprese

Con oltre 22 miliardi di euro annui di sell-out, l’elettronica di consumo mantiene, per il terzo anno consecutivo, la leadership tra i 13 comparti analizzati dell’Osservatorio Non Food di GS1 Italy, pur avendo registrato un calo di -1,5% del fatturato a valori correnti rispetto al 2021. Trend analogo di contrazione del giro d’affari per i casalinghi (-4,0%), i giocattoli (-2,4%) e l’edutainment (-1,1%), che mostra un andamento negativo per la prima volta dal 2018. Vendite in robusta crescita, invece, per il secondo comparto a valore, quello di abbigliamento e calzature (+9,2%, per un totale di 21,8 miliardi di euro) che si sta avvicinando ai valori pre-Covid, così come sta accadendo agli articoli per lo sport (+4,5%). È andata meglio al tessile che ha aumentato il sell-out di +7,3%, riuscendo a superare i livelli pre-pandemici. Il 2022 ha confermato la ripresa della cancelleria (+6,0%) e registrato il boom dei prodotti di automedicazione, leader per tasso di crescita del giro d’affari (+11,5%). La maggior attenzione ai consumi legati alla salute e al benessere ha trainato anche la ripresa della spesa nei comparti profumeria (+6,5%) e ottica (+5,6%), che ha beneficiato anche del bonus vista. L’effetto dei bonus statali si è fatto sentire anche in altri comparti. A partire da mobili e arredamento, terzo settore per entità del giro d’affari generato, che ha chiuso il 2022 con vendite in crescita di +4,6%, arrivando a superare i livelli di fatturato del 2019. Gli incentivi dedicati agli ambienti domestici hanno sostenuto pure la crescita del bricolage (+6,6%), trainato anche dalla maggior propensione dei consumatori al fai-da-te, scelto in un’ottica di risparmio e personalizzazione. Nel 2022 le quote di mercato dei 13 comparti analizzati dall’Osservatorio Non Food di GS1 Italy risultano per la maggior parte confermate, con scostamenti annui non superiori allo 0,5%. I due principali settori per giro d’affari sono gli unici ad aver visto variazioni più consistenti della loro quota di mercato: -1,2 p.ti % per l’elettronica di consumo e +0,9 p.ti % per abbigliamento e calzature.

I canali di vendita tra radicamento sul territorio, servizi e innovazione

Nel 2022, con la completa riapertura dei punti vendita fisici, lo scenario del commercio Non Food è nuovamente cambiato. I retailer hanno ricominciato a investire sia in nuove aperture sia in restyling dei negozi esistenti (ma anche nella razionalizzazione della rete vendita), mentre i clienti hanno ripreso a frequentare i negozi fisici e hanno rallentato la corsa all’e-commerce, che aveva caratterizzato gli ultimi tre anni. Anche la geografia distributiva si ridisegna: il numero dei punti vendita del commercio urbano centrale (il principale, con il 43,7% del totale) e dei centri commerciali (al secondo posto con il 38,9% di quota) è rimasto stabile mentre è aumentato il numero delle attività presenti nelle aree periferiche (+4,6%) e delle agglomerazioni commerciali all’aperto, in particolare dei factory outlet (+10,4%).

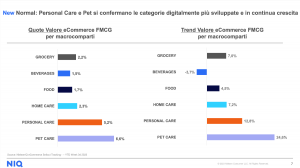

L’Osservatorio Non Food di GS1 Italy ha analizzato poi l’evoluzione della rete commerciale nei 13 comparti merceologici rilevati. Ne è emerso che le grandi superfici specializzate (GSS), con i loro 27.711 negozi, mantengono la leadership totale, nonostante il calo della numerica dei punti vendita dettato dalla razionalizzazione della rete (-1,1% rispetto al 2021). Apprezzati per l’ampiezza e la profondità dell’offerta, ma anche per i servizi di consulenza pre-vendita e il radicamento sul territorio, convogliano oltre il 50% delle vendite di elettrodomestici bruni, articoli sportivi, abbigliamento e calzature e sono leader anche in elettronica di consumo e tessile casa. Le grandi superfici alimentari hanno chiuso il 2022 con una leggera crescita numerica (+0,6%), per un totale di oltre 21 mila punti vendita tra ipermercati, supermercati, superstore, superette e discount. Nell’universo del non food hanno un ruolo sempre più risicato, salvo nei periodi dell’anno caratterizzati dalle promozioni (come il back to school e il Natale) e per comparti come la cancelleria, i giocattoli e il tessile, dove hanno una quota superiore al 10% ma tendenzialmente in calo o stabile. Le grandi superfici non specializzate (come cash & carry, grandi magazzini e mercatoni) hanno registrato un aumento del numero di punti vendita e restano importanti soprattutto per profumeria, abbigliamento e calzature, tessile; in quest’ultimo comparto i grandi magazzini hanno colto il primo risultato positivo dal 2016. I negozi specializzati restano leader in molti comparti, soprattutto in virtù del know-how, della personalizzazione e del servizio che assicurano. La quota di mercato più alta si rileva nei casalinghi (91,0% a valore), mentre in ottica, cancelleria e bricolage supera il 60% a valore. Anche nella profumeria i negozi specializzati, in catena o indipendenti, hanno visto ripartire le vendite (+18,3%) avviandosi così a recuperare la leadership persa durante la pandemia. Infine, l’e-commerce: nel 2022, per la prima volta dalla sua nascita, ha dovuto affrontare l’inflazione e ha registrato un generale rallentamento dei trend di crescita: in alcuni comparti ha visto diminuire il giro d’affari (edutainment, articoli per lo sport ed elettrodomestici bruni) e in altri ha ridotto la quota di mercato (abbigliamento e calzature, fotografia ed elettrodomestici bianchi). Edutainment (55,6% di incidenza a valore, ma 83,9% nei videogiochi) ed elettronica di consumo (28,1%, ma 48,7% in multimedia storage) sono i comparti dove le vendite online hanno un ruolo maggiore, mentre quello dei prodotti di automedicazione è quello con la maggior crescita annua del giro d’affari (+25,6%).

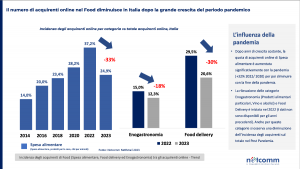

“Durante la pandemia da Covid-19 l’intera filiera agroalimentare ha visto un notevole sviluppo grazie all’introduzione di tecnologie che supportano un potenziamento della stessa e l’integrazione dei suoi diversi attori. La quota di acquirenti di spesa alimentare in Italia ha visto infatti un aumento del 32% nel periodo 2020-2022. L’avvio del trend positivo, anche se in calo rispetto ai numeri ottenuti durante la pandemia, è una conseguenza dell’efficientamento della filiera verso tutti i canali distributivi (GDO, gastronomia e Horeca) e dell’introduzione di tecnologie abilitanti come l’AI e gli strumenti legati alla blockchain, particolarmente efficaci nel processo di tracciabilità dei prodotti. Oggi il settore del Food Delivery rientra tra le categorie che più hanno incrementato la quota di vendite online nel biennio 2022-2023 proprio grazie all’aumento dell’offerta e al progressivo miglioramento di servizi di consegna, con particolare attenzione alla velocità, alla capillarità, al contenimento dei costi e alla fornitura di servizi a valore aggiunto”, ha commentato Roberto Liscia, Presidente di Netcomm.

“Durante la pandemia da Covid-19 l’intera filiera agroalimentare ha visto un notevole sviluppo grazie all’introduzione di tecnologie che supportano un potenziamento della stessa e l’integrazione dei suoi diversi attori. La quota di acquirenti di spesa alimentare in Italia ha visto infatti un aumento del 32% nel periodo 2020-2022. L’avvio del trend positivo, anche se in calo rispetto ai numeri ottenuti durante la pandemia, è una conseguenza dell’efficientamento della filiera verso tutti i canali distributivi (GDO, gastronomia e Horeca) e dell’introduzione di tecnologie abilitanti come l’AI e gli strumenti legati alla blockchain, particolarmente efficaci nel processo di tracciabilità dei prodotti. Oggi il settore del Food Delivery rientra tra le categorie che più hanno incrementato la quota di vendite online nel biennio 2022-2023 proprio grazie all’aumento dell’offerta e al progressivo miglioramento di servizi di consegna, con particolare attenzione alla velocità, alla capillarità, al contenimento dei costi e alla fornitura di servizi a valore aggiunto”, ha commentato Roberto Liscia, Presidente di Netcomm.

Un commercio senza frizioni incontra un engagement più fluido

Un commercio senza frizioni incontra un engagement più fluido

La consegna

La consegna “Made in” e Tax-Free per conquistare i clienti esteri

“Made in” e Tax-Free per conquistare i clienti esteri