L’effetto congiunto dell’inflazione e dell’aumento del costo della vita ha costretto gli italiani a riconfigurare la shopping strategy ma in modo differenziato in funzione delle tipologie di prodotti e della capacità di spesa. A testimoniarlo è la nuova edizione dell’Osservatorio Immagino di GS1 Italy, il report semestrale che analizza l’andamento delle vendite di quasi 133 mila prodotti di largo consumo, tra food & beverage, petcare, cura casa e cura persona.

«La storica e radicata difesa della qualità del cibo messa in atto dagli italiani ha faticato a reggere l’urto dei fenomeni così impattanti che hanno caratterizzato gli ultimi 12 mesi» spiega Marco Cuppini, research and communication director di GS1 Italy. «Sono aumentati i prezzi e si è cominciato a vedere in modo netto come siano diminuiti i volumi, anche se in maniera diversa fra fasce di prezzo, con quella più bassa che ha mostrato la maggior sofferenza».

L’Osservatorio Immagino ha approfondito il tema della convenienza in un ampio e dettagliato dossier e ha anche verificato l’impatto di questo comportamento all’interno dei suoi 12 panieri di consumo. Scoprendo, così, che non tutti i prodotti hanno subìto dei tagli nelle quantità acquistate. «Tra i principali panieri analizzati dall’Osservatorio Immagino i claim relativi al basso tenore di zuccheri, alla ricchezza in proteine e all’assenza di lattosio hanno aumentato le vendite anche in volume e non solo a valore. Evidentemente le caratteristiche di questi prodotti sono talmente importanti per i consumatori da non modificarne i comportamenti di acquisto». L’Osservatorio Immagino ha individuato e misurato altri claim e certificazioni che sono andati controcorrente nel 2022, riuscendo a crescere a volume, e li ha raccontati nelle sue 96 pagine, che offrono un quadro unico per completezza e dettaglio del largo consumo in Italia.

I contenuti della tredicesima edizione dell’Osservatorio Immagino

Questa edizione dell’Osservatorio Immagino ha monitorato l’evoluzione della composizione e delle vendite, in valore e volume, di 12 panieri, tra food e non food, che rappresentano altrettanti fenomeni e tendenze di consumo.

Nel food:

Italianità: 25.409 prodotti, 8 tra claim, icone e indicazioni geografiche europee, per 10,4 miliardi di euro di sell-out. Trend annuo: +6,1% a valore, -5,0% a volume.

Free from: 13.951 prodotti, 16 claim riferiti alla minore presenza o all’assoluta assenza di un nutriente, 7,5 miliardi di euro di sell-out. Trend annuo: +6,0% a valore, -5,2% a volume.

Rich-in: 10.091 prodotti, 12 claim riferiti alla presenza in assoluto o in forma maggiore di un composto nutrizionale, 4,4 miliardi di euro di sell-out. Trend annuo: +7,8% a valore, -3,6% a volume.

Intolleranze: 10.736 prodotti, 6 tra claim e certificazioni, 4,6 miliardi di euro di sell-out. Trend annuo: +6,0% a valore, -3,3% a volume.

Lifestyle: 12.892 prodotti, 6 tra claim e certificazioni, 3,8 miliardi di euro di sell-out. Trend annuo: +3,3% a valore, -7,9% a volume.

Loghi e certificazioni: bollini, indicazioni e claim che forniscono garanzie precise, come la bandiera del paese d’origine (19.146 prodotti), il logo EU Organic (8.293) o le certificazioni in materia di Corporate Social Responsibility, come Fairtrade, Friend of the sea, FSC e Sustainable cleaning (quasi 12 mila).

Ingredienti benefici: 13.145 prodotti, 36 ingredienti benefici suddivisi in sette famiglie, 4,1 miliardi di euro di sell-out. Trend annuo: +7,8% a valore, -4,7% a volume.

Metodo di lavorazione: 3.756 prodotti, 9 tecniche produttive, 1,2 miliardi di euro di sell-out. Trend annuo: +7,5% a valore, -5,2% a volume.

Texture dei prodotti: 7.213 prodotti, 11 claim o caratteristiche relativi alla loro consistenza, 3,4 miliardi di euro di sell-out. Trend annuo: +6,1% a valore, -7,7% a volume.

Petcare: 4.715 prodotti, 32 tra claim e certificazioni, 1,0 miliardo di euro di sell-out. Trend annuo: +10,9% a valore, -3,5% a volume.

Nel non food:

Cura casa green: 1.842 prodotti, 7 claim relativi alla loro sostenibilità ambientale, 552 milioni di euro di sell-out. Trend annuo: +19,3% a valore, -2,2% a volume.

Cura persona: i numeri del mondo health&beauty dai 6.798 prodotti che richiamano in etichetta tre benefici funzionali (più di 1 miliardo di euro di sell-out, +5,7% a valore e -4,2% a volume rispetto al 2021) alle 22.344 referenze che presentano on pack i 34 claim più significativi del free from, del rich-in e della naturalità nel mondo dei prodotti per la cura personale.

A completare la fotografia dei consumi, l’Osservatorio Immagino propone i due consueti approfondimenti sulla sostenibilità comunicata in etichetta:

Barometro Sostenibilità: 36.067 prodotti, 35 tra claim e certificazioni relative a quattro aree (management sostenibile delle risorse, agricoltura e allevamento sostenibili, responsabilità sociale, rispetto degli animali), 15,5 miliardi di euro di sell-out. Trend annuo: +8,6% a valore, -4,3% a volume.

Packaging green: la mappatura delle informazioni sulla riciclabilità dei packaging presenti sulle etichette dei 132.829 prodotti monitorati.

Per scaricare gratuitamente la tredicesima edizione dell’Osservatorio Immagino: osservatorioimmagino.it

Analizzati i risultati negativi del primo semestre, Andrea Battagliola, Presidente del Gruppo IV Gamma di Unione Italiana Food si concentra sulle possibili soluzioni: “La crisi dei consumi legata all’inflazione aggrava la situazione di aziende che da tempo affrontano criticità strutturali che ne erodono costantemente i margini operativi, mettendo a rischio un settore che dà lavoro a circa 30.000 addetti in tutto il Paese e che, oltretutto, è strategico per la diffusione di sane abitudini alimentari tra i consumatori”.

Analizzati i risultati negativi del primo semestre, Andrea Battagliola, Presidente del Gruppo IV Gamma di Unione Italiana Food si concentra sulle possibili soluzioni: “La crisi dei consumi legata all’inflazione aggrava la situazione di aziende che da tempo affrontano criticità strutturali che ne erodono costantemente i margini operativi, mettendo a rischio un settore che dà lavoro a circa 30.000 addetti in tutto il Paese e che, oltretutto, è strategico per la diffusione di sane abitudini alimentari tra i consumatori”.

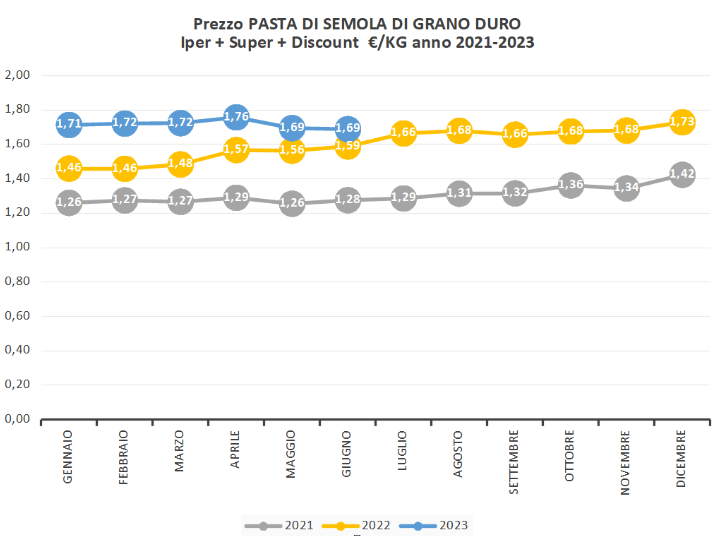

Tra le diverse tipologie di pasta, gli spaghetti n° 5 Barilla da 500 grammi oggi costano in media 0,97 euro a confezione, mentre un anno fa il prezzo era di 0,84 euro e a giugno 2021 addirittura di 0,66 euro. Gli spaghetti Barilla sono quindi aumentati del 15% in un anno e quasi del 50% in due anni (+47% rispetto a giugno 2021). Risultati simili anche per gli spaghetti De Cecco N°12 da 500 grammi, che hanno subito un aumento del 17% in un anno e del 26% in due anni.

Tra le diverse tipologie di pasta, gli spaghetti n° 5 Barilla da 500 grammi oggi costano in media 0,97 euro a confezione, mentre un anno fa il prezzo era di 0,84 euro e a giugno 2021 addirittura di 0,66 euro. Gli spaghetti Barilla sono quindi aumentati del 15% in un anno e quasi del 50% in due anni (+47% rispetto a giugno 2021). Risultati simili anche per gli spaghetti De Cecco N°12 da 500 grammi, che hanno subito un aumento del 17% in un anno e del 26% in due anni.

“Se il carovita costringe i consumatori a prestare maggiore attenzione alle spese e a rinunciare a quelle ritenute superflue, per i brand la grande sfida è quella di riuscire a valorizzarsi al meglio ai loro occhi per guadagnarsi un posto tra gli acquisti irrinunciabili” commenta Eliza Frascaro, Head of Research Southern Europe & MEA di Toluna. “Essenziale è allora in questo contesto anche il peso dei valori veicolati dall’azienda: il consumatore odierno, nonostante le difficoltà economico-finanziarie, ha a cuore l’impatto delle proprie decisioni e auspica che al momento dell’acquisto corrisponda una sensazione di orgoglio”.

“Se il carovita costringe i consumatori a prestare maggiore attenzione alle spese e a rinunciare a quelle ritenute superflue, per i brand la grande sfida è quella di riuscire a valorizzarsi al meglio ai loro occhi per guadagnarsi un posto tra gli acquisti irrinunciabili” commenta Eliza Frascaro, Head of Research Southern Europe & MEA di Toluna. “Essenziale è allora in questo contesto anche il peso dei valori veicolati dall’azienda: il consumatore odierno, nonostante le difficoltà economico-finanziarie, ha a cuore l’impatto delle proprie decisioni e auspica che al momento dell’acquisto corrisponda una sensazione di orgoglio”.

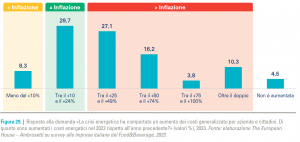

Diverse le sfide che alla luce del quadro delineato si profilano per le aziende di prodotto considerato che anche le nuove preferenze di consumo hanno un riflesso: gli italiani preferiscono benefit diretti come sconti più alti, promozioni e iniziative di cross selling come pacchetti di prodotti correlati. Oltre il 50% degli intervistati ha dichiarato che tra i diversi strumenti proposti dalle aziende le promozioni e gli sconti rimangono i preferiti, seguiti da offerte di prodotti più economici, private label e programmi fedeltà. “In un periodo storico segnato da incertezza, i consumatori italiani si rivelano dei cauti ottimisti nel modellare le proprie abitudini di consumo” – commenta Francesco Fiorese, Partner e Managing Director di Simon-Kucher Italia. “Adattandosi alle mutevoli circostanze con resilienza e con un atteggiamento capace di reagire positivamente alle avversità, i consumatori mostrano una grande maturità, lanciando determinanti segnali positivi anche per la produzione e le imprese”.

Diverse le sfide che alla luce del quadro delineato si profilano per le aziende di prodotto considerato che anche le nuove preferenze di consumo hanno un riflesso: gli italiani preferiscono benefit diretti come sconti più alti, promozioni e iniziative di cross selling come pacchetti di prodotti correlati. Oltre il 50% degli intervistati ha dichiarato che tra i diversi strumenti proposti dalle aziende le promozioni e gli sconti rimangono i preferiti, seguiti da offerte di prodotti più economici, private label e programmi fedeltà. “In un periodo storico segnato da incertezza, i consumatori italiani si rivelano dei cauti ottimisti nel modellare le proprie abitudini di consumo” – commenta Francesco Fiorese, Partner e Managing Director di Simon-Kucher Italia. “Adattandosi alle mutevoli circostanze con resilienza e con un atteggiamento capace di reagire positivamente alle avversità, i consumatori mostrano una grande maturità, lanciando determinanti segnali positivi anche per la produzione e le imprese”.

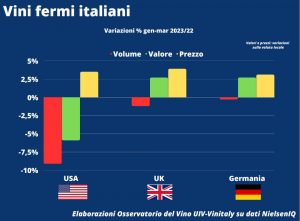

Per il segretario generale di Unione italiana vini (Uiv), Paolo Castelletti: “In questo periodo il comparto è doppiamente frustrato: da una parte la sempre maggiore difficoltà dei consumatori alle prese con la pressione inflazionistica, dall’altra l’impossibilità per le imprese di rientrare da un surplus di costi produttivi senza precedenti a partire da quelli del vetro, a +70% in 12 mesi. Le imprese italiane del vino sono convinte che serva un’analisi approfondita con proposte migliorative delle dinamiche di filiera prima ancora di soluzioni tampone che si ripropongono a ogni crisi”.

Per il segretario generale di Unione italiana vini (Uiv), Paolo Castelletti: “In questo periodo il comparto è doppiamente frustrato: da una parte la sempre maggiore difficoltà dei consumatori alle prese con la pressione inflazionistica, dall’altra l’impossibilità per le imprese di rientrare da un surplus di costi produttivi senza precedenti a partire da quelli del vetro, a +70% in 12 mesi. Le imprese italiane del vino sono convinte che serva un’analisi approfondita con proposte migliorative delle dinamiche di filiera prima ancora di soluzioni tampone che si ripropongono a ogni crisi”.

A diminuire del 10% sono stati anche gli acquisti di ortaggi con riduzioni del 12% in quantità per le insalate e del 22% per i fagiolini. Il brusco calo ha fatto scendere il consumo individuale sotto la soglia minima di 400 grammi di frutta e verdure fresche per persona, da mangiare in più volte al giorno, raccomandato dal Consiglio dell’Organizzazione Mondiale della Sanità (Oms) per una dieta sana.

A diminuire del 10% sono stati anche gli acquisti di ortaggi con riduzioni del 12% in quantità per le insalate e del 22% per i fagiolini. Il brusco calo ha fatto scendere il consumo individuale sotto la soglia minima di 400 grammi di frutta e verdure fresche per persona, da mangiare in più volte al giorno, raccomandato dal Consiglio dell’Organizzazione Mondiale della Sanità (Oms) per una dieta sana.