La mozzarella di bufala campana è il formaggio Dop che ha fatto registrare la crescita di produzione più alta tra il 2016 e il 2022, mettendo a segno un aumento del 26%, a fronte di una crescita media del 10% della produzione certificata dei formaggi Dop. Nove italiani su dieci hanno consumato mozzarella di bufala nell’ultimo anno, il 25% almeno una volta a settimana e il 20% è pronto a farlo anche a colazione.

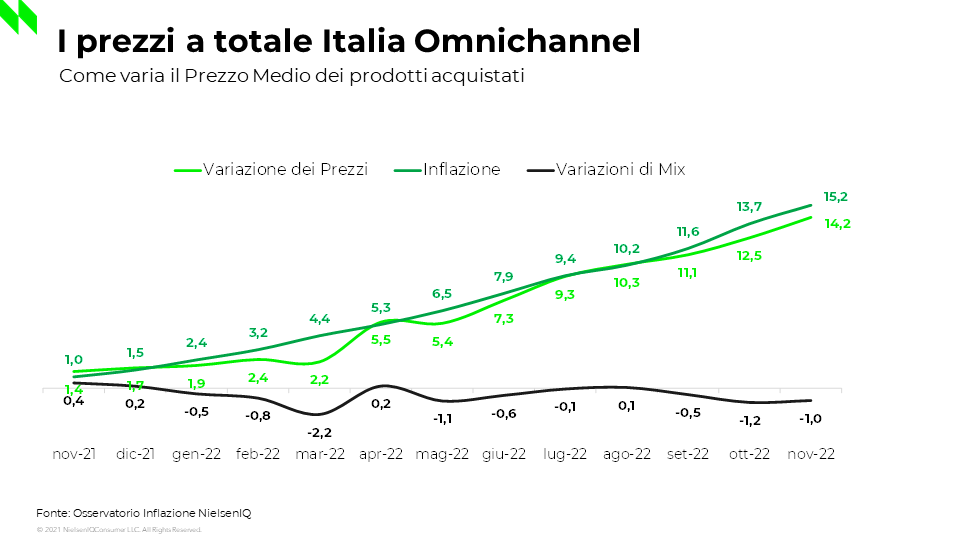

A volare nel 2022 è anche l’export, con un aumento a volume del 9% sul 2021 tra i principali produttori di bufala campana. Il fatturato alla produzione della filiera ha raggiunto i 530 milioni di euro ma lo sviluppo del comparto è messo a rischio da tre fattori esplosi nel 2022: aumento dell’inflazione (+17% per formaggi e latticini), incremento dei costi di produzione e perdita del potere di acquisto del consumatore, che hanno già portato a un impoverimento della filiera. Anche per il 2023 in cima alle preoccupazioni del comparto c’è proprio il calo della redditività.

I dati vengono messi a fuoco dal primo osservatorio economico sulla filiera della mozzarella di bufala campana Dop, realizzato in partnership con UniCredit e Nomisma, presentato ieri a Milano nella Tree House di UniCredit.

Nel 2022 sono stati prodotti 55 milioni e 814 mila chili di mozzarella Dop, con una crescita del 3,8% sull’anno precedente. Aumenta anche la quantità di latte idoneo alla Dop, passando da 295.434 tonnellate del 2021 a 305.829 del 2022. Inoltre negli ultimi dieci anni, dal 2012 al 2022, si è ampliato pure il patrimonio di bufale da latte allevate nell’area Dop, passando da 321.433 a 374.297 capi.

Nel 2022 sono stati prodotti 55 milioni e 814 mila chili di mozzarella Dop, con una crescita del 3,8% sull’anno precedente. Aumenta anche la quantità di latte idoneo alla Dop, passando da 295.434 tonnellate del 2021 a 305.829 del 2022. Inoltre negli ultimi dieci anni, dal 2012 al 2022, si è ampliato pure il patrimonio di bufale da latte allevate nell’area Dop, passando da 321.433 a 374.297 capi.

È il Nord Ovest dell’Italia il territorio dove si acquista più mozzarella Dop (il 34,9%), mentre all’estero la Francia si conferma il primo Paese tra i mozzarella-lovers, assorbendo da sola il 33% dell’export. Tra i mercati più promettenti per i prossimi anni spicca, a detta dei produttori, il continente asiatico con Emirati Arabi, Giappone, Cina e Corea del Sud nella top ten degli scenari futuri.

Nomisma ha tracciato anche l’identikit del consumatore della bufala campana Dop: è maschio, appartiene alle generazioni X (41-55 anni) e millennials (26-40 anni), è un imprenditore con figli con titolo di studio e reddito alti, abita in Centro Italia e conosce il valore aggiunto del marchio Dop.

“Come emerso dalla survey sul consumatore, in uno scenario economico incerto, le famiglie italiane sono pronte a rendere più leggero il carrello della spesa, ma la mozzarella di bufala campana Dop figura in fondo alla lista dei cibi eventualmente da tagliare e lo farebbe solamente il 10% dei consumatori”, ha sottolineato Denis Pantini, responsabile Agroalimentare di Nomisma, che ha illustrato i dati.

“In questi primi mesi, con il Governo Meloni – ha dichiarato il ministro Francesco Lollobrigida – abbiamo lavorato per rendere centrale la nostra battaglia contro l’italian sounding. Dobbiamo difenderci da chi tenta di vendere prodotti che nulla c’entrano con il nostro sistema di produzione e di trasformazione. Il nostro impegno per proteggere la qualità delle produzioni italiane è massimo, perché abbiamo un patrimonio unico e non delocalizzabile. In questo senso, è anche attraverso il monitoraggio delle filiere che possiamo garantire alle persone di trovare del buon cibo. In legge di bilancio, poi, abbiamo inserito misure che favoriscono l’innovazione, fattore necessario anche per contrastare quelle patologie che aggrediscono la zootecnia e l’agroalimentare in tutte le sue filiere”.

“In questi primi mesi, con il Governo Meloni – ha dichiarato il ministro Francesco Lollobrigida – abbiamo lavorato per rendere centrale la nostra battaglia contro l’italian sounding. Dobbiamo difenderci da chi tenta di vendere prodotti che nulla c’entrano con il nostro sistema di produzione e di trasformazione. Il nostro impegno per proteggere la qualità delle produzioni italiane è massimo, perché abbiamo un patrimonio unico e non delocalizzabile. In questo senso, è anche attraverso il monitoraggio delle filiere che possiamo garantire alle persone di trovare del buon cibo. In legge di bilancio, poi, abbiamo inserito misure che favoriscono l’innovazione, fattore necessario anche per contrastare quelle patologie che aggrediscono la zootecnia e l’agroalimentare in tutte le sue filiere”.

“I numeri della mozzarella Dop, seppure incoraggianti, vanno letti in una congiuntura davvero complessa, che ci preoccupa anche in questo 2023”, ha sottolineato il presidente del Consorzio di Tutela, Domenico Raimondo. “Siamo convinti che le eccellenze agroalimentari del Paese vadano interpretate e analizzate come motore economico. Per diffondere una sempre maggiore consapevolezza di questo ruolo chiave, abbiamo dato vita all’Osservatorio, che è improntato alla valorizzazione del Made in Italy di qualità. La circostanza che questo progetto parta dal Sud è per tutti noi senza dubbio un valore aggiunto”.

“Le imprese del comparto mostrano una buona tenuta nonostante il periodo complesso come quello attuale, ma per rafforzarne la competitività è importante pensare a nuovi modelli imprenditoriali costruiti su strategie di medio e lungo periodo come il sostegno alla filiera, la diversificazione dei canali di vendita e delle fonti finanziamento – ha infine aggiunto Annalisa Areni, Head of Client Strategies di UniCredit Italia. Le aziende della filiera hanno all’orizzonte importanti opportunità legate sia al PNRR, che è una occasione da cogliere per favorire una vera transizione sostenibile del sistema produttivo, sia al nuovo Piano Stretegico della PAC 2023-2027. Anche per questo come UniCredit abbiamo aderito con convinzione all’invito del Consorzio di Tutela a collaborare per la creazione di un osservatorio nazionale che possa far emergere il potenziale di crescita di questa filiera che rappresenta la prima Dop del Mezzogiorno, una vera e propria eccellenza sempre più apprezzata anche all’estero”.

3. La tendenza principale non sarà solo shopping

3. La tendenza principale non sarà solo shopping 6. Uno scenario adattato alle esigenze della Gen-Z

6. Uno scenario adattato alle esigenze della Gen-Z