Per quasi 8 italiani su dieci quello attuale non è un buon momento per fare acquisti: a rivelarlo sono i dati rilevati dall’Osservatorio Mensile Findomestic (Gruppo Bnp Paribas) di aprile. L’inflazione, la principale preoccupazione degli italiani (per quasi 6 su 10), unita al calo del potere d’acquisto (al secondo posto tra le preoccupazioni più avvertite), continua a frenare la propensione all’acquisto a 3 mesi.

Per l’indagine di Findomestic però, solamente il 9% degli italiani – quelli con maggiori problematiche economiche – rinunciano a progettare acquisti importanti. Il 68%, invece, ha progetti ma li rimanda a tempi migliori: il 30% perché dichiara di non avere risorse sufficienti ma la maggior parte solo perché influenzata dall’incertezza del momento. C’è, infine, un 23% del campione che dichiara di avere progetti e di realizzarli serenamente. “Chi continua a desiderare di acquistare beni importanti e non ha smesso di progettare potrebbe tornare a spendere a patto che l’acquisto garantisca vantaggi concreti, soprattutto in termini di risparmio a medio-lungo termine (34%) oppure, più semplicemente, che rappresenti un miglioramento, una semplificazione della propria vita (28%)” spiega Claudio Bardazzi, Responsabile Osservatorio Findomestic.

I prodotti che hanno cambiato la vita quotidiana

I prodotti che hanno cambiato la vita quotidiana

Secondo la rilevazione Findomestic, ad ottenere livelli di soddisfazione superiori al 50% sono l’asciugatrice, le auto di nuova generazione, i pannelli solari, ma soprattutto l’aspirapolvere elettrico e la friggitrice ad aria, articolo quest’ultimo che sta conoscendo un autentico boom. Ci sono però anche prodotti di ultima generazione che non migliorano la vita e che non soddisfano pienamente chi li acquista. E quando questo accade in tempi di incertezza, il consumatore tenderà a rinviare l’acquisto successivo il più a lungo possibile.

“La maggioranza dei nostri intervistati (il 60%) si dice curiosa, aperta e interessata nei confronti della tecnologia, anche quella più spinta (AI, robot, visori, auto a guida autonoma e sempre più connesse, ecc.), ma quando si tratta di dire se vale la pena spendere di più per gli ultimi ritrovati della tecnologia quella maggioranza diventa minoranza, anche se risicata. Il 53%, spesso perché deluso dall’acquisto di una tecnologia che si è rivelata inutile, si dice contrario a spendere di più per prodotti con tecnologie innovative semplicemente perché non crede nel ritorno dell’investimento” conclude Bardazzi.

I record negativi

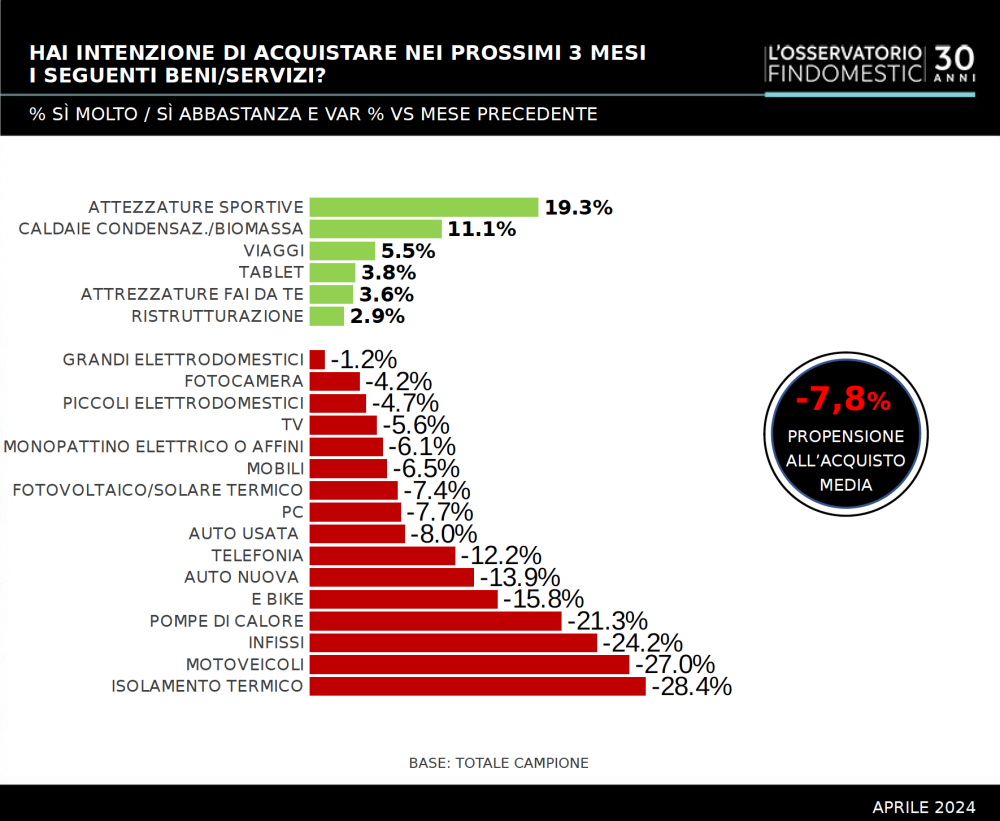

La propensione all’acquisto degli italiani per i prossimi tre mesi ha perso il 7,8% negli ultimi 30 giorni attestandosi al livello più basso da aprile 2023. A trascinare in negativo l’indice monitorato dall’Osservatorio Findomestic sono in particolare i prodotti per l’isolamento termico (-28,4%), i motoveicoli (-27%), gli infissi e i serramenti (-24,2%) e le pompe di calore (-21,3%). Flessioni marcate anche nel settore della mobilità alternativa: le e-bike perdono il 15,8%, i monopattini il 6,1%. Non va meglio per il segmento delle auto nuove (-13,9%) e delle auto usate (-8%). Tranne i tablet (+3,8%), gli altri segmenti della tecnologia sono tutti in negativo: telefonia (-12%), pc (-7,7%), tv (-5,6%) e fotocamere (-4,2%). Si allineano al trend negativo anche i mobili (-6,5%) e gli elettrodomestici (grandi -1,2% e piccoli -4,2%). Beneficiano dell’arrivo della primavera invece, le ristrutturazioni domestiche (+2,9%), il fai-da-te (+3,6%), i viaggi (+5,5%) e soprattutto il segmento delle attrezzature e abbigliamento sportivi (+19,3%). In positivo anche la propensione all’acquisto di caldaie a condensazione e biomassa: +11,1%.

“Con un aumento del valore dei brand dell’11%, la classifica mostra come le marche possano creare valore aggiuntivo comprendendo i need dei consumatori e rispondendo ai loro bisogni. Inoltre, i brand più forti sono quelli che perdono meno valore in periodi di crisi e crescono maggiormente quando le condizioni migliorano” afferma Federico Capeci, Managing Director, C&S Europe HiPo Markets, Insights Division at Kantar, aggiungendo come i brand possano creare valore e guidare una crescita sostenibile rafforzando le connessioni emotive con i consumatori.

“Con un aumento del valore dei brand dell’11%, la classifica mostra come le marche possano creare valore aggiuntivo comprendendo i need dei consumatori e rispondendo ai loro bisogni. Inoltre, i brand più forti sono quelli che perdono meno valore in periodi di crisi e crescono maggiormente quando le condizioni migliorano” afferma Federico Capeci, Managing Director, C&S Europe HiPo Markets, Insights Division at Kantar, aggiungendo come i brand possano creare valore e guidare una crescita sostenibile rafforzando le connessioni emotive con i consumatori.

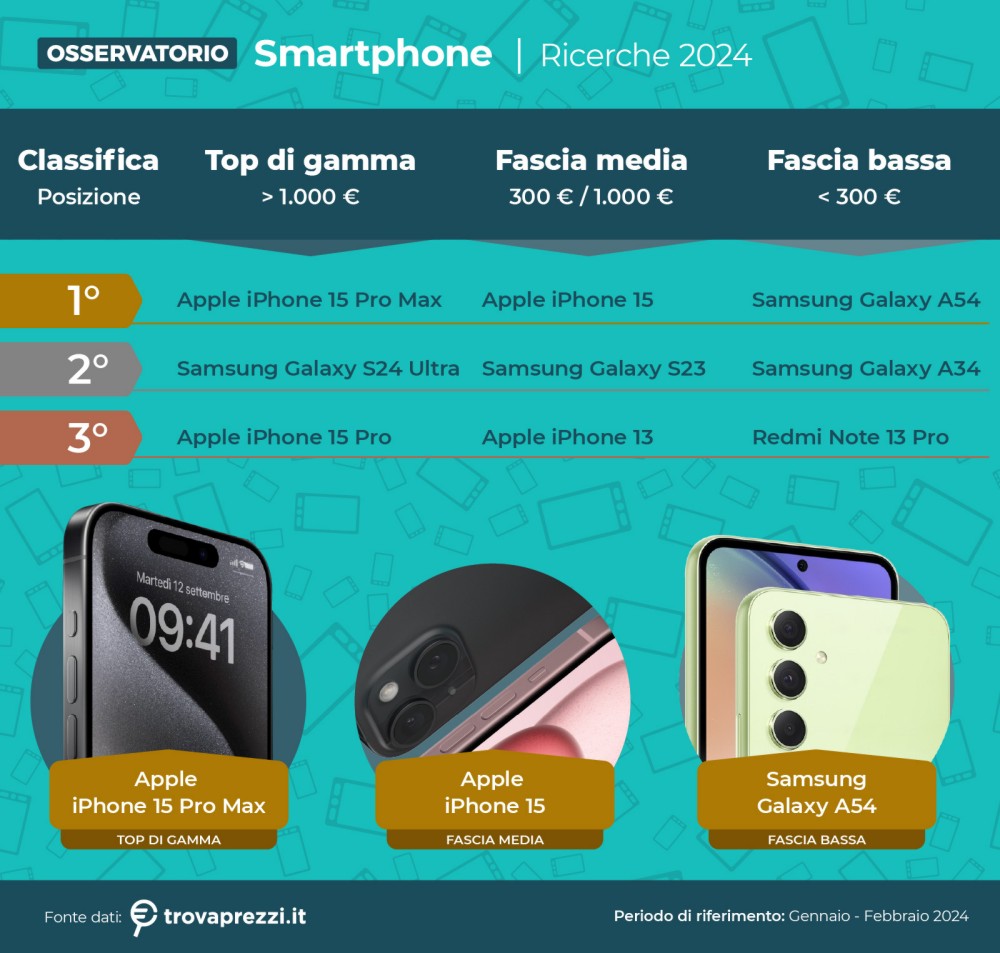

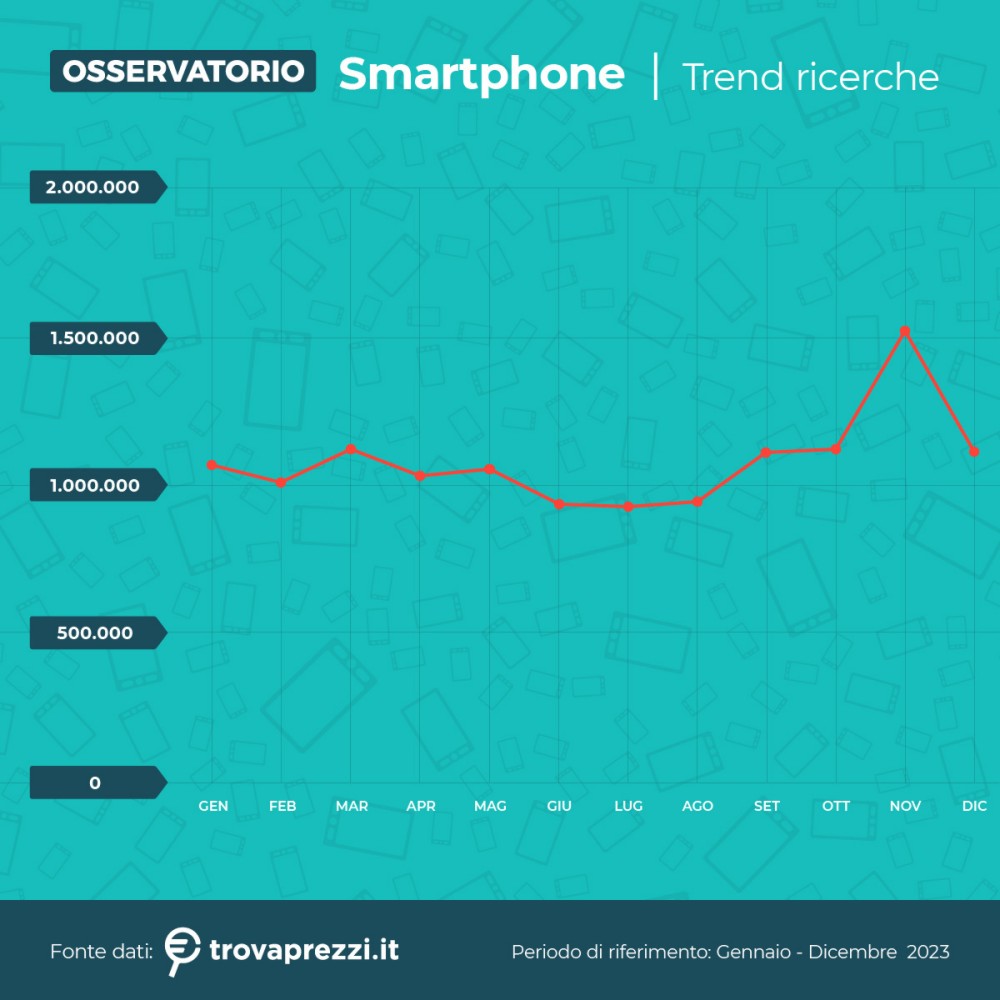

Tra gli smartphone di fascia media (300 – 1.000 euro) il podio è costituito da iPhone 15 (al primo posto), Samsung Galaxy S23 e iPhone 13. Il profilo di consumatore interessato a questo genere di smartphone è molto simile quello relativo ai top di gamma, anche se in questo caso cresce il numero di donne interessate (35%). Infine, analizzando gli smartphone di fascia bassa (sotto i 300 euro), troviamo il Samsung Galaxy A54, seguito dal Samsung Galaxy A34 e dallo Xiaomi Redmi Note 13 Pro (per la prima volta sul podio, un brand differente da Samsung e Apple). Analizzando il consumatore tipo si evince come i giovanissimi, nonostante il minore potere d’acquisto, siano molto più interessati ai top di gamma: è solo il 14% degli utenti tra i 18 e i 24 anni a interessarsi a questa fascia di smartphone. Al contrario, questa categoria è la più ambita tra le fasce di età intermedia, ovvero i 35-44enni (23%) e i 45-54enni (21%). Per quanto riguarda i territori più attivi nella ricerca online, un maggior interesse per la tecnologia si riscontra in generale al Nord rispetto al resto della penisola. Tuttavia Sardegna, Campania e Puglia fanno eccezione a questa tendenza, indicando la presenza di significativi interessi verso gli smartphone anche nel Sud e Isole.

Tra gli smartphone di fascia media (300 – 1.000 euro) il podio è costituito da iPhone 15 (al primo posto), Samsung Galaxy S23 e iPhone 13. Il profilo di consumatore interessato a questo genere di smartphone è molto simile quello relativo ai top di gamma, anche se in questo caso cresce il numero di donne interessate (35%). Infine, analizzando gli smartphone di fascia bassa (sotto i 300 euro), troviamo il Samsung Galaxy A54, seguito dal Samsung Galaxy A34 e dallo Xiaomi Redmi Note 13 Pro (per la prima volta sul podio, un brand differente da Samsung e Apple). Analizzando il consumatore tipo si evince come i giovanissimi, nonostante il minore potere d’acquisto, siano molto più interessati ai top di gamma: è solo il 14% degli utenti tra i 18 e i 24 anni a interessarsi a questa fascia di smartphone. Al contrario, questa categoria è la più ambita tra le fasce di età intermedia, ovvero i 35-44enni (23%) e i 45-54enni (21%). Per quanto riguarda i territori più attivi nella ricerca online, un maggior interesse per la tecnologia si riscontra in generale al Nord rispetto al resto della penisola. Tuttavia Sardegna, Campania e Puglia fanno eccezione a questa tendenza, indicando la presenza di significativi interessi verso gli smartphone anche nel Sud e Isole. La ricerca del prezzo migliore

La ricerca del prezzo migliore Fotocamere performanti e smarthphone pieghevoli

Fotocamere performanti e smarthphone pieghevoli