Funzionalità e praticità nell’esecuzione: è a queste esigenze dei consumatori che i piatti pronti freschi si ripromettono di dare soddisfazione, a differenza di quelli surgelati e ambient il cui acquisto è maggiormente legato a fattori di convenienza e di stoccaggio. Accanto alla sfera funzionale, più legata al consumo infrasettimanale, esiste però anche una sfera slegata dai concetti di tempo, che richiama il desiderio di appagamento di gusto e leggerezza. Grazie anche al continuo ampliamento dell’offerta a cui stiamo assistendo negli ultimi anni, a questa categoria si associano numerosi fattori legati alla salute, alla qualità e all’esplorazione.

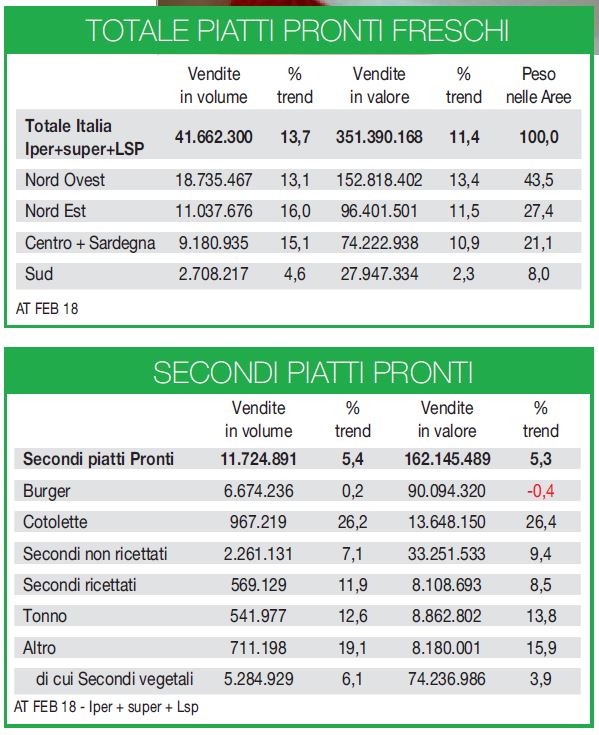

Nell’anno terminante a febbraio 2018, il mercato dei piatti pronti freschi ha registrato un giro d’affari pari a oltre 351mio€ (quasi 42 mila tonnellate in termini di volumi) con una crescita del 11.4%. Rispetto al totale Fresco che cresce con ritmi più modesti, i piatti pronti hanno conosciuto uno sviluppo eccezionale con un incremento di quasi 140milioni di Euro negli ultimi 3 anni (+18.4% medio annuo), arrivando a pesare nel 2017 il 3.1% sul totale comparto refrigerato a peso imposto. Molto diverse le dinamiche negli altri comparti dove i primi piatti ambient e surgelati alternano performance pressoché stabili o leggermente negative ormai da qualche anno (rispettivamente CAGR a valore ultimi 3 anni -0.7% e -0.4%). Il confronto quindi non lascia spazio a dubbi sul fatto che il fresco sia sempre più catalizzatore di attenzioni da parte del consumatore e delle industrie.

Mappa dei consumi

A trainare le vendite dei piatti pronti freschi è il Supermercato che sviluppa il 70% dei volumi e cresce del 15.6%. Anche Negozi di vicinato e Ipermercati mostrano una certa dinamicità, attestandosi su tassi di crescita rispettivamente del +10.7% e +8.3%. Per quanto riguarda le aree si registra un’importante polarizzazione dei consumi verso il Nord Ovest, che veicola il 44% del fatturato della categoria, mentre il Sud, risulta fortemente sotto dimensionato raggiungendo solo l’8% (media sul Fresco 15.7% del giro d’affari).

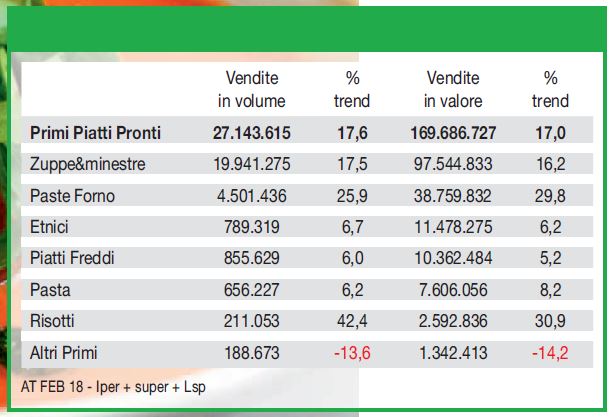

La categoria si compone di tre macro segmenti: Primi piatti (169 mio€) che vanno dalle leggere zuppe o insalate di riso/altri cereali, alle ben più sostanziose lasagne; Secondi piatti (161 mio€) che comprendono piatti elaborati come spezzatino o vitel tonnè ma anche i più semplici hamburger panati o non, fino ad arrivare al mondo dei piatti a base vegetale. Infine i Contorni che sono un segmento ancora ristretto ma molto dinamico (20mio€ , +19.6%) dove troviamo principalmente i Purè e altri contorni ricettati. Le recenti dinamiche di consumo legate alla ricerca del benessere e della naturalità e alla riduzione della carne hanno fatto sbocciare un’offerta di piatti pronti freschi sempre più articolata e variegata, arrivando ad oggi a più di 90 referenze medie a scaffale e superando le 120 negli ipermercati.

Molte aziende hanno investito in questo segmento inserendo nuovi marchi o ampliando linee di prodotto già esistenti al fine di diversificare sempre più l’offerta, tanto che nel corso degli ultimi due anni abbiamo assistito ad un forte aumento delle referenze medie a scaffale (+17 2016 vs 2015, +8 2017 vs 2016).

Il segmento Vegetale: il caso” Burger”

È evidente come il segmento del Vegetale abbia svolto un ruolo protagonista all’interno di questo sviluppo specialmente nei Secondi piatti che sono stati la tipologia di prodotti che hanno maggiormente beneficiato della dinamicità degli assortimenti, raggiungendo le 49 referenze medie a scaffale (+5). Rappresentando ormai il 45% dei volumi del totale secondi piatti freschi, il mondo vegetale viene identificato sempre meno come alimento privativo e riservato ad una nicchia ristretta di consumatori (vegani e vegetariani);al contrario viene associato a benessere e salute in generale. Questi prodotti sono inoltre oggetto di sperimentazione da parte dei consumatori. È proprio qui che l’innovazione di prodotto si concentra ricercando nella ricettazione e nelle nuove tipologie di prodotto la chiave per il successo.

Il fenomeno appena descritto mette in luce un aspetto sul quale è opportuno fare una riflessione ovvero il rallentamento del Burger. Con oltre 90 milioni di Euro di fatturato (equamente divisi tra base vegetale e base carne) essi sono da sempre le star dei Secondi piatti sviluppandone il 55% del fatturato. Ed è proprio la recente difficoltà del segmento dei Burger vegetale (-1.2% negli ultimi 12 mesi) a frenare l’andamento positivo. Questo è ancora più evidente se restringiamo lo sguardo all’ultimo semestre dove registriamo un -11.0%. Nel segmento dove la concentrazione di brand e prodotti è più elevata (15 referenze medie a scaffale) diventa quindi sempre più importante differenziarsi e trovare modalità di competizione alternativa.

Primi piatti: il ruolo delle Zuppe

Anche i primi piatti beneficiano del crescente impulso al benessere che è maturato nel consumatore negli ultimi anni. In modo particolare le Zuppe, con un fatturato che supera i 97 milioni di Euro e una crescita del 16.2% rappresentano il 57% del segmento e ne trainano la crescita grazie anche alla combinazione di gusti appaganti e se da un lato l’offerta è sempre più eterogenea, dall’altro il vissuto del consumatore che approccia il mercato dei piatti pronti freschi è quello di poca convenienza, giustificata dalla qualità dei prodotti. La battuta di cassa di un Primo piatto si aggira sui 2.99€, passando dai 2.75€ di una Zuppa fino ad arrivare ai 3.72€ di una Lasagna. Si registra più variabilità all’interno dei Secondi piatti con prezzi medi per unità che vanno dai 2.30€ per un Hamburger fino ai 5.00€ per un arrosto o uno spezzatino di carne.

Il livello promozionale della categoria viaggia su tassi del 35% per i Primi e sul 40% per i Secondi. In generale le offerte speciali vengono percepite come stimolo ad un consumo più frequente e come un supporto alla sperimentazione, che favorisce gli acquisti di prodotti e ricettazioni diverse.

di Irene Adami– Client Service Account Manager IRI