Migliore distribuzione del carico di lavoro, maggiori produttività e sicurezza. Sono solo alcuni dei vantaggi per gli operatori della filiera del largo consumo emersi dall’ultimo studio di GS1 Italy, condotto in ambito ECR e in collaborazione con LIUC Università Cattaneo e Politecnico di Milano, che indaga vincoli e opportunità relativi ad alcune aree di miglioramento del processo di consegna delle merci ai centri di distribuzione (Ce.Di.) della Grande Distribuzione, focalizzandosi in particolare sull’ampliamento delle finestre di scarico come importante innovazione di processo.

Intitolata “Ottimizzazione del processo di consegna: focus sull’estensione delle finestre di ricevimento presso i Ce.Di. della GDO”, questa ricerca rientra tra le attività messe in campo da GS1 Italy che opera per fornire alla business community strumenti, informazioni e best practice con l’obiettivo, in accordo con il piano strategico triennale GS1 Italy 2020-2022, di promuovere la digitalizzazione della filiera, la sostenibilità per il trasporto e le prassi collaborative tra gli attori della supply chain.

Intitolata “Ottimizzazione del processo di consegna: focus sull’estensione delle finestre di ricevimento presso i Ce.Di. della GDO”, questa ricerca rientra tra le attività messe in campo da GS1 Italy che opera per fornire alla business community strumenti, informazioni e best practice con l’obiettivo, in accordo con il piano strategico triennale GS1 Italy 2020-2022, di promuovere la digitalizzazione della filiera, la sostenibilità per il trasporto e le prassi collaborative tra gli attori della supply chain.

Dai precedenti studi ECR sulla Mappatura dei flussi logistici, in particolare, era già emersa la necessità delle aziende di capire come rendere più efficiente l’attività di scarico presso i centri di distribuzione. Da qui, la decisione di focalizzare l’indagine sull’estensione delle finestre di ricevimento presso i Ce.Di. della GDO, una delle soluzioni applicate con maggior frequenza dalle aziende nel periodo di pandemia, mappate e sistematizzate da GS1 Italy nell’Albero delle soluzioni. Dalla ricerca, condotta nel corso del 2021 attraverso oltre 30 interviste a insegne della GDO, produttori, operatori logistici e IT provider di primaria importanza, è emerso come la filiera abbia l’esigenza di efficientare l’attività di scarico e come proprio l’ampliamento delle finestre di scarico dei Ce.Di. sia ritenuta, da buona parte delle aziende intervistate, una soluzione che potrebbe diventare strutturale.

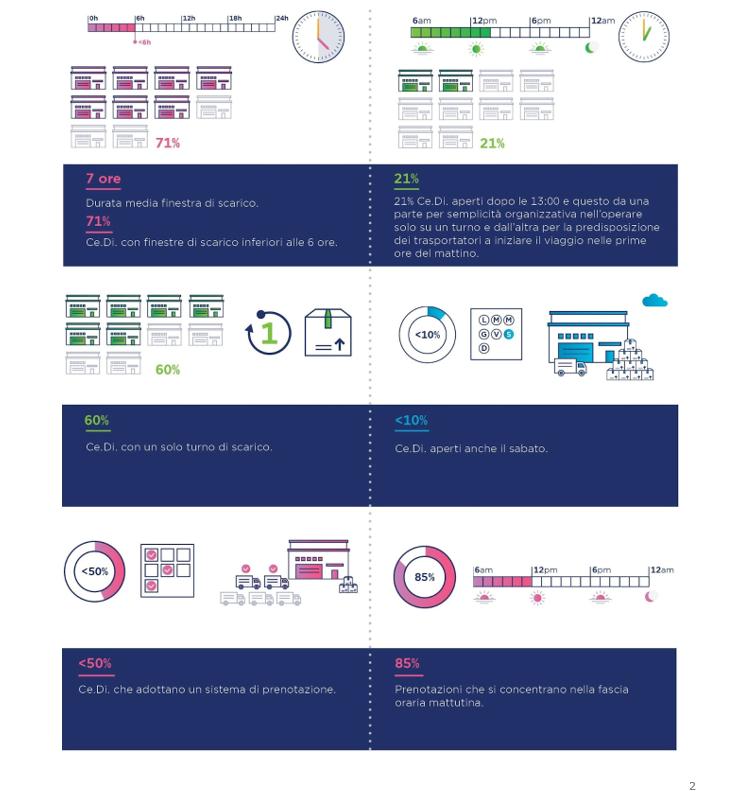

L’indagine, infatti, rileva che le finestre di scarico hanno una durata media di 7 ore – anche se il 71% dei Ce.Di. italiani ha una finestra di scarico inferiore alle 6 -, fortemente concentrate nella mattinata (appena il 21% riceve dopo le 13:00). Tale organizzazione è dettata, da una parte, dalla semplicità organizzativa nell’operare esclusivamente su un turno, dall’altra dalla predisposizione dei trasportatori a iniziare il viaggio nelle prime ore del mattino. Anche quei Ce.Di. che adottano un sistema di prenotazione degli slot di scarico (meno del 50% del totale) concentrano l’85% delle prenotazioni tra le 6:00 e le 12:00. Ma, se per chi non utilizza un sistema di prenotazione il tempo medio di attesa può arrivare fino a 5 ore, chi lo utilizza beneficia di un forte contributo alla riduzione delle attese, in media di 100 minuti.

Al fine di comprendere quali Ce.Di. possano beneficiare dell’estensione delle finestre di scarico, è stata fatta una classificazione in base alla saturazione media, al flusso gestito e alla finestra di ricevimento. In generale, l’estensione delle finestre di scarico presso i Ce.Di. può portare vantaggi concreti per la GDO prevalentemente lato magazzino e soprattutto per magazzini saturi che sviluppano alti volumi. In particolare, tra i benefici si evidenziano:

• Riduzione del traffico nelle corsie del magazzino, con conseguente aumento della produttività oraria e della sicurezza.

• Migliore allocazione degli articoli, riducendo il rischio di stoccaggio in aree non corrette e di extra percorrenze dei carrellisti.

• Aumento del livello di servizio, con la riduzione del rischio di respingere consegne, limitando gli inevasi.

Tutto questo può essere ottenuto tramite effort organizzativi che vanno a minimizzare i rischi di generare maggiori costi connessi a bassi volumi (rischio di non saturare il personale di magazzino addetto al ricevimento) o ad ore di straordinario (rischio di eventuale ritardo della consegna pomeridiana). È necessario, quindi, riuscire a superare alcuni vincoli, come la difficoltà a saturare la finestra di ricevimento pomeridiana o serale, la carenza di baie di carico/scarico disposte sullo stesso fronte e la rigidità dell’attuale organizzazione delle attività nel Ce.Di., legata in particolare all’organizzazione dei turni di lavoro.

Guardando poi a produttori e operatori logistici, i benefici derivanti dall’estensione delle finestre di scarico presso i Ce.Di. può portare vantaggi concreti in prevalenza lato trasporti, sia in termini di minori costi operativi che di minori soste. Ad esempio, vi sarebbe la possibilità di ricorrere al multi-drop, migliorando così la saturazione dei mezzi, si avrebbe una maggiore diluizione del carico di lavoro in magazzino durante la giornata e si ridurrebbero le attese allo scarico e i costi a esse legate. Inoltre, l’eliminazione del vincolo di consegna mattutina permetterebbe di utilizzare un mezzo per effettuare più consegne consecutive, migliorando la saturazione delle ore di guida degli autisti – un beneficio particolarmente rilevante in un contesto in cui c’è carenza di autisti e minore disponibilità di trasporto. A ciò si aggiunge che aumentando la finestra utile aumenta il numero di consegne evadibili con trasporto intermodale, riducendo così l’impatto ambientale.

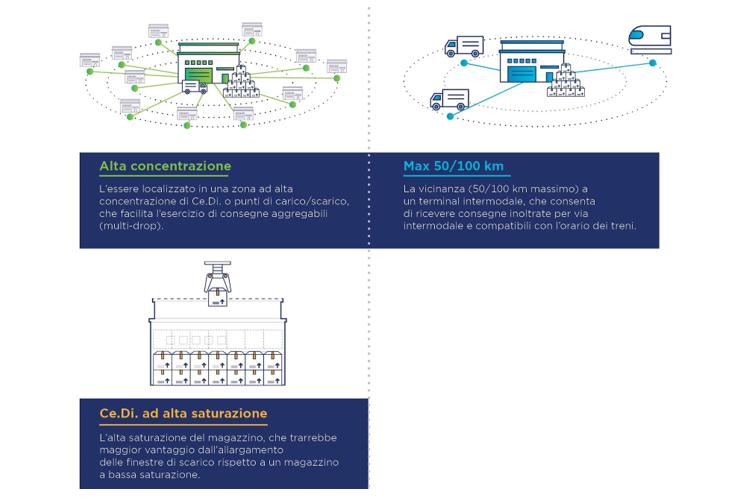

L’allargamento delle finestre di scarico presso i Ce.Di. può quindi produrre vantaggi per tutta la filiera del largo consumo, soprattutto in determinate condizioni. Per questo, il Ce.Di. ideale è identificato come quello che:

• Opera in una zona ad alta concentrazione di Ce.Di. o punti di carico/scarico, cosa che facilita l’esercizio di consegne aggregabili.

• Si trova nelle vicinanze (entro i 100 km) di un terminal intermodale, con la possibilità di ricevere consegne inoltrate per via intermodale e compatibili con l’orario dei treni.

• Ha un’alta saturazione.

«Efficientare i processi richiede un’attenzione costante lungo tutta la filiera e il confronto diretto e costante con tutti i suoi operatori. E tale ricerca nasce proprio su queste basi. L’ampliamento delle finestre di scarico potrebbe generare importanti vantaggi e GS1 Italy sta continuando a lavorare in ambito ECR per fornire gratuitamente alla business community soluzioni e best practice per rendere processi e attività sempre più efficienti, promuovendo digitalizzazione e collaborazione lungo tutta la filiera. A questa ricerca, infatti, seguirà una seconda parte, al termine della quale stileremo delle linee guida sull’efficienza logistica» dichiara Giuseppe Luscia, ECR project manager di GS1 Italy.

«Efficientare i processi richiede un’attenzione costante lungo tutta la filiera e il confronto diretto e costante con tutti i suoi operatori. E tale ricerca nasce proprio su queste basi. L’ampliamento delle finestre di scarico potrebbe generare importanti vantaggi e GS1 Italy sta continuando a lavorare in ambito ECR per fornire gratuitamente alla business community soluzioni e best practice per rendere processi e attività sempre più efficienti, promuovendo digitalizzazione e collaborazione lungo tutta la filiera. A questa ricerca, infatti, seguirà una seconda parte, al termine della quale stileremo delle linee guida sull’efficienza logistica» dichiara Giuseppe Luscia, ECR project manager di GS1 Italy.

«L’Osservatorio Immagino ha introdotto un nuovo modo di leggere i fenomeni di consumo e i relativi cambiamenti. Industria e Distribuzione del largo consumo hanno così una chiave di lettura utile per creare nuovi prodotti e calibrare assortimenti che incontrino i gusti di un consumatore sempre più preparato e consapevole» afferma Marco Cuppini, research and communication director di GS1 Italy.

«L’Osservatorio Immagino ha introdotto un nuovo modo di leggere i fenomeni di consumo e i relativi cambiamenti. Industria e Distribuzione del largo consumo hanno così una chiave di lettura utile per creare nuovi prodotti e calibrare assortimenti che incontrino i gusti di un consumatore sempre più preparato e consapevole» afferma Marco Cuppini, research and communication director di GS1 Italy.

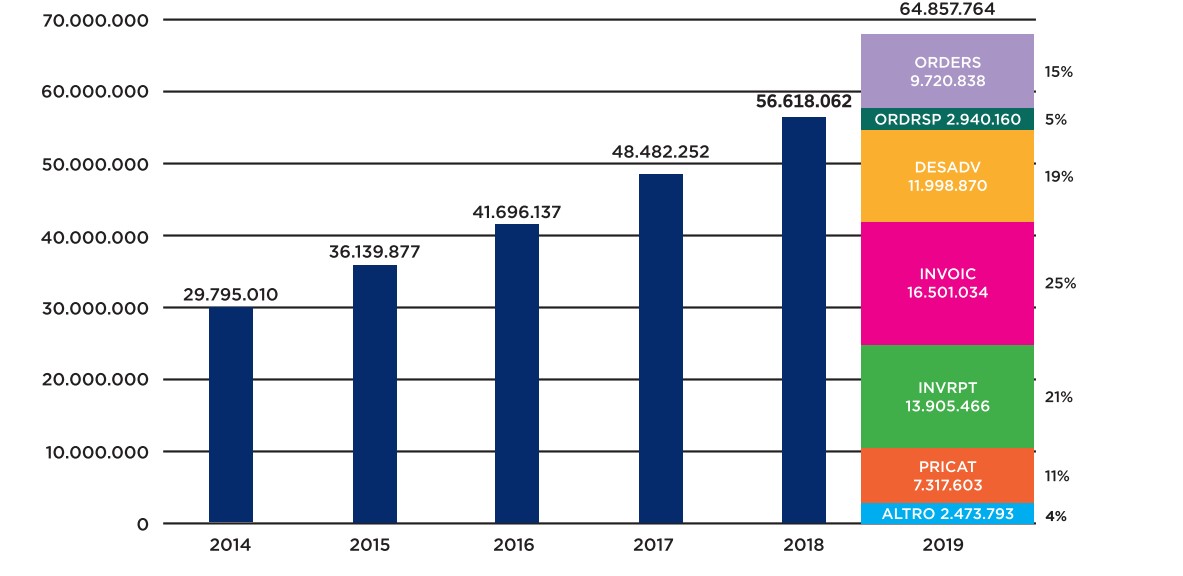

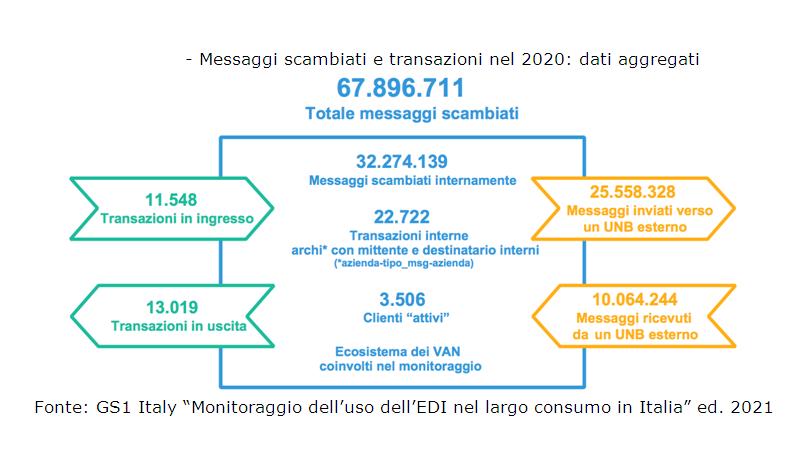

Entrando nel dettaglio dei messaggi GS1 EDI gestiti, la fattura si conferma top performer tra i documenti base, con 15,59 milioni di messaggi scambiati. Seguono l’inventory report (il messaggio contenente le informazioni sulle giacenze di magazzino e su livelli di stock target o pianificati), in diminuzione a 13,16 milioni (-5%), e il DESADV, che ha segnato una battuta di arresto probabilmente a causa del lockdown e dei successivi decreti governativi che hanno imposto uno stop alle vendite in diversi comparti merceologici, in particolare nel Non Food, interrompendo di fatto le relazioni commerciali e la catena di fornitura relativa.

Entrando nel dettaglio dei messaggi GS1 EDI gestiti, la fattura si conferma top performer tra i documenti base, con 15,59 milioni di messaggi scambiati. Seguono l’inventory report (il messaggio contenente le informazioni sulle giacenze di magazzino e su livelli di stock target o pianificati), in diminuzione a 13,16 milioni (-5%), e il DESADV, che ha segnato una battuta di arresto probabilmente a causa del lockdown e dei successivi decreti governativi che hanno imposto uno stop alle vendite in diversi comparti merceologici, in particolare nel Non Food, interrompendo di fatto le relazioni commerciali e la catena di fornitura relativa.

2020: un anno “bipolare” per l’universo Non Food. Chi scende, chi sale

2020: un anno “bipolare” per l’universo Non Food. Chi scende, chi sale