L’accordo stipulato tra Ursula Von der Leyen e Donald Trump non piace al sistema produttivo italiano. Già alla vigilia dell’intesa, che introduce un’aliquota tariffaria di base del 15% sulla maggior parte dei prodotti europei che entrano negli Stati Uniti, il Centro Studi Confindustria aveva diffuso una simulazione sui danni che ne sarebbero derivati, mentre ora è Coldiretti ad attaccare in maniera dura la Presidente della Commissione Europea. In base a un’analisi dell’organizzazione di imprenditori agricoli condotta su dati del Centro Studi Divulga, i dazi al 15% rischiano di far perdere oltre 1 miliardo di euro al comparto agroalimentare italiano. Con un valore che nel 2024 ha sfiorato gli 8 miliardi di euro, gli USA rappresentano il primo mercato extra-Ue per il settore. Negli ultimi cinque anni, l’export verso gli Stati Uniti è cresciuto in media dell’11% l’anno, arrivando a toccare un +17% negli ultimi 12 mesi. Una dinamica positiva, sottolinea Coldiretti, che ora rischia di invertirsi bruscamente.

I SETTORI PIÙ COLPITI

Il vino è il primo prodotto agroalimentare esportato negli USA, con 1,9 miliardi di euro, e con i dazi subirà un impatto stimato in oltre 290 milioni di euro. Per l’olio extravergine di oliva l’export verso gli Stati Uniti vale oltre 937 milioni di euro e il peso stimato dei dazi è superiore ai 140 milioni di euro. Andrà male anche per la pasta di semola: ad oggi esente da dazi, che ora incideranno per 74 milioni di euro. Restano stabili, invece, molti dei formaggi, che erano già tra il 10% e il 15%, ma l’incertezza sull’abolizione delle quote rischia di avere conseguenze sull’export, che nel 2024 ha superato i 486 milioni di euro.

“La Presidente della Commissione Europea Ursula Von der Leyen si sta dimostrando totalmente inadeguata al ruolo che ricopre – dichiara senza mezzi termini Ettore Prandini, Presidente di Coldiretti –. Dopo aver già colpito duramente il mondo agricolo con tagli senza precedenti alla Pac, oggi assistiamo all’ennesimo danno provocato da una gestione improvvisata e debole del negoziato commerciale con gli Stati Uniti. L’accordo siglato con Washington è chiaramente più vantaggioso per l’economia americana che per quella europea. Stiamo assistendo anche al fatto che il documento a base dell’accordo non coincide nemmeno con quello statunitense, una situazione lesiva della credibilità stessa dell’Europa. La Von der Leyen ha mancato ancora una volta l’obiettivo di difendere la produzione europea, il lavoro degli agricoltori e la sovranità alimentare dell’Unione. A pagare il prezzo di questa politica remissiva non sarà solo l’agricoltura, ma l’intero sistema produttivo europeo”.

L’IMPATTO SUL WINE BUSINESS A STELLE E STRISCE

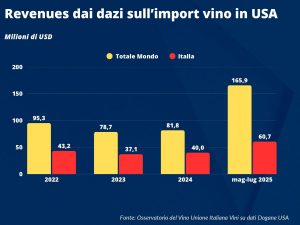

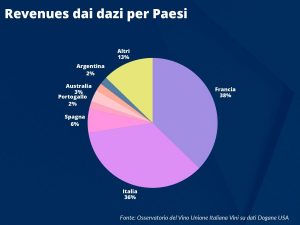

Conseguenze negative ci saranno anche sull’altra sponda dell’Atlantico: per quanto riguarda il mondo del vino, l’Osservatorio Uiv stima danni complessivi per 25 miliardi di dollari. L’analisi prende in considerazione impatto diretto, indiretto e indotto di tutto il vino negli USA nella sola fase distributiva, retail e di trasporto, quantificato nel “2025 Economic Impact Report” da Wine America in 144,4 miliardi di dollari. Questa cifra comprende non solo i fatturati delle vendite, ma anche il valore generato lungo la catena distributiva, nonché gli effetti positivi dei salari e del conseguente potere di acquisto e dell’aumento della domanda di beni e servizi in altri settori correlati. Un effetto spillover su cui le tariffe al 15% sui vini europei andrebbero appunto ad inibire – secondo i calcoli Uiv – 25 miliardi di dollari. “Il vino – afferma Lamberto Frescobaldi, Presidente di Unione italiana vini – deve essere inserito nel pacchetto di prodotti agricoli europei a tariffa zero o a dazio ridotto in corso di definizione da parte dei negoziatori, lo chiediamo noi ma anche i nostri partner americani, come testimoniano le comunicazioni che stiamo ricevendo dalla US Wine Trade Alliance e dai nostri importatori oltreoceano”.

Secondo le stime dell’Osservatorio del Vino Uiv, infatti, i dazi determineranno un calo del valore al consumo di vino italiano, francese e spagnolo pari a circa 3 miliardi di dollari, che a sua volta genererà una voragine nei conti di distributori e retailer. La riduzione del valore al consumo è infatti solo la punta dell’iceberg di un effetto valanga che influirà sull’impatto complessivo socio-economico del wine business negli Stati Uniti, con evidenti ripercussioni in termini di salari, domanda di beni e servizi e posti di lavoro, anche oltre il comparto vino.

L’effetto dei dazi al 15%, secondo l’analisi Uiv, porterà nel giro di un anno l’impatto (diretto, indiretto e indotto) del vino da 144,4 a 120 miliardi di dollari, -17% rispetto al valore attuale. In questo scenario, la riduzione del valore dei consumi di vino italiano pesa sul calo in maniera determinante, per 13,5 miliardi di dollari. Sul fronte dei valori al consumo, se per il vino italiano si prevede una flessione del 20% in un anno, anche i vini domestici, già in perdita da tre anni abbondanti, dovrebbero segnare -13% ad agosto 2026. Altrettanto negative le performance degli altri vini comunitari (-19%), così come dei vini esteri non-Ue (-16%) – argentini, australiani e cileni – anch’essi già in calo e soggetti a nuovi dazi.

UN’INTESA PER EVITARE IL PEGGIO

A parlare di compromesso squilibrato – ma che scongiura il peggio – è Coface, player mondiale nella gestione del rischio credito commerciale. L’aliquota del 15% si applicherà a circa il 70% delle esportazioni dell’UE verso gli Stati Uniti. L’accordo evita la minaccia di una tariffa del 30% inizialmente prospettata dal Presidente statunitense, ma rimane comunque ben al di sopra dell’aliquota dell’1,2% applicata nel 2024. L’UE dovrebbe inoltre investire 600 miliardi di dollari negli Stati Uniti e acquistare prodotti energetici statunitensi per 750 miliardi di dollari in tre anni, impegni la cui fattibilità viene messa in discussione. L’accettazione da parte dell’Europa di un accordo giudicato sfavorevole dalle forze produttive si spiega con la volontà di evitare il peggio e ripristinare una certa stabilità commerciale. I paesi esportatori (Germania, Italia, Irlanda) e le nazioni dell’Europa orientale, preoccupati per le ripercussioni geopolitiche, hanno spinto per un rapido compromesso invece di rischiare un’escalation.

Coface precisa però che l’UE resta in una posizione relativamente privilegiata. Solo il Regno Unito gode di un trattamento più favorevole, mentre anche il Giappone affronterà un’aliquota del 15%, l’Indonesia e le Filippine del 19% e il Vietnam del 20%. Per i paesi senza accordo – Canada, Messico, Corea del Sud e Brasile – Trump minaccia dazi compresi tra il 25% e il 50%.

Ampliando lo sguardo all’intero settore manifatturiero, la situazione è molto complicata per l’industria siderurgica, soggetta a tariffe del 50%, mentre automotive, chimico e macchinari si trovano ora di fronte al 15%. Per il settore automobilistico, già indebolito dalla concorrenza cinese, questa tassa rappresenta un ulteriore ostacolo su un mercato statunitense cruciale. C’è poi da considerare l’apprezzamento del 13% dell’euro rispetto al dollaro da gennaio, che sta esacerbando la perdita di competitività di prezzo.

PER ORA IL CONTO LO PAGANO I CONSUMATORI

PER ORA IL CONTO LO PAGANO I CONSUMATORI

Chi si farà carico dei maggiori costi lungo la catena del valore, gli esportatori europei (e i loro fornitori) o i consumatori statunitensi? Coface evidenzia che recenti indagini condotte dalle banche regionali della Federal Reserve suggeriscono che le imprese e i consumatori statunitensi stanno assorbendo quasi il 90% dei costi aggiuntivi derivanti dagli aumenti tariffari. Tuttavia, per alcuni prodotti facilmente sostituibili, l’impatto potrebbe essere maggiore per gli esportatori europei e la capacità delle aziende continentali di sobbarcarsi il peso delle tariffe appare già limitata in settori come acciaio, chimico e automobilistico.

“L’accordo commerciale raggiunto tra UE e Stati Uniti appare come una soluzione pragmatica per evitare un’escalation ancora più dannosa – conclude Pietro Vargiu, Country Manager Coface Italia (nella foto in alto) – ma lascia emergere un evidente squilibrio che incide negativamente sulla competitività delle imprese europee, in particolare nei settori strategici per l’Italia come automotive, siderurgico e chimico. In questo contesto di maggiore pressione tariffaria e di volatilità valutaria, è cruciale per le aziende italiane implementare strategie mirate per gestire efficacemente i rischi commerciali e finanziari”.

“Sono sempre di più – ha aggiunto Castelletti – le imprese italiane pronte a investire sulla categoria dei dealcolati, e questo provvedimento rappresenta una svolta per operare in condizioni di parità competitiva rispetto agli altri produttori europei. Auspichiamo il supporto dell’amministrazione nella prima fase di attuazione della norma, in particolare con riferimento all’ottenimento delle licenze e delle autorizzazioni necessarie”.

“Sono sempre di più – ha aggiunto Castelletti – le imprese italiane pronte a investire sulla categoria dei dealcolati, e questo provvedimento rappresenta una svolta per operare in condizioni di parità competitiva rispetto agli altri produttori europei. Auspichiamo il supporto dell’amministrazione nella prima fase di attuazione della norma, in particolare con riferimento all’ottenimento delle licenze e delle autorizzazioni necessarie”.

PER ORA IL CONTO LO PAGANO I CONSUMATORI

PER ORA IL CONTO LO PAGANO I CONSUMATORI