È un quadro molto difforme e sfaccettato quello delineato dall’edizione 2024 dell’Osservatorio Non Food di GS1 Italy, lo studio che raccoglie, organizza e sistematizza l’andamento di 13 comparti non alimentari e ne mette a fuoco giro d’affari, consumi, canali di vendita, innovazioni tecnologiche e tendenze di mercato. Uno scenario articolato e dinamico, in cui il team di ricercatori dell’Osservatorio Non Food ha individuato otto tendenze di fondo, trasversali a diversi comparti merceologici, che nel 2023 hanno modificato il profilo del comparto Non Food in Italia.

“Il 2023 ha segnato una nuova tappa nel percorso di ripresa dei consumi non alimentari, che mostra un trend di +6,2% nel quinquennio 2019-2023 – dichiara Marco Cuppini, research and communication director di GS1 Italy. Questa tendenza di fondo ha mostrato un’intensità diversa all’interno dei singoli settori merceologici rispecchiando i differenti atteggiamenti degli italiani nei confronti degli acquisti di prodotti Non Food. Ad esempio, l’attenzione al benessere personale ha sostenuto la spesa destinata ai prodotti cosmetici e di automedicazione, mentre la conferma dei bonus statali ha incentivato gli italiani ad ammodernare le proprie case, con interventi di efficientamento energetico e di aumento del comfort domestico”.

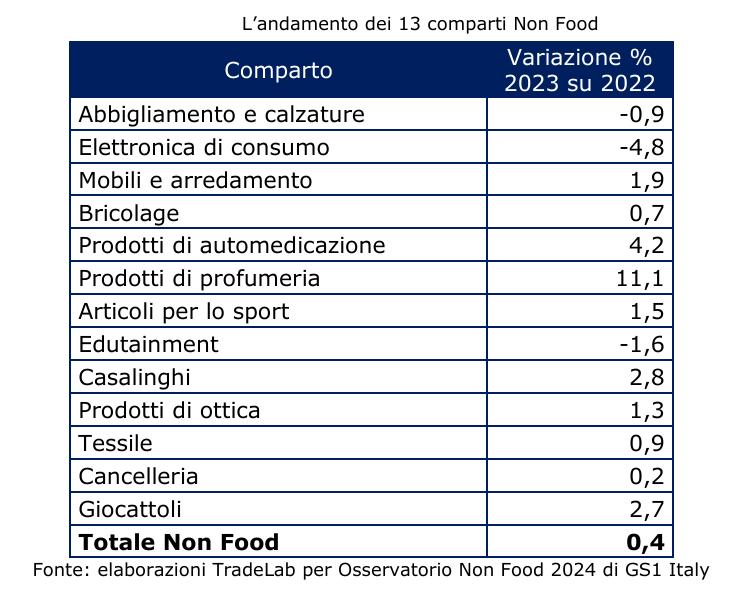

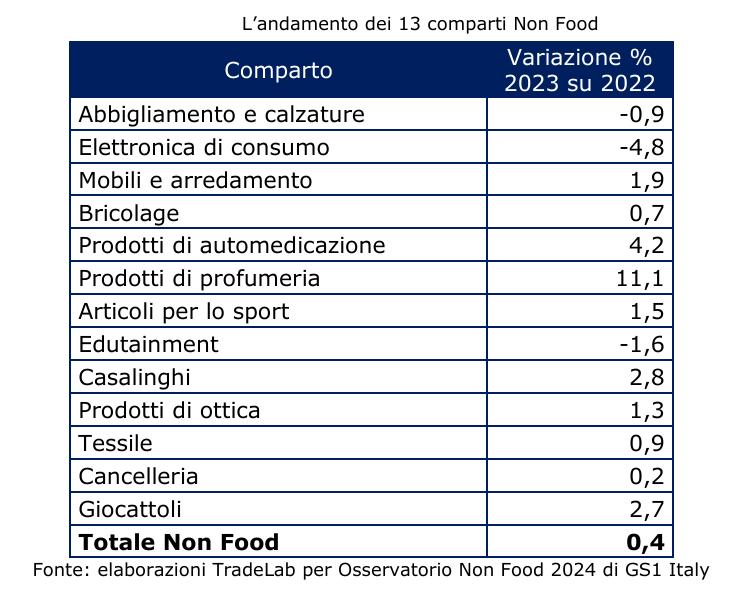

La maggior parte dei 13 comparti analizzati nell’Osservatorio Non Food 2024 di GS1 Italy ha registrato un aumento annuo del valore delle vendite. I top performer sono i prodotti di profumeria (+11,1%), seguiti a distanza dai prodotti di automedicazione (+4,2%). Invece elettronica di consumo, edutainment, abbigliamento e calzature hanno chiuso l’anno con un risultato negativo. Queste performance hanno determinato dei cambiamenti nel ranking dei settori in base al loro giro d’affari. Dopo alcuni anni, il comparto abbigliamento e calzature è tornato in cima al podio, strappando la leadership all’elettronica di consumo. Al terzo posto si confermano mobili e arredamento e al quarto il bricolage. Complessivamente questi quattro comparti detengono una quota del 65,4% sul giro d’affari totale rilevato dall’Osservatorio Non Food 2024.

L’andamento dei comparti del Non Food

Battuta d’arresto nel 2023 per abbigliamento e calzature che si è fermato a 21,6 miliardi di euro di vendite (-0,9%). Questo comparto è lontano dai valori del pre-Covid (-5,6% tra 2019 e 2023) e l’unico canale in crescita è l’online (+8,6% rispetto al 2019). Al secondo posto scende l’elettronica di consumo, che in un anno ha perso il -4,8% delle vendite in valore, fermandosi a 21,1 miliardi di euro di sell-out. Su base quinquennale, invece, il giro d’affari risulta in crescita di +10,2%. Il comparto mobili e arredamento ha chiuso il 2023 con un aumento di +1,9% delle vendite, salite a 15,9 miliardi di euro. Nel periodo 2019-2023 il giro d’affari è cresciuto di +6,8%. In espansione anche il sell-out del bricolage (+0,7% sul 2022, +10,8% nel quinquennio), ammontato a 13,5 miliardi di euro. Al quinto posto nel ranking per fatturato si confermano i prodotti di automedicazione, con 8,7 miliardi di euro di giro d’affari, in crescita di +4,2% sul 2022 e di +16,8% rispetto al 2019.

Il miglior balzo in avanti, sia su base annua che nel quinquennio, è quello dei prodotti di profumeria, che hanno chiuso il 2023 con 7,5 miliardi di euro di vendite, in crescita di +11,1% sul 2022 e di +23,1% sul 2019. Altri comparti hanno generato nel 2023 un fatturato maggiore rispetto a quello ottenuto nel 2019. Sono i prodotti di ottica con 2,7 miliardi di euro di vendite (+1,3% annuo, +8,2% nel quinquennio), il tessile casa con 1,3 miliardi di euro (rispettivamente +0,9% e +2,8%), i giocattoli con 1,1 miliardi di euro (rispettivamente +2,7% e +0,4%). Invece l’edutainment ha chiuso il 2023 con 4,7 miliardi di euro di sell-out, in calo di -1,6% sul 2022 ma comunque in crescita di +13,8% rispetto al 2019. Tre comparti sono accomunati da un bilancio annuo positivo ma sono ancora al di sotto del sell-out che avevano nel 2019. Nel 2023 gli articoli per lo sport hanno raggiunto i 6,1 miliardi di euro di vendite (+1,5 rispetto al 2022, -0,4% nel quinquennio), i casalinghi hanno incassato 4,4 miliardi di euro di vendite (rispettivamente +2,8% e -0,9%) e la cancelleria ha totalizzato 1,2 miliardi di euro di vendite (rispettivamente +0,2% e -1,4%).

Il miglior balzo in avanti, sia su base annua che nel quinquennio, è quello dei prodotti di profumeria, che hanno chiuso il 2023 con 7,5 miliardi di euro di vendite, in crescita di +11,1% sul 2022 e di +23,1% sul 2019. Altri comparti hanno generato nel 2023 un fatturato maggiore rispetto a quello ottenuto nel 2019. Sono i prodotti di ottica con 2,7 miliardi di euro di vendite (+1,3% annuo, +8,2% nel quinquennio), il tessile casa con 1,3 miliardi di euro (rispettivamente +0,9% e +2,8%), i giocattoli con 1,1 miliardi di euro (rispettivamente +2,7% e +0,4%). Invece l’edutainment ha chiuso il 2023 con 4,7 miliardi di euro di sell-out, in calo di -1,6% sul 2022 ma comunque in crescita di +13,8% rispetto al 2019. Tre comparti sono accomunati da un bilancio annuo positivo ma sono ancora al di sotto del sell-out che avevano nel 2019. Nel 2023 gli articoli per lo sport hanno raggiunto i 6,1 miliardi di euro di vendite (+1,5 rispetto al 2022, -0,4% nel quinquennio), i casalinghi hanno incassato 4,4 miliardi di euro di vendite (rispettivamente +2,8% e -0,9%) e la cancelleria ha totalizzato 1,2 miliardi di euro di vendite (rispettivamente +0,2% e -1,4%).

La rete commerciale tra chiusure e restyling dei punti vendita

La rete commerciale tra chiusure e restyling dei punti vendita

Nel 2023 il rallentamento della ripresa degli acquisti non alimentari, penalizzata dal fenomeno inflattivo e dal carovita, ha avuto ripercussioni importanti anche sull’assetto della distribuzione Non Food. In un contesto in cui, per gli acquisti non alimentari, gli italiani preferiscono orientarsi sui punti vendita specializzati e, soprattutto in alcuni comparti, sul canale online, nel 2023 hanno abbassato la serranda circa 9.200 negozi, riducendo la rete del commercio fisso non alimentare a poco più di 493.500 punti vendita. Un fenomeno che prosegue da tempo e che riguarda tutti i comparti analizzati nell’Osservatorio Non Food, con un’accentuazione particolare in prodotti tessili e biancheria per la casa (-4,5% rispetto al 2022), da libri, giornali e cartoleria (-4,1%) e da calzature e articoli in cuoio (-2,6%). In termini numerici ad avere registrato il maggiore calo di esercizi (circa 2.900) è il comparto abbigliamento e accessori, che resta comunque quello con la rete più estesa e capillare (oltre 118 mila punti vendita), e che registra da tempo una riduzione delle proprie unità su tutto il territorio nazionale.

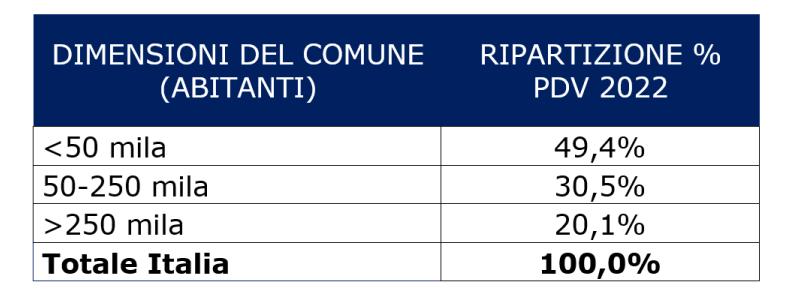

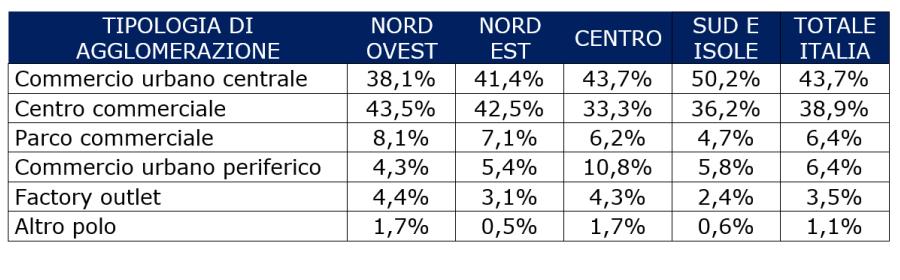

A questa fotografia si aggiunge la lettura della rete commerciale inaugurata dall’Osservatorio Non Food, che raggruppa le grandi superfici specializzate (GSS) e i grandi magazzini in cinque tipologie di agglomerazioni commerciali, che nel 2023 hanno perso complessivamente il -1,2% dei punti vendita. L’agglomerazione più significativa, con il 43,5% dei punti vendita totali, resta il commercio urbano centrale, che però in un anno ha registrato la chiusura di -2,1% degli esercizi. Bilancio 2023 negativo anche per la seconda tipologia di agglomerazioni commerciali: i centri commerciali (39,3% di quota), che hanno subìto un calo numerico di -0,4%. A diminuire sono state anche le attività presenti nei parchi commerciali (-0,8%), nelle aree periferiche (-0,3%) e negli altri poli, come stazioni e aeroporti (-3,8%). I factory outlet sono l’unica agglomerazione commerciale ad aver chiuso il 2023 con un aumento della rete di vendita (+0,8%). Entrando poi nel dettaglio delle diverse tipologie di punti vendita, l’analisi sull’evoluzione della rete commerciale nei 13 comparti merceologici rilevati dall’Osservatorio Non Food ha confermato la leadership delle grandi superfici specializzate (GSS): nonostante continui la razionalizzazione della rete (-1,3% rispetto al 2022), contano ancora 27.630 negozi. Apprezzati per l’ampiezza e la profondità dell’offerta, ma anche per i servizi di consulenza pre-vendita e il radicamento sul territorio, le GSS raccolgono il 56,2% delle vendite di articoli per lo sport, il 55,8% di quelle di elettrodomestici bruni e il 53,9% di quelle di abbigliamento e calzature. Inoltre, le GSS hanno quote a valore superiori al 35% in piccoli elettrodomestici, telefonia e tessile.

Nel 2023 la rete delle grandi superfici alimentari (GSA) è rimasta stabile a quota 25 mila punti vendita tra ipermercati, superstore, supermercati, superette e discount. Nell’universo del Non Food le GSA sono rilevanti solo in alcuni comparti, in cui superano il 10% di incidenza a valore (cancelleria, giocattoli, casalinghi e tessile), ma registrano quote in calo in tutti i comparti, in particolare nella profumeria. Anche la rete delle grandi superfici non specializzate (GSNS) ha vissuto un 2023 di grandi movimenti: è aumentata la numerica dei grandi magazzini (+1,9%), che ha raggiunto le 2.247 unità, mentre è diminuita quella dei cash & carry (-3,9%), attestata oggi a 368 unità. Complessivamente le GSNS hanno conservato le quote di mercato del 2022, mostrando variazioni molto contenute. I negozi specializzati continuano a mantenere una posizione di leader nei comparti in cui sono importanti la competenza, il servizio pre e post-vendita e la possibilità di personalizzare gli acquisti. La quota di mercato più alta si registra nei casalinghi (82,1% a valore), nonostante un calo annuo di -1,1 punti percentuali. Seguono la cancelleria (68,2%), il bricolage (63,8%) e l’ottica (65,0%). Nei prodotti di profumeria il 2023 è stato l’anno del ritorno alla leadership dei negozi specializzati, in catena o indipendenti, che sono arrivati al 32,4% di market share a valore. Il 2023 ha segnato una tendenziale stabilizzazione del peso dell’e-commerce, dopo i rilevanti aumenti registrati negli ultimi anni. In alcuni comparti il canale digitale ha visto diminuire il giro d’affari (come abbigliamento e accessori ed elettronica di consumo) e in altri lo ha aumentato (+1,9% negli articoli per lo sport, +13,7% nella profumeria, +4,2% nei farmaci da banco). I comparti dove le vendite online hanno un peso maggiore restano l’edutainment (55,7% di incidenza a valore, ma 83,3% nei videogiochi) e l’elettronica di consumo (28,2%, ma 43,7% in multimedia storage).

L’azienda sottolinea che proprio grazie alla crescita vengono realizzati investimenti significativi per creare nuovi posti di lavoro e offrire opportunità di carriera e sviluppo professionale agli 84.246 assunti. Nel 2025 sono stati creati 4.565 nuovi incarichi e 3.705 persone hanno ricevuto promozioni interne. I collaboratori rappresentano 166 nazionalità, rispecchiando le comunità in cui operano negozi e centri di distribuzione.

L’azienda sottolinea che proprio grazie alla crescita vengono realizzati investimenti significativi per creare nuovi posti di lavoro e offrire opportunità di carriera e sviluppo professionale agli 84.246 assunti. Nel 2025 sono stati creati 4.565 nuovi incarichi e 3.705 persone hanno ricevuto promozioni interne. I collaboratori rappresentano 166 nazionalità, rispecchiando le comunità in cui operano negozi e centri di distribuzione.

“L’ingresso di General Trade rappresenta un grande risultato nella ricerca di realtà eccellenti nell’ambito del progetto VéGé 2030, con la volontà di raggiungere traguardi ambiziosi anche nel non-food” commenta il Cav. Giovanni Arena, Presidente di Gruppo VéGé. “Con General Trade rinforziamo infatti un’area molto importante nell’assortimento moderno, e rappresenta un importante tassello della riorganizzazione della VéGé in tre business unit: in primis in dettaglio moderno con ipermercati, superstore e supermercati, quindi l’area dell’ingresso con i cash&carry e infine l’area non food con i drugstore e il bazar, in una strategia che per la crescita investe nella specializzazione e nella suddivisione per competenze specifiche”.

“L’ingresso di General Trade rappresenta un grande risultato nella ricerca di realtà eccellenti nell’ambito del progetto VéGé 2030, con la volontà di raggiungere traguardi ambiziosi anche nel non-food” commenta il Cav. Giovanni Arena, Presidente di Gruppo VéGé. “Con General Trade rinforziamo infatti un’area molto importante nell’assortimento moderno, e rappresenta un importante tassello della riorganizzazione della VéGé in tre business unit: in primis in dettaglio moderno con ipermercati, superstore e supermercati, quindi l’area dell’ingresso con i cash&carry e infine l’area non food con i drugstore e il bazar, in una strategia che per la crescita investe nella specializzazione e nella suddivisione per competenze specifiche”. “Siamo entusiasti di entrare a far parte di una realtà nazionale del calibro di Gruppo VéGé. La filosofia del gruppo basata su una leadership che lascia piena libertà alle insegne associate con scelte e decisioni imparziali, unita alle sue dimensioni e alla sua forza, ci fa intravedere un driver imprescindibile con cui portare a termine gli obiettivi del nostro piano industriale, espanderci ancora di più, lavorare e crescere insieme. Non vediamo l’ora di iniziare questo nuovo anno insieme” commenta Giovanni Cassano, Presidente del Consiglio di amministrazione General Trade, insieme ai suoi due figli Giuseppe e Adriano entrambi amministratori delegati del gruppo pugliese.

“Siamo entusiasti di entrare a far parte di una realtà nazionale del calibro di Gruppo VéGé. La filosofia del gruppo basata su una leadership che lascia piena libertà alle insegne associate con scelte e decisioni imparziali, unita alle sue dimensioni e alla sua forza, ci fa intravedere un driver imprescindibile con cui portare a termine gli obiettivi del nostro piano industriale, espanderci ancora di più, lavorare e crescere insieme. Non vediamo l’ora di iniziare questo nuovo anno insieme” commenta Giovanni Cassano, Presidente del Consiglio di amministrazione General Trade, insieme ai suoi due figli Giuseppe e Adriano entrambi amministratori delegati del gruppo pugliese.

Prima di comprare

Prima di comprare Dove si fa shopping?

Dove si fa shopping?

Il miglior balzo in avanti, sia su base annua che nel quinquennio, è quello dei prodotti di profumeria, che hanno chiuso il 2023 con 7,5 miliardi di euro di vendite, in crescita di +11,1% sul 2022 e di +23,1% sul 2019. Altri comparti hanno generato nel 2023 un fatturato maggiore rispetto a quello ottenuto nel 2019. Sono i prodotti di ottica con 2,7 miliardi di euro di vendite (+1,3% annuo, +8,2% nel quinquennio), il tessile casa con 1,3 miliardi di euro (rispettivamente +0,9% e +2,8%), i giocattoli con 1,1 miliardi di euro (rispettivamente +2,7% e +0,4%). Invece l’edutainment ha chiuso il 2023 con 4,7 miliardi di euro di sell-out, in calo di -1,6% sul 2022 ma comunque in crescita di +13,8% rispetto al 2019. Tre comparti sono accomunati da un bilancio annuo positivo ma sono ancora al di sotto del sell-out che avevano nel 2019. Nel 2023 gli articoli per lo sport hanno raggiunto i 6,1 miliardi di euro di vendite (+1,5 rispetto al 2022, -0,4% nel quinquennio), i casalinghi hanno incassato 4,4 miliardi di euro di vendite (rispettivamente +2,8% e -0,9%) e la cancelleria ha totalizzato 1,2 miliardi di euro di vendite (rispettivamente +0,2% e -1,4%).

Il miglior balzo in avanti, sia su base annua che nel quinquennio, è quello dei prodotti di profumeria, che hanno chiuso il 2023 con 7,5 miliardi di euro di vendite, in crescita di +11,1% sul 2022 e di +23,1% sul 2019. Altri comparti hanno generato nel 2023 un fatturato maggiore rispetto a quello ottenuto nel 2019. Sono i prodotti di ottica con 2,7 miliardi di euro di vendite (+1,3% annuo, +8,2% nel quinquennio), il tessile casa con 1,3 miliardi di euro (rispettivamente +0,9% e +2,8%), i giocattoli con 1,1 miliardi di euro (rispettivamente +2,7% e +0,4%). Invece l’edutainment ha chiuso il 2023 con 4,7 miliardi di euro di sell-out, in calo di -1,6% sul 2022 ma comunque in crescita di +13,8% rispetto al 2019. Tre comparti sono accomunati da un bilancio annuo positivo ma sono ancora al di sotto del sell-out che avevano nel 2019. Nel 2023 gli articoli per lo sport hanno raggiunto i 6,1 miliardi di euro di vendite (+1,5 rispetto al 2022, -0,4% nel quinquennio), i casalinghi hanno incassato 4,4 miliardi di euro di vendite (rispettivamente +2,8% e -0,9%) e la cancelleria ha totalizzato 1,2 miliardi di euro di vendite (rispettivamente +0,2% e -1,4%). La rete commerciale tra chiusure e restyling dei punti vendita

La rete commerciale tra chiusure e restyling dei punti vendita